Heute möchte ich euch ein Unternehmen vorstellen, von dem vor allem die meisten Deutschen schon einmal Dienste in Anspruch genommen haben. Sollte man sich in seinem Leben per Flugzeug nach Spanien aufs Festland begeben haben oder nach Mallorca an den für viele sehr beliebten Ballermann ist man höchstwahrscheinlich an einem Flughafen in Madrid, Barcelona oder Palma de Mallorca gelandet. Was haben diese Flughäfen alle gemeinsam?

Sie gehören einem einzigen Unternehmen, nämlich Aena. Deswegen wird es Zeit zu prüfen, ob man als Investor an den Flughäfen von Aena seine Freude haben könnte.

Aena – Kurzportrait

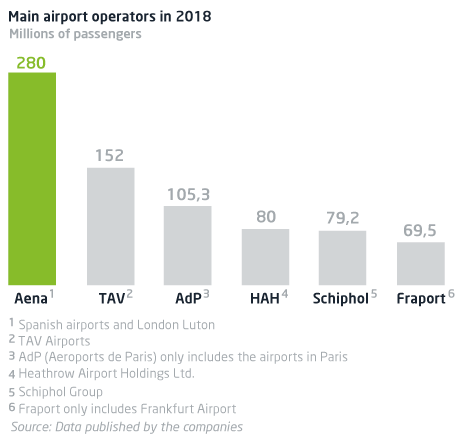

Die Aena S.A. ist ein spanisches Unternehmen, welches hauptsächlich Flughäfen in Spanien betreibt. Dabei besitzt Aena 46 Flughäfen in Spanien und fertigte 2018 knapp 263 Mio. Passagiere ab. Damit ist es hinsichtlich der Anzahl der Reisenden sogar der größte Flughafenbetreiber der Welt. Aufgrund der finanziellen Schieflage des spanischen Staates entschied sich dieser Aena an die Börse zu bringen. Schließlich wurden in 2015 etwa 49% der Aktien an die Börse gebracht. Die restlichen 51% hält nach wie vor der spanische Staat.

Ist es ein Vogel, ist es ein Flugzeug?

Wir haben auf Bavarian Value nicht umsonst eine eigene Kategorie nur für Flughäfen. Wir finden, dass diese Branche einiges zu bieten hat. Zum Beispiel ist das Geschäftsmodell eines Flughafens sehr einfach zu verstehen. Der Flughafen bietet eine gewisse Infrastruktur, welche er zur Verfügung stellt. Da wären Start- und Landebahn für die Flugzeuge oder Sicherheitskontrollen, Gepäckbänder usw. Das bedeutet, dass Aena für die bereitgestellte Infrastruktur eine Gebühr von den Airlines bekommt. Darüber hinaus ist es natürlich auch eine große Immobilie. Mit den ganzen Duty-free-Shops und Restaurants bieten Flughäfen viel Platz für potentielle Mieter, die auch sehr gerne eine Mietfläche nutzen möchten. Das 5-Euro-Wasser lässt grüßen. Denn jetzt kommen wir auch schon zum riesigen Vorteil der Flughafen-Branche. Diese besteht meistens (wenn nicht immer) aus einem gewaltigen Monopol. Ähnlich wie bei den Schienennetzen der Eisenbahn-Unternehmen macht es wenig Sinn neben einem bereits bestehenden Flughafen einen weiteren als Konkurrenz zu bauen. Ein viel natürlicheres Monopol kann man sich nur sehr schwer vorstellen. Deswegen kann beispielsweise Aena bei den Mieten für Geschäfte und Co. im Flughafenbereich aus den Vollen schöpfen. Da es in der Regel nur diesen einen Flughafen pro Region oder Stadt gibt und die Passagiere nach der Sicherheitskontrolle auf die Geschäfte und Einkaufsmöglichkeiten im Flughafen angewiesen sind, kann Aena viel Miete verlangen. Welches Geschäft will es sich entgehen lassen seine Waren legitim teurer anbieten zu können und diese werden auch noch gekauft?

Alles in allem bieten Flughäfen ein natürliches Monopol bei einem leicht zu verstehenden Geschäftsmodell. Value-Herz was willst du mehr? 😉

Aena hebt weiter ab

Das erste Halbjahr 2019 verlief für Aena bereits positiv. Der Umsatz konnte im Vergleich zum ersten Halbjahr 2018 von 1,94 Mrd. € auf 2,07 Mrd. € gesteigert werden (+ 6,7%). Dabei war Aena profitabler als vorher. 2018 betrug die EBIT-Marge beachtliche 37%. Diese konnte 2019 mit knapp 38% noch einmal übertroffen werden. Auch der Gewinn stieg im halbjährlichen Vergleich von 512 Mio. € auf 559 Mio. €, was einem Plus von über 9% entspricht. Insgesamt kann man bei einer Dividendenrendite von derzeit über 4% natürlich auch sehr wenig meckern.

Auch stieg die Anzahl der Reisenden bei den wichtigsten Flughäfen des Landes im ersten Halbjahr 2019 an. Zu den wichtigsten Flughäfen zählen Madrid, Barcelona und (für viele Deutsche wohl der wichtigste) Palma de Mallorca.

Man könnte meinen, dass Aena sehr abhängig von spanischen Reisenden ist, dem ist allerdings nicht so. Diese machen zwar gut 32% der Reisenden aus, dennoch sind die restlichen 68% aus dem Rest der Welt. Auf Platz zwei und drei folgen Großbritannien (16%) und Deutschland (11%).

Wie bereits erwähnt machen die Umsätze aus Duty-Free-Shops, Restaurants, Autovermietung etc. einen nicht unerheblichen Teil des Unternehmensumsatzes aus. Im ersten Halbjahr 2019 waren dies genauer gesagt 36%.

Da in 2020 der Vertrag bezüglich Duty-Free ausläuft und neu verhandelt wird, fallen diese projizierten Umsätze für die Jahre ab 2021 weg. Das heißt natürlich nicht, dass diese auch real ausbleiben, sondern lediglich, dass man dies Prognose zum jetzigen Zeitpunkt einfach noch nicht verlässlich erstellen kann.

Mein Fazit zu Aena

Ich halte Aena für ein sehr spannendes Unternehmen. Das Geschäftsmodell ist leicht zu verstehen und ich selbst habe schon den einen oder anderen Flughafen „benutzt“. Mich hat schon immer gewundert, wieso es möglich ist so horrende Preise am Flughafen zu verlangen. Die einfache Antwort ist schlecht für den Kunden, aber sehr gut für die Aktionäre: Es gibt einfach keine andere Möglichkeit und das wird ausgenutzt. Dabei profitiert Aena von seiner monopolartigen Stellung in ganz Spanien und verzeichnet seit Börsengang 2015 stets steigende Zahlen von Reisenden. In einer Krise oder Rezession wird diese wahrscheinlich zurückgehen, jedoch glaube ich langfristig mit Aena ein gutes bis sehr gutes Unternehmen auf unserer Watchlist zu haben, bei dem man zum richtigen Zeitpunkt (Stichwort wie immer: Preis) zuschlagen kann.

Was haltet ihr von der Flughafen-Branche? Glaubt ihr, dass Flughäfen auch in Krisenzeiten gut wirtschaften können? Schreibt mir, kommentiert und diskutiert, auch gerne über Facebook und Instagram! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünsche ich euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren! 😉

Euer freundlicher Value Investor aus der bayrischen Nachbarschaft

Weitere Quellen

Wikipedia: https://de.wikipedia.org/wiki/Aena

Aena: http://www.aena.es/en/corporate/main-annual-data.html

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Hab Aena auch schon länger auf dem Schirm. Werde aber in Anbetracht der momentanen Situation bei Thomas Cook, sowie der „herbeigeredeten Rezession“ mir das erstmal anschauen.

Hallo Sven,

ich finde auch, dass Aena ein sehr spannendes Unternehmen ist. Vielleicht ist die Situation bei Thomas Cook oder die „herbeigeredete Rezession“ ja auch ein guter Einstiegszeitpunkt hinsichtlich des Preises.

Aber Vorsicht ist ja bekanntlich immer besser als Nachsicht. 🙂

Beste Grüße

Andreas