Servus miteinander,

im heutigen Gastartikel taucht unser sehr geschätzter Kollege Benjamin von Equistor in den „bayrischen Aktienindex“ ein – und dieser heißt leider nicht „Mia san mia“.

[Viel Spaß beim Lesen wünschen euch Andi & Dani!]

Zusammenfassung

Bayern bietet neben schöner Natur und gutem Essen auch gute Bedingungen für die Wirtschaft. Deshalb gibt es einen eigenen Aktienindex nur mit bayerischen Aktien.

In diesem Artikel habe ich mir den Index, seine Zusammensetzung und Methodik genauer angesehen. Natürlich vergleichen wir den BAIX auch mit dem DAX und schauen, ob der Index wirklich besser ist oder wie man am ehesten von Bayern profitieren kann.

Zu guter Letzt stelle ich dir 3 interessante Aktien aus dem BAIX vor, die man eventuell noch nicht kennt. Die ersten beiden könnten für Qualitätsinvestoren interessant sein. Die dritte ist ein interessantes Wachstumsunternehmen aus Bayern.

In der breiten Welt der Aktien reden wir oft von den größten Indizes wie dem S&P 500, MSCI World oder DAX. Aber eigentlich gibt es alle möglichen Besonderheiten und Skurrilitäten. Heute stelle ich dir eine davon vor: Den Bayerischen Aktienindex BAIX

Die Idee hinter dem BAIX ist, dass Bayern wirtschaftlich eine der stärksten Regionen in Deutschland ist. Bayern kommt direkt nach NRW und trägt zu 18,5 % zum BIP bei. Zudem haben viele Börsenkonzerne ihren Sitz in Bayern.

Ich habe selbst bisher ein Jahr meines Lebens in Bayern verbracht – jeweils in Regensburg und München. In diesem „Auslandsaufenthalt“ habe ich die bayerische Kultur lieben gelernt. In Bayern leben viele kluge Köpfe, es gibt hervorragende Universitäten und die großen Städte sind international.

Das zieht gute Unternehmen an und fördert junge Unternehmen. Viele Traditionsunternehmen profitieren von diesen Rahmenbedingungen. Nicht zuletzt kommt Deutschlands erstes Decacorn Celonis aus Bayern. Ein Decacorn ist ein Start-Up mit einer Bewertung von mindestens 10 Mrd. US-Dollar. Mit Personio steht das nächste Münchener Start-Up kurz vor diesem Prestige-Titel.

Ich wundere mich deshalb nicht, dass Bayerns BIP schneller wächst als das deutsche BIP. Es gibt also gute Gründe, isoliert in Bayerns Wirtschaft zu investieren.

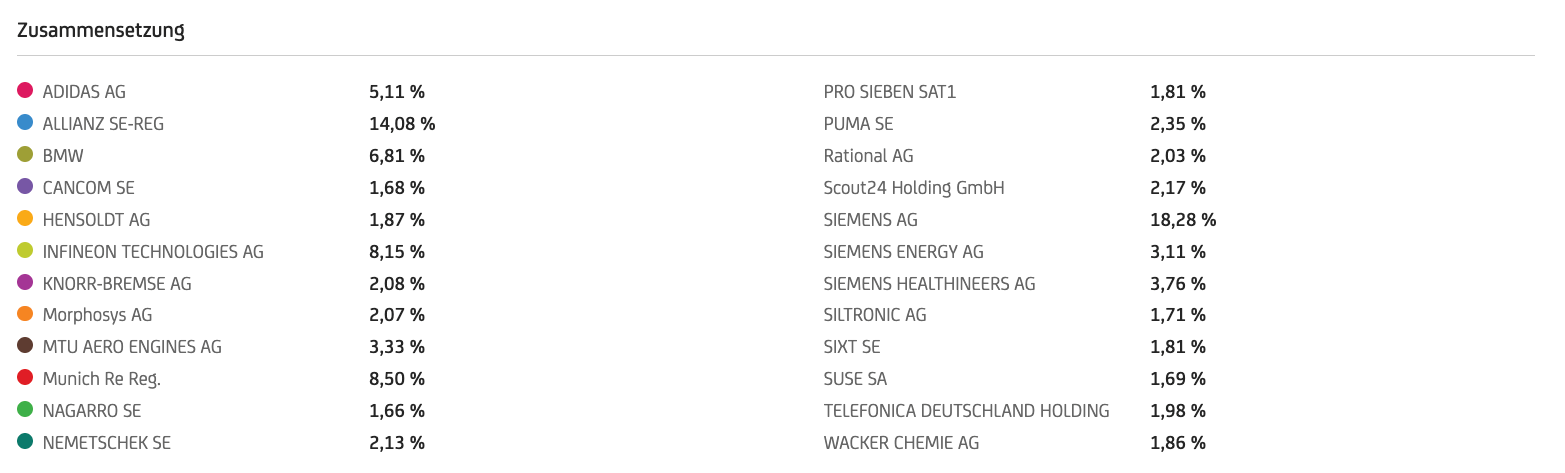

Der BAIX fasst die Entwicklung der größten bayerischen Aktiengesellschaften aus dem HDAX zusammen. Der HDAX selbst besteht aus DAX, MDAX und TecDAX und damit insgesamt 110 Firmen. Damit hat der BAIX aktuell 24 Mitglieder. Aufgelegt und berechnet wird er von der UniCredit Bank — also nicht der Deutschen Börse.

In bester DAX-Manier werden die Aktien nach ihrer Free-Float-Marktkapitalisierung gewichtet, allerdings gibt es eine Obergrenze bei 19 %, um zu große Klumpen zu vermeiden. Alle 3 Monate wird der Index neu evaluiert und Unternehmen können auf- oder absteigen.

Warum ist der BAIX interessant?

Der wirtschaftliche Erfolg Bayerns macht den BAIX spannend. Bayern ist ein wichtiger Industrie- und Technologiestandort in Europa und bietet viele spannende, börsennotierte Unternehmen. Wer sich für deutsche Aktien interessiert, kommt an ihnen kaum vorbei Wir denken allein an Konzerne wie Siemens oder die Allianz, die global führend sind.

Der BAIX wird geprägt von den großen DAX-Konzernen:

- Siemens (Anteil am Index: 18,3 % zum 14.04.2023)

- Allianz (14,1 %)

- Munich Re (8,5 %)

- Infineon (8,2 %)

- BMW (6,8 %)

- Adidas (5,1 %)

- Siemens Healthineers (3,8 %)

- Siemens Energy (3,1 %)

Diese 8 Firmen machen also 68 % der Performance aus. Diese Gewichtung erzeugt natürlich einen ordentlichen Klumpen. Es zeigt auch wie abhängig der DAX eigentlich von Bayern ist.

Der genaue Blick in die Zusammensetzung lohnt sich. Man entdeckt einige interessante Firmen wie Cancom, MTU und Scout24. Es gibt im BAIX sowohl Traditionsunternehmen als auch jüngere Unternehmen.

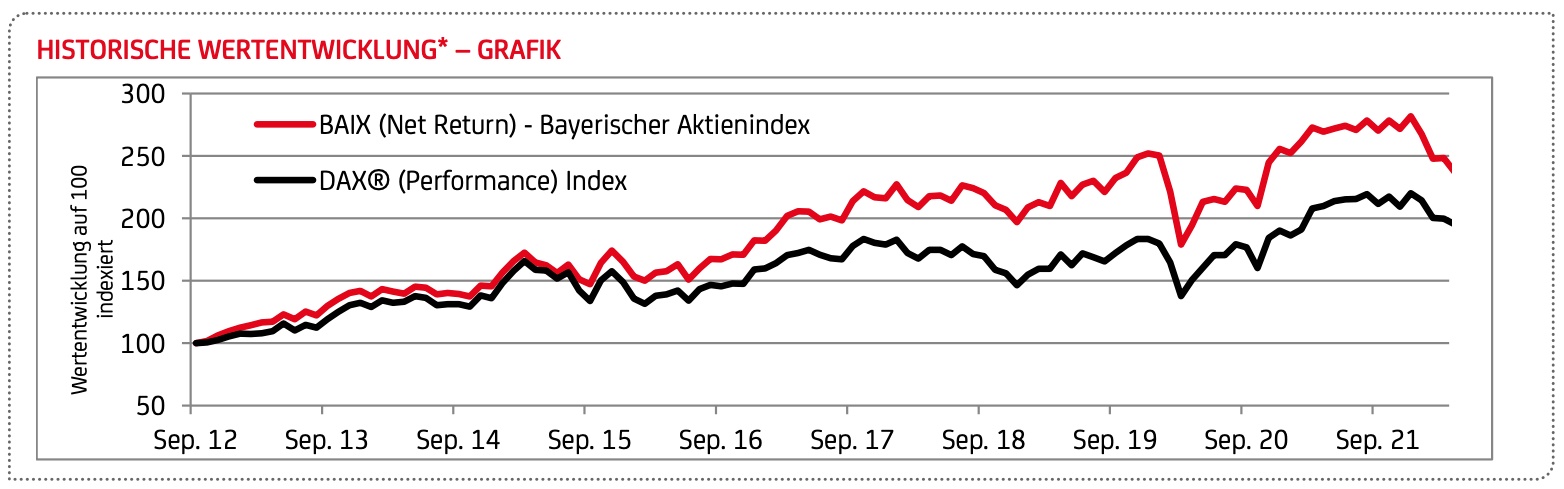

Man kann trotzdem sagen: Der BAIX ist ein Home-Bias-Investment der Extraklasse für patriotische Bayern. Aber historisch hatte er auch etwas zu bieten. Von 2012 bis 2022 kam der BAIX auf eine deutliche Überrendite zum DAX. Der Fokus auf bayerische Aktien hat sich also eine Zeit lang ausgezahlt.

Der BAIX kam auf rund 9,2 % Rendite pro Jahr. Der DAX dagegen nur auf rund 7,0 %.

Der Grund für diese Überrendite liegt sicherlich darin, dass einige Werte wie deutsche Banken, Autobauer und Energieversorger ausgelassen wurden. Andererseits konnte der BAIX vom Übergewicht von Aktien wie Infineon, der Allianz und Co. profitieren. Diese Aktien sind stärker im Index vertreten und lieferten inklusive der Dividende eine Überrendite.

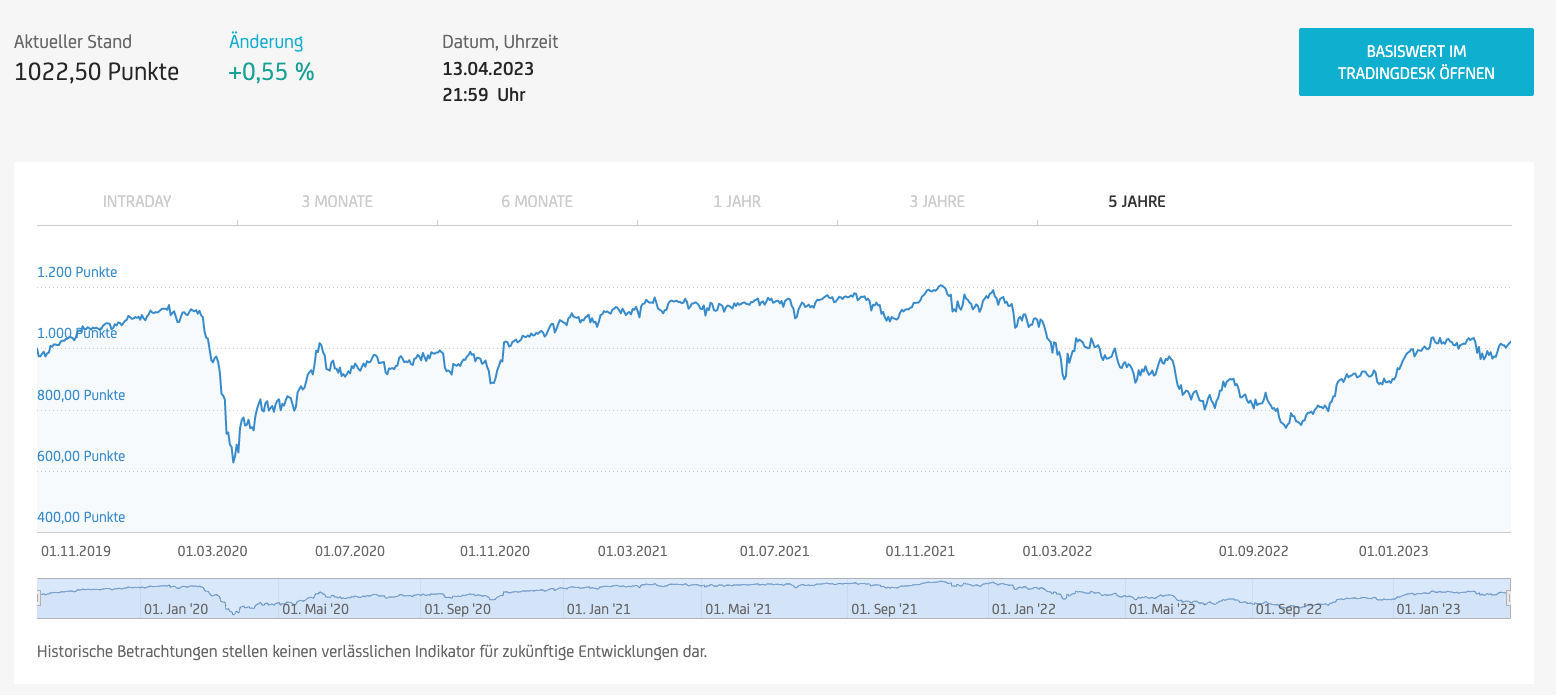

Eine tolle Rendite ist nicht garantiert. Seit die UniCredit in 2019 ein Zertifikat aufgelegt hat, schauen BAIX-Anleger allerdings in die Röhre. Die Rendite liegt bei insgesamt 2,2 % nach Abzug von Kosten. Wohlgemerkt 2,2 % Rendite auf die gesamte Zeit und nicht pro Jahr.

Wie kann man in den BAIX investieren?

Leider gibt es nur eine Möglichkeit zu investieren. Es gibt ein Zertifikat der UniCredit (WKN: A2YY5F). ETFs gibt es bisher keine auf den BAIX. Die Nachfrage ist hierfür wahrscheinlich zu gering. Wer interessiert ist, muss also den Weg über das UniCredit-Zertifikat gehen.

Leider haben Zertifikate für Privatanleger diverse Nachteile. Der größte Nachteil ist die Klumpen-Gewichtung. Dazu kommen die Kosten des Zertifikats. Man hat jährliche Gebühren von 1,35 % auf das BAIX-Zertifikat. Zudem gibt es ein Emittentenrisiko. Falls die UniCredit Bank ausfällt, kann man also sein Geld verlieren.

Das Zertifikat ist übrigens ausschüttend und zahlt jedes halbe Jahr eine Ausschüttung von 1,5 % des aktuellen Standes.

Ich musste ein wenig schmunzeln als ich von BAIX-Index erfahren hatte und finde die Idee kreativ. Es ist an sich auch schön, dass es ein Finanzprodukt gibt. Als Ersatz für bekanntere Indexfonds sehen wir ihn aber nicht. Bei einem Index sollte immer auch eine Streuung im Vordergrund stehen. Der BAIX gestaltet das aber schwierig.

Deutsche Indizes sind besser, aber nicht der DAX

Wer ein möglichst hohes Bayern-Exposure haben möchte, wird schon mit einem ETF auf Deutschland fündig. Der DAX oder MDAX sind diversifizierte Indizes. Allerdings mangelt es auch hier etwas an Streuung. Besonders der DAX hat klare Klumpen in Industrie und Finanzen mit 40 % Gewicht.

Interessant sind hier besonders 2 ETFs: Der Vanguard Germany All Cap und der Lyxor F. A. Z. 100. Diese beiden ETFs sind die einzigen beiden, die eine Streuung, auf die über 100 größten Firmen in Deutschland möglich machen. Leider gibt es bisher keine ETFs auf den HDAX, CDAX oder MSCI Germany.

Mit beiden ETFs investiert man maximal diversifiziert und kann so ein wenig den Klumpen reduzieren — außerdem gibt man Deutschlands bzw. Bayerns kleinen Firmen auch mehr Raum für Rendite.

Was ich am BAIX gut finde & 3 spannende Aktien

Der BAIX hat trotzdem eine schöne Eigenschaft. Er zeigt auf einen Blick welche und wie viele Firmen aus Bayern kommen. Er ist eine schöne Inspirationsquelle für Investoren. Ich möchte deshalb 3 spannende Aktien aus dem BAIX vorstellen, die eventuell noch nicht jeder kennt.

Rational

Rational ist aus Landsberg am Lech und ist Weltmarktführer für Industrie- und Großküchengeräte. Die Firma ist ein spannendes Beispiel für deutsche Ingenieurskunst. Rational stellt platzsparende Geräte her, die schon fast futuristisch sind und in vielen Küchen aushelfen. Es gibt dabei 2 Serien: Den iCombi und den iVario

Beide Geräte vereinen mehrere Funktionen in einem Gerät und helfen dabei Speisen zuzubereiten. Egal ob Systemgastronomie oder Sterne-Restaurant, diese Geräte finden ihren Platz. Das Beeindruckende ist, dass Rational immer mehr Geräte verkaufen kann und sie eine operative Marge von über 20 % hiermit erreichen.

Scout24

Die Scout24 SE wurde 1998 in München gegründet und hat sich im Markt für Kleinanzeigen etabliert. Scout24 hat verschiedene Portale wie ImmoScout24, AutoScout24, FriendScout24 und Co. gegründet. Inzwischen hat Scout24 alle Portale außer ImmoScout24 verkauft. Scout24 ist damit ein Pure Play auf Deutschlands größten Werbeplatz für Immobilien.

Damit hat Scout24 eine gute Ausgangslage, weil sie das größte Portal für Immobilien in Deutschland sind. Makler bezahlen in Abo-Modellen dafür, dass sie bei ImmoScout inserieren dürfen. Die Marke ist gefestigt und auch bei Google etabliert. Dieser Burggraben ist weit. Außerdem gibt es wenig Wettbewerb. Nur eBay Kleinanzeigen könnte zur Gefahr werden.

Die Marge an so einem Marktplatz-Geschäftsmodell ist hoch. In 2022 lag sie bei 35 %. In Zukunft lässt sich über Preiserhöhungen und eine Erholung vom Immobilienmarkt wieder Wachstum erzielen.

SUSE

SUSE ist ein junges Unternehmen aus Fürth, das erst in 2021 an die Börse ging. SUSE bietet eigene Linux-Versionen an. Große Unternehmen kaufen SUSEs Server-Dienstleistungen ein, um ein Betriebssystem für ihre SAP-Prozesse oder andere systemkritische Anwendungen zu haben.

SUSE bietet spezialisierte Lösungen für Großkonzerne und wächst damit schnell. Seit 2019 konnten sie über 40 % pro Jahr wachsen. Die Bruttomarge ist bei fast 70 %. Allerdings ist SUSE bisher operativ noch unprofitabel. Das hat sich im ersten Quartal von 2023 geändert. SUSE spart an Vertriebskosten und konnte die operative Marge auf 20 % bringen.

Aus Investorensicht ist SUSE riskanter, aber eventuell bildet sich hier langfristig ein schönes Wachstumsunternehmen. SUSE passt persönlich nicht in mein Investmentkonzept, aber ich schaue mir solche Unternehmen gerne an und freue mich, dass es in Deutschland auch noch IT-Börsengänge gibt. Auf Celonis und Personio bin ich dagegen noch gespannter.

Dieser Artikel wurde verfasst von Benjamin Franzil von Equistor:

Webseite

Instagram

Twitter

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.