Servus miteinander,

auch 2019 dürfen wir euch einen ganzen Monat voller Artikel präsentieren, geschrieben von einigen der erfolgreichsten Kollegen aus der deutschsprachigen Finanzblogszene. Herzlich willkommen zum „Bavarian Value Gaststar-Special-August 2019“! (Womöglich sollten wir den Namen etwas vereinfachen, aber egal.)

Dieses Jahr steht alles unter dem Motto „Mein letzter Aktienkauf“. Wir konnten 9 grandiose Autoren und Autorinnen organisieren, welche euch über den kompletten August hinweg einen Blick in ihre Depots werfen lassen und ihren letzten Aktienkauf mit uns teilen.

Unser erster Autor ist

Paul Scheffler von kreativ-investieren

[Viel Spaß beim Lesen wünschen euch Andi & Dani!]

Als der Blog von Bavarian Value bei uns angefragt hat, ob wir am diesjährigen Gaststar-Special zum Thema „Mein letzter Aktienkauf“ teilnehmen möchten, war ich zunächst etwas skeptisch. Nicht weil ich den Blog nicht mag – ganz im Gegenteil (!), sondern einfach, weil wir den Standpunkt vertreten, dass wir potenziellen Anlegern keine konkreten Aktien empfehlen wollen. Eine nachhaltig erfolgreiche Investition in Aktien – so empfinde ich es zumindest – erfordert vom Investor eine fundierte und bewusste Entscheidungsfindung. Genau das ist letztendlich ja auch die Idee des Value Investing, bei dem es darum geht, Wege zu finden, den „inneren“ Wert einer Aktie zu bestimmen. Nichtsdestotrotz finde ich die Idee schön, meine Beweggründe für die zuletzt von mir getätigte Investition mit interessierten Menschen teilen zu dürfen!

Zuerst sollte man sich selbst bezahlen!

Zunächst einmal möchte ich euch ein paar grundsätzliche Dinge über mein Investitionsverhalten mitteilen. Gemäß der goldenen Regel, die in vielen Finanzbüchern stark propagiert wird, bezahle ich mich selbst grundsätzlich zuerst. Das heißt, dass ich noch bevor ich die Chance hätte, mein Geld für irgendwelche Dinge auszugeben, mir einen Teil davon abzwacke und automatisch investiere. Wer von euch das großartige Buch „Rich Dad, Poor Dad“ von Robert Kiyosaki gelesen hat, der wird verstehen wovon ich spreche. Es ist leider so, dass die meisten Menschen ihre finanzielle Situation nur an Hand von Einnahmen und Ausgaben beurteilen. Die Einnahmen stammen dabei in der Regel aus einem Angestelltenverhältnis und die Ausgaben bilden die Lebenshaltungskosten ab. Wer sich aber mit den eigenen Finanzen intensiver beschäftigt, der sollte zusätzlich auch zwischen Vermögenswerten und Verbindlichkeiten unterscheiden. Einfach ausgedrückt sind Vermögenswerte dabei Anlagen, die (idealerweise) positive Einkommensströme erzeugen (z.B. ein vermietetes Apartment). Verbindlichkeiten hingegen sind Dinge, die uns vielleicht Freude bereiten und von denen wir manchmal auch denken, dass es sich um Vermögenswerte handelt, sie aber letztendlich Geld verschlingen. Beispiele dafür können z.B. teure Autos, ein Eigenheim oder Konsumkredite sein. Nach der Empfehlung von Robert Kiyosaki, soll man daher am besten sich selbst zuerst bezahlen, was in diesem Zusammenhang bedeutet, dass man sich selbst zwingt, regelmäßig Geld in die eigenen Vermögenswerte zu investieren. Die Idee dahinter ist, dass irgendwann einmal die von den Vermögenswerten erzeugten Kapitalströme so groß sein könnten, dass davon die regelmäßigen Ausgaben getätigt werden können.

Wie verwendet man seine „Bezahlung“ am besten?

Da ich sehr regelmäßig Geld in Aktien investiere, jedoch nicht immer sicherstellen kann, dass gerade eine hervorragende Investitionsmöglichkeit besteht, setze ich einfach auf den ganzen Markt. Ich entscheide mich daher genaugenommen nicht regelmäßig für eine einzige Aktie, sondern investiere monatlich eine gleichbleibende Summe in sogenannte Exchange Traded Funds (ETFs). ETFs sind passive Fonds (es gibt also keinen teuren Fondsmanager), die meist einen ganzen Index (z.B. den Deutschen Aktienindex, DAX) abbilden. Im Gegensatz zu den Prinzipien des Value Investing, mache ich mir also bei meinen „alltäglichen“ Investitionen keine Gedanken über den inneren Wert der Aktien, die ich kaufe. Provokant formuliert könnte man behaupten, dass ich einfach blind in den Markt investiere. Damit bin ich übrigens sehr glücklich, denn statistisch gesehen erwirtschafteten die großen Indizes (z.B. der Dow Jones) in der Vergangenheit eine Rendite von 6-8% pro Jahr. Zudem profitiert man ganz nebenbei vom „Cost-Average-Effekt“, d.h. dass der Zeitpunkt der Investition im Zeitverlauf fast keine Rolle mehr spielt, da unabhängig von den aktuellen Aktienkursen zu einem festgelegten Zeitpunkt exakt die gleiche Summe investiert wird. Bei sehr hohen Kursen landen also weniger Aktien im Depot und bei niedrigen Kursen werden viele Aktien gekauft. Um eine möglichst große globale Streuung zu erreichen bespare ich aktuell gleichzeitig 4 ETFs, die die folgenden Regionen abdecken: den EURO Raum; den US Markt, den Afrikanischen Markt und den indischen Markt.

Meine zuletzt gekaufte Einzelaktie: Covestro

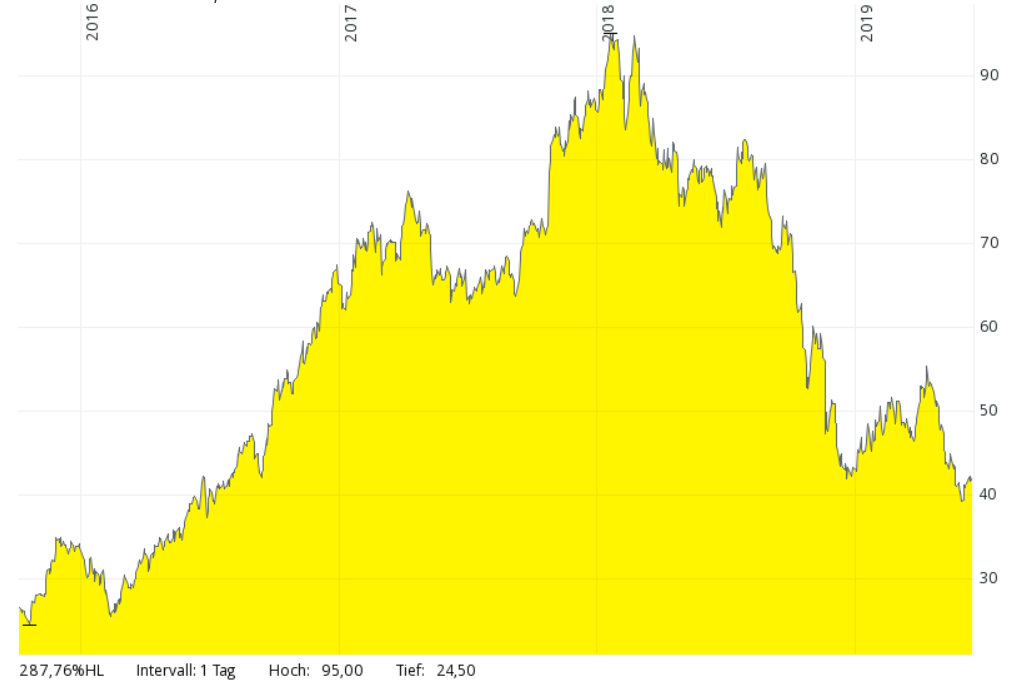

Nachdem ihr nun erkannt habt, dass mein tatsächlich getätigtes letztes Investment wahrscheinlich ein ETF-Kauf war, möchte ich dennoch auf eine Einzelaktie eingehen, die ich mir ganz bewusst zugelegt habe: Covestro (WKN: 606214). Covestro ist ein relativ junges Unternehmen. Offiziell existiert es erst seit September 2015. Im weiteren Sinne ist es aber auch ein traditionsreiches Unternehmen, denn hervorgegangen ist es letztendlich aus der Kunststoffsparte der Bayer AG und firmierte zuvor unter dem Namen Bayer MaterialScience. Die Produktion von industriellem Kunststoff mag sich nicht besonders sexy anhören, wirkt auf mich jedoch sehr reizvoll. Ausschlaggebend dafür ist, dass Kunststoffe aus den meisten Branchen kaum noch wegzudenken sind. Beispielsweise in der Automobilindustrie, in der Elektro-/ Elektronikindustrie oder auch in der Sportindustrie sind Kunststoffe unentbehrlich. Auch spannende Innovationen, wie der 3D-Druck sind eng mit der Kunststoffherstellung verbunden, denn schließlich muss es ja auch jemanden geben, der das Rohmaterial dafür herstellt. Gut gefallen an Covestro hat mir daher das breite Geschäftsfeld und die Tatsache, dass es sich hierbei um ein traditionsreiches Unternehmen handelt, das auf etablierten Strukturen aufsetzen kann und über ein professionelles Management verfügt. Scheinbar habe ich nicht nur ich die vermeintlichen Vorzüge von Covestro erkannt, sondern neben mir auch noch viele weitere Anleger (darunter auch BlackRock und der norwegische Staatsfonds). Die Konsequenz daraus war, dass es zu einem rasanten Kursanstieg kam (siehe Abbildung 1). Das hat sogar dazu geführt, dass die Marktkapitalisierung derart groß wurde, dass Covestro in den DAX, also in den Kreis der 30 wichtigsten börsennotierten Unternehmen Deutschlands aufgestiegen ist. In den Handel gestartet war die Aktie im Oktober 2015 mit etwa 26€ pro Stück. Zu Beginn des Jahres 2018 war der Kurs dann schon auf einen Wert von 95€ angestiegen. Der Wert der Aktie hatte sich in gut 2 Jahren fast vervierfacht. Seit Beginn des Jahres 2018 befindet sich die Aktie allerdings im Abwärtstrend und steht nun bei ungefähr 40€. Viele Anleger, mit denen ich mich zu dieser Aktie unterhalten habe, haben mir davon abgeraten. Die Aktie befände sich schließlich gerade auf einem absteigenden Ast und ich sollte daher lieber nicht in ein fallendes Messer greifen. Warum ich es dennoch getan habe? Weil ich grundsätzlich an das Unternehmen glaube. Das Geschäftsmodell erscheint in meinem Auge sehr solide und auch die Fundamentalwerte – also die Kernkennzahlen des Value Investors – sind nicht schlecht (siehe Abbildung 2). Das KGV liegt deutlich unter 10, was für einen DAX-Wert relativ günstig ist. Zudem zahlt das Unternehmen seinen Aktionären regelmäßig eine Dividende (dieses Jahr lag die Dividendenrendite bei ca. 5%) und weist eine große Marktkapitalisierung bei guter Eigenkapitalquote auf.

Warum ist die Covestro Aktie zuletzt im Wert gefallen?

Bei all dem Lob für die Covestro Aktie stellt sich natürlich aber die Frage, wie der seit 2018 andauernde Kursrückgang zu erklären ist. Zum einen sollte berücksichtigt werden, dass die Aktie einen enormen Kursanstieg verzeichnet hat, der u.U. etwas übertrieben war. Zum anderen befürchten viele Anleger, dass sich weltweit die Konjunktur abkühlen wird, was letztendlich dazu führen würde, dass der Bedarf nach industriellem Kunststoff stark nachlassen würde. Diese Skepsis scheint nicht ganz unberechtigt zu sein, wenn man sich die allgemeine Entwicklung an den Kapitalmärkten im vergangenen Dezember ins Gedächtnis ruft. Covestro wurde zudem noch durch einen negativen Sondereffekt beeinflusst – dem Jahrhundertsommer 2018. Auf Grund von Niedrigwasser im Rhein, war der Materialtransport nur schwer möglich. D.h. weder Rohstoffe in ausreichender Menge, noch fertige Erzeugnisse konnten über den üblichen Transportweg bewegt werden. Das hat eine Menge Geld gekostet. Meine ganz persönliche Meinung ist daher, dass Covestro eigentlich ein gutes Unternehmen ist, dass aktuell ein wenig unterbewertet ist, auf Grund von allgemein vorherrschendem Pessimismus an den Märkten in Verbindung mit negativen Sondereffekten.

Fazit

Ihr seht, dass beim Aktienkauf sehr unterschiedliche Sichtweisen existieren. Eine Aktie, die für einen Anleger durchaus attraktiv wirkt, kann für jemand anders vollkommen uninteressant sein. Genau aus diesem Grund, geben wir bei kreativ-investieren keine konkreten Aktientipps, sondern vermitteln nur das notwendige Wissen, um sich selbst eine Meinung bilden zu können. Aus meiner Sicht kommt es auch nicht unbedingt darauf an, für welche konkrete Aktie man sich entscheidet. Die Hauptsache ist, dass es sich beim Aktienkauf um eine ganz bewusst getroffene Entscheidung handelt, statt um einen spontanen Impuls. Wer sich Strategien zurecht legt und dieses auch konsequent verfolgt, hat gute Chancen eine langfristig nachhaltige Rendite zu erwirtschaften. Wer den Aufwand zur Beurteilung von Einzelaktien scheut, kann noch immer in ETFs investieren und so an der Entwicklung ganzer Märkte partizipieren, ohne sich mit der Materie im Detail auseinandersetzen zu müssen.

Dieser Artikel wurde verfasst von Paul Scheffler von kreativ-investieren.

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Nette Idee das mit dem was ich zuletzt gekauft habe Aktien ich selbst kaufe ich ETFs bzw Stock die die da sind auf wenn ich mal eine Aktie kaufe dann eher weil ich sie spannend finde sowas wie Brookfield Renewable Partners ein Dividenden Giganten oder wirecard zum zocken… das Buy& hold Depot dass 80% der Aktien ausmacht allerdings grundsätzlich nur mit ETFs