Für viele Investoren stellt sich bei der Suche nach dem richtigen Investment irgendwann einmal die Frage, wie das Unternehmen denn eigentlich finanziell so aufgestellt ist (zumindest bei Anhängern des Value Investings 😉 ). Deswegen ist es unabdingbar sich mit dem Geschäftsbericht (Annual Report) auseinanderzusetzen. Dabei stolpert man über drei sehr wichtige Arten, wie Unternehmen ihre Zahlen präsentieren (müssen). Die Bilanz (Balance Sheet), die Gewinn- und Verlustrechnung (Income Statement) und die Cashflow-Rechnung (Cashflow-Statement). Heute möchte ich euch den prinzipiellen Aufbau der Bilanz näherbringen.

Grundsätzliches

Ich will euch nicht mit handelsrechtlichen Grundsätzen nach HGBG, IFRS, US-GAAP oder weiß der Kuckuck was langweilen. Ich konzentriere mich lieber auf den allgemeinen Aufbau der Bilanzen von allen Unternehmen da draußen. Es sei natürlich erwähnt, dass je nach Land und Unternehmensform unterschiedliche Regularien und Unterschiede gelten, aber hier geht es lediglich darum, den generellen Aufbau zu verstehen. Hat man den erst einmal begriffen und verinnerlicht, dann wird man schnell merken, dass die Unterschiede gar nicht so groß sind und man sich schnell darauf einstellen kann.

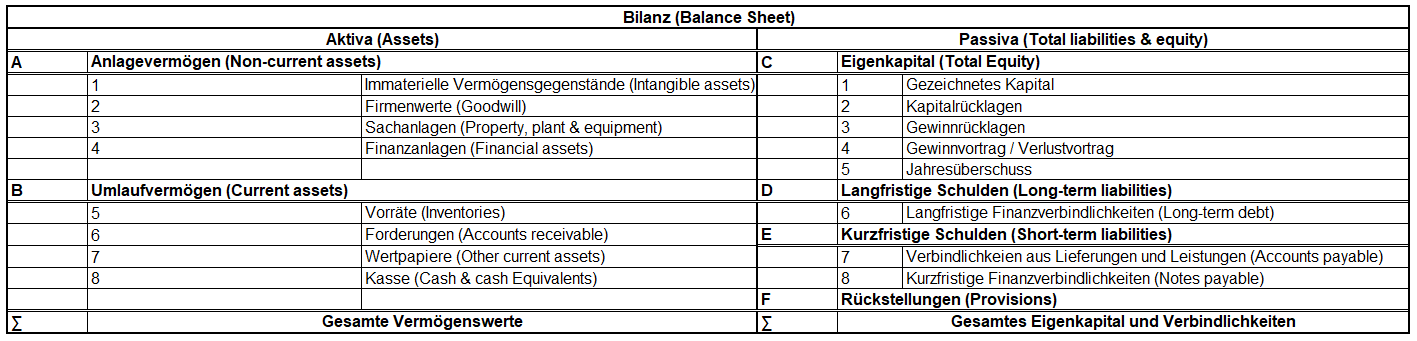

Die Bilanz beantwortet zunächst die einfache Frage „Wie viel bin ich eigentlich gerade jetzt wert?“ Dazu gibt es auf der Bilanz zwei Seiten. Zum einen die Aktiva, die widerspiegeln was das Unternehmen gerade jetzt besitzt, bzw. wozu es seine Mittel verwendet. Zum anderen die Passiva, also Sachen, die das Unternehmen jemanden schuldet, bzw. woher die Mittel kommen. Die Passiva wiederum werden unterteilt in das Eigenkapital sowie langfristige und kurzfristige Verbindlichkeiten.

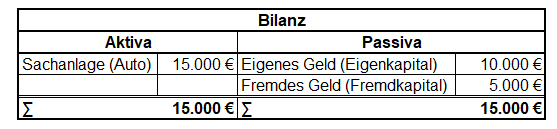

Lasst mich das ganz kurz an einem einfachen Beispiel verdeutlichen.

Stellt euch vor ihr kauft ein Auto im Wert von 15.000 €. Diese 15.000 € stünden in eurer fiktiven Bilanz auf eurer Aktivseite, da ihr das Auto nun besitzt. Ihr könntet beispielsweise 10.000 € von eurem eigenen Geld zahlen (Eigenkapital) und weitere 5.000 € von der Bank leihen (Verbindlichkeiten). Wie ihr sehen könnt ist es eigentlich gar nicht so schwierig. Der englische Begriff Balance Sheet beschreibt die Sachlage meiner Meinung nach eigentlich am besten. Das Wort „Balance“ gibt hier den Ausschlag, denn die Aktivseite und die Passivseite müssen am Ende des Tages genau gleich sein. Frei nach dem Motto: „The balance sheet must balance!“ Aber schauen wir uns die Bilanz jetzt mal genauer an.

Die Bilanz

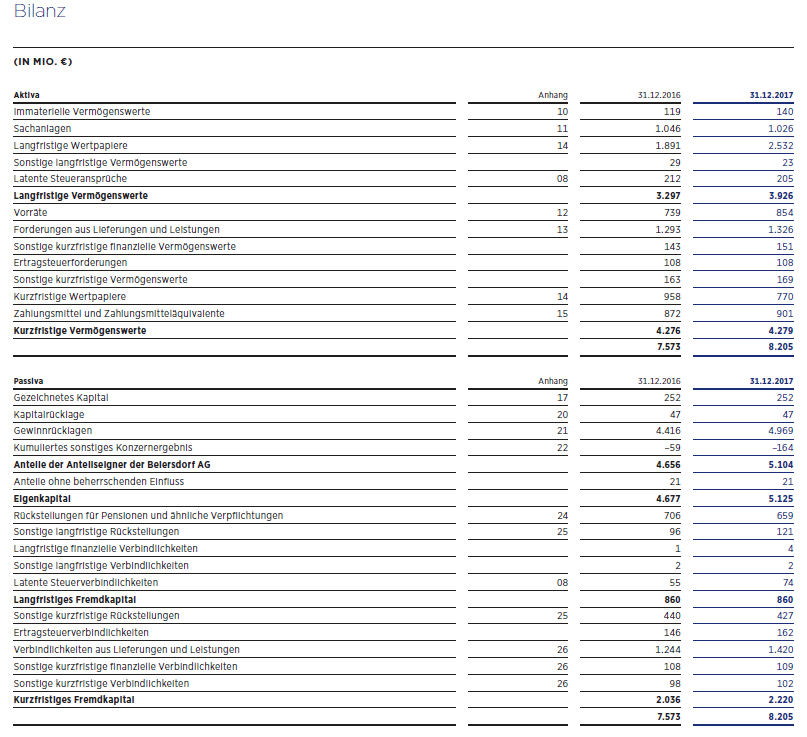

Hier mal eine waschechte deutsche Bilanz einer Aktiengesellschaft, genauer gesagt der Beiersdorf AG, damit ihr das ganze mal im Original betrachten könnt. Im Nachfolgenden beschränke ich mich jedoch auf einen schematischen Aufbau, ich will ja keinen kompletten Bilanz-Duden verfassen. 😉

Ich führe euch jetzt durch die wichtigsten Punkte Schritt für Schritt:

Aktiva (Assets):

Aktiva sind alle Sachen, die ein Unternehmen besitzt und die schlussendlich Geld für das Unternehmen erwirtschaften.

A) Anlagevermögen (Non-current assets):

Langfristige Vermögenswerte sind solche die dem Geschäftsbetrieb eines Unternehmens dienen, also längerfristig im Unternehmen bleiben.

1) Immaterielle Vermögensgegenstände (Intangible assets):

Das englische Verb „intangible“ heißt genau übersetzt „nicht greifbar“ und das beschreibt es recht gut. Hier werden Sachen wie Patente und Lizenzen verbucht. Bei Coca-Cola wäre das z.B. das geheime Rezept für die Brause, bei Google spezielle Algorithmen für ihre Suchmaschine. Warren Buffett sieht sich diese Kategorie gerne genauer an, da hier oftmals der Grundstein für einen Burggraben gelegt wird und ein Alleinstellungsmerkmal für viele Unternehmen besteht.

2) Firmenwerte (Goodwill):

Goodwill beschreibt den Aufpreis, den ein Unternehmen beim Kauf eines anderen Unternehmens bezahlt hat. Bei der gerade stattfindenden Übernahme Monsantos durch Bayer zahlt Bayer einen Preis, der über dem Wert von Monsanto liegt. Bayer erhofft sich auf lange Sicht natürlich einen Vorteil daraus und dieser Aufpreis erscheint als Goodwill in der Bilanz.

3) Sachanlagen (Property, plant & equipment):

Sachanlagen sind beispielsweise sämtliche Gebäude, Grundstücke und natürlich auch Maschinen, um Produkte herzustellen. Bei produzierenden Unternehmen ist dieser Bilanzposten für gewöhnlich logischerweise höher.

4) Finanzanlagen (Financial assets):

Unternehmen können auch langfristige Finanzanlagen halten, wie beispielsweise langlaufende Staatsanleihen oder dergleichen. Auch werden hier langfristige Investitionen in Dritt-Unternehmen bilanziert, die so mit dem gewöhnlichen täglichen Geschäft des Unternehmens nichts zu tun haben.

B) Umlaufvermögen (Current assets):

Alles was nur kurzfristig im Unternehmen bleibt, darf sich kurzfristiger Vermögenswert nennen. In der Regel kann das Umlaufvermögen innerhalb eines Jahres zu Geld gemacht werden.

5) Vorräte (Inventories):

Vorräte umfassen alles was ein Unternehmen benötigt, um ein Produkt herzustellen. Coca-Cola benötigt Zucker, BMW Schrauben und Schmieröl.

6) Forderungen (Accounts receivable):

Forderungen kommen meist dadurch zustande, dass Kunden, die Produkte beziehen diese nicht sofort zahlen, sondern erst in einem Monat oder später.

7) Wertpapiere (Other current assets):

Hier kommen beispielsweise sämtliche Derivate rein, die manche Unternehmen besitzen um sich gegen Währungskursschwankungen abzusichern. Auch kurzfristige Wertpapiere mit einer Laufzeit unter einem Jahr sind hier angesiedelt.

8) Kasse (Cash & cash equivalents):

Wie es der Name schon verrät ist hier sämtliches Bargeld und Bankguthaben bilanziert. Alles was sofort zu Barem gemacht werden kann kommt hier rein.

Passiva (Total liabilities & equity):

Entweder das Unternehmen finanziert seine Aktiva durch eigenes Geld (Eigenkapital) oder durch fremdes Geld (Fremdkapital)

C) Eigenkapital (Total Equity):

Ist das Unternehmen eine AG hat es zu irgendeinem Zeitpunkt Aktien ausgegeben. Das dadurch eingesammelte Geld bildet das Eigenkapital, welches dem Unternehmen unbefristet zur Verfügung steht. Wenn ein Unternehmen Aktiva mit dem Eigenkapital finanziert passiert das quasi mit dem eigenen Geld.

1) Gezeichnetes Kapital:

Das Eigenkapital untergliedert sich in verschiedene Posten. Das gezeichnete Kapital entspricht dem Nennwert der ausgegebenen Aktien.

2) Kapitalrücklagen:

Wird bei Ausgabe der Aktien oder bei einer Kapitalerhöhung ein Betrag gezahlt, welcher über dem Nennwert der Aktien liegt, dann fließt dieser in den Bilanzposten der Kapitalrücklagen.

3) Gewinnrücklagen:

Die Gewinnrücklage setzt sich aus einbehaltenen Gewinnen zusammen.

4) Gewinnvortrag / Verlustvortrag:

Der Gewinnvortrag bzw. Verlustvortrag ist eine Bilanzposition, die den nicht verwendeten Teil des Gewinns oder Verlustes des letzten Jahres beinhaltet.

5) Jahresüberschuss

Dieser Bilanzposten ist logischerweise alles was nach Abzug von Steuern, Zinsen und dem ganzen Rest schlussendlich übrigbleibt.

D) Langfristige Schulden (Long-term liabilities):

Wie erwartet haben langfristige Schulden eine Fälligkeit von über einem Jahr.

6) Langfristige Finanzverbindlichkeiten (Long-term debt):

Diese Position besteht meist aus langfristigen Darlehen und Bankrediten.

E) Kurzfristige Schulden (Short-term liabilities):

Diese Schulden sind in der Regel innerhalb eines Jahres zur Zahlung fällig.

7) Verbindlichkeiten aus Lieferungen und Leistungen (Accounts payable):

Diese Bilanzposition ist das direkte Pendant zu den Forderungen (Accounts receivable) auf der Aktivseite. Genauso wie beispielsweise der Kunde von Coca-Cola eine Zahlung aufschieben kann ist es auch so, dass Coca-Cola als Kunde seinen Zucker zu einem gewissen Zeitpunkt einkauft, aber den Lieferanten erst später bezahlt.

8) Kurzfristige Finanzverbindlichkeiten (Notes payable):

Hierunter fallen kurzfristige Kredite, bspw. bei der Bank oder kurzfristige Anleihen, die innerhalb eines Jahres bezahlt werden müssen.

F) Rückstellungen (Provisions):

Unternehmen müssen aus vielen verschiedenen Gründen Rückstellungen bilden. Beispielsweise wegen Rentenzahlungen oder etwaigen Gerichtskosten muss ein Unternehmen Rückstellungen bilden.

Bilanzsumme:

Jetzt kommt die Balance. Die gesamten Aktiva müssen den gesamten Passiva entsprechen. Da wir betrachtet haben was ein Unternehmen besitzt und wie es finanziert wird, geschieht das wie durch Zauberhand.

Das war also der grobe Aufbau einer Bilanz. Es ist wichtig sich mit dem Grundgerüst auseinanderzusetzen und zumindest die wichtigsten Bilanzposten nachzuvollziehen. Erst wenn man die Grundlagen verstanden hat, ist im Nachgang eine saubere Analyse und Interpretation anhand Kennzahlen sinnvoll.

Was sind für euch die wichtigsten Bilanzpositionen? Worauf achtet ihr bei einer Bilanz? Schreibt mir, kommentiert und diskutiert, auch gerne über Facebook und Instagram!

Abschließend wünsche ich euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren! 😉

Eurer freundlicher Value Investor aus der bayrischen Nachbarschaft