Meiner Meinung nach verhalten sich Menschen, entgegen der allgemein gültigen Wirtschaftstheorie, alles andere als rational. In ökonomischen Modellen wird sehr oft darauf zurückgegriffen, dass der „Homo oeconomicus“ sich rational verhält und seine Entscheidungen quasi dahingehend trifft, was für ihn den meisten Nutzen bringt. Aber dieser Homo oeconomicus hat wohl noch nie ein Buch über Verhaltensökonomik (Behavioral Economics), geschweige denn die Arbeiten des Wirtschaftsnobelpreisträgers Daniel Kahneman gelesen. Wie so oft im Leben gibt es große Unterschiede zwischen Modell und Wirklichkeit und wie bereits in unserem Artikel Tim & Charlie – Psychologie an der Börse erwähnt hat Daniel Kahneman hier zusammen mit Amos Tversky Pionierarbeit geleistet und etliche Biases (menschliche „Denkfehler“) aufgedeckt, die uns tagtäglich begleiten. Einer der (wenn nicht DER) stärksten von ihnen ist die sogenannte Verlustaversion.

Definition

Die Verlustaversion ist ein Teil der sogenannten Prospect Theory (Neue Erwartungstheorie). Diese ist meiner Meinung nach die realistische Version der vorherrschenden Erwartungsnutzentheorie, wonach Menschen nur danach entscheiden, wie sie ihren Nutzen maximieren könnten. Was auf dem Papier zunächst logisch erscheint, ist in der Realität meistens einfach falsch. Menschen Verhalten sich in Entscheidungssituationen, bei denen gewisse Unsicherheiten eine Rolle spielen, ziemlich irrational. Ein Paradebeispiel hierfür ist dann eben die Verlustaversion. Diese Verlustaversion „(…) bezeichnet in der Psychologie und Ökonomie die Tendenz, Verluste höher zu gewichten als Gewinne.“ (Vgl. wikipedia.org: https://de.wikipedia.org/wiki/Verlustaversion)

Ganz einfach heißt das, dass uns ein Verlust von 100 € emotional doppelt so stark belastet als ein Gewinn um 100 €.

Weitreichende Folgen

„Wahrscheinlich wurde mehr Geld dadurch verloren, dass Anleger Assets hielten, damit sie „zumindest ohne Verlust“ herauskommen, anstatt sich rational gesehen von diesen zu trennen.“ (Phil Fisher)

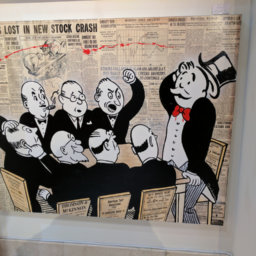

Diese auf den ersten Blick recht simple Erkenntnis hat jedoch enorme Auswirkungen auf unser Leben und ganz speziell auch auf unsere Investment-Aktivitäten. Die Verlustaversion liefert einen Erklärungsansatz wieso viele sich auf Aktienmärkten total irrational verhalten. Vielen fällt es schwer Aktien auch nur mit dem geringsten Verlust zu verkaufen. Man wartet lieber, bis sie zumindest wieder ein bisschen im Plus sind. Oftmals ist dies rational aber nicht mehr möglich, denn die Verlustaversion ist so tief in uns verwurzelt, dass es einiges an Überwindung kostet diese zu übergehen. Lasst mich das mal an einem konkreten Beispiel verdeutlichen:

Ihr werdet zu einer Wette herausgefordert. Dabei wird eine Münze geworfen.

Wenn die Münze „Kopf“ zeigt, verliert ihr 100 €.

Wenn die Münze „Zahl“ zeigt, gewinnt ihr 150 €.

Ist diese Wette gut? Würdet ihr darauf eingehen?

Der perfekte Homo oeconomicus, welcher nur rational agiert, würde diese Wette sofort annehmen. Aber Tim triggert sofort die Verlustaversion an und flüstert uns ins Ohr: „Schön und gut, aber 100 € zu verlieren, das ist es doch nicht wert, oder?“ Die Angst davor 100 € zu verlieren ist bei den meisten von uns viel stärker ausgeprägt als die Hoffnung darauf 150 € zu gewinnen, weswegen viele diese Wette ablehnen, obwohl sie rational gesehen gut für uns wäre. Ihr könnt euch ganz leicht selbst fragen, wo eure Schmerzgrenze liegt. „Wie viel müsste mir in diesem Spiel jemand als Gewinn bieten, damit ich zu 50% einen Verlust von 100 € in Kauf nehme?“ Die allermeisten werden so bei 200 € rauskommen, womit wir wieder in der Ausgangssituation wären.

Ein weiterer Bias der Kategorie Verlustaversion ist der sogenannte Disposition Effect (Dispositionseffekt). Kurz und knapp sagt dieser, dass man viel lieber Aktien verkauft, deren Wert gestiegen ist, als diejenigen, deren Wert gefallen ist. Das führt oft dazu, dass man gute Investments viel zu früh verkauft und die Schlechten wie ein Klotz am Bein mitzieht.

Was kann man dagegen machen?

Wie bei allen Denkfehlern gilt für mich Folgendes: Man muss sich bewusst machen, dass diese existieren. Danach muss man sich eingestehen, dass man selbst auf viele schon einmal hereingefallen ist. Aber das ist kein schlimmer Charakterzug, sondern ganz normales menschliches Verhalten! Man muss besonders auf Aktienmärkten ständig dagegen ankämpfen nicht irgendwelchen Biases zum Opfer zu fallen und sich wirklich aktiv aufraffen diese zu umgehen. Ein konkretes Beispiel von Daniel und mir: Wir versuchen es zu vermeiden täglich die Aktienpreise anzuschauen. Wieso? Die Freude darüber, dass es kleine Gewinne gibt oder gab ist wahrscheinlich nur halb so groß wie der Schmerz darüber, dass etwas gesunken ist. Die Verlustaversion ist ein wirklich mächtiger Bias und fast jeder von uns wird ihm einmal begegnen. Auch der Dispositionseffekt übt eine gewisse Anziehungskraft auf uns aus. Aber genau deswegen versuchen wir als Value Investoren unser Investment nicht (nur) auf den Preis festzunageln. Nur weil etwas im Preis gefallen ist, bedeutet das nicht zwangsläufig, dass bspw. das zugrundeliegende Unternehmen schlechter geworden ist. Ihr seht schon, man muss ständig auf der Hut sein, um nicht auf die ganzen Denkfehler, die da lauern hereinzufallen.

Wie geht ihr mit Verlustaversion und anderen Biases um? Habt ihr ein konkretes Beispiel, bei dem ihr aufgrund dieses Effektes irrational gehandelt habt und das Ganze am liebsten rückgängig gemacht hättet? Lasst es mich wissen, kommentiert und diskutiert mit und schreibt mir sehr gerne hier oder auf Facebook und Instagram!

Abschließend wünsche ich euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren! 😉

Eurer freundlicher Value Investor aus der bayrischen Nachbarschaft