Servus miteinander,

nun sind wir auch schon fast am Ende unseres diesjährigen Gaststar-Specials angelangt. Zum Schluss dürfen wir euch aber noch einmal ein Highlight präsentieren. Er ist der Gewinner des valueDACH Value Investing Blogpreises 2018.

Somit wird der letzte Gastartikel wird von keinem Geringerem beigesteuert als von

Michael Kissig von iNTELLiGENT iNVESTiEREN

[Viel Spaß beim Lesen wünschen euch Andi & Dani!]

Es gibt Aktien, von denen hat man noch niemals etwas gehört und würde es auch nicht, wenn nicht Kollege Zufall seine Finger im Spiel hätte. Die Aktien von Texas Pacific Land Trust (TPL) sind dafür ein Beispiel, denn Immobilienspekulationen in den USA sind so gar nicht mein Investitionsfeld – und für ein solches Unternehmen hätte ich TPL dem Namen nach gehalten.

Über den Wert bin ich in irgendeiner Zeitung gestolpert, wo er in einer Randnotiz erwähnt wurde, nachdem sich der Kurs innerhalb kurzer Zeit vervielfacht hatte. Und nach Lesen der anderthalb Absätze, war mein Interesse geweckt. Denn TPL ist kein normales Immobilienunternehmen, kein Real Investment Trust, sondern es steckt eine Geschichte von Gier, Pioniergeist, Eisenbahn, Bankrott, Rettungsmission und Geld dahinter. Und jede Menge Öl…

Ende des neunzehnten Jahrhunderts waren Eisenbahnen „the next big thing“ und jeder wollte daran mitverdienen. Mit ihrer Hilfe wurde der Westen der USA erschlossen, daher sind sie aus der Geschichte der USA nicht wegzudenken. Und scheinbar jeder Amerikaner hatte sein Geld in Aktien der vielen US-Eisenbahngesellschaften gesteckt und als die Blase platzte und die Unternehmen reihenweise Pleite machten, folgte aus dem damit einhergehenden Börsencrash die wirtschaftlich schlimmste Epoche, die die USA bis dahin erlebt hatten. Erst der Schwarze Freitag am 25. Oktober 1929 mit der sich anschließenden Weltwirtschaftskrise toppte dies dann noch.

Die Texas and Pacific Railway Co. bekam vor rund 130 Jahren vom Staat Land, um eine Eisenbahn von Marshall, Texas (östlich von Dallas) nach San Diego, Kalifornien zu bauen. Und wie so häufig in der Zeit, gab es immer wieder Verzögerungen und finanzielle Schwierigkeiten und das Unternehmen ging in den 1880er Jahren Bankrott. Die Aktionäre verloren ihr Geld und die Anleihegläubiger auch.

Der Eisenbahn-Bankrott fällt mit dem beginnenden Erdölboom in Texas zurück und es wurde beschlossen, etwa 3,5 Millionen Hektar, ein Gebiet von der Größe von Connecticut, zugunsten der Anleihegläubiger in einen Trust zu überführen, um im Laufe der Zeit den Anleihegläubigern ihr Geld zurück zu erstatten. Das Vehikel wurde 1927 in New York notiert mit dem Auftrag, Land zu verkaufen oder Pachteinnahmen zu erzielen, um Dividenden zu zahlen. Das Ziel war, dass sich der Trust am Ende irgendwann selbst liquidiert, nachdem er alle Assets zu Geld gemacht hat.

Das hat allerdings anfangs nicht besonders gut geklappt, denn die besagten Landstriche waren nicht gerade gefragt: in der Nähe der mexikanischen Grenze, kaum besiedelt, siedend heiß mit wenig Wasser. Deshalb hatte der Trust nach mehr als 100 Jahren des Bemühens noch immer mehr als 900.000 Hektar Land in seinem Eigentum. Und hier wird es nun spannend…

Denn nach dem Öl-Boom folgte die große Ernüchterung, als die Quellen nach und nach versiegten. Doch dann gab es ein Comeback, als um 2005 herum das Fracking entdeckt wurde um mit seiner Hilfe diffuses Öl und Gas aus Schiefergestein zu waschen. Und mit dieser Entwicklung, wurden aus der wüstensonnenverbrannten Einöde auf einmal gesuchte und wertvolle Grundstücke.

Und das liegt daran, dass in den USA die Förderrechte beim Grundeigentümer liegen, nicht wie in Deutschland beim Staat.

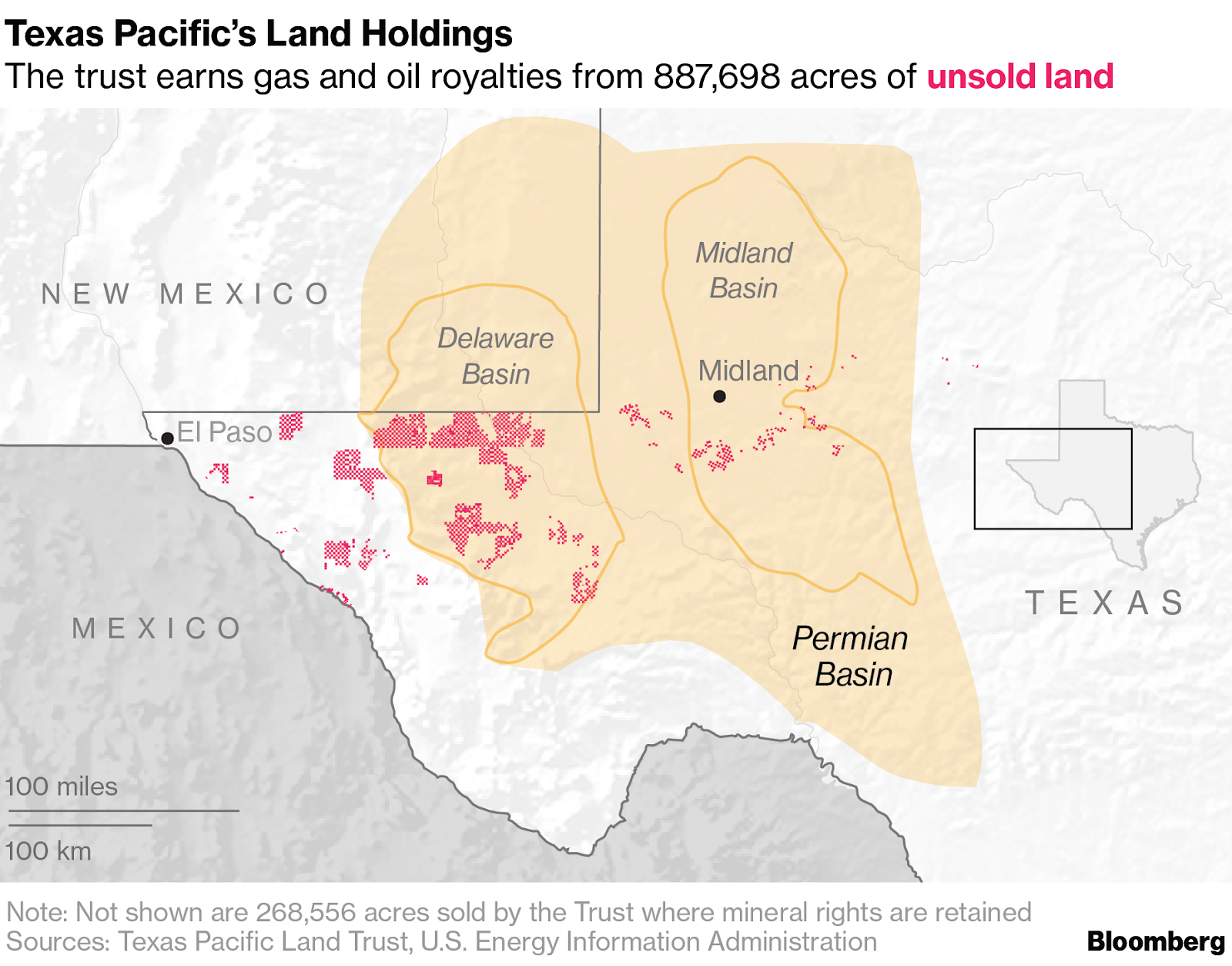

Der überwiegende Teil des von TPL gehaltenen Landes befindet sich im sog. Permian Basin, dem im Nordwesten von Texas (und kleineren Teilen von Südost New Mexiko) befindlichen größten Ölvorkommen der USA. Hierin wiederum liegen die größten Flächen des Trusts in den Bezirken Culberson, Reeves, Hudspeth und Loving, die das fruchtbare Delaware Basin des Perm überspannen. In diesem Gebiet sind derzeit vor allem Exxon Mobil, EOG Resources, Carrizo Oil and Gas, aber auch zunehmend Private-Equity-Firmen aktiv.

Mineral Rights / Royalties

TPL besitzt an seinen Flächen die sog. Mineral Rights, also die Förderrechte. Der Trust selbst betätigt sich aber nicht als Explorer und Ölproduzent, sondern vergibt seine Förderrechte an entsprechende Unternehmen; er erzielt sog. Royalties, also Einnahmeanteile. Die konkrete Ausgestaltung ist dabei individuell, aber grundsätzlich bedeuten Royalties, dass für jedes geförderte Barrel Öl der Trust einen Anteil bekommt, so dass eine höhere Produktion und/oder höhere Ölpreise automatisch mehr Geld für den Trust bedeuten.

Das Risiko des Trusts ist daher sehr überschaubar: da man nicht selbst investieren muss, besteht eigentlich das einzige Risiko darin, dass die Ölvorkommen zur Neige gehen, der Ölpreis abstürzt oder die Nachfrage nach Öl rapide nachlässt. Also dass die Einnahmen des Trusts dauerhaft sinken.

Wasser ist das neue Öl

TPL bedient inzwischen nicht mehr nur den Öl- und Gasmarkt, sondern weitet seit zwei Jahren auch seine zweite Sparte kontinuierlich aus: Wasser. Hierzu hat man eigens ein Team von EOG Resources angeworben, dem größten auf Schiefer fokussierten Produzenten der USA. Und während rund drei Viertel der Erträge aus dem Land- und Ressourcen Management stammen, erzielt TPL mit Wasser bereits ein Viertel. Tendenz steigend, denn Wasser ist das am schnellsten wachsende Segment des Trusts.

Dabei geht es allerdings nicht um Trinkwasser, sondern ebenfalls um eine Dienstleistung bzw. Infrastrukturprojekte für das Fracking. Denn bei dieser Fördermethode werden Unmengen von Wasser mit etwas Chemikalien versetzt und dann unter hohem Druck ins Schiefergestein gepresst, wodurch die diffusen Öl- und Gasvorkommen herausgelöst werden. Es müssen also große Mengen an Wasser zur Verfügung gestellt und anschließend wieder recycelt werden, da man die giftige Flüssigkeit nicht einfach versickern lassen kann.

TPL schlägt hier zwei Fliegen mit einer Klappe: als Eigentümer des Landes haben sie ein hohes Eigeninteresse daran, dass keine giftigen Chemikalien im Boden versickern und das Land unbrauchbar machen. Und die Fracking Unternehmen benötigen frisches Wasser sowie einen Recyclingprozess. Beides bedient TPL und verdient auch hieran prächtig. Es gibt sogar Stimmen, die dem Wasserdienstleistungsgeschäft das Potenzial zubilligen, noch größer zu werden als das bestehenden Öl-Lizenz- und Land-Geschäft. Das kann ich ehrlich gesagt nicht einschätzen. Aber das Businessmodell hinter dem Wassergeschäft, das finde ich einfach clever.

Andererseits sind die Risiken auch höher, das muss man klar festhalten. Denn anders als bei reinen Vergeben von Förderrechten nimmt TPL in der Wassersparte ja selbst viel Geld in die Hand, um die nötige Infrastruktur zu schaffen: man muss Wasserleitungen bauen und Pumpsysteme installieren, um das Wasser (in einer abgelegenen Wüstenregion) zu fördern und zum Verbraucher, den Fracking-Unternehmen, zu transportieren. Sollten also die Ölpreise einbrechen und die Fracker wieder ihre Arbeit drastisch runter fahren, verliert TPL nicht nur Einnahmen, sondern hat selbst die Kosten (Zinsen für Investitionskredite) am Hals. Den erhöhten Chancen stehen somit auch erhöhte Risiken entgegen.

Abhängigkeit vom Ölpreis

Es liegt auf der Hand, dass die Einnahmen und Gewinne von TPL vom Ölpreis abhängen. Und der lässt sich bekanntlich kaum vorhersagen, jedenfalls nicht mit hoher Treffergenauigkeit. Insofern versuche ich das auch gar nicht erst. Ebenso klar ist, dass der Trend weg geht vom Öl und vom Gas hin zu erneuerbaren Energien und zu umweltverträglicheren Antriebsmethoden als Diesel und Benzin oder gar Schweröl bei Schiffen. Doch allen Anstrengungen und Medienhypes zum Trotz, wird dies noch Jahrzehnte brauchen, in denen die Nachfrage nach Öl und Gas nicht oder allenfalls leicht sinken wird. Daher dürfte das Geld bei TPL weiterhin sprudeln.

Große Veränderungen

Während der Einstieg ins Wasser-Business eine große Veränderung im operativen Geschäft ist, steht TPL vor organisatorischen Veränderungen, die noch größere Umwälzungen mit sich bringen können. Da man als Trust firmiert, gibt es drei sog. Trustees. Diese werden üppig honoriert und auf Lebenszeit bestellt. Der mit Abstand größte Anteilseigner bei TPL will den einen frei gewordenen Platz mit einer eigenen Personalie bedienen und auch die übrigen Trustees zum Abdanken zwingen. Das TPL-Management wehrt sich mit Händen und Füßen dagegen, denn wie die Trustees hat man sich in dieser von Aktionären kaum kontrollierten Umgebung sehr behaglich eingerichtet.

Nun geht es bei dem Streit nicht nur um Personalien und die (zu) üppigen Saläre, die an die Trustees fließen, sondern um die Geschäftsstrategie. Denn der Großaktionär möchte, dass TPL nicht mehr einfach nur Einnahmen aus Royalties erzielt, sondern er will schnell viel Geld einnehmen und an die Aktionäre ausschütten. Er möchte, dass der Trust Ländereien nicht mehr nur verpachtet, sondern sie verkauft – was ja der eigentliche Zweck des Trusts war.

Diese Idee hat durchaus Charme, denn die Flächen sind gesucht und TPL könnte bei dem Verkauf hohe Einnahmen erzielen. Diese lägen natürlich unterhalb dessen, was über viele Jahre an Royalties fließen würde, aber sie würden sofort generiert und stünden zur Ausschüttung an die Aktionäre bereit. Lieber jetzt etwas weniger Geld, als auf lange Sicht in Tranchen mehr Geld, so scheint die Entscheidung zu lauten. Doch dabei geht es auch darum, wie man die mittel- und langfristige Entwicklung hinsichtlich der Öl- und Gasnachfrage einschätzt. Und wenn man davon ausgeht, dass in 15 oder 20 Jahren die Nachfrage merklich zurückgeht, dank der weltweiten massiven Investitionen in regenerative Umwelttechnologien, dann schätzt man den Wert der Grundstücke als perspektivisch fallend ein. Und dann wäre es nicht unclever, lieber jetzt schnell Kasse zu machen, als nachher auf – wieder – wertloserem Wüstensand zu sitzen.

Das TPL-Management sieht die Gefahr, dass sie mit Trustees konfrontiert werden, die ihnen das Leben schwer machen. Es wagt daher einen weiteren Schritt nach vorn und prüft, ob man den Trust nicht in eine C-Corp. umwandeln könnte, also eine „normale“ börsennotierte Aktiengesellschaft. Das dürfte die Nachfrage nach TPL-Aktien zusätzlich deutlich anheizen, denn viele Fonds und ETFs dürfen aufgrund ihrer Regularien gar nicht in Trusts wie TPL investieren. Würde diese Beschränkung wegfallen, würde die Nachfrage nach TPL-Aktien merklich ansteigen und in der Folge auch der Kurs. Vorgemacht haben das KKR und Blackstone, die beiden großen US-Finanzinvestoren, die ebenfalls ihre Rechtsform geändert haben von einer Limited Partnership hin zu einer C-Corp. Und deren Kurse jeweils um mehr als 30 Prozent zugelegt haben in der Phase zwischen Ankündigung und Vollzug der Umwandlung. Eine durchaus interessante Blaupause also für TPL und seine Aktionäre.

Der Aktienkurs von TPL ist volatil. Nach meinem Einstieg vor 15 Monaten ging es weiter rasant nach oben, bevor er Ende letzten Jahres massiv um gut 40 Prozent einbrach, als der Gesamtmarkt heftig korrigierte und der Ölpreis ebenfalls abstürzte. Ebenso rasant hat der Kurs sich seit Jahresanfang wieder erholt und markierte vor einigen Wochen bei 900 Dollar neue Höchststände. Inzwischen notiert er knapp 125 Dollar tiefer und ich habe meine Position aufgestockt. Die Bewertung gemessen am KGV ist sportlich, aber der die Entwicklung des Cashflows ist enorm, auch wenn der Free Cashflow wegen der hohen Investitionen ins Wasser-Business zuletzt nicht mehr so schnell ansteigt. Doch während die Investitionen in den nächsten Jahren auf einem in etwa gleichbleibendem Niveau verharren werden, wird der Cashflow von den zusätzlichen Einnahmeströmen aus dem Wasserbusiness einen zusätzlichen positiven Effekt erfahren. Und mit ihm die Gewinne. Das bisherige starke Gewinnwachstum wird sich also eher noch beschleunigen und das macht Texas Paficic Land Trust für mich zu einem lohnenden Investment, während ich mir über die Ölpreisentwicklung kaum Gedanken mache und um den Ausgang des Ringens um die zukünftige Geschäftsausrichtung. Aus meiner Wate sind beide Wege attraktiv für die Aktionäre. Also mich…

Dieser Artikel wurde verfasst von Michael Kissig von iNTELLIGENT iNVESTIEREN.

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.