Die Meisten von uns sind immer auf der Suche nach guten Investmentideen. Überall auf der Welt gibt es wunderbare Unternehmen, nur diese zu finden ist manchmal gar nicht so leicht. Dennoch gibt es unglaublich gute Unternehmen, die aus mehreren Gründen unter dem Radar fliegen, aber in ihrer Nische sehr gut sind. Viele dieser Unternehmen wirken anfangs nicht sonderlich spektakulär, aber bei genauerem Hinsehen entpuppen sie sich als wirkliche Schwergewichte. Fünf dieser Hidden Champions will ich euch heute näher vorstellen. Auf geht’s!

Cochlear

Wie ich euch in meinem Artikel zu meinen Lieblingsbranchen bereits erklärt habe finde ich Investments in Hörgeräte extrem interessant. Ein Vertreter der Branche, welcher es meiner Meinung nach besonders gut macht, ist das australische Unternehmen Cochlear.

„Die Firma Cochlear ist weltweiter Marktführer für die Entwicklung und Herstellung von Cochlea-Implantaten (CI).

Die bahnbrechende Technologie dieser CI-Systeme ermöglicht es Kindern und Erwachsenen mit hochgradigem Hörverlust bis völliger Taubheit wieder zu hören. Darüber hinaus entwickelt und vermarktet das Unternehmen weitere implantierbare Hörlösungen für verschiedene Arten des Hörverlustes.“ (Vgl. Cochlear: https://www.cochlear.com/de/ueber-cochlear/das-unternehmen)

Die Zahlen sprechen für sich. Eine hohe EK-Quote und ein sehr geringer Verschuldungsgrad, eine überragende EK-Rendite und ein stetig hohes Gewinnwachstum. Value-Herz was willst du mehr?

Was den Burggraben von Cochlear mit vielen Krokodilen befüllt ist die Tatsache, dass wenn man sich einmal für ein Cochlear-Implantat entschieden hat, höchstwahrscheinlich auch dabei bleibt. Wer würde sich schon gerne ein mühsam eingesetztes Implantat wieder entfernen lassen wollen?

„Once a Cochlear implant is surgically embedded into a patient’s head, it remains there for decades – up to 70 years in fact. Cochlear’s customers are then locked into a perpetual ‘upgrade cycle‘ of replacing the external sound processor.

This type of sustainable competitive advantage is known as ‘customer captivity‘ due to the high cost of switching brands. It gives Cochlear an edge over competitors because once a customer signs up, they’re locked in and – as far as pricing goes – play to Cochlear’s tune. Cochlear earns a higher margin on selling processors because customers have little negotiating power over prices once the implant is in their head.“ (Vgl. Investsmart: https://www.investsmart.com.au/investment-news/three-competitive-advantages-and-the-stocks-that-have-them/139411)

Darüber hinaus wächst der Hörgeräte Markt rasant. Die Weltbevölkerung wird immer älter und ist zunehmend auf Hörhilfen angewiesen. Technischer Fortschritt macht es möglich, dass hochgradig Hörgeschädigte mit den Implantaten von Cochlear wieder hören können. Das ist nicht nur eine wunderbare Nische in einem wunderbaren Markt, sondern bringt als Investor auch noch zusätzliche Moral-Punkte auf der Karma-Skala. 🙂

Gentex

Das US-amerikanische Unternehmen Gentex hat es sich zur Aufgabe gemacht automatisch dimmbare Spiegel herzustellen. Das hört sich ziemlich langweilig an und ist wahrscheinlich auch ein Grund, wieso Gentex unter dem Radar vieler Investoren fliegt.

„Gentex Corporation manufactures automatic-dimming rear-view mirrors and camera-based driver assistance systems for the global automotive industry. The company also provides commercial smoke detectors and signaling devices to the North American fire protection market, as well as dimmable aircraft windows for the commercial, business and general aviation markets.” (Vgl. Wikipedia: https://en.wikipedia.org/wiki/Gentex)

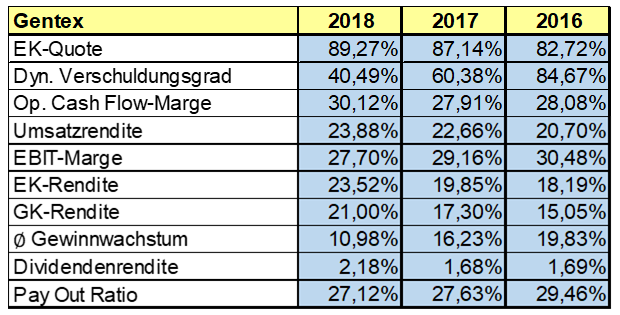

Zur EK-Quote muss man nicht viel sagen, gekoppelt mit dem dynamischen Verschuldungsgrad ist die finanzielle Stabilität sehr gut. Die GK-Rendite verdient auch die Note 1 und die EBIT-Marge zeigt an, dass Gentex hohe Preise verlangen kann.

Der Hauptmarkt von Gentex umfasst die dimmbaren Spiegel, welche hauptsächlich die Autoindustrie benötigt. „Ninety-eight percent of its net sales are made to the auto industry. Its biggest customers are Volkswagen Group, Toyota Motor Company, Daimler Group and Ford Motor Company. Its main competitor is Magna Mirrors; while there is a competitive threat, Gentex currently has 93% market share worldwide.” (Vgl. Gurufocus: https://www.gurufocus.com/news/666947/gentex-worth-the-attention-of-value-investors)

Auch autonom fahrende Autos werden dimmbare Spiegel benötigen. Ich glaube, dass hier wirklich ein Hidden Champion schlummert.

Moncler

Das französischen Unternehmen Moncler ist im Segment Luxus beheimatet. „Die Moncler S.p.A. ist ein italienisches Mode-Bekleidungsunternehmen mit französischen Wurzeln, das vor allem für seine wattierten Daunenjacken im oberen Preissegment international bekannt ist.“ (Vgl. Wikipedia: https://de.wikipedia.org/wiki/Moncler)

Ihr habt sicherlich schon mitbekommen, dass ich auf Luxus-Unternehmen stehe. Insbesondere auch deswegen, weil die Menschheit durchschnittlich immer mehr Geld hat und die globale Mittelschicht wächst. Das ist ein ganz normaler Wesenszug unserer Spezies und davon nehme ich mich auch nicht aus.

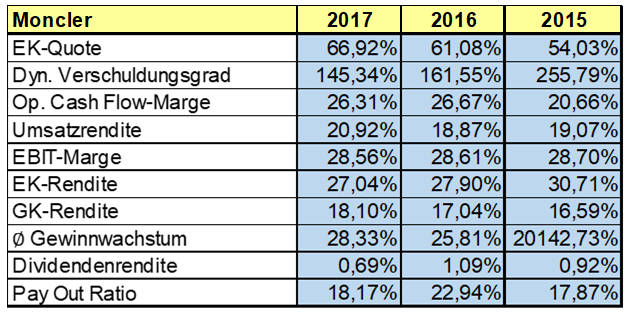

Moncler wächst seit Jahren rasant und ist finanziell stabil. Darüber hinaus weist es spitzenmäßige Renditen auf.

Die Daunenjacken gehen weg wie warme Semmeln (Brötchen für Nicht-Bayern). Moncler hat es geschafft eine Marke aufzubauen, die für hochpreisige und auch hochklassige Qualität steht. Dabei geht es auch transparent mit dem Thema Tierwohl um, welches beim Produkt Daunen selbstverständlich in den Vordergrund rückt.

„An Luxusmarken wird immer wieder fehlende Transparenz kritisiert, da tatsächliche Beweise für die Art der Daunengewinnung für ihre Produkte mangelhaft seien.

Laut Angaben von CEO Remo Ruffini kommen Daunen von Moncler hauptsächlich aus der Region Pèrigord in Südwestfrankreich, aber auch aus Norditalien und Polen, das laut ihm eine der besten Daunenqualitäten liefert. Er gibt an, keine Daunen aus Russland und China zu verwenden.

Auf der Firmenwebsite spricht sich der Hersteller jedenfalls dezidiert gegen Tierquälerei und Lebendrupf aus, lässt aber die leichte Vermutung offen, keine hundertprozentige Garantie geben zu können. Ein beständiger Entwicklungswunsch wird allerdings deutlich und insgesamt geht die Website sehr offen mit Informationen zu ihrem Unternehmen um.“ (Vgl. Daunenfeder: https://www.daunenfeder.com/marken/moncler/)

Rational

Das deutsche Unternehmen Rational ist im SDAX notiert. „Die Rational AG mit Sitz Landsberg am Lech ist ein deutscher Dienstleister sowie Hersteller von Groß- und Industrieküchengeräten zur thermischen Speisenzubereitung.“ (Vgl. Wikipedia: https://de.wikipedia.org/wiki/Rational_AG)

Was ich an Rational mag ist, dass es in einer eher langweiligen Branche agiert und in dieser Nische einfach herausragend gut ist.

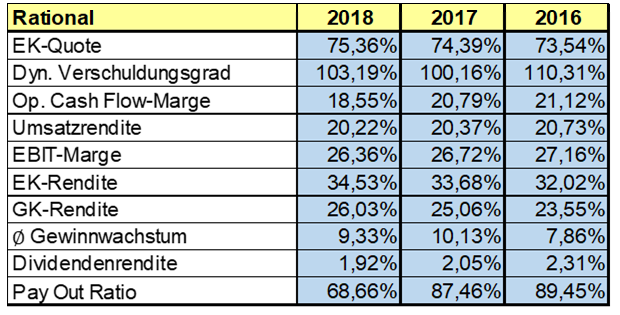

Das spiegeln auch die Zahlen wider. Rational ist so gut wie schuldenfrei und tut einiges für den Shareholder-Value. In den Geschäftsberichten ist immer wieder von langfristigem und nachhaltigem Wachstum zu lesen und auch die EK-Rendite spricht in diesem Fall für sich.

„Das wirklich Außergewöhnliche aber ist: Viele inhabergeführte Firmen sind auch auf den Weltmärkten erfolgreich. Als Hidden Champions stellen sie in ihrem Segment oft sogar den Marktführer. So gilt die in Landsberg am Lech ansässige Rational AG weltweit führend im Bereich der thermischen Speisezubereitung und Großküchen. In den vergangenen drei Jahren hat sich die Aktie mehr als verdreifacht. Innovationskraft in Verbindung mit einem umtriebigen Chef – das zeichnet viele solche Firmen aus.“ (Vgl. Welt: https://www.welt.de/print/welt_kompakt/print_wirtschaft/article181501882/Der-F-Faktor-fuer-die-Altersvorsorge.html)

Rational macht viele Sachen sehr gut. Das aber in einer relativ unbekannten Nische. Viele dieser Kriterien machen die Rational AG für mich deswegen zu einem wahren Hidden Champion.

WD-40

WD-40 ist in meiner Aufzählung eventuell eine Ausnahme. Zumindest in meinem Freundeskreis kennen viele das Produkt und auch ich und Bekannte haben es oft verwendet. Was viele dennoch nicht wissen ist, dass hinter dem Produkt auch ein erfolgreiches Unternehmen steht.

„WD-40 ist ein Kriechöl des US-amerikanischen Unternehmens WD-40 Company, das hauptsächlich als Kontaktspray, Korrosionsschutz, schwacher Schmierstoff und Reiniger verwendet wird. […] Das Produkt wurde 1953 vom Ingenieur, Erfinder und Unternehmer Iver Norman Lawson (1892–1967) als Mittel für Wasserverdrängung und Korrosionsschutz entwickelt. Die Bezeichnung WD-40 steht für „Water Displacement, 40th formula“ (deutsch „Wasserverdrängung, 40. Rezeptur“). […] Lawson entwickelte das Produkt in seinem Privatlabor in San Diego und verkaufte es für 500 Dollar an die Rocket Chemical Company (deren Chef Norman B. Larsen wurde fälschlicherweise manchmal als Erfinder bezeichnet). Das Produkt wurde zunächst in der Raketenindustrie vermarktet. Nachdem die Firmenleitung sah, dass Angestellte das Produkt insgeheim mit nach Hause nahmen, begann 1958 die Vermarktung im Einzelhandel.“ (Vgl. Wikipedia: https://de.wikipedia.org/wiki/WD-40)

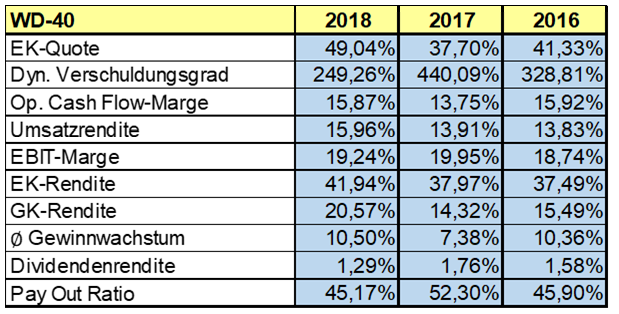

WD-40 ist solide finanziert und bietet attraktive Renditen in Bezug auf EK und GK sowie stetige Dividenden.

Was das Produkt so einzigartig macht ist nicht (nur) seine geniale Rezeptur und Anwendung, sondern die Bekanntheit und Verlässlichkeit des Markennamens. Es gab viele Mitbewerber, die versuchten ein chemisch fast identisches Produkt zu viel geringeren Kosten am Markt zu platzieren. Bis heute wollen aber vor allem US-Amerikaner ihr altbewährtes Produkt, welches sie schon immer benutzen.

Ihr werdet euch sicherlich fragen, wieso wir diese Aktien nicht im Depot oder wikifolio haben, wenn wir sie so gut finden. Die Antwort ist fast immer dieselbe: „For the investor, a too-high purchase price for the stock of an excellent company can undo the effects of a subsequent decade of favorable business developments.” (Warren Buffett)

Es ist immer wieder der gute alte Preis, der ist uns leider bei allen genannten Unternehmen zu hoch. Nichtsdestotrotz haben wir diese Aktien auf unserer Watchlist und sind bereit, sollte sich aus irrationalen Gründen ein Preissturz ergeben.

Was haltet ihr von meinen Hidden Champions? Habt ihr welche davon im Depot bzw. kanntet ihr welche davon? Kennt ihr noch weitere Unternehmen dieser Kategorie? Möchtet ihr eine genauere Analyse zu einem der Unternehmen von uns haben? Schreibt mir, kommentiert und diskutiert, auch gerne über Facebook und Instagram! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Circle anschließen.

Abschließend wünsche ich euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren! 😉

Euer freundlicher Value Investor aus der bayrischen Nachbarschaft

Vielen Dank. Gentex ist im moment auch ganz billig.

Hallo Christian,

da hast du Recht, Gentex ist sehr nah dran, hat aber für uns noch nicht genügend Sicherheitsmarge. 🙂

Beste Grüße

Andi