Nachdem wir im letzten Monat bereits auf den Schienen Richtung Mexiko unterwegs waren, näheren wir uns dem Land heute kulinarisch. In der heutigen Inside-Analyse geht es um die in den USA gegründete Fast Casual Restaurantkette Chipotle Mexican Grill.

Chipotle Mexican Grill, Inc.

Chipotle Mexican Grill ist eine auf mexikanisches Essen spezialisierte Fast Casual Restaurantkette und betreibt die gleichnamigen Restaurants. Fast Casual Restaurants, wie es auch Vapiano war, sind Hybride zwischen Fast Food und „normalen“ Restaurants. Die Gerichte werden zwar frisch zubereitet und man legt mehr Wert auf die Qualität des Essens, aber der Service entspricht eher den Fast Food Restaurants mit Bestellung und Bezahlung an der Theke. Chipotle bietet alles an was man vom Mexikaner kennt, von Tacos über Salate und Bowls bis hin zu Burritos.

Zum 31.12.2020 hatte man über 2.750 Restaurants in den USA, Kanada, Großbritannien, Frankreich und Deutschland (2 Filialen in Frankfurt). Damit ist man nach eigenen Angaben die einzige Restaurantkette dieser Größe, die alle ihre Restaurants selbst betreibt. Andere Unternehmen der Systemgastronomie wie Restaurant Brands International setzen hauptsächlich auf Franchisenehmer. 2.724 der Restaurants befinden sich in den USA und 40 Restaurants außerhalb davon. Ja, man ist über verschiedene Regionen hinweg fast diversifiziert. Außerdem gehören ganze vier Pizza Locale Restaurants (Fast Casual Pizzeria) zu Chipotle Mexican Grill, welche wir – trotz des gigantischen Impacts auf das Geschäft von Chipotle – im Folgenden vernachlässigen werden. 😉

Historie

1993

Steve Ells gründet Chipotle Mexican Grill in Denver, Colorado.

1998

Das erste Chipotle Mexican Grill Restaurant außerhalb Colorados wird in Kansas City, Missouri, eröffnet und McDonald’s beteiligt sich an der Fast Casual Restaurantkette.

2006

Chipotle Mexican Grill geht an die Börse und McDonald’s verkauft alle seine Anteile.

2008

Das erste Restaurant außerhalb der USA wird in Toronto, Kanada, eröffnet.

2015

Es gibt mehrere E.-coli- und Norovirus-Ausbrüche in Chipotle Restaurants.

2017

Gründer Ells tritt als CEO zurück, bleibt aber weiterhin als Chairman im Unternehmen.

2018

Taco Bell CEO Brian Niccol beerbt Ells als CEO.

2020

Steve Ells verlässt Chipotle Mexican Grill und Brian Niccol übernimmt auch die Position des Chairman.

Gegenwart

Sehen wir uns zunächst das Schlussquartal des Jahres 2020 an bevor wir auf das Gesamtjahr zurückblicken.

In Q4 konnte der Umsatz um ca. 11,6% ggü. dem Vorjahreszeitraum auf über 1,6 Mrd. US-$ gesteigert werden. Von den Corona-Auswirkungen hat man nicht mehr wirklich viel gespürt. Chipotle unterteilt die Umsatzerlöse ziemlich simpel in Food and Beverage Revenue und Delivery Service Revenue. Food and Beverage umfasst alle Erlöse, die durch den Verkauf von Essen und Getränken in den Restaurants entstehen. Die Einnahmen von Delivery Service beziehen sich auf mit der Lieferung verbundene Servicegebühren, die je nachdem wo der Kunde bestellt entweder vom Kunden selbst (Chipotle App & Webseite) oder von einem Lieferpartner bezahlt werden. Der Delivery Service Umsatz hat sich im vierten Quartal im Vergleich zum Vorjahr fast verdreifacht, was jedoch nur knapp 21 Mio. US-$ bzw. 1,3% des Gesamtumsatzes entspricht. In Q4 2019 lag dieser noch bei knapp 8 Mio. US-$ bzw. 0,5% des Gesamtumsatzes.

Auch das EBIT konnte im Vergleich zum Vorjahreszeitraum um 19% gesteigert werden. Dadurch stieg die EBIT-Marge in Q4 2020 von 6,8% (Q4 2019) auf 7,3% – von Corona keine Spur.

Wie sieht die Entwicklung jedoch aus, wenn man das komplette Pandemiejahr 2020 inklusive diverser Lockdowns betrachtet? Die Antwort ist: Auch nicht so verkehrt

Der Umsatz stieg um 400 Mio. US-$ bzw. 7% im Vergleich zum Vorjahr auf knapp 6 Mrd. US-$. Auch auf das Gesamtjahr gerechnet gab es einen Umsatzsprung bei Delivery Service von über 150%. Das ergibt einen Umsatzanteil von … ähm ja … 1,1%.

Wenn man sich das komplette Geschäftsjahr ansieht, kann man zumindest eine pandemie-bedingte Delle beim EBIT erkennen. Hier ging es dann doch um fast 34% runter auf knapp 294 Mio. US-$. Das lag vor allem an einer Steigerung bei den Other Operating Costs. Zu diesen sonstigen betrieblichen Kosten zählen bspw. Marketingkosten und Kosten im Zusammenhang mit dem Lieferservice, welche in 2020 durch erhöhte Lieferserviceaktivitäten natürlich stark angestiegen sind. Aufgrund von COVID-19 wurde 2020 auch mehrmals kostenlose Lieferung angeboten.

Trotz Corona stieg die Anzahl der Restaurants im abgelaufenen Geschäftsjahr in jedem einzelnen Quartal an. Im Vergleich zum 31.12.2019 stieg die Anzahl der Restaurants um 146 Filialen (netto) bzw. über 5%. Aber man kann auch die Auswirkungen der Pandemie erkennen. Im zweiten und dritten Quartal lag der durchschnittliche Umsatz je Restaurant (Average Restaurant Sales) unter dem Wert des vierten Quartals des Vorjahres.

Ein oder vielleicht der Grund warum Chipotle so gut durch das für die Gastronomie schwere Jahr kam liegt wohl in den Digital Sales. Als Digital Sales werden die Bestellungen bezeichnet, die über die App, die eigene Webseite oder die Webseite eines Lieferpartners getätigt werden – egal, ob Lieferung oder Abholung. Diese stiegen gegenüber dem Vorjahr um 174,1% und waren somit für 46,2% des Umsatzes im Jahr 2020 verantwortlich. Zum Vergleich lag der Umsatzanteil hier in 2019 noch bei 10,9%. Zudem wurde durch die Pandemie der Rollout der Chipotlane, dem Chipotle Drive-Thru, vorangetrieben. 62% (100 der 161) Chipotle-Neueröffnungen wurden mit einer Chipotlane ausgestattet, wodurch es Ende 2020 insgesamt 170 dieser Drive-Thrus gab.

Außerdem legte Gründer Steve Ells 2020 sein Amt als Chairman nieder. 2017 trat er bereits als CEO nach andauernden Norovirus- und E.coli-Ausbrüchen in Chipotle Restaurants zurück. Die Position des Chairman übernimmt wie auch damals die Position des CEO der ehemalige Taco Bell CEO Brian Niccol.

Kennzahlenanalyse

Fangen wir mit dem Thema finanzielle Stabilität an. Eine Eigenkapitalquote von knapp 34% in 2020 ist solide, allerdings gefällt uns die Richtung in die es geht überhaupt nicht. 2014 stand die EK-Quote noch bei fast 80% und hat sich seitdem mehr als halbiert. Auch der dynamische Verschuldungsgrad war zu seinen besten Zeiten in 2014 bei knapp 76% und lag 2018 bei immer noch guten 133%.

Im Bereich EBIT-Marge war Chipotle auch schon mal besser und konnte in der Vergangenheit mit Werten von knapp 17% überzeugen. In 2020 (5%) und 2019 (8%) sieht das schon nicht mehr so toll aus.

Das Maximum an Gewinn erzielte Chipotle in 2015 mit ca. 475 Mio. US-$, bevor dieser 2016 auf knapp 30 Mio. US-$ einbrach. Seitdem steigt der Gewinn wieder kontinuierlich an, konnte die damaligen Höhen bisher jedoch noch nicht wieder erreichen. Und auch für Dividendeninvestoren sieht es mit nullkommanull Dividende eher Mau aus.

Lediglich die Eigenkapitalrendite weiß mit 18% zu überzeugen, was aber auch der kleiner werdenden EK-Quote geschuldet ist.

Qualitative ANalyse

Chipotle ist eine US-amerikanische Fast Casual Restaurantkette, die für qualitativ hochwertiges mexikanisches Essen steht. Der Konzern betreibt über 2.700 Restaurants in den USA sowie 40 weitere außerhalb der USA. Im Gegensatz zur Konkurrenz setzt man nicht auf ein Franchise-Modell, sondern besitzt und führt die Restaurants komplett selbst. Der Name wird übrigens Chih-poat-lay ausgesprochen, für alle die es interessiert. ?

“People will wait for something good, especially if it is in their budget, and that’s how Steve Ells designed the service model for this restaurant chain in 1991 when he got the first ideas to start Chipotle. Ells was eating a burrito at a taqueria and noticed that people were lined up around the corner to get their food.

Most quick service restaurants sacrifice the quality of their food and the flavor of it so that it can be rapidly served. What Chipotle does is reduce the cost of food while still providing fast service, but slower than a typical fast food joint. One could call Chipotle the first “Fast Casual” restaurant.” (Vgl. BrandonGaille: https://brandongaille.com/chipotle-business-model-and-marketing-strategy/)

Chipotle hat somit den Fokus stärker auf Qualität gelegt als die üblichen Quick Service Restaurants. Dabei bietet das Unternehmen Burritos, Burrito Bowls, Tacos und Salate an. Diese werden ähnlich wie bei Subway vom Kunden individuell zusammengestellt. Dabei ist jeder Mitarbeiter für seine Station zuständig, damit das Ganze schnell vonstattengehen kann. Chipotle legt sehr viel auf qualitativ hochwertige Zutaten und bietet keine Super-Sonderrabatt-Menüs an, sondern setzt nach wie vor auf ein konzentriertes Portfolio mit nachhaltigen Zutaten. Alles wird dem Gedanken des „Fast Casual“ untergeordnet.

Hinsichtlich des Markenwertes kann Chipotle jedoch noch nicht ganz mit den Großen der Zunft mithalten.

Im Brand Finance Restaurant 2020 Ranking liegt Chipotle auf Rang 14.

Auf den ersten Blick mag Chipotle in Sachen Konkurrenz keinen erkennbaren Burggraben aufweisen. Schaut man aber ein bisschen über den Tellerrand hinaus kann man erahnen, dass Chipotle ein paar Dinge anders macht als seine Mitbewerber. Nachfolgendes Werbevideo zeigt bspw. welchen Ansatz die Restaurantkette hinsichtlich nachhaltiger Produkte verfolgt.

Der Fast-Casual-Restaurantmarkt weist ein durchaus beachtliches Wachstum auf. Eine geschätzte annualisierte Wachstumsräte bis 2024 von 12% kann sich sehen lassen. Auch durch die voranschreitende Digitalisierung könne die Unternehmen noch Potentiale ausschöpfen.

Seit 2018 ist nicht mehr Gründer Steve Ells CEO des Unternehmens, sondern Brian Niccol. Dieser hat bereits reichlich Erfahrung in der Branche, war er doch vorher CEO des Hauptkonkurrenten Taco Bell.

Dennoch war Ells noch bis März 2020 Chairman, bevor er auch diesen Posten endgültig niederlegte. Der Gründer selbst hält – Stand Februar 2020 – 119.104 Aktien von Chipotle, die heute ca. 150 Mio. US-$ wert sind.

Konkurrenz- & Wettbewerbsanalyse

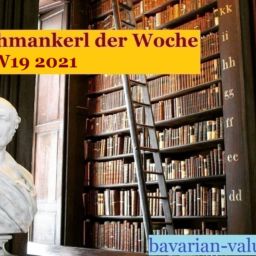

Den Bereich Restaurants und Fast Food hatten wir bereits mehrfach beleuchtet, deswegen treffen wir hier auch auf ein paar alte Bekannte. McDonald’s braucht man nicht mehr vorstellen. Auch Yum! Brands (KFC, Pizza Hut, Taco Bell) und Restaurant Brands International (Burger King, Tim Hortons, Popeyes) sind etablierte Player in der Systemgastronomie. Nicht zu vernachlässigen sind darüber hinaus natürlich auch Domino’s Pizza, Texas Roadhouse oder Dine Brands Global (Applebee’s (Dinerkette), IHOP(Dinerkette)).

Natürlich hat Chipotle nicht das Monopol auf Mexican Style Food in den USA. Es tummeln sich noch etliche andere (meistens nicht börsennotierte) Unternehmen auf dem Markt, die auch gehörig Marktanteile für sich beanspruchen wollen. Der größte direkte Konkurrent hinsichtlich mexikanischem Essen ist Taco Bell. Die zu Yum! Brands gehörende Kette hat über 7.000 Filialen weltweit (92% davon in den USA), welche 2019 knapp 11 Mrd. US-$ einnahmen. 94% die Restaurants werden von Franchisenehmern betrieben, wodurch nur ein Teil des Umsatzes bei Yum! Brands ankommt. Außerdem gibt es beispielsweise Qdoba Mexican Eats mit über 700 Filialen in den USA. Auch Moe’s Southwest Grill (ebenfalls ca. 700 Restaurants in den USA), Baja Fresh Mexican Grill (gehört zum Unternehmen MTY Food Group) oder Rubio’s Coastal Grill (dieses Unternehmen startete sogar noch zehn Jahre früher als Chipotle)sind nur ein paar Beispiele, die belegen wie hart umkämpft der Markt für mexikanisches Essen ist.

Nimmt man die Kennzahlen unter die Lupe fällt auf, dass viele unserer betrachteten Unternehmen teilweise eine negative EK-Quote aufweisen (McDonald’s -61,9%, Dine Brands Global -11,80%, Yum! Brands -153,20% und der Spitzenreiter Domino’s Pizza mit -247,10%). Man könnte sagen, dass das teilweise bei Fast Food Restaurants dazugehört, was aber noch lange nicht heißt, dass wir das gut finden. Lediglich unsere wikifolio-Position Restaurant Brands International, Texas Roadhouse und eben Chipotle können noch mit positiven Eigenkapital punkten. Das negative EK kommt in der Regel daher, dass die genannten Unternehmen meistens ein Franchisemodell haben und die Immobilien der Restaurants selbst besitzen, welche weiterhin zum Buchwert in der Bilanz stehen. Man kann sich aber leicht vorstellen, dass beispielsweise eine Filiale von McDonald’s, die das Unternehmen in den 80ern in New York gekauft hat, heute um ein Vielfaches mehr wert wäre, was jedoch die Bilanz nicht interessiert.

Was die Größe gemessen am Umsatz angeht kommt keiner am großen goldenen M vorbei. McDonald’s ist der eindeutige Platzhirsch mit einem Umsatz in 2019 von ca. 17 Mrd. €. Danach folgen Restaurant Brands International, Yum! Brands und Chipotle mit fast identischen Umsätzen von 4,6 Mrd. € in 2019. Auch im Bereich der EBIT-Marge zeichnet sich ein ähnliches Bild ab. McDonald’s konnte hier 2019 äußerst starke 43% aufweisen. Chipotle ist mit 8% ziemlich weit abgeschlagen. Natürlich muss man immer darauf achten, ob es sich nun primär um selbstbetriebene Restaurants (Chipotle) oder ein Franchisemodell (McDonald’s, Restaurant Brands International, Yum! Brands) handelt. Bei selbstbetriebenen Restaurants ist der Umsatz in der Regel höher, wohingegen Franchisemodelle meist profitabler sind.

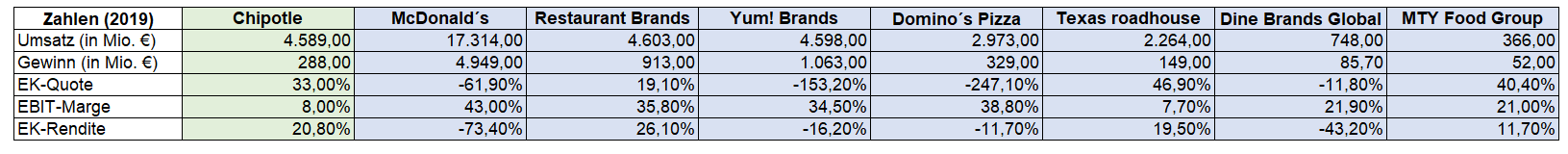

Was aber noch lange nicht heißen muss, dass es börsentechnisch nicht läuft.

Trotz Corona konnte Chipotle seinen Börsenwert beachtlich steigern, was nicht zuletzt an einem gut durchdachten Bonusprogramm lag und an der fortgeschrittenen Digitalisierung im Gegensatz zu vielen Wettbewerbern. „Chipotle’s loyalty rewards member program reached 17 million members as of late. Furthermore, digital sales grew 177% year-over-year in their fourth quarter, and nearly 50% of revenues are now derived from digital orders.” (Vgl. Visual Capitalist: https://www.visualcapitalist.com/ranked-the-performance-of-restaurant-stocks-on-the-nyse/)

Risiken

Bei einem Unternehmen aus der Gastronomie würde man meinen, dass die Coronapandemie ein großes Problem darstellt, aber die Geschäftszahlen zeigen, dass das bei Chipotle nur bedingt der Fall war. Natürlich haben sich die Lockdowns und diverse andere pandemie-bedingte Maßnahmen auch leicht negativ auf die Profitabilität des Konzerns ausgewirkt, aber insgesamt hat man maximal ein blaues Auge davongetragen. Chipotle hatte sich dahingehend durch Digitalisierungsmaßnahmen und Konzepten wie der Chipotlane bereits im Vorfeld gut aufgestellt und dies auch noch während der Pandemie verstärkt.

Ein Risiko mit dem sich Chipotle aber schon längere Zeit herumschlagen musste waren diverse Norovirus-& E.coli-Fälle in Restaurants, die vor allem 2015 und 2016 auftraten. Ein Restaurant das den Ruf hat, dass man durch das Essen krank wird, wird nicht lange bestehen. Brian Niccol hat es jedoch geschafft Chipotle aus dieser Lage herauszuführen: „He redesigned the whole company around the goal of delivering the highest quality food available even if it cost more to do so, and that’s a commitment that he refuses to compromise on. […] Niccol rebuilt the company’s reputation and their profits through his dedication to those principles. After the e-coli outbreak, Chipotle closed stores in affected markets for deep cleaning, implemented incredible new food safety procedures and reassessed safety risks of every ingredient on its menu „with an eye toward establishing the highest standards for safety.” That included DNA-based testing of ingredients before they are shipped to Chipotle locations, and extensive changes to food preparation and handling practices.“ (Vgl. International Business Times: https://www.ibtimes.com/why-chipotles-brian-niccol-all-spending-more-ingredients-people-3094164)

Sollte es trotzdem wieder zu Lebensmittelskandalen bei Chipotle kommen, werden sich die Kunden schnell an die alten Zeiten erinnern und es bleibt wohl fraglich, ob sie der Restaurantkette noch eine weitere Chance geben würden.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 3,0% aus. Diese setzt sich aus einer Inflationsrate von 1,5% und einem angenommen organischen Wachstum von 1,5% zusammen.

Bei aktuellen Owner Earnings von 115 Mio. € (2020) ergeben sich folgende Werte:

Fairer Wert: 127 €

10% Sicherheitsmarge: 114 €

20% Sicherheitsmarge: 101 €

30% Sicherheitsmarge: 89 €

40% Sicherheitsmarge: 76 €

Buchwert: 71 €

Derzeitiger Aktienkurs (13.03.2021): 1.229 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Chipotle Mexican Grill hat mit diversen Hygieneskandalen eine bewegte Vergangenheit. CEO Brian Niccol, Nachfolger von Gründer Steve Ells, hat es aber scheinbar geschafft das Ruder herumzureißen. Und auch die Coronapandemie scheint Chipotle vergleichsweise wenig anhaben zu können. Durch die Digital Sales kam man relativ unbeschadet durch die Krise. Das Konzept des Unternehmens auf hochwertige und nachhaltige Produkte zu setzen, finden wir prinzipiell gut. Die neuen Hygienekonzepte haben das Risiko erneuter Skandale ebenfalls reduziert, welche aber – zumindest für uns – immer noch wie ein Damoklesschwert über dem Unternehmenserfolg schweben. Davon abgesehen, sind die Kennzahlen seit den Skandalen 2015/16 nicht mehr wirklich überzeugend. Die Tiefe bzw. das Vorhandensein eines Burggrabens ist aktuell auch nicht leicht zu erkennen.

Chipotle kann wieder ein Erfolgsstory werden, das ist auf jeden Fall möglich. Trotzdem spricht uns das derzeitige Chancen-Risiko-Verhältnis nicht wirklich an. Und die Bewertung ist unserer Meinung nach ebenfalls mehr als sportlich.

Jetzt seid ihr wieder gefragt: Wie schätzt ihr Chipotle ein? Überwiegen für euch die Chancen oder die Risiken? Habt ihr schon mal bei Chipotle gegessen? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Chipotle: https://ir.chipotle.com/investor-overview

Chipotle: https://ir.chipotle.com/sec-filings?cat=1

Chipotle: https://ir.chipotle.com/2021-02-02-Chipotle-Announces-Fourth-Quarter-And-Full-Year-2020-Results

Investopedia: https://www.investopedia.com/ask/answers/052015/who-are-chipotles-cmg-main-competitors.asp

Marketing Tutor: https://www.marketingtutor.net/chipotle-competitors/

Referral Canda Blog: https://www.referralcandy.com/blog/chipotle-marketing-strategy/

Wikipedia: https://en.wikipedia.org/wiki/Chipotle_Mexican_Grill

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.