Heute beschäftigen wir uns mal wieder mit Eisenbahngesellschaften. Nachdem wir die beiden kanadischen Vertreter der nordamerikanischen Class I Eisenbahnen bereits auf unserem Blog besprochen haben, geht es heute in den Süden bis nach Mexiko. In der heutigen Inside-Analyse geht es um Kansas City Southern.

Kansas City Southern

Kansas City Southern (KCS) ist eine Holding aus dem Transportwesen und betreibt Eisenbahnen in Nordamerika. Der Fokus liegt auf dem Frachtverkehr entlang der Nord-Süd-Achse, also dem Schienenverkehr zwischen den USA und den großen mexikanischen Industriestädten. Zur KCS gehört die 1887 gegründete The Kansas City Southern Railway Company (KCSR), eine der sieben großen Class I Railroads. In den USA und Kanada werden Eisenbahngesellschaften nach Höhe der jährlichen Betriebseinnahmen klassifiziert. Um zur Class I zu gehören muss eine Eisenbahn jährlich über 450 Mio. US-$ erwirtschaften.

Zur KCS gehört auch noch die Kansas City Southern de México, S.A. de C.V. (KCSM), eine der beiden großen Regionaleisenbahnen in Mexiko, und 50% der Panama Canal Railway Company in Panama – die anderen 50% gehören der Mi-Jack Products, Inc. (Mi-Jack). Außerdem gehört die Mexrail, welche wiederum vollständig The Texas Mexican Railway Company (Tex-Mex) besitzt, zu KCS. Tex-Mex gehört die 160-Meilen-Verbindung zwischen Laredo, Texas, dem Hauptknotenpunkten des Schienen- & Lkw-Verkehrs zwischen den USA und Mexiko, und dem Hafen der Stadt Corpus Christi, Texas. Dieses Stück verbindet die KCSR mit der KCSM. Mit der KCSR, der KCSM und Tex-Mex betreibt die KCS in Nordamerika ein Schienennetz von ca. 7.100 Meilen (ca. 11.400 km), wodurch man die kleinste der Class I Railroads ist.

29% der transportierten Fracht machen Chemical & Petroleum (Chemikalien, Kunststoffe, Erdöl, Flüssiggas, Benzin, Diesel) aus und 20% Industrial & Consumer Products (Forstprodukte, Metalle, Schrott). Die restlichen 51% verteilen sich bspw. auf Agrarprodukte oder den Bereich Automotive.

Historie

1887

Arthur E. Stilwell errichtet zusammen mit Edward L. Martin die Kansas City Suburban Belt Railway.

1897

Stilwell vervollständigt die Kansas City, Pittsburg and Gulf Railroad Company (KCP&G) mit einer Strecke, die von Norden nach Süden – von Kansas City (Missouri) über Shreveport (Louisiana) nach Port Arthur (Texas) – führt.

1900

KCP&G wird zur The Kansas City Southern Railway Company (KCSR).

1939

KCSR übernimmt die Louisiana and Arkansas Railway (L&A).

1962

William N. Deramus III, der Präsident der KCSR, gründet die Kansas City Southern Industries Inc. (KCSI) um Investitionen außerhalb des Schienengeschäfts zu tätigen.

1995

KCSI erwirbt 49% der MexRail Inc., dem Eigentümer der Texas-Mexican Railway Company (Tex Mex).

1997

Transportacion Ferroviaria Mexicana, S.A. de C.V. (TFM), ein Joint Venture der KCSI und des mexikanischen Logistikunternehmens Grupo TMM, S.A. de C.V., nimmt den Geschäftsbetrieb auf.

1998

KCSI investiert in die Panama Canal Railway Company, die die erste transkontinentale Eisenbahn der Welt betreibt.

2002

KCSI wird in Kansas City Southern (KCS) umbenannt.

2005

KCS übernimmt die Transportacion Ferroviaria Mexicana, S.A. de C.V. (TFM) komplett von der TMM, die fortan den Namen Kansas City Southern de Mexico (KCSM) trägt.

Gegenwart

KCS hat kürzlich die Zahlen für das Geschäftsjahr 2020 veröffentlicht und hier machte sich die Corona-Pandemie bemerkbar.

Der Umsatz sank im Vergleich zum Vorjahr um 233,4 Mio. US-$ bzw. über 8% auf 2,6 Mrd. US-$. Auch der Schlussspurt blieb im vierten Quartal aus, da es hier aufgrund von Lehrerprotesten zu einer Betriebsunterbrechung in Lazaro Cardenas – einem Hafen an der Pazifikküste Mexikos – kam, welche dazu führte, dass der Umsatz im Schlussquartal um knapp 5% im Vergleich zum Vorjahresquartal sank.

Knapp 53% des Umsatzes wurde 2020 in den USA erzielt und über 47% in Mexiko. Wie man anhand der Zahlen von 2019 erkennen kann, ist diese Verteilung relativ konstant, da auch hier die USA eine etwas höhere Gewichtung hatte mit ca. 52% zu ca. 48%.

Wie schon erwähnt, machen die beiden Warengruppen Chemical & Petroleum (29%) und Industrial & Consumer Products (20%) fast 50% der Umsätze aus. Dahinter folgen Agriculture & Minerals (19%), Intermodal – also der Transport von ein und demselben Gut mit verschiedenen Verkehrsträgern – (12%), Energy (7%) und Automotive (7%). Dabei konnte der Bereich Chemical & Petroleum als einziger seinen Umsatz im Vergleich zum Vorjahr steigern. Hinsichtlich der Wagenladungen (Carloads) musste man ebenfalls überall außer bei Chemical & Petroleum Rückgänge verzeichnen. Die Wagenladungen sanken um 6% auf 2,1 Mio. Einheiten. Auch der Umsatz je Wagenladung entwickelte sich im Pandemiejahr insgesamt negativ und fiel knapp -3% auf 2.141 US-$ pro Wagenladung. Sowohl bei den Wagenladungen (-29%) als auch beim Umsatz (-32%) verzeichnete der zyklische Bereich Automotive die schlechteste Entwicklung in 2020.

Bis auf das erste Quartal 2020 waren die Umsätze in allen anderen Quartalen niedriger als im Vorjahr. Trotzdem blieb KCS in jedem einzelnen Quartal profitabel.

Durch geringere Betriebsaufwände, wie bspw. 35% weniger Ausgaben für Kraftstoff, konnte das EBIT – trotz des Umsatzrückgangs um über 13% – auf ca. 1,0 Mrd. US-$ gesteigert werden. Auch der Gewinn konnte im Vergleich zum Vorjahr um über 14% gesteigert werden.

Hier kam dem Unternehmen auch die Einführung von diversen Precision Scheduled Railroading (PSR) Initiativen zugute. Wie schon im Artikel zur Canadian Pacific Railway beschrieben, ist PSR ein System um die Auslastung der bestehenden Anlagen im Schienenfrachtverkehr zu steigern. So konnten seit 2019 sowohl die durchschnittliche Geschwindigkeit der Züge als auch die Zuglänge deutlich gesteigert werden – beide Kennzahlen erhöhten sich 2020 um jeweils 12% im Vergleich zum Vorjahr. In 2021 steht die Phase 3 der PSR-Implementierung an. Dabei liegt der Fokus neben der Verbesserung der operativen Performance auf der Steigerung der Kundenzufriedenheit und dem Umsatzwachstum.

Dass der Umsatz der Eisenbahngesellschaft 2020 nicht stärker eingebrochen ist, liegt aber wohl auch daran, dass die KCS sowohl in den USA als auch in Mexiko als kritische Infrastruktur eingestuft wurde.

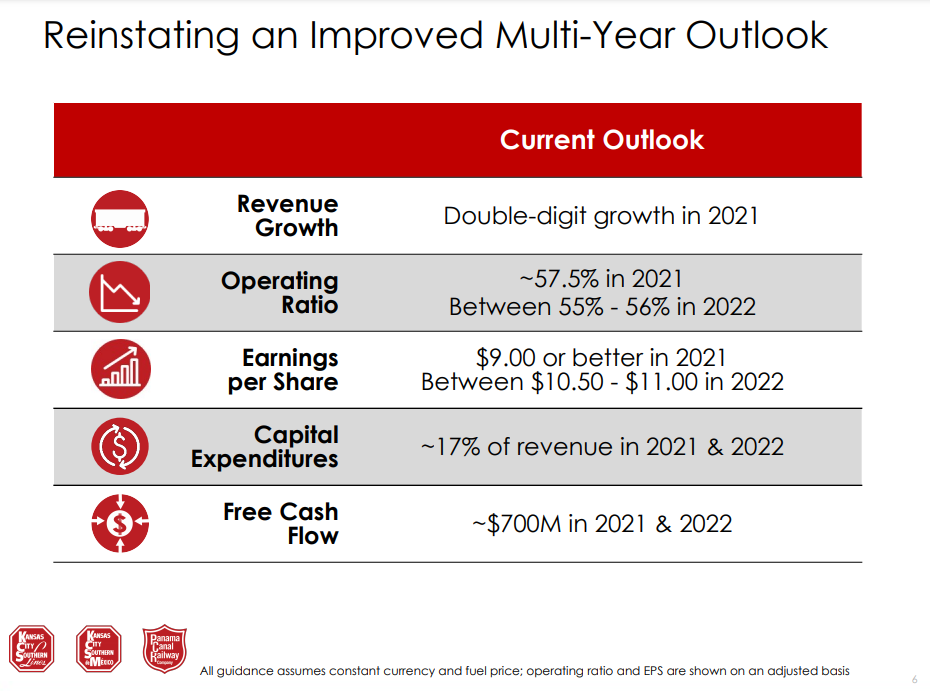

Für 2021 erwartet das Management ein zweistelliges Umsatzwachstum. Begründet wird das vor allem durch den Wegfall der Blockade durch die Lazaro Lehrerproteste, durch eine Erholung von der Pandemie und einzelnen Wachstumstreibern, die KCS ausgemacht hat, wie bspw. ein starkes Wachstum der grenzüberschreitenden Wirtschaftsaktivitäten und dem Transport von DRUbit (Diluent Recovery Unit) Rohöl zusammen mit der Canadian Pacific Railway.

Kennzahlenanalyse

Nun zum Zahlenwerk: Die EK-Quote liegt seit Jahren über 40%, jedoch mit absteigender Tendenz. Zieht man den steigenden Verschuldungsgrad mit hinzu ist das ein Trend, der uns nicht wirklich gefällt. Wirklich gut hingegen ist die Profitabilität. Bei einer EBIT-Marge von über 30% bzw. über 38% in 2020 gibt es keinen Grund zu meckern. Auch Umsatzrendite und Cashflow-Marge sind auf einem sehr hohen Niveau. Abgerundet wird das Ganze von einem moderaten Gewinnwachstum sowie einer kleinen, aber feinen Dividende. Insgesamt sind das sehr solide Zahlen.

Qualitative ANalyse

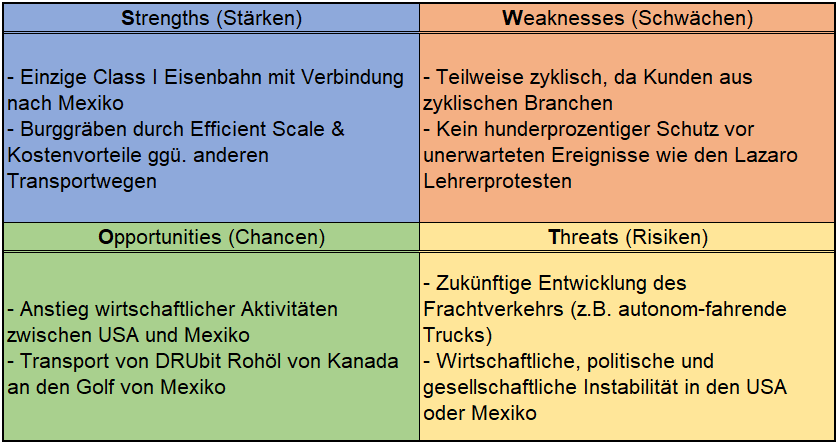

Kansas City Southern besitzt ein denkbar einfach zu verstehendes Geschäftsmodell. Die Muttergesellschaft fungiert als Holding für die jeweiligen Beteiligungen im Schienenverkehr. Dieses umfasst ca. 11.400 km im Südwesten der USA und Mexico und verbindet damit wichtige Handelsrouten miteinander. Das Unternehmen transportiert einfach gesprochen Güter von A nach B und bekommt dafür Geld. That’s it. Dabei werden viele verschiedene Industrien beliefert, die sich relativ gleichmäßig aufteilen. Von der Automobilindustrie über Chemie bis hin zur Landwirtschaft ist so gut wie jede Branche vertreten. Daher ist das Geschäft zwar auch konjunkturanfällig, trotzdem ist KCS durchaus krisensicher unterwegs, da die Eisenbahn einfach nach wie vor die optimalste Methode ist um Güter zu transportieren und eine Diversifikation über verschiedene Branchen nie schadet um Abhängigkeiten zu reduzieren.

Das bringt uns auch schon zum Thema Burggraben. Ähnlich wie bei Flughäfen fällt uns kein rationaler Grund ein wieso man neben ein bereits bestehendes Schienennetz ein Konkurrenznetz aufbauen sollte. Das ginge logistisch schon gar nicht, da auch Städte nur eine bedingte Kapazität für Bahnhöfe und Lagerplätze für Loks haben. Die Schienennetze sind unter den Unternehmen aufgeteilt und bleiben im Großen und Ganzen auch so. Man spricht hier auch von „Efficient Scale”, was folgendermaßen definiert ist:

„When a company serves a market limited in size, new competitors may not have an incentive to enter. Incumbents generate economic profits, but new entrants would cause returns for all players to fall to a level in line with or below the cost of capital.” (Vgl. VanEck: https://www.vaneck.com.au/blog/etfs/efficient-scale-moats-with-natural-monopoly/)

Das trifft z.B. auf Telekommunikation, Flughäfen und eben auch Eisenbahnen zu. Es macht für neue Wettbewerber finanziell keinen Sinn eine weitere Infrastruktur aufzubauen. Mögliche Konkurrenten haben keinen Anreiz mit den bestehenden Playern zu konkurrieren, da der Markt limitiert ist. Würde man wirklich auf die Idee kommen mit den bestehenden Eisenbahnen zu konkurrieren hätte das für beide Parteien wahrscheinlich zur Folge nicht mehr profitabel sein zu können – und das kann ja kein Unternehmen wollen. Ein zweites Schienennetz oder ein zweiter Flughafen in unmittelbarer Nähe sind einfach schwachsinnig.

Außerdem haben Eisenbahnen seit jeher einen nicht zu vernachlässigenden Kostenvorteil. Sämtliche Alternativen wie Luftfracht, Tanker oder Lastwagen sind alles in allem einfach teurer.

“Cost advantage is a key driver of CN’s [Canadian National Railway; Anm. d. Red.] wide economic moat. While barges, ocean liners, aircraft, and trucks also haul freight, railroads are by far the low-cost option where no waterway connects the origin and destination, especially for freight with low value-per-unit weight (bulk commodities). Along those lines, railroads enjoy roughly quadruple the fuel efficiency of trucking (per ton-mile of freight), and through greater railcar capacity and train length, rails make more effective use of locomotive assets and manpower despite the need for train yard personnel. Rails can also carry significantly more freight at once. Even for freight that can be shipped by truck, we estimate railroads enjoy a 10%-30% discount on a similar lane (on average).” (Vgl. Dividend Growth Investing and Retirement: https://www.dividendgrowthinvestingandretirement.com/2020/09/what-is-a-moat-with-5-canadian-wide-moat-examples/)

Um Ware von A nach B zu liefern sind „Schienen“ einfach immer noch die kosteneffizienteste Option.

Deswegen genießen die meisten Eisenbahnen sogar zwei Burggräben (Efficient Scale + Kostenvorteile) – oder einen tiefen, breiten mit vielen Krokodilen. ?

Ein weiterer ganz individueller Vorteil von KCS ist die Verbindung zu Mexico, die keine der anderen Eisenbahnen in dieser Art hat. Ein mehr oder weniger exklusiver Marktzugang ist auch ein Wettbewerbsvorteil.

An der Spitze des Konzerns steht seit 2016 als CEO Patrick J. Ottensmeyer, der bereits seit 2006 im Unternehmen ist.

Am 12. November 2019 wurde das aktive Aktienrückkaufprogramm bis zum 31. Dezember 2022 verlängert und erlaubt es eigene Aktien bis zu einer Größenordnung von 2 Mrd. US-$ zurückzukaufen. Von diesem Mittel hat Kansas City Southern bereits in der Vergangenheit regen Gebrauch gemacht. Die Anzahl der Aktien ist von 2014 (110,43 Mio. Stück) auf 2020 (94,32 Mio. Stück) um mehr als 15% zurückgegangen.

Konkurrenz- & Wettbewerbsanalyse

Damit man eine ausgewogene Konkurrenzanalyse überhaupt starten kann ist es essenziell sich das Schienennetz in Nordamerika einmal genauer zu Gemüte zu führen:

BNSF (ca. 52.300 km Schienennetz – nicht mehr börsennotiert, weil seit 2010 vollständig im Besitz von Berkshire Hathaway) und Union Pacific (UP) (ca. 52.000 km Schienennetz) agieren hauptsächlich im Westen und der Mitte der USA und teilen sich hier praktisch ein Duopol. CSX (ca. 31.000 km Schienennetz) und Norfolk Southern (ca. 31.000 km Schienennetz) haben eine ähnliche Situation im Osten der USA. Die beiden führenden Eisenbahngesellschaften in Kanada sind Canadian National Railway (ca. 31.000 km Schienennetz) und Canadian Pacific Railway (ca. 21.000 km Schienennetz). Eine Sonderstellung nimmt die im Gegensatz zum Rest die wesentlich kleinere Kansas City Southern (ca. 11.400 km Schienennetz) ein. Sie haben mit ihrem südlichen Schienennetz den kürzesten und einfachsten direkten Weg Richtung Mexiko. FXE steht für das mexikanische Unternehmen Ferromex (ca. 12.100 km Schienennetz).

Ein „Zoom“ in das Schienennetz von KCS gibt noch ein wenig mehr Aufschluss:

Diese einzigartige Stellung bringt ein paar exklusive Vorteile mit sich. Denn KCS beliefert nach Rangliste die Nummer 1 (Southern Lousiana), Nummer 2 (Houston), Nummer 4 (Beaumont), Nummer 5 (Corpus Christi), Nummer 6 (New Orleans) und Nummer 8 (Baton Rouge) der größten maritimen Knotenpunkten nach Warenumschlag (in Tonnen) in den USA geht. Sie sind außerdem der größte „Partner“ von Mexiko, welches immer noch einer der drei größten Handelspartner der USA sind und das trotz Trump.

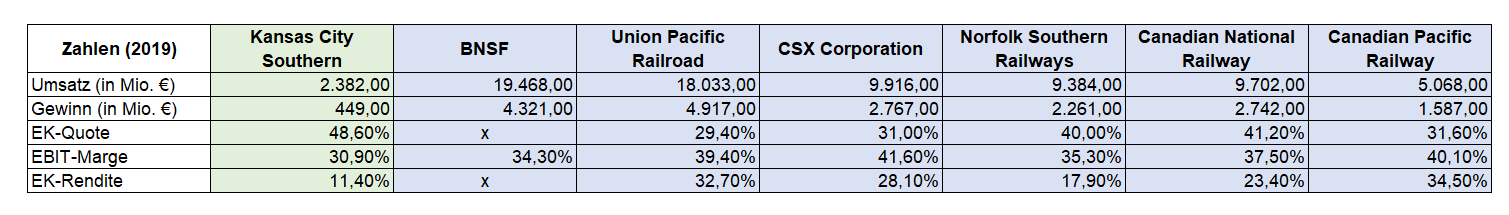

Vergleicht man die Big Boys der Eisenbahnindustrie direkt miteinander sieht man auch an den Zahlen, dass Kansas City Southern mit einem Umsatz von knapp 2,4 Mrd. € in 2019 die kleinste Eisenbahngesellschaft ist. Allein Union Pacific hatte mit einem Jahresumsatz von knapp 18 Mrd. € mehr als 7-mal so viel Umsatz erwirtschaftet als KCS, was bei der Größe des Schienennetzes auch nicht wirklich verwunderlich ist.

In Sachen EBIT-Marge zeichnet sich auch ein eindeutiges Bild ab, welches unsere Aussagen bezüglich des Burggrabens bestätigt. Alle Unternehmen haben mehr oder weniger Margen von 30% plus, was einfach sehr profitabel ist. Wenn man für KCS die EBIT-Marge von 2020 (knapp 38%) mit einbezieht, befindet sich das Unternehmen in dieser Auswahl im Mittelfeld.

Bei KCS kann der Wettbewerbsvorteil Mexiko Fluch und Segen zugleich sein, je nachdem wie sich die Beziehungen zwischen den USA und Mexiko jetzt unter Präsident Biden oder auch zukünftigen Präsidenten entwickeln wird.

Risiken

Eigentlich sind wir große Fans von Eisenbahngesellschaften, aufgrund der schon beschriebenen vorhandenen Burggräben. Aber es gibt durchaus Risiken, die man im Auge behalten sollte.

KCS ist als Transporteuer für viele verschiedene Branchen tätig. Davon sind aber auch viele zyklisch. Wie man 2020 im Bereich Automotive gesehen hat, können Schwächephasen in den einzelnen Branchen die Ergebnisse der Eisenbahngesellschaft durchaus negativ beeinflussen. Dadurch wird KCS selbst schon fast zu einem zyklischen Unternehmen. Da man sich aber über die verschiedensten Branchen diversifiziert hat, hat man das Risiko intelligent gestreut.

Auch unerwartete Ereignisse können Eisenbahngesellschaften wie der Kansas City Southern das Leben schwer machen. Und dabei sprechen wir nicht von Corona, sondern von den Lazaro Lehrerprotesten, bei denen ein für KCS wichtiger Knotenpunkt blockiert wurde. Solche Ereignisse hängen oftmals mit der wirtschaftlichen, politischen und vor allem gesellschaftlichen Stabilität bzw. der fehlenden Stabilität des jeweiligen Landes zusammen. Daher sollte man auch die allgemeine Entwicklung in den USA und Mexiko im Blick behalten, obwohl unserer Meinung nach das Risiko für einen daraus resultierenden größeren Schaden im Moment gering ist.

Wie auch der vorherige Punkt, trifft dieser nicht KCS im speziellen, sondern eher den Schienenverkehr im Allgemeinen, denn der Erfolg von Kansas City Southern hängt zu großen Teilen von der Zukunft des Frachtverkehrs ab. Wird dieser primär auf der Schiene, auf dem Wasser, in der Luft oder auf den Straßen stattfinden. Hier spielen auch Entwicklungen wie autonom-fahrende Trucks eine Rolle. Wie kosteneffizient diese zukünftige Lösung schlussendlich sein wird und ob diese Lkws auch für den Transport aller Warengruppen geeignet sind, die derzeit auf der Schiene von A nach B gebracht werden, bleibt abzuwarten, aber trotzdem bleibt es ein potentielles Risiko mit durchaus erheblichen negativen Auswirkungen auf die Eisenbahngesellschaften und damit auch auf KCS.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 2,5% aus. Diese setzt sich aus einer Inflationsrate von 1,5% und einem angenommen organischen Wachstum von 1,0% zusammen.

Bei aktuellen Owner Earnings von 580 Mio. € (2020) ergeben sich folgende Werte:

Fairer Wert: 76 €

10% Sicherheitsmarge: 69 €

20% Sicherheitsmarge: 61 €

30% Sicherheitsmarge: 53 €

40% Sicherheitsmarge: 46 €

Buchwert: 46 €

Derzeitiger Aktienkurs (13.02.2021): 173 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Aufgrund der Burggräben haben wir eine gewisse Vorliebe für Eisenbahngesellschafften. Die unternehmensübergreifenden hohen EBIT-Margen in dieser Branche verdeutlichen die vorhandenen Burggräben ebenfalls. Trotzdem hat es wegen den hohen Bewertungen noch keine Eisenbahngesellschaft in unser Portfolio geschafft.

KCS selbst ist als einzige Class I Railroad mit Verbindung nach Mexiko besonders interessant. Natürlich muss man die zukünftige Entwicklung des Frachtverkehrs im Auge behalten z.B. im Hinblick auf die Entwicklung von autonom-fahrenden Trucks, aber trotzdem sind wir der Branche gegenüber weiterhin positiv gestimmt. Sollte sich der Preis in die für uns richtige Richtung entwickeln, könnte KCS zukünftig durchaus in unser Portfolio einfahren.

Jetzt seid ihr wieder gefragt: Wie ist eure Meinung zur Kansas City Southern? Wie schätzt ihr die Zukunft des Frachtverkehrs ein? Werden bspw. autonom-fahrende Trucks ein großes Problem für die Eisenbahnbranche darstellen? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Kansas City Southern: https://investors.kcsouthern.com/financial-information/sec-filings?sc_lang=en

Kansas City Southern: https://investors.kcsouthern.com/financial-information/annual-reports?sc_lang=en

Kansas City Southern: https://investors.kcsouthern.com/financial-information/quarterly-results?sc_lang=en

Kansas City Southern: https://www.kcsouthern.com/en-us/about-us/overview/company-history

Kansas City Southern: https://www.kcsouthern.com/media/news/news-releases/gibson-energy-and-usd-announce-joint-venture-to-construct-dru-at-hardisty-utilizing-innovative-drubit-technology-and-agreement-with-conocophillips-for-50-000-bbl-d-of-capacity

BNSF: https://www.bnsf.com/about-bnsf/financial-information/pdf/performance-update-4q-2019.pdf

American-Rails.com: https://www.american-rails.com/class.html

Morningstar: Union Pacific Remains on Track for Solid Operating Ratio Gains in 2021

Vaneck: https://www.vaneck.com/five-sources-of-moats

Fool: https://www.fool.com/investing/the-10-biggest-railroad-stocks.aspx Seeking Alpha: https://seekingalpha.com/article/4354061-kansas-city-southern-best-positioned-railroad

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Lesenswert wie immer. ? Das mit den autonomen Lastwagen ist eine wirklich interessante Frage… die Kosten für Straßentransport würden damit sicher sinken, aber ich glaube nicht, dass sie den Schienenverkehr ganz verdrängen würden. Bei Schienen ist eigentlich alles einfacher. Die gibt es schon elektrifiziert (zumindest bei uns), und teils ja auch schon autonom. Ich finde „hub-and-spoke“ eigentlich sinnvoller, also große Mengen über große Distanz per Zug, dann den Rest zum Kunden per LKW.

In den USA gibt es sicher auch noch einiges an Verbesserungspotential. Wenn ich dort Überland-Frachtzüge gesehen habe, waren die immer im Schneckentempo unterwegs. ?

Vielen Dank für das Feedback Daniel! 🙂

Ich bin auch der Meinung, dass autonom-fahrende Trucks den Schienenverkehr nicht komplett verdrängen werden, obwohl es wohl ein paar negative Effekte für die Eisenbahngesellschaften geben wird. Trotzdem, wie du schon sagst, ist bei Schienen „eigentlich alles einfacher“. Wenn Trucks autonom fahren können, dann sollten es Züge doch erst recht.

Beste Grüße

Dani