Das letzte Mal haben wir leider mit einem Cliffhanger aufgehört. Aber was in Hollywood funktioniert, funktioniert vielleicht auch bei uns.

Schön das ihr wieder da seid zu „Part 2“ des „Bavarian Way of Value Investing“. Das „Was-bisher-geschah“ ersparen wir euch an dieser Stelle und verweisen freundlich auf folgenden Artikel: Ausgabe #31: The Bavarian Way of Value Investing – Part I

Ohne weitere Umschweife geht’s auch gleich los mit dem zweiten Teil unserer Fundamentalanalyse, der qualitativen Analyse und der Unternehmensbewertung.

Die Fundamentalanalyse

Die qualitative Analyse

Die qualitative Analyse ist der Teil, den man nicht so einfach anhand von Zahlen aus der Bilanz ablesen kann. Hier kommen „softe“ Kriterien ins Spiel.

Bei unserer qualitativen Analyse haben wir uns einem Hilfsmittel von Guy Spier (Value Investor, Gründer und Geschäftsführer von Aquamarine Capital & Autor von Die Lehr- und Wanderjahre eines Value-Investors: Mein ganz persönlicher Weg zu Reichtum und Weisheit) bedient: Der Checkliste!

Im Nachfolgenden gehen wir einige Punkte und Fragen unserer Checkliste für potentielle Investments durch:

Wird das Geschäftsmodell / Produkt verstanden? (Wie verdient das Unternehmen Geld?)

Diese Frage spielte auch schon beim Screening eine Rolle, aber an dieser Stelle wird der Punkt erst detailliert diskutiert.

Wird das Produkt verstanden? Was ist besonders an diesem Produkt? Warum kaufen Leute dieses Produkt? Und auch: Sind wir Kunden? Haben wir das Produkt schon einmal gekauft / benutzt? Wenn vor allem die letzten beiden Fragen mit „Ja“ beantwortet werden, ist das schon einmal ein großer Pluspunkt fürs Unternehmen. Denn wenn wir selbst Kunden sind, wissen wir ja auch was wir an diesem Produkt schätzen und warum es uns besser gefällt als die Produkte der Konkurrenz.

Wie sieht das Geschäftsmodell aus? Hier geht’s darum zu verstehen wie das Unternehmen Geld verdient. Wer sind die Kunden? Werden Dienstleistungen oder Produkte angeboten? Hat das Unternehmen regelmäßige Cashflows durch Abonnements? Kurz gesagt: Wer zahlt wie dem Unternehmen Geld wofür?

Was steht im „Brief an die Aktionäre“ des aktuellsten Geschäftsberichts?

Als Kleinanleger kommt man nun „relativ“ schwer ins Gespräch mit den CEOs der Unternehmen, die man analysiert. Das Management des Unternehmens ist jedoch ein wichtiger Punkt bei der Investitionsentscheidung. Man möchte wissen wer der Kapitän seines Schiffes ist.

Und hierzu lohnt es sich die Geschäftsberichte zu schnappen und die „Shareholder Letters“ (Briefe an die Aktionäre) durchzulesen um einen Eindruck davon zu bekommen wer das Unternehmen leitet und worauf der Fokus gelegt wird.

Wie sind die subjektiven Einschätzungen zur Zukunft des Unternehmens? (Wird es das Unternehmen in 20 Jahren noch geben? Wird das Unternehmen in Zukunft mehr verdienen als heute? Was wird sich zukünftig nicht ändern?)

Wie ihr an der Fragestellung schon sehen könnt ist dieser Punkt recht subjektiv. Wir sind bekanntlich keine großen Fans von Prognosen und stehen diesen eher skeptisch gegenüber. Auch versuchen wir es so gut wie möglich zu vermeiden selbst Prognosen erstellen zu müssen. Aber leider geht das nicht immer – wie hier zum Beispiel. Aber wir haben versucht die Fragen so einfach zu halten („Wird es das Unternehmen in 20 Jahren noch geben?“) wie möglich. Auch haben wir uns Inspiration von Jeff Bezos (Gründer und CEO von Amazon sowie aktuell reichster Mensch der Welt) geholt:

“I very frequently get the question: ‚What’s going to change in the next 10 years?‘ And that is a very interesting question; it’s a very common one. I almost never get the question: ‚What’s not going to change in the next 10 years?‘ And I submit to you that that second question is actually the more important of the two — because you can build a business strategy around the things that are stable in time.“ (Jeff Bezos)

Besitzt das Unternehmen einen signifikanten Wettbewerbsvorteil? (Starke Marken, Network Effects (Netzwerkeffekte), High Switching Costs)

Nun kommt auch der von uns oft zitierte Burggraben von Warren Buffett an die Reihe. Eine zentrale Frage in unserer Analyse ist die Frage, ob das Unternehmen einen Burggraben besitzt. Drei mögliche Burggräben wären Folgende:

Besitzt das Unternehmen starke Marken? Kennt man selbst die Marke? Sehr gut für die Recherche sind hier die Seiten Brand Finance und RankingTheBrands.com.

Ein zweiter möglicher Burggraben wären „Network Effects“. Ein tolles Beispiel hierfür ist Facebook. Durch die vielen Mitglieder und das große Netzwerk, welches Facebook aufgebaut hat, haben Konkurrenten kaum eine Chance Marktanteile zu gewinnen (Siehe auch: Ausgabe #24: Value Rumble – Facebook vs. Snap).

Ein Beispiel für „High Switching Costs“ ist SAP. Hat SAP erst einmal einen Kunden überzeugt und dieser die Software von SAP in sein Unternehmen implementiert, ist es für ihn sehr schwer wieder zu wechseln. Dies würde einen sehr hohen finanziellen und zeitlichen Aufwand erfordern und so bleiben viele Unternehmen ewig bei SAP.

Besitzt das Management Aktien des Unternehmens?

Nun erneut ein Punkt der wiederum das Management betrifft. Wie schon angesprochen ist es nicht einfach die Managementqualitäten des Vorstandes (aus der Ferne) zu beurteilen. Aber neben den Shareholder Letters gibt es noch einen weiteren Trick. Diesen kann man sogar messen und damit schon „fast“ als eine quantitative Kennzahl betrachten – die Aktienanzahl, die der Vorstand aktuell hält. Je mehr Aktien die Unternehmensführung hält, desto besser. Am liebsten sind uns hier natürlich Familienunternehmen. Der Grund ist sehr simpel. Wenn der Vorstand selbst ein Aktionär ist, dann wird er das Unternehmen auch eher aktionärsfreundlich leiten. Je mehr Aktien er hält desto eher denkt er nicht nur wie der Kapitän des Schiffes, sondern auch wie der Typ, dem das Schiff gehört. Und hier geht es nicht um 2 Alibi-Aktien. Wir versuchen immer zu überschlagen wie viel des Vermögens er in Aktien des eigenen Unternehmens hat. Bei 200 € wird es seine Entscheidungen kaum beeinflussen – bei 2 Mio. € doch schon eher. Es ist auch nie verkehrt, wenn man sich die letzten Insidertrades ansieht.

Wie sieht die Konkurrenz aus? (Gibt es ein besseres Unternehmen in der Branche?)

Die Konkurrenzsituation spielt bei der Investmententscheidung auch immer eine große Rolle. Wer sind zunächst einmal die Konkurrenten? Und wie steht das betrachtete Unternehmen im Vergleich da? Um die Marktpositionen zu vergleichen, werfen wir zunächst immer einen Blick auf die EBIT-Margen. Je höher die EBIT-Marge, desto höher kann das Unternehmen die Preise ansetzen (oder auch günstiger produzieren), desto größer ist die Marktmacht – ein sehr guter erster Indikator!

Hat sich das KGV über die Jahre verringert?

Ein Klassiker: Das KGV. Generell sind wir keine großen Fans des KGVs und es spielt auch später bei der Unternehmensbewertung eigentlich keine große Rolle. Aber auch wir kommen nicht drum rum mal einen kurzen Blick darauf zu werfen. Wir betrachten die letzten 3 Jahre (oder länger) um zu sehen, ob das KGV in diesem Zeitraum gesunken ist. Das ist lediglich ein erster (allerallererster) Indikator, ob das Unternehmen unterbewertet sein könnte oder nicht.

Hat sich die Aktienanzahl über die Jahre verringert? (Aktienrückkauf-Programm?)

Hierauf legen wir sehr großen Wert. Hat sich die Aktienanzahl in den letzten Jahren verringert und gibt es aktuell ein Aktienrückkaufprogramm? Je weniger Aktien im Umlauf sind desto mehr bleibt für jeden einzelnen Aktionär. Werden die Aktien zurückgekauft und aus dem Verkehr gezogen, steigert das in der Regel langfristig auch den Aktienkurs. Es ist somit auch ein Anzeichen für ein aktionärsfreundliches Management. Aber man muss trotzdem aufpassen, denn Aktienrückkäufe allein schaffen auch keine Werte. Das hat leider auch schon Warren Buffett mit IBM erfahren müssen. Also nie auf nur eine Kennzahl oder einen Checklisten-Punkt versteifen, sondern immer das große Ganze im Auge behalten.

Gibt es moralische Bedenken?

Ja, die liebe Moral meldet sich auch beim Investieren. Dieser Punkt ist natürlich sehr subjektiv und jeder hat hier andere Vorstellungen. Kurz und knapp sagen wir einfach welche Branchen wir für uns ausgeschlossen haben:

Rüstungsindustrie, Glücksspiel, Tabak, Erdöl

Invert, always invert: Was kann bei diesem Investment schief gehen? (Finde den Disconfirming Evidence!)

Dieses bekannte Zitat von Charlie Munger ist die Grundlage dieses Checklisten-Punktes. Wir sind auch Menschen und wir werden auch von Tim & Charlie beeinflusst. Einer der größten Denkfehler ist der Confirmation Bias, die Angewohnheit nur noch Informationen wahrzunehmen, die unsere bestehende Meinung bestätigt. Ihr seht schon, dass uns das bei rationalen Investmententscheidungen ganz schön in die Quere kommen kann. Deswegen die simple Frage: Was kann schief gehen?

Sind die Mitarbeiter glücklich?

An dieser Stelle fließt auch etwas Phil Fisher mit ein. Je glücklicher die Arbeiter, desto eher sind sie bereit überdurchschnittliche Arbeit zu leisten. Glassdoor und kununu sind hierbei eine sehr gute Hilfe.

Wie sehr schwanken die Owner Earnings? (Ist eine sinnvolle Prognose möglich?)

Hier geht’s schon Richtung Unternehmensbewertung. Sind die zukünftigen Cashflows (in unserem Fall Owner Earnings) einigermaßen prognostizierbar oder sollen wirs gleich bleiben lassen. Hier sind wir auch einmal der Meinung, dass hohe Volatilität riskant ist.

Kennen wir den Grund für eine mögliche Unterbewertung?

Wie schon angedeutet nähern wir uns in großen Schritten der Unternehmensbewertung. Dieser Punkt ist ziemlich neu auf der Liste und stammt aus dem Buch „Das Value-Investing-Handbuch: Mit bewährten Methoden die besten Investments finden“ von John Mihaljevic. Wissen wir schon etwas aufgrund dessen das Unternehmen unterbewertet sein könnte? Wenn es ein Grund für eine mögliche Unterbewertung gibt und man später bei der Bewertung auch auf eine Unterbewertung kommt, dann stehen die Chancen gut, dass man sich nicht komplett verrechnet hat. Natürlich kann man diesen Punkt auch erst nach der Bewertung anpacken und nach einem Grund suchen.

Möchten wir diese Aktie (Stand heute) min. 5 Jahre halten?

Die letzte Frage fasst eigentlich die gesamte Fundamentalanalyse zusammen (quantitative und qualitative Analyse). Hat uns das Unternehmen nach allem was wir wissen und in Erfahrung gebracht haben überzeugt? Und es gibt kaum K.O.-Kriterien (Naja, der Punkt mit der Moral war schon öfters ein Knockout). Es ist uns sehr wichtig, das Gesamtbild zu betrachten und alle Erkenntnisse einfließen zu lassen. Wenn das Gesamtpaket stimmt und uns überzeugt, darf das Unternehmen in die nächste Runde!

Wie ihr sehen könnt gibt’s bei unserer Checkliste keine konkrete Reihenfolge und wir haben uns auch nicht die Mühe gemacht sie in eine Reihenfolge zu bringen ( 🙂 ). Das hat jetzt nichts mit Faulheit zu tun (Okay, fast nichts.), sondern soll zeigen, dass unsere Liste über die Zeit gewachsen ist und sie das in Zukunft auch weiter tun wird. Denn Value Investing hat viel mit ständigem Lernen und Weiterbilden zu tun und das neue Wissen fließt dann auch selbstverständlich in die Checkliste ein.

Und nun sind wir auch schon bei der finalen Etappe angekommen – der Unternehmensbewertung!

Die Unternehmensbewertung

Hat es das Unternehmen schließlich durch die Checkliste geschafft fehlt „nur“ noch ein Punkt, die Unternehmensbewertung. Diese ist sozusagen der krönende Abschluss der Reise. Wir verwenden ein sogenanntes Discounted-Cashflow-Modell mit Owner Earnings, welche Warren Buffett geprägt hat.

Wir bestimmen die Owner Earnings des jeweiligen Unternehmens. Diese sind der Teil an Cash, den man aus dem Unternehmen herausnehmen könnte, ohne das operative Geschäft zu beeinflussen. Diese Owner Earnings schätzen wir explizit für die nächsten fünf Jahre und danach mit einer konstanten Wachstumsrate. Da man zukünftige Zahlungsströme auf einen heutigen Wert abzinsen muss, brauchen wir außerdem noch eine Renditeforderung. Die Höhe der Renditeforderung hängt ganz davon ab, wie risikoreich man das Unternehmen einschätzt. Wir haben einen Basiszinssatz von 5 % und erhöhen diesen je nachdem, welche Rendite langjährige Staatsanleihen abwerfen. Dazu kommt noch die gegenwärtige Inflationsrate. Zusätzlich gibt’s obendrauf noch den Risikoaufschlag zwischen 0 % und 8 %. Schlussendlich müsst ihr selbst entscheiden, welche Renditeforderung ihr ansetzt. Man muss sich nur im Klaren sein, dass bereits kleine Prozente mehr oder weniger große Unterschiede ausmachen können. Damit ermitteln wir den Wert des Eigenkapitals des Unternehmens. Diesen teilen wir durch die Anzahl der umlaufenden Aktien und erhalten den fairen Wert der Aktie. Dieser sagt uns, ob das Unternehmen nach unserem Ermessen unterbewertet oder überbewertet ist. Abschließend geht natürlich nichts ohne die altbewährte Sicherheitsmarge. Im Großen und Ganzen verlangen wir 30 %, aber sind zumindest so flexibel, dass wir auch etwas weniger verlangen, wenn uns das Unternehmen extrem überzeugt oder mehr draufschlagen, wenn wir größere Unsicherheiten sehen.

Zu dieser ganzen Thematik gab es schon einmal einen ausführlichen Artikel, auf den wir an dieser Stelle gerne verweisen: Ausgabe #11: Wie bewerten wir Unternehmen?

Wer gedacht hätte, dass dies alles ist, hat leider Unrecht. Wir betrachten in Sachen Bewertung noch weitere wichtige Punkte um uns ein besseres Gesamtbild zu machen. Wir verlassen uns sozusagen nicht nur auf unser Discounted Cashflow Modell alleine, sondern nutzen weitere Bewertungsmethoden, wobei wir ganz klar sagen müssen, dass das DCF-Modell mit Owner Earnings (und Wachstumsrate) unser Hauptkriterium darstellt.

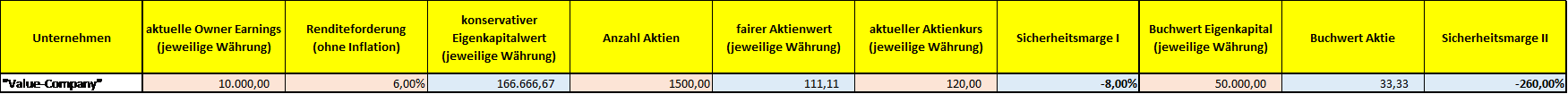

Wir berechnen beispielsweise noch einen konservativen Eigenkapitalwert. Dabei werden die Owner Earnings nicht explizit für die nächsten fünf Jahre geschätzt, sondern man nimmt die heutigen Owner Earnings und teilt diese durch unsere Renditeforderung. Man erhält somit den Wert des Eigenkapitals ohne Wachstumsrate. Teilt man diesen durch die Anzahl der umlaufenden Aktien, erhält man einen fairen Aktienwert ohne Wachstumsprognose. Vergleicht man diesen Wert mit dem aktuellen Aktienwert, kann man sehen, wie weit diese auseinanderlegen und sieht somit seine Sicherheitsmarge.

Darüber hinaus berechnen wir noch den Buchwert des Unternehmens. Der Buchwert setzt sich einfach zusammen. Man nimmt den Buchwert des Eigenkapitals aus der Bilanz und teilt diesen wieder durch die Anzahl der umlaufenden Aktien und kann diesen schlussendlich wieder mit dem aktuellen Aktienwert vergleichen. Diese zusätzlichen Bewertungszahlen helfen uns dabei uns ein ganzheitliches Bild von der Bewertung des Unternehmens zu machen. Spuckt unser Discounted Cashflow Modell beispielsweise eine Unterbewertung aus, aber der Aktienwert ohne Wachstumsrate und der Buchwert eine extreme Überbewertung, dann nehmen wir Abstand davon.

Was lange währt wird endlich gut (oder eben auch nicht)

Und jetzt ist es endlich soweit, wir haben alles beisammen, was wir brauchen um zu bestimmen, ob wir Aktien eines Unternehmens kaufen wollen oder nicht. Unser Prozess hat natürlich auch viel mit Abstimmung untereinander zu tun und wird nicht nur von einem von uns alleine ausgeführt. Das Screening legt den Grundstein um passende Unternehmen zu finden. Danach klimpern wir von vielversprechenden Unternehmen die quantitative Analyse zusammen. Sollte es ein Unternehmen durch diese Schritte schaffen, setzen wir uns zusammen und gehen die Checkliste durch. Wir schauen uns auch die Bewertung erst explizit nach der Checkliste an um nicht der Versuchung zu erliegen ein Unternehmen quasi „gutzureden“, nur weil es möglicherweise unterbewertet ist. Dabei versuchen wir während des gesamten Prozesses so rational wie möglich zu agieren und Emotionen außen vor zu lassen – Tim und Charlie seien hier mal wieder explizit erwähnt. ?

Wir sind aber davon überzeugt, dass dieses Vorgehen uns hilft die beste Entscheidung zu treffen. Dieser Prozess ist jedoch nicht in Stein gemeißelt und wir hinterfragen uns regelmäßig was wir noch besser machen können.

Das ist er nun also, der Bavarian Way of Value Investing. Wir hoffen, dass ihr so einen guten Einblick davon habt, wie wir vorgehen und was wir dabei besonders beherzigen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft