Servus miteinander,

heute dürfen wir euch einen neuen Gastartikel unseres langjährigen Partners Alexander Kelm von Kelm Investment (ehemals Value Investing Chronicle) präsentieren.

[Viel Spaß beim Lesen wünschen euch Andi & Dani!]

Unternehmensanalyse – The Bank of New York Mellon, der Vermögensverwalter Amerikas (von Alexander Kelm, Kelm Investment)

Ein Gastartikel geschrieben von Alexander Kelm, leidenschaftlicher Value Investor und Inhaber von Kelm Investment.

Unternehmensprofil – Wie die Bank of New York Mellon Geld verdient

Die 2007 gegründete Bank of New York Mellon (BK) ist der Höhepunkt eines Zusammenschlusses von zwei der ehrwürdigsten Banken Amerikas. Die Bank of New York wurde 1784 gegründet, Mellon Financial 1869. Erstere war in erster Linie ein kurzfristiger Geschäftskreditgeber, letztere eine Vermögensverwaltungsfirma. Die daraus entstandene Firma betreut mehr Vermögen als jedes andere Unternehmen auf der Welt, insgesamt 37,1 Billionen US-Dollar, die sich am 31. Dezember 2019 in Verwahrung befanden. Mit einem verwalteten Vermögen von 1,7 Billionen USD ist die Bank of New York Mellon einer der größten Vermögensverwalter der Welt. Das Unternehmen erwirtschaftet in erster Linie Erträge durch Investitionsdienstleistungen, einschließlich der Betreuung von Vermögenswerten und Emittenten, Finanzdienstleistungen, Clearing- und Collateral-Management sowie Vermögensverwaltung.

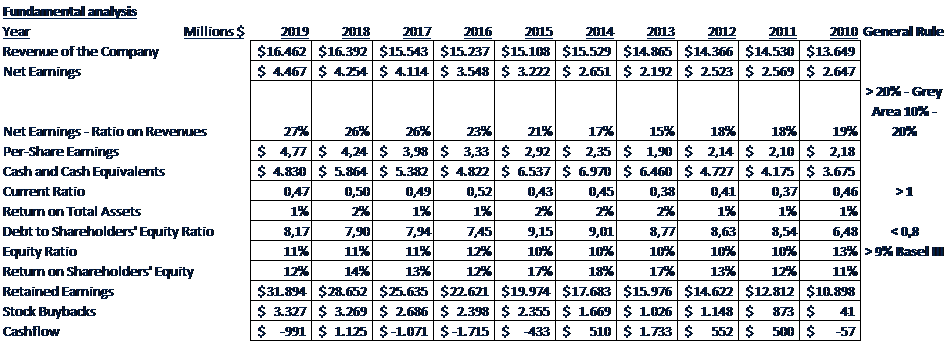

Während des gesamten Bestehens der Bank of New York Mellon in ihrer jetzigen Form waren die Erträge ungewöhnlich konstant. In den letzten vier Jahren, in umgekehrter chronologischer Reihenfolge, hat das Unternehmen Erträge in Höhe von 16,462 Milliarden USD (2019), 16,392 Milliarden USD, 15,543 Milliarden USD und 15,237 Milliarden USD erwirtschaftet. Laut dem letzten Jahresbericht der Bank lag der Reingewinn für 2019 bei fast 4,467 Milliarden US-Dollar. Zum 31. Dezember 2019 belief sich die Eigenkapitalrendite auf 11% und die Netto Marge auf 27%.

„BNY Mellon wurde 1784 von Alexander Hamilton (als Bank of New York) gegründet und war später das erste Unternehmen, das an der New Yorker Börse notiert wurde.“

(Quelle: Annual Report BK: https://www.bnymellon.com/_global-assets/pdf/investor-relations/annual-report-2019.pdf)

Das Geschäftsmodell der Bank of New York Mellon

Getreu der Geschichte ihrer Vorgänger hat die Bank of New York Mellon zwei unterschiedliche Berichtssegmente: Investitionsmanagement und Investitionsdienstleistungen. Dies kann verwirrend sein; ersteres fällt unter eine Tochtergesellschaft mit dem Namen The Bank of New York Mellon. In der Zwischenzeit fällt das Vermögensverwaltungsgeschäft des Unternehmens unter eine Tochtergesellschaft namens BNY Mellon.

Zu den kleineren Tochtergesellschaften, von denen sich die meisten auf Trusts konzentrieren, gehören BNY Mellon Investment Servicing Trust Company, BNY Mellon Trust Company of Illinois, BNY Mellon Trust of Delaware und The Bank of New York Mellon Trust Company.

Niemand hat dem Management der Bank of New York Mellon jemals vorgeworfen, bei der Benennung ihrer Tochtergesellschaften übermäßig kreativ zu sein. Dazu gehörte die wichtigste europäische Niederlassung des Unternehmens, The Bank of New York Mellon SA/NV. Das Unternehmen hat insgesamt Dutzende von Tochtergesellschaften, von denen die größte Mehrheit entweder in den Vereinigten Staaten oder auf den Britischen Inseln eingetragen ist. (Die Ausreißer sind in Belgien und Luxemburg ansässig). Insgesamt ist die Bank of New York Mellon in etwa drei Dutzend Ländern tätig.

Das Investment-Services-Geschäft der Bank of New York Mellon

Von den beiden Hauptgeschäftsfeldern der Bank of New York Mellon ist der Bereich Investment Services mit einem Anteil von 73% an den zinsunabhängigen Ausgaben des Unternehmens das größte. Diese Abteilung bietet eine Vielzahl von Geschäfts- und Technologiedienstleistungen für Finanzinstitutionen, Unternehmen, Stiftungen und öffentliche Einrichtungen an. Innerhalb der Abteilung Investment Services verfügt die Bank of New York Mellon über eine Vielzahl von Geschäftsbereichen, darunter Asset Servicing, Pershing (Bereitstellung von Clearing-, Depot- und anderen Geschäftsdienstleistungen), Emittentendienste, Treasury Services sowie Clearing- und Collateral-Management.

Wenn Sie als Führungskraft eines Pensionsfonds mit der Aufgabe vertraut machen, was mit dem Bargeldstapel Ihres großen Unternehmens zu tun ist, stehen die Chancen gut, dass Sie sich irgendwann mit der Bank of New York Mellon in Verbindung setzen werden. Das Unternehmen macht Geschäfte mit etwa 400 seiner Partner auf der Fortune-500-Liste sowie mit drei Vierteln der 100 größten Stiftungen Amerikas und zwei Dritteln der 1.000 größten Pensionsfonds. Daher die enorme Geldmenge, die von der Bank of New York Mellon verwaltet wird.

Im Jahr 2019 erwirtschaftete die Abteilung Investment Services der Bank of New York Mellon Erlöse in Höhe von etwa 12 Milliarden US-Dollar.

(Quelle: The Bank of New York Mellon: https://www.bnymellon.com/us/en/what-we-do/index.jsp)

Das Investment-Management-Geschäft der Bank of New York Mellon

Zwar handelt die Bank of New York Mellon in der Tat in der exklusiven Oberschicht, die für die meisten Menschen unverständlich ist, aber das ist nicht die Spezialität des Unternehmens. Vielmehr verlassen sich Hunderttausende von Menschen aus der Mittelschicht auf das Fachwissen der Bank of New York Mellon im Bereich der Investitionsdienstleistungen, um ihre Pensionspläne zahlungsfähig und ihre Aktienanlagen vielversprechend zu halten.

Auch die 4 Milliarden US-Dollar an Gesamterlös, die auf das Investmentmanagement entfallen, sind nicht von der Hand zu weisen. Das Segment umfasst Nachlassplanung und Private Banking für extrem reiche Leute. Was wiederum klein ist im Vergleich zu den Investitionsdienstleistungen, die die Bank of New York Mellon an die Verwalter großer Kapitalreserven verkauft. Die indirekten Nutznießer dieser Investitionsdienstleistungen – gewöhnliche Angestellte und Rentner – haben einen weit größeren Einfluss auf das Vermögen der Bank of New York Mellon als die zwangsläufig weniger wohlhabenden Kunden des Unternehmens.

Der Rest des Anlagemanagements der Firma umfasst globale Aktien, Währungsmanagement und festverzinsliche Strategien. Das Anlagemanagement der Bank of New York Mellon wird durch viele (relativ) kleine und unabhängig vermarktete Tochtergesellschaften wie Alcentra, Siguler Guff und andere betrieben, die mehrheitlich von der Bank of New York Mellon (oder einem ihrer Vorgänger) gekauft wurden, anstatt selbst gegründet zu werden. Auch die Akquisitionsbereitschaft der Firma hat nicht nachgelassen; sie kauft weiterhin regelmäßig kleinere „Boutique-Häuser“ auf.

Ende 2019 verwaltete die Abteilung Investment Management, die aus den beiden Geschäftssparten Investment Management und Wealth Management besteht, ein Vermögen von 1,9 Billionen US-Dollar, womit die Bank of New York Mellon zum fünftgrößten globalen Vermögensverwalter wurde.

(Quelle: The Bank of New York Mellon: https://www.bnymellon.com/us/en/what-we-do/index.jsp)

Qualitative Analyse

Der fünftgrößte Vermögensverwalter der Welt tut genau das was sein Name vermuten lässt. Der Fokus bei der Bank of New York Mellon liegt vor allem in den Bereichen des Investment Services und Investment Managements. Das Unternehmen erwirtschaftet in erster Linie Erträge durch Investitionsdienstleistungen, einschließlich der Betreuung von Vermögenswerten und Emittenten, Finanzdienstleistungen, Clearing- und Collateral-Management sowie Vermögensverwaltung.

Sie strukturiert ihre Kundenbeziehungen als langfristige Partnerschaften mit dem Ziel, bedarfsgerechte Lösungen für die individuellen Anforderungen der Kunden zu erarbeiten.

Konkurrenz

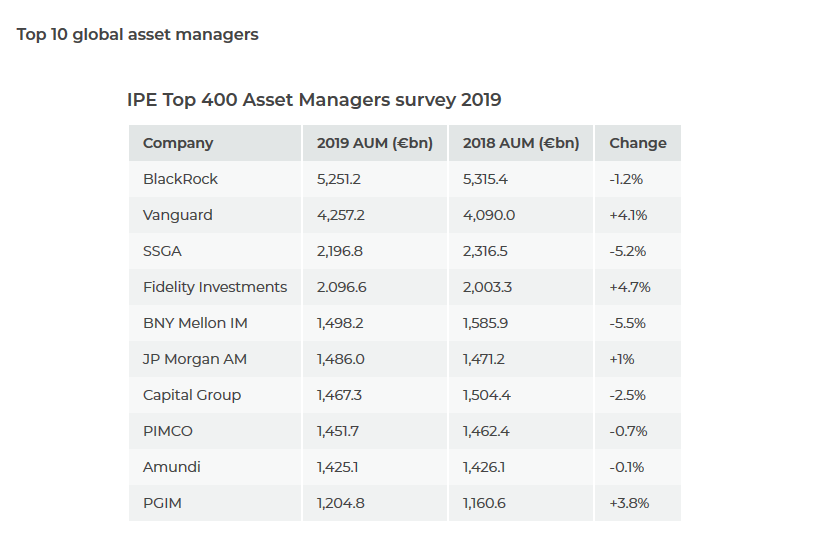

Die Welt der Vermögensverwalter ist gar nicht so klein. Darum begrenzen wir uns auf die Top 5 der Branche und somit die engsten Konkurrenten der Bank of New York Mellon. Ein weiterer amerikanischer Vermögensverwalter und auch der zurzeit Größte der Branche ist Black Rock. Das verwaltete Vermögen von Black Rock bewegte sich in den letzten Jahren jeweils zwischen 5 und 5,3 Billion US-Dollar, wovon der größte Anteil den anglikanischen Ländern verwaltet wird. Somit ist Black Rock einer der engsten Wettbewerber in diesen Geschäftszweig.

Das von Laurence D. Fink geführte Anlage- und Risikomanagement-Unternehmen ist mit teils erheblichen Beteiligungen an allen 30 DAX-Unternehmen auch der mit Abstand größte Einzelaktionär an der Deutschen Börse. Das weltweite Geschäft mit Börsengehandelten Fonds (ETF) wird von BlackRocks Tochter iShares dominiert, die annähernd die Hälfte des Marktanteils auf sich vereint.

Weitere Wettbewerber unter den Top 5 sind Vanguard, SSGA und Fidelity Investments. Es ist ja bekannt, dass Warren Buffett den Finanzsektor liebt. Er besitzt an BK eine Beteiligung von 10%. Black Rock und Vanguard verwalten weltweit zusammen ein Vermögen von ca. 10 Billionen US-Dollar und sind fast gleichauf. Danach folgt SSGA, Fidelity Investments und dicht gefolgt von der Bank of New York Mellon. Es ist besteht die Möglichkeit, dass BK in den kommenden Jahren den vierten Platz erobern könnte. Vor allem in den letzten beiden Jahren sprang BK von Platz 7 auf Platz 5 der weltweitgrößten Vermögensverwalter.

Somit wird eines sehr schnell sehr deutlich. Der internationale Markt der Vermögensverwalter ist hart umkämpft und es gibt genügend Konkurrenz, aber er ist auch fest im Besitz von amerikanischen Unternehmen.

Kennzahlen

Die New Yorker sind für einen Finanzdienstleister solide finanziert und kann eine Eigenkapitalquote von 11 % aufweisen. Nach den Basel III Vorschriften liegt die Mindestanforderung des Eigenkapitals bei einem Unternehmen aus dem Finanz- bzw. Versicherungssektor bei 9 %. Diese Anforderung erfüllt die Bank of New York Mellon. Der Reingewinn konnte in den letzten sieben Jahren kontinuierlich wachsen und die Net Margin beträgt im Jahre 2019 27 %. Dies war keine einmalige Sache, BK konnte in den letzten 5 Jahren den Prozentsatz über 20 % halten. Diese Kennzahl weist auf einen dauerhaften Wettbewerbsvorteil hin. Des Weiteren konnte sich der Reingewinn und die Aktienrückkäufe in den letzten 10 Jahren positiv entwickeln. Ein Manko besteht durchaus, meines Erachtens könnte die Dividende von 1,18 US-Dollar höher ausfallen, besonders da die Net Margin von 27 % so hoch ausfällt. Aber BK reinvestiert den Überschuss in zukunftsfähige Technologien und Prozesse. Damit können zukünftige Erträge generiert werden.

Laut den Kennzahlen weist die Bank of New York Mellon vor, dass es sich um eine unterbewertete Aktie handelt. Es ist auf die Kennzahlen KGV, KBV, KCV und KUV zurück zu führen, da sie sich sehr moderat geben und unter ihren jeweiligen Richtwerten liegen. Ein großer Pluspunkt für die Schnäppchenjäger unter uns ist natürlich der massive Kursrutsch an den Börsen. Der Aktienkurs der Bank of New York Mellon gab in den letzten drei Monaten um 30 Prozent nach. Es besteht durchaus die Option bei einem solchen Burggraben-Unternehmen zuzuschlagen, da in solchen Zeiten vor allem solide Unternehmen, diese Phasen überstehen können.

Zukünftige Pläne

Gemäß ihrem Jahresbericht 2019 konzentriert sich die Bank of New York Mellon darauf, festzustellen, welche Aspekte ihrer Entwicklung auf externe Faktoren und welche auf organisches Wachstum zurückzuführen sind. Im Idealfall möchte das Unternehmen seine verschiedenen Geschäftsbereiche auch ohne Unterstützung durch steigende Zinsen oder starke Finanzmärkte wachsen sehen. Die Bank hat die Verbesserung der Effizienz als eine Priorität für die Zukunft gesetzt und hat bereits Fortschritte in Bezug auf Clearing- und Abwicklungssätze sowie Volumen gemacht. Die Bank of New York Mellon wird wahrscheinlich auch weiterhin mehr Geld in Technologieentwicklungen stecken; ab 2019 gab die Bank etwa 3 Milliarden US-Dollar für Technologie aus, und für 2020 werden die Ausgaben für Technologie ebenfalls auf 3 Milliarden US-Dollar geschätzt. Diese Investitionen können nicht nur die bestehende Infrastruktur verbessern, sondern auch neue Fähigkeiten entwickeln.

Die wichtigsten Herausforderungen

Risiko ist ein inhärenter Bestandteil von Investitionen, und die Bank of New York Mellon muss ihre eigenen Risikofaktoren wie auch die ihrer Kunden angemessen managen. Über die grundsätzliche Unvorhersehbarkeit von Investitionen hinaus gibt es jedoch auch andere Herausforderungen, denen sich die BNY Mellon stellen muss. Dazu gehört die Konkurrenz durch eine kleine, aber mächtige Gruppe von ähnlich ausgestatteten Finanzinstitutionen auf der ganzen Welt, die alle um dieselben Kunden und denselben Vermögenspool konkurrieren. Angesichts des hohen Volumens der täglichen Transaktionen ist die Bank anfällig für operationelle Risiken, die durch einen Zusammenbruch des Systems oder der Informationen verursacht werden. Es gibt auch ständige staatliche und regulatorische Herausforderungen, auf die sich das Unternehmen einstellen muss.

(Quelle: Annual Report BK: https://www.bnymellon.com/_global-assets/pdf/investor-relations/annual-report-2019.pdf)

Fazit

Die Bank of New York Mellon ist ein sehr solide finanziertes und gut geführtes Unternehmen, welches durch seine Markenstärke einen Burggraben besitzt. Alles in allem erfüllt die The Bank of New York Mellon viele Kriterien des Value Investing und der Guru-Status ist auch gegeben, da Warren Buffett schon seit Jahren investiert ist (er hält 10% der Aktien). Leider gibt es eine starke Konkurrenz innerhalb des Marktes der Vermögensverwalter. Allein die beiden Platzhirsche Black Rock und Vanguard werden sich gegen die New Yorker wehren, um an der Spitze bleiben zu können. Trotzdem ist es wahrscheinlich so, dass man mit der Bank of New York Mellon bei einem günstigen Preis und der Ertragsstärke viel Freude haben kann.

Fairer Wert: 65 US-Dollar – 75 US-Dollar

Aktueller Kurs (16.04.2020): 34,63 US-Dollar

Ich wünsche euch einen schönen Tag und viel Erfolg beim Investieren!

Euer freundlicher Value Investor aus Münster

Dieser Artikel wurde verfasst von Alexander Kelm von Kelm Investment (ehemals Value Investing Chronicle).

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.