Schneller, effizienter, höher, weiter … dabei bleiben in unserer Leistungsgesellschaft oftmals solche Dinge wie selbst kochen auf der Strecke. Hier kommt unser heutiges Unternehmen ins Spiel – Restaurant Brands International. Dieses deckt als Dachgesellschaft von Burger King, Tim Hortons und Popeyes den Bedarf nach schnellem Essen. Aber reicht das in der heutigen Zeit von Corona-Einschränkungen und Gesundheitstrends immer noch aus? Finden wir es heraus!

Restaurant Brands International Inc.

Restaurant Brands International (RBI) ist ein kanadisches Unternehmen im Bereich der Systemgastronomie mit Hauptsitz in Toronto. Genauer gesagt ist es ein Fast Food Unternehmen. Dabei gibt es drei große Geschäftsbereiche, die wiederum die drei großen Franchises widerspiegeln:

- Burger King (US-Fastfood-Kette mit Spezialisierung auf Burger)

- Tim Hortons (kanadische Fastfood-Kette mit Fokus auf Kaffee, Donuts, Snacks & Sandwiches)

- Popeyes Louisiana Kitchen (Schnellrestaurantkette mit Fokus auf Hühnchen)

Das Unternehmen in dieser Zusammenstellung ist noch gar nicht so alt. Erst in 2014 fusionierte Burger King mit Tim Hortons. 2017 kam dann noch Popeyes dazu. Burger King ist mit 18.800 Filialen weltweit die größte Kette. Ähnlich wie bei McDonald‘s (ca. 93% der Filialen) werden über 99% der Filialen über ein Franchise-Modell betrieben. RBI gehört ein Teil der Immobilien weiterhin selbst, manche sind auch nur „geleased“ und werden an den Franchisenehmer quasi untervermietet.

Tim Hortons ist wiederum mit ca. 4.900 Filialen das größte kanadische Fast Food Unternehmen. Popeyes schafft es mit 3.300 Filialen weltweit auf den zweiten Platz hinter Kentucky Fried Chicken, wenn es um Hähnchen-Fast-Food-Restaurants geht.

Historie

1954

James McLamore und David Edgerton eröffnen das erste Burger King Restaurant in Miami, USA.

1957

Der Whopper wird erfunden.

1964

Der erste Tim Hortons Laden eröffnet in Hamilton, Kanada, unter dem Namen Tim Horton Donuts.

1972

Alvin C. Copeland Sr. eröffnet Chicken on the Run in New Orleans, USA, und wiedereröffnet das Restaurant nach schlechter Performance kurze Zeit später unter dem Namen Popeyes. Dieses Mal verkauft er New Orleans-style Chicken anstatt traditionalem Southern-fried Chicken.

2010

Die brasilianische Investmentgesellschaft 3G Capital kauft Burger King für 4 Mrd. US-$.

2012

3G Capital bringt Burger King nach dem ersten IPO in 2006 erneut an die Börse.

2014

Die Fusion von Burger King mit Tim Hortons zu Restaurant Brands International wird bekannt gegeben. 3G Capital bleibt weiterhin Hauptaktionär (51 % der Aktien) von Restaurant Brands International.

2017

Restaurant Brands International übernimmt Popeyes Louisiana Kitchen für 1,8 Mrd. US-$.

Gegenwart

Corona schlägt bei RBI voll durch. Anfang Mai hat Restaurant Brands International die Zahlen des ersten Quartals 2020 veröffentlicht.

RBI beziffert seinen Erfolg in verschiedenen KPIs. Zu den wichtigsten gehören die „System-wide Sales“ (Umsätze aller Franchise Restaurants und selbstbetriebenen Restaurants) und die „Comparable Sales“ (Like-For-Like Umsätze; Umsätze der Restaurants, die seit mindestens 13 Monaten bestehen).

Generell kann bei RBI noch unterschieden werden zwischen Franchise Restaurants und Company Restaurants (selbstbetriebene Restaurants), aber das macht für uns jetzt eigentlich keinen Sinn, da über 99% aller Restaurants über die drei großen Ketten hinweg von Franchisenehmern betrieben werden.

Nachdem wir nun wissen wie RBI seine Geschäftsentwicklung bemisst, können wir jetzt auch einen Blick auf das aktuelle Quartal werfen – und das sieht, wie angekündigt nicht rosig aus.

Im vorherigen Quartal (Q4 2019) war die Welt noch in Ordnung. Die System-wide Sales konnten um 9,9% im Vergleich zum Vorjahreszeitraum zulegen. Die Comparable Sales entwickelten sich 2019 ebenfalls positiv. So konnte sich Burger King hier auf Jahressicht um 3,4% und Popeyes sogar um 12,1% steigern. Lediglich Tim Hortons hinkte etwas hinterher mit einem Rückgang der Comparable Sales um 1,5%. RBI hatte ein starkes Jahr hinter sich … und dann kam Corona.

Die System-wide Sales sanken leicht, insgesamt von 7,8 Mrd. US-$ auf 7,6 Mrd. US-$. Dieses „blaue Auge“ verdankt RBI aber Popeyes. Ohne Popeyes, was bei den System-wide Sales immer noch über 32% zulegen konnte, sieht die Sache deutlich düsterer aus. Tim Hortons verschlechterte sich um knapp 10% und Burger King um ca. 3%. Bei den Comparable Sales gab es auch nur durch die Entwicklung von PLK einen Lichtblick. Popeyes konnte hier um über 26% zulegen. Die Comparabale sales sanken bei TH um über 10% und bei BK um über 3%. Und hierbei muss man erwähnen, dass die Lockdown-Maßnahmen erst gegen Ende des ersten Quartals weltweit umgesetzt wurden. Das zweite Quartal wird wohl noch schlechter ausfallen.

Popeyes konnte sich bisher noch gut behaupten, ist aber auch die kleinste Kette von RBI. Zum Ende des Quartals gab es von PLK weltweit 3.336 Restaurant, die in Q1 2020 einen Umsatz von ca. 1.26 Mrd. US-$ erzielten. Das entspricht ca. 12,3% der 27.107 Restaurants und über 16% der System-wide Sales im ersten Quartal. BK ist mit 18.848 Restaurants (knapp 70% aller RBI Restaurants) und über 65% der System-wide Sales die größte Kette, gefolgt von Tim Hortons mit einem Anteil ca. 18% bei den Restaurants und auch bei den System-wide Sales.

Insgesamt sank der Umsatz von Restaurant Brands International im ersten Quartal um 3% von 1,27 Mrd. US-$ auf 1,23 Mrd. US-$. Das Net Income sank um knapp 9% auf 224 Mio. US-$, wodurch sich für das erste Quartal immer noch eine Umsatzrendite von über 18% ergibt.

Wie profitabel sind die einzelnen Ketten? Der Gesamtumsatz den TH, BK und PLK für Restaurant Brands International erzielen lässt sich unterteilen in Sales, bestehend aus den Umsätzen der Company Restaurants und den TH Supply Chain Sales (Verkauf von Produkten und Restaurantausrüstung an die Einzelhändler), und den Franchise and Property Revenues (Franchisegebühren und Mieten). Aufgrund der TH Supply Chain Sales trägt Tim Hortons am meisten zum Umsatz von RBI bei. Im ersten Quartal waren es ca. 57% des Umsatzes von Restaurant Brands International. Das bereinigte EBITDA (Earnings before Interest, Taxes, Depreciation and Amortization; mit dieser Kennzahl misst RBI die Profitabilität der einzelnen Marken) lag bei 189 Mio. US-$. Damit ergibt sich eine Marge von ca. 27% (im Vergleich zu knapp 32% im Vorjahresquartal). Burger King steuert knapp 32% des Umsatzes bei mit einer Marge von knapp 52%. Den kleinsten Anteil macht Popeyes auch mit etwas über 11,2% und einer Marge von knapp 40%.

Das Quartal lief nicht wirklich gut und in Q2 dürfte es noch dicker kommen. Zwar hat RBI ein Support-Programm für Restaurantbesitzer geschaffen und die Weiterentwicklung digitaler Plattformen vorangetrieben, trotzdem wird es in den nächsten Monaten sicherlich nicht lustig werden.

Achja, … und das Chicken Sandwich von Popeyes lief recht gut: „POPEYES delivers remarkable system-wide sales growth of 32% led by the Chicken Sandwich“ (Vgl. Restaurant Brands International: https://www.rbi.com/file/Index?KeyFile=403828191)

Kennzahlenanalyse

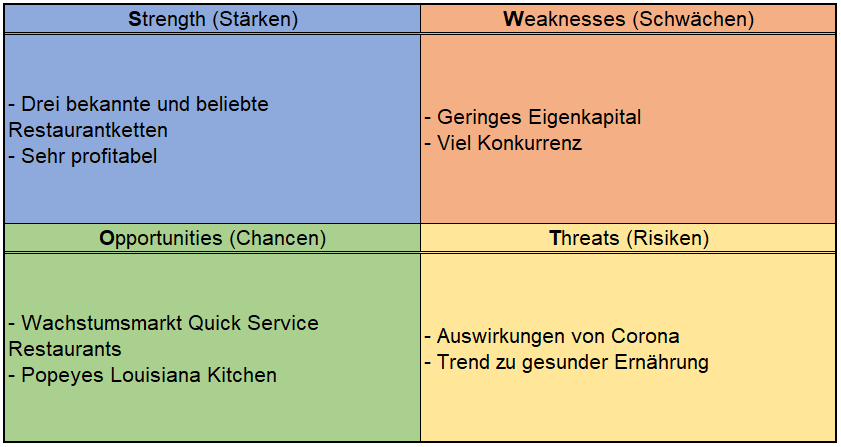

Absolut betrachtet muss man festhalten, dass die EK-Quote gering und die Verschuldung hoch ist. Relativ gesehen zur Branche gehört RBI allerdings zur oberen Hälfte in diesem Bereich, wobei dennoch die Verbindlichkeiten steigen. Das hat auch etwas mit dem Franchise-Modell vieler Unternehmen in dieser Branche zu tun, aber dazu später mehr. Dafür kann RBI durch eine sehr gute EBIT-Marge und eine hohe Umsatzrendite überzeugen. Auch das Gewinnwachstum der letzten Jahre ist konstant hoch und für Dividendeninvestoren ist mit einer Dividendenrendite von über 4% (2019) auch etwas dabei. Wahrscheinlich werden sich aber diese Zahlen in 2020 aufgrund der Corona-Krise noch verschlechtern.

Qualitative Analyse

Restaurant Brands International ist der Mutterkonzern der Fast-Food-Ketten Burger King, Tim Hortons und Popeyes Louisiana Kitchen und ist somit in der Branche der sogenannten Quick Service Restaurants tätig. Zu Burger King müssen wir hier wahrscheinlich nicht mehr viel sagen, da man die Burger-Kette auch bei uns sehr gut kennt. Tim Hortons kann man eher mit Starbucks vergleichen. Hier gibt es verschiedene Kaffeespezialitäten, Gebäck, Sandwiches und vieles mehr. Popeyes wiederum konkurriert mit KFC und Jollibee, da es sich vor allem auf Hühnchen spezialisiert. Aber das ist nicht alles. Das Menü wird als eine einzigartige New-Orleans-Style-Speisekarte bezeichnet und enthält auch andere Spezialitäten wie Biscuits (eine Art Semmel, für alle Nicht-Bayern: Brötchen) und frittierte Schrimps.

Dabei sind TH und PLK vor allem in ihren Heimmärkten Kanada und den USA aktiv, wohingegen Burger King viel internationaler aufgestellt ist.

Wie schon erwähnt unterteilt RBI seine Restaurants in Franchise Restaurants und Company Restaurants, wobei die Company Restaurants, die RBI selbst betreibt und somit auch alle Umsätze erhält, eher vernachlässigbar sind. Über 99% der Restaurants werden von Franchisenehmern betrieben.

Die größten Einnahmequellen von RBI sind die Tim Hortons Supply Chain Sales (Verkauf von Produkten und Restaurantausrüstung an die Einzelhändler) und der Verkauf von Lizenzen, Franchisegebühren und Mieten, die die Franchisenehmer zahlen.

Bei Burger King zahlt man als Franchisenehmer beispielsweise einmalig 50.000 US-$ für die Lizenz, 5% des monatlichen Netto-Umsatzes für die Franchise-Lizenzgebühr und noch einmal 5% des monatlichen Netto-Umsatzes für die Werbegebühr.

Die generelle bzw. langfristige Zukunft der Quick Service Restaurants sieht, abgesehen von Corona, durchaus gut aus. Aufgrund der wachsenden Weltbevölkerung, der anhaltenden Zunahme der globalen Mittelschicht und der allgemeinen Hektik im Alltag, gehen wir davon aus, dass die Branche in den nächsten Jahren – dieses und nächstes Jahr einmal ausgenommen – weiter wachsen wird.

Wenn man bei RBI von einem Burggraben sprechen kann, dann hat es sicherlich mit den bekannten Marken zu tun.

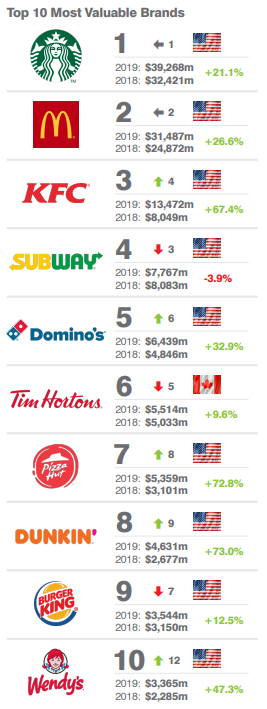

Mit Tim Hortons und Burger King ist RBI sogar zwei Mal bei den wertvollsten Restaurantmarken 2019 vertreten. Obwohl beide Ketten jeweils einen Platz im Vergleich zum Vorjahr einbüßen mussten, konnten Tim Hortons und Burger King ihren Markenwert dennoch steigern. Tim Hortons liegt sogar noch vor Burger King. Lediglich Popeyes ist nicht in den Top 25 vertreten.

Die brasilianische Investmentfirma 3G Capital, die am Zusammenschluss von Burger King und Tim Hortons maßgeblich beteiligt war, ist weiterhin größter Anteilseigener von Restaurant Brands International, obwohl die Brasilianer ihren Anteil von 41% auf 32,1% reduziert haben. Warren Buffett ist mit Berkshire Hathaway ebenfalls mit knapp 3% an RBI beteiligt. CEO José Cil hält selbst ebenfalls ca. 700.000 Aktien im Wert von aktuell ca. 35 Mio. US-$.

Konkurrenz- & Wettbewerbsanalyse

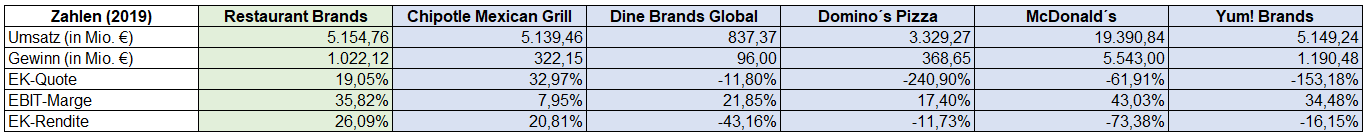

Konkurrenz gibt’s massig. DER Hauptkonkurrent unter den Burgerbrutzlern ist sicherlich McDonald’s. Daneben gibt es aber auch noch YUM! Brands (KFC, Pizza Hut, Taco Bell) oder Domino’s Pizza. Was viele der Konkurrenten gemeinsam haben ist die in der Kennzahlenanalyse schon angesprochene geringe bis negative EK-Quote. Das hat aber einen bestimmten Grund. Viele der hier genannten Unternehmen agieren über das sogenannte Franchise-Modell, kaufen oder leasen also die Immobilie selbst und vermieten diese an den Franchisenehmer weiter. Das „Problem“ hierbei ist, dass entsprechende Immobilien zum Kaufpreis in der Bilanz auftauchen und etwaige Gewinnsteigerungen überhaupt nicht. Man kann davon ausgehen, dass der Wert der Immobilien, wenn diese verkauft werden müssten, um ein Vielfaches höher ist als der Buchwert mit dem sie in der Bilanz stehen. Wir sehen negatives Eigenkapital in der Regel sehr kritisch und haben es lieber, wenn das Unternehmen weniger Schulden angehäuft hat bzw. schlicht eine höhere EK-Quote aufweiset. Kurz gesagt: RBI steht mit einer EK-Quote von 19% in der Branche noch gut da im Gegensatz zum Beispiel zu Domino’s Pizza (-241% EK-Quote) oder McDonald’s (-62% EK-Quote).

In Sachen Profitabilität nehmen sich die drei Großen mit 36% (RBI), 43% (McDonald’s) und 35% (YUM! Brands) nicht viel. Der Markt scheint weiterhin lukrativ zu sein. Der größte Fisch im Teich ist mit einem Jahresumsatz von ca. 19 Mrd. US-$ eindeutig McDonald’s, gefolgt von RBI (5,2 Mrd. US-$), Chipotle (5,1 Mrd. US-$) und YUM! Brands (5,1 Mrd. US-$).

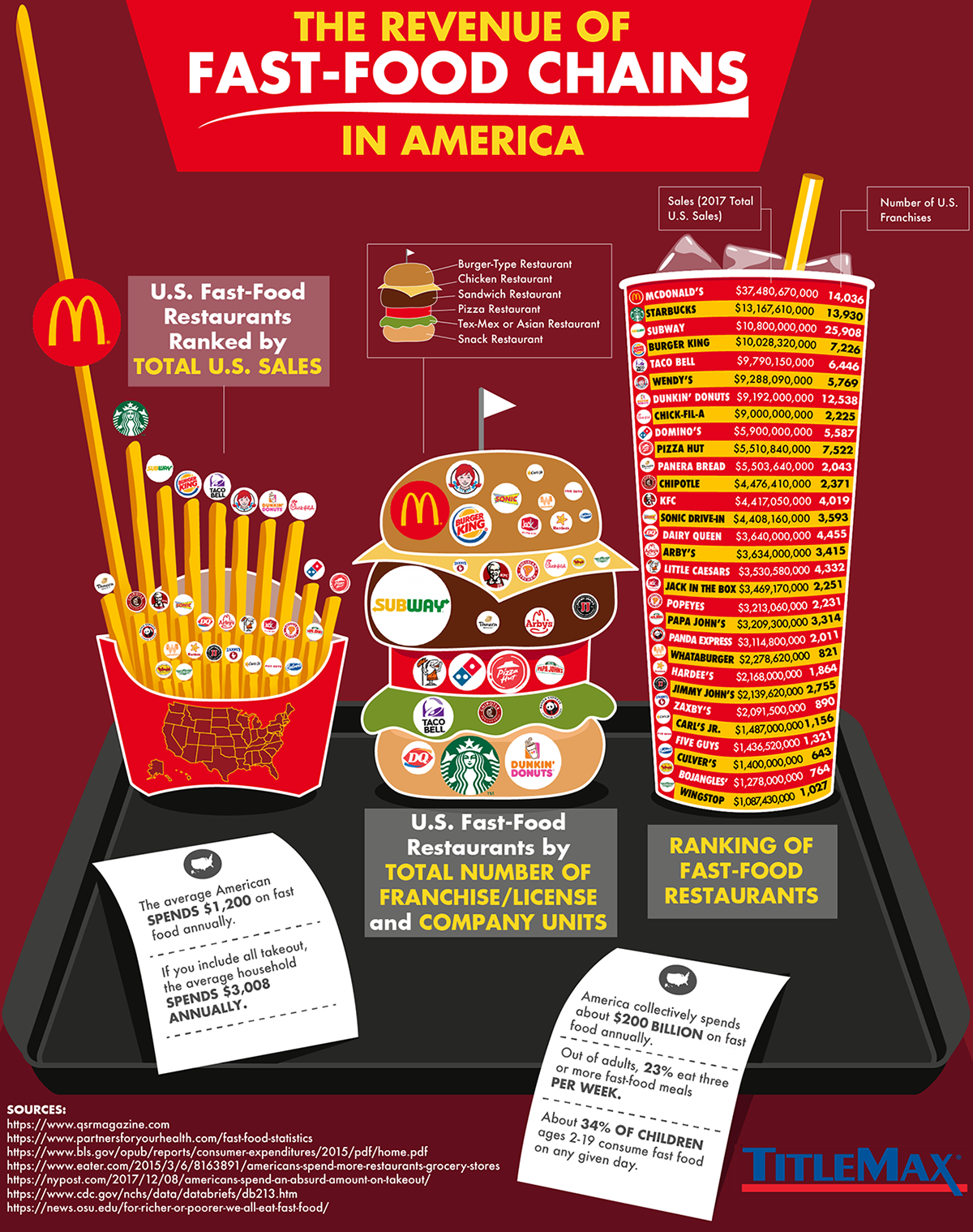

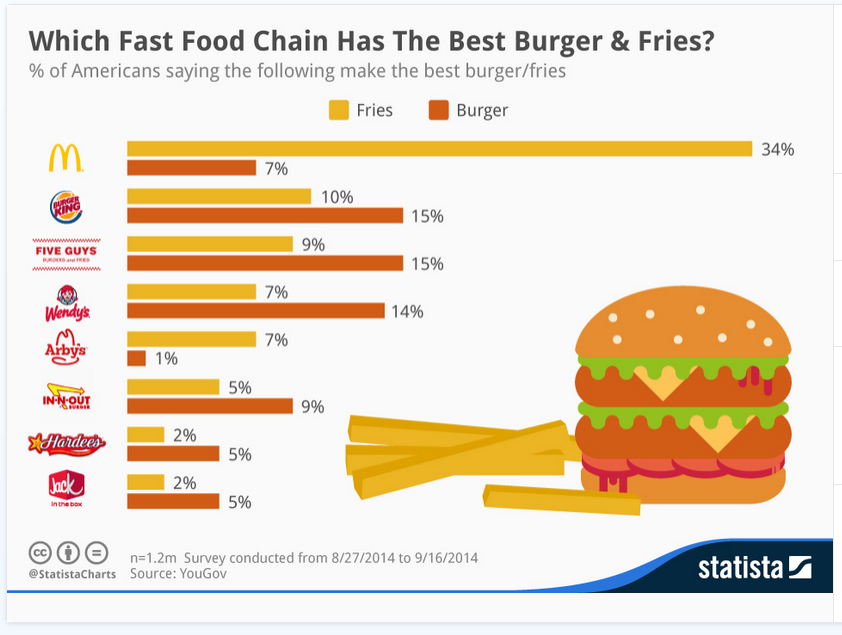

Der Durchschnitts-Amerikaner gab in 2017 sage und schreibe 3.000 US-$ pro Jahr für Fast Food aus. Das macht für die Gesamtheit der US-Amerikaner stattliche 200 Mrd. US-$. Die Amerikaner kennen sich anscheinend aus, wenn es um ihr Fast Food geht. Die gezeigte Grafik bezieht sich auf die System-wide Sales und spiegelt die Verhältnisse in den USA sehr gut wider.

Außerdem wollen wir euch nachfolgende Statistik nicht vorenthalten bei der sich jeder selbst ein Bild machen kann:

Risiken

Wie schon erwähnt haben viele Unternehmen der Branche ein geringes Eigenkapital bei gleichzeitig relativ hoher Verschuldung. Immobilien sind ja schön und gut, aber dennoch ist uns ein gewisses EK-Polster dann doch wesentlich lieber.

Zudem treibt Corona die Risiken wie in anderen Branchen auch in die Höhe. Die Leute gehen weniger aus dem Haus und essen weniger bis gar nicht auswärts, was man gut an den Q1-Zahlen von RBI ablesen kann. Da viele Corona-Maßnahmen erst Ende März erlassen wurden, sehen wir die wahren Auswirkungen wahrscheinlich erst in Q2.

Dann ist da natürlich noch der allumfassende Trend hin zu einer gesünderen Ernährung, der die Leute weg von Fast Food und hin zu Soja-Burgern und Veggie-Bowls treibt. Darauf stellen sich die Fast Food Restaurants ein und das Angebot an gesunden Salaten oder vegetarischen/veganen Alternativen wächst. Dennoch birgt dieser Trend eine weiterhin nicht zu unterschätzende Gefahr für die Branche.

Eine große Konkurrenz ist natürlich auch immer ein großes Risiko. Es gibt viele Player und viel Auswahl. Dennoch schaffen es allen voran die großen Drei (McDonald’s, RBI, YUM! Brands) diesem Druck standzuhalten und stattliche Margen einzufahren.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 2,5% aus. Diese setzt sich aus einer Inflationsrate von 1,0% und einem angenommen organischen Wachstum von 1,5% zusammen.

Bei aktuellen Owner Earnings von 816 Mio. € (2019) ergeben sich folgende Werte:

Fairer Wert: 42 €

10% Sicherheitsmarge: 37 €

20% Sicherheitsmarge: 33 €

30% Sicherheitsmarge: 29 €

40% Sicherheitsmarge: 25 €

Buchwert: 9 €

Derzeitiger Aktienkurs (02.06.2020): 50 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Restaurant Brands International ist ein interessantes Unternehmen und noch vor ein paar Monaten wäre unser Fazit womöglich positiver ausgefallen. Die Fast Food Branche befindet sich auf einem anhaltenden Wachstumspfad und trotz der großen Konkurrenz kann sich RBI mit seinem bekannten Restaurantketten überdurchschnittlich gut behaupten.

Aber aktuell ist aufgrund von Corona vieles etwas anders und das trifft diese Branche auch stärker als so manch andere. So hat beispielsweise Vapiano erst vor kurzem Insolvenz beantragt, obwohl das früher oder später wahrscheinlich sowieso so kommen musste. Aber daran sieht man auch, dass Restaurants eben stark von der Pandemie getroffen werden. Zwar haben viele Unternehmen, wie auch RBI selbst, „den Vorteil“ Drive-ins (Drive-thrus) und Take-away anbieten zu können, aber auch das wird nicht helfen alle Auswirkungen der Pandemie abzufedern. Daher wird es auf unbestimmte Zeit sicherlich noch ziemlich holprig zugehen bei RBI. Generell stehen wir den Unternehmen durchaus positiv gegenüber, aber in der aktuellen dynamischen Lage – wie es derzeit immer so schön heißt – verlangen wir bei RBI doch noch etwas mehr Sicherheitsmarge.

Jetzt seid ihr wieder gefragt: Wie ist eure aktuelle Einschätzung zu Restaurant Brands International? Bei welchen Ketten des Unternehmens habt ihr schon gegessen und wie hat es euch geschmeckt? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Restaurant Brands International: https://www.rbi.com/SEC-Filings

Restaurant Brands International: https://www.rbi.com/file/Index?KeyFile=403828191

Restaurant Brands International: https://www.rbi.com/file/Index?KeyFile=402720224

Wikipedia: https://de.wikipedia.org/wiki/Burger_King

Wikipedia: https://en.wikipedia.org/wiki/Restaurant_Brands_International

Wikipedia: https://en.wikipedia.org/wiki/Tim_Hortons

Popeyes: https://www.popeyes.com/our-story

McDonald’s: https://corporate.mcdonalds.com/corpmcd/franchising/overview.html

Franchise Direkt: https://www.franchisedirekt.com/information/burgerkingfranchiseinformation/

Brand Finance: https://brandfinance.com/knowledge-centre/reports/brand-finance-restaurants-25-2019/

Reuters: https://www.reuters.com/article/us-rstrnt-brnd-stake/3g-capital-selling-3-billion-shares-in-burger-king-owner-idUSKCN1VP20R

Yahoo Finance: https://finance.yahoo.com/quote/QSR/holders?p=QSR

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.