Servus miteinander,

es geht hochqualitativ weiter mit unserem sehr geschätzten

Daniel von nerd.investiert

[Viel Spaß beim Lesen wünschen euch Andi & Dani!]

„Es ist okay, nicht perfekt zu sein“

Dieses Zitat soll der Gründer der Firma gesagt haben, die wir heute genauer betrachten. Wir behalten es für die Dauer dieses Artikels einmal im Hinterkopf. Aber zunächst spulen wir noch einmal zurück zum Anfang, nämlich ins Jahr 2020…

„Hey, kann es sein, dass diese Firma gerade für weniger als ihren jährlichen Free Cash Flow gehandelt wird?“ Mit dieser Frage begann die Geschichte dieser Investition. Und weil die Aktie tatsächlich so günstig zu haben war, handelt es sich bei dieser Firma bis heute um meine größte Position.

Manch älterer Semester wird diesen Namen aus meinem Mund schon gehört haben: Es geht um Capri Holdings Limited, ein Luxus-Modeunternehmen, das ich schon früher öfters erwähnt habe, z.B. in einem „NerdScore“ vor gut zwei Jahren (Platz 2 und 3 gehen derzeit an Amazon und HeidelbergCement (mein wikifolio nicht mitgerechnet). Das eingangs genannte Zitat stammt vom

Die Chronik

Eingestiegen bin ich in das Unternehmen mitten im Corona-Crash (genau gesagt, am 18.3.2020), und zwar mit gleich zwei Tranchen: nach einer „Turbo-Recherche“ am Vorabend (nachdem ich in einem Slack-Channel auf das Unternehmen aufmerksam wurde), habe ich direkt am nächsten Vormittag die erste Tranche gekauft. Im Laufe des Tages verfiel der Preis dann um weitere 30%, weswegen ich abends gleich noch eine zweite Tranche nachgelegt habe.

Wie es der Zufall damals so wollte, war das der Zeitpunkt extremster Panik und damit auch tatsächlich der Tiefpunkt – was ich natürlich im Voraus nicht wusste. Allerdings war schon aufgrund der Bewertung klar, dass die Firma extrem billig gehandelt wurde – zumindest solange sie nicht pleite ging.

Die erste Erholung auf ein Preisniveau ca. 2-3x über meinem Einstiegspreis folgte innerhalb weniger Wochen. Aber erst mit der Nachricht über die guten Ergebnisse der Corona-Impfstoffe mehrere Monate später begann die Aktie dann so richtig zu explodieren, bis hin zu ihrem Maximum um den Jahreswechsel 2022.

Zwischendurch habe ich meine Position einmal verkleinert: um zumindest einen Teil des Gewinns zu realisieren, aber auch weil mir die Preisexplosion sehr extrem vorkam, habe ich Anfang 2021 ein Drittel meiner Position verkauft. Dank der guten Entwicklung habe ich mit diesem Drittel das 1,5fache meines kompletten Einstiegspreises gedeckt, so dass ich den Rest seitdem quasi „umsonst“ halte. Das, obwohl das Timing bei diesem Verkauf bei weitem nicht so glücklich war wie beim Einstieg: selbst nach dem diesjährigen Verfall steht die Aktie heute noch höher als mein damaliger Verkaufspreis, jedenfalls in Euro.

Aber nun genug vom Preisverlauf. Was macht das Unternehmen eigentlich, und wie steht es in der derzeitigen Lage da?

Das Unternehmen

Capri Holdings ist seit 2011 an der Börse gelistet und firmierte bis Ende 2018 noch unter dem Namen Michael Kors Holdings. Erst durch die Zukäufe der Labels Jimmy Choo (2017) und Versace (2018) erlangte das Unternehmen seine heutige Struktur sowie den neuen Namen.

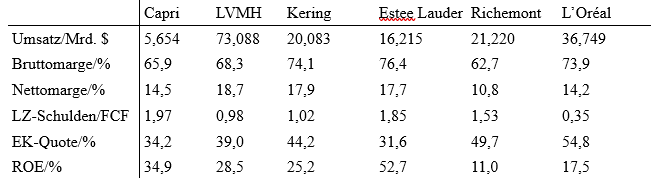

Gut 50% des Umsatzes wird mit Accessoires verdient (bspw. Handtaschen, andere Lederwaren), und jeweils ca. 20% mit Schuhen und Kleidung. Mit einem Gesamtumsatz von knapp $5,7 Mrd. im letzten Fiskaljahr ist Capri Holdings etwa eine Größenordnung kleiner als Branchenprimus LVMH, und lag damit im Jahr 2020 auf Platz 14 der größten Luxusfirmen (Vgl. Deloitte Global Powers of Luxury Goods 2021, S. 23.).

Vor allem in Bezug auf die Verschuldung hat sich Capri eine Bürde auferlegt: Durch die Zukäufe von Jimmy Choo und Versace war der Schuldenstand ausgerechnet zu Beginn der Corona-Pandemie eine große Belastung, und sicher ein wichtiger Grund für den damaligen Preissturz der Aktie – zumal aufgrund der Lockdowns nicht absehbar war, wie viele Einnahmen man überhaupt noch würde generieren können.

Tatsächlich musste das Management mit den Kreditgebern verhandeln, um eine der Kreditklauseln (Verschuldung im Verhältnis zu EBITDAR nicht höher als 3,75:1) zeitweilig außer Kraft zu setzen. Inzwischen gilt die Klausel in etwas abgeschwächter Form (4,0:1) wieder. Auch zumindest zwei der drei großen Ratingagenturen sehen die Situation wieder entspannter: sie haben die Capri-Anleihen (Ablauf 2024) wieder auf Investment Grade hochgestuft.

Geschäftsentwicklung

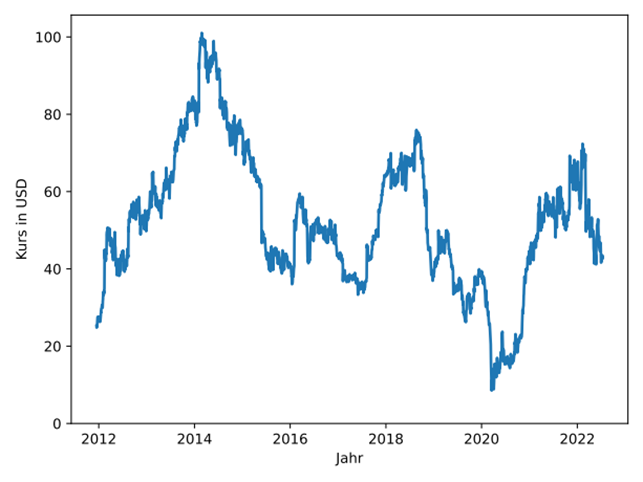

Werfen wir einen genaueren Blick auf die Entwicklung des Unternehmens. Abbildung 1 zeigt die Umsatzhistorie von Capri. Direkt nach dem IPO (Ende 2011) gab es zunächst ein rasantes Wachstum, was sich auch in einem entsprechend optimistischen Aktienkurs (Abb. 2) niederschlug. Mit dem Abflachen der Wachstumskurve ging schließlich ein Preisverfall einher, von dem sich die Aktie bis heute nicht vollständig erholt hat.

In Abb. 3 gezeigt ist der Free Cash Flow des Unternehmens. Hier wurden die Höchstwerte in den Jahren um 2018 erreicht, bevor die Käufe von Jimmy Choo und Versace erfolgten. Seither haben sich die Werte im Bereich um $600 Mio. jährlich stabilisiert, wohlgemerkt auch während der beiden Pandemiejahre. In diesen gab es zwar buchhalterische Verluste aufgrund von Abschreibungen bei Goodwill und Markenbewertungen, Cashflow gab es aber trotzdem. Unter anderem muss man dem Management hier positiv anrechnen, dass die Umstellung in Richtung e-Commerce nicht verschlafen wurde, und man rechtzeitig zu den Lockdowns mit Onlineangeboten am Start war, die von der Kundschaft auch fleißig genutzt wurden.

Nicht ideal finde ich hingegen, wie der Cashflow genutzt wurde: Im Fiskaljahr 2022 gab es Aktienrückkäufe in Höhe von gut $660 Mio. – natürlich gerade dann, als der Kurs schon wieder ein Vielfaches des Corona-Minimums betrug. Klar, dass man im März 2020 nicht noch Geld für Rückkäufe ausgeben wollte. Dennoch: war der Kauf der eigenen Aktie zum Premiumpreis (im Schnitt 60$) wirklich die beste Möglichkeit, das Geld einzusetzen? Hätte man nicht z.B. die Hälfte davon in die Firma reinvestieren können?

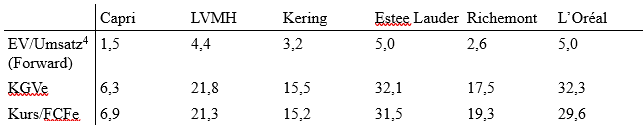

Betrachten wir als nächstes die Bewertung von Capri Holdings im Vergleich zur größeren Konkurrenz, dargestellt in Tabelle 2. Ganz offensichtlich ist Capri nach allen gezeigten Bewertungsmaßstäben immer noch weitaus günstiger zu haben als die Top 5, und ist vor allem um ein Vielfaches vernünftiger bewertet als in den ersten Jahren nach dem eigenen IPO. Ist das also ein No-Brainer? Sollte ich mit dem Schreiben kurz Pause machen und erstmal nachkaufen? Etwas genauer wollen wir’s dann doch noch wissen. Wir werfen zunächst einen genauen Blick auf den Aufbau des Unternehmens.

Drei Segmente sollt ihr sein

Capri Holdings berichtet in drei Segmenten: Michael Kors, Versace und Jimmy Choo. Von diesen stemmt Michael Kors in 2022 mit 70% bei weitem den größten Teil des Umsatzes, gefolgt von Versace (19,2%) und Jimmy Choo (10,8%).

Auch was die operativen Margen angeht, gibt Michael Kors den Ton vor mit 25,4%. Versace folgt mit 17,0%, und Jimmy Choo ist mit 2,1% gerade so profitabel.

Angesichts dieser Zahlen kann man also durchaus argumentieren, dass mit dem Wohlergehen von Michael Kors auch das Gesamtunternehmen Capri Holdings steigt und fällt. Und wie sieht es damit aus? Betrachten wir einmal den Umsatz von Michael Kors: Vor der Pandemie lag dieser noch bei gut $4,5 Mrd. Im letzten Berichtsjahr (bis April 2022) wurden hingegen nur knapp $4 Mrd. erwirtschaftet, man liegt also immer noch ein Stück hinter den alten Werten zurück. Da dürfte einer der wichtigsten Gründe für die niedrige Bewertung von Capri liegen – denn praktisch alle anderen Top-Player im Luxusbereich konnten im selben Zeitraum deutliche Umsatzsteigerungen erzielen.

Den Aussagen von CEO John Idol zufolge wurde das Wachstum bei Michael Kors (immerhin ca. 35% von 2021 auf 2022) in Höhe von mehreren Prozentpunkten durch Lieferengpässe beeinträchtigt, wegen derer die Nachfrage der Kunden nicht vollständig bedient werden konnte. Zumindest in diesem Punkt darf man also auf Besserung hoffen.

Die weiteren Aussichten

Wie plant Capri sein Geschäft in Zukunft auszubauen? Hierzu findet sich im Jahresbericht ein Abschnitt „Business Strategy“. Zum einen ist hier die Rede von Synergien zwischen den drei Firmen, die man in Zukunft noch besser nutzen will. Ein Beispiel ist die geplante Anschaffung von gemeinsam nutzbaren Fabrikkapazitäten, um die derzeit noch genutzte Vielzahl von Drittpartnern zu reduzieren.

Außerdem soll Versace mit Hilfe der Erfahrungen aus dem Michael-Kors-Segment zu einem Umsatz von $2 Mrd. ausgebaut werden – mindestens. CEO Idol hat im letzten Earnings Call angedeutet, dass man eine durchaus gute Chance auf noch größere Zahlen sieht. Für das laufende Jahr ist ein Umsatzwachstum bei Versace von 13% angedacht, trotz aller Widrigkeiten.

Auch das Jimmy-Choo-Segment soll zu einem Umsatz von $1 Mrd. ausgebaut werden. Was ich hier vermisse, ist eine Aussage zur Erhöhung der Profitabilität – man verspricht sich anscheinend, dass sich dieses Problem von selbst erledigt, solange man nur den Umsatz erhöht bekommt.

Insgesamt scheint man wohl besonders im Bereich der Accessoires erfolgreich unterwegs zu sein und will diesen Erfolg nun in allen Segmenten zum Ausdruck bringen. Wer etwas zum Schmunzeln sucht, darf in diesem Zusammenhang gerne einmal im Versace-Onlineshop vorbeischauen und sich überlegen, ob der kleine Waldi sich nicht über einen Versace-Regenmantel für Hunde freuen würde…

Im Übrigen hatte Capri den Worten von CEO John Idol zufolge im letzten Jahr großen Erfolg sowohl mit Preiserhöhungen, aber auch mit der Verringerung von Sonderangeboten. Im Gegenteil hat man wohl festgestellt, dass die eigenen Marken preislich im Vergleich zur Konkurrenz eher im Einsteigerbereich liegen und hat daher gleich mehrere Preiserhöhungen vorgenommen, anscheinend ohne einen merklichen Abfall in der Nachfrage. Man zielt daher auf eine weitere Angleichung der Preisniveaus mit der Konkurrenz (was womöglich auch bei dem Problem mit der Jimmy-Choo-Profitabilität helfen wird).

Dass diese Preiserhöhungen anscheinend so problemlos durchzubekommen sind, erklärt sich wohl auch durch die Statuskomponente, die mit Luxusartikeln einhergeht: Wer was auf sich hält, will schließlich nicht mit „Anfängerware“ herumlaufen. Die Kunst liegt eben wie so oft darin, den „Sweet Spot“ zu finden, an dem man noch nicht so viele Kunden vertreibt, dass die Preiserhöhung durch zurückgehende Verkäufe kompensiert wird. Man darf gespannt sein, wie sich Capri hier in den nächsten Jahren weiterentwickelt.

Bemerkenswert finde ich, dass die makro-ökonomische Lage zumindest bis zum Juni (letzter Earnings Call) anscheinend noch keinen merklichen Einfluss auf das Geschäft bei Capri Holdings hatte. Gut möglich, dass dies zum einen dem Stimulus-gestärkten Portokässchen der Konsumenten geschuldet ist. Ein anderer Faktor dürfte sein, dass die betuchteren Leute, die das Gros der Kundschaft von Capri stellen, nicht so sehr von der Inflation betroffen sind.

Auch Kostenerhöhungen infolge der Inflation scheinen dem Unternehmen keine größeren Sorgen zu bereiten, und man rechnet mit einer stabilen Bruttomarge für das laufende Jahr. Bleibt zu hoffen, dass es hier keine bösen Überraschungen gibt.

Und jetzt?

Da Capri bereits jetzt meine größte Position ist, würde ich diese wohl nur weiter aufstocken, falls es noch einen größeren Kursverfall geben sollte. Dass die drei Marken Michael Kors, Versace und Jimmy Choo, die allesamt schon jahrzehntelang bestehen, dies auch weiterhin tun werden, daran zweifle ich nicht.

Die Ausgangslage des Gesamtunternehmens finde ich durchaus spannend, und die sehr bescheidene Bewertung lässt auf eine Aufwertung hoffen, wenn die wirtschaftliche Stimmung wieder aufhellt. Innerhalb der nächsten paar Jahre würde ich mir allerdings schon deutliche Fortschritte beim Ausbau des Umsatzes und der Profitabilität erhoffen, denn nur von Aktienrückkaufen will man ja nicht leben, wenn das Business dahinter auf der Stelle tritt. Sonst würde ich mich sicherlich auf die Suche nach grüneren Wiesen machen.

Abschließend bleibt mir nur, den Lesern*innen für die freundliche Aufmerksamkeit zu danken, sowie natürlich den Jungs von Bavarian Value für die erneute Einladung zu diesem Format.

Jetzt, ganz zum Schluss, denken wir noch einmal an das Zitat aus dem Titel. Perfekt? Ist Capri Holdings wohl nicht. Aber vielleicht ist das ja okay?

Dieser Artikel wurde verfasst von Daniel von nerd.investiert:

Website

Instagram

Twitter

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich

Warum hast Du (den direkten Wettbewerber) Tapestry nicht in den Vergleich aufgenommen?

Guter Punkt! Die einfache Erklärung ist, dass ich Tapestry nicht auf dem Schirm hatte. In der Tat taucht es im Deloitte-Report knapp hinter Capri auf (Platz 16 vs. Platz 14). Die Kennzahlen scheinen mir großenteils sehr vergleichbar zu Capri zu sein, allerdings mit einer etwas besseren Umsatzentwicklung. Danke für den Hinweis auf das Unternehmen!

Hi Daniel, immer interessant wenn jemand eine high-conviction Investmentthese hat, und die dann auch tatsächlich umsetzt. Ich habe bisher weder in meinem All-Weather Portfolio (Dividendenstrategie, derzeit ca. 500T€) noch in meinen Thematic Portfolios einen Luxusgüterhersteller. Mir persönlich gefällt L’Oreal sehr gut, da es hauptsächlich eher Gebrauchsgüter herstellt (so benutzt meine Familie z.B. viele Shampoos und irgendwelche Cremes von L’Oreal). Capri’s Brands würde ich dann eher in die Kategorie ‘discretionary’ einteilen, also Güter welche man eigentlich nicht braucht, aber nice-to-have sind. Für mich ist es somit eher weniger etwas, da ich entweder nach langfristigen Dividendenwerte suche, oder nach thematischen Themen, welche dann aber ein asymmetrisches Potential/Risikoverhältnis haben sollten.. werde Capri aber weiterhin verfolgen! Grüsse aus Singapore, Noah