Servus miteinander,

und weiter geht’s mit unserem Kollegen und Freund

Alexander von Wall st. nerd

[Viel Spaß beim Lesen wünschen euch Andi & Dani!]

Meine größte Aktienposition – Wall St. Nerd

Es war gar nicht so leicht meine größte Aktienposition zu identifizieren, da ich in einigen Unternehmen investiert bin, die fast oder genau die gleiche Anzahl an Anteilsscheine besitzen. Zu guter Letzt habe ich mich für PayPal statt Alphabet, Japan Tobacco, The Bank of New York Mellon (habe ich vor 2 Jahren einen Gastartikel geschrieben) oder Canadian National Railway entschieden. Die genannten Unternehmen sind allesamt interessante und auch profitable Firmen, aber ich wollte mich für diesen Artikel mehr mit PayPal auseinandersetzen und dir erläutern, warum PayPal zu meiner größten Aktienposition in meinem Depot zählt.

PayPal – Meine größte Aktienposition und warum das so ist

In erster Linie muss wahrscheinlich PayPal nicht erklären, was das Unternehmen macht und was das Konzept ist. Aber aus Erfahrung weiß ich zu gut, dass es ratsam ist, näher auf das Unternehmen einzugehen. Im Anschluss werde ich erläutern warum PayPal zu meinen größten Positionen in meinem Depot gehört.

Kurzbeschreibung des Business Model von PayPal

Bevor ich auf das Business Model eingehen werde, also wie PayPal überhaupt sein Geld verdient, blicke wir kurz auf die Story zurück.

PayPal wurde ursprünglich von Max Levchin, Peter Thiel und Luke Nosek im Dezember 1998 als Confinity gegründet, ein Unternehmen, das Sicherheitssoftware für Handheld-Geräte (kleine Computer, die man in der Hand halten konnte; klingt nach einen Vorläufer des Smartphones) entwickelte. Da die drei mit diesem Geschäftsmodell jedoch keinen Erfolg hatten, verlagerten sie ihren Schwerpunkt auf eine digitale Geldbörse. Die erste Version dieses elektronischen Zahlungssystems namens PayPal wurde 1999 auf den Markt gebracht.

Im März 2000 fusionierte Confinity mit X.com, einem Online-Finanzdienstleistungsunternehmen, das im März 1999 von Elon Musk, Harris Fricker, Christopher Payne und Ed Ho gegründet wurde. Musk war optimistisch, was den zukünftigen Erfolg des von Confinity entwickelten Geldtransfergeschäfts anging. Zwischen Musk und Bill Harris, dem damaligen Präsidenten und CEO von X.com, gab es Meinungsverschiedenheiten über den möglichen zukünftigen Erfolg des Geldtransfergeschäfts und Harris verließ das Unternehmen im Mai 2000. Im Oktober desselben Jahres beschloss Musk, dass X.com seine anderen Internet-Bankgeschäfte aufgeben und sich auf PayPal konzentrieren würde. Noch im selben Monat wurde Elon Musk von Peter Thiel als CEO von X.com abgelöst, das 2001 in PayPal umbenannt wurde und 2002 an die Börse ging. Der Börsengang von PayPal erfolgte unter dem Kürzel PYPL zu einem Preis von 13 US-Dollar pro Aktie und brachte über 61 Millionen US-Dollar ein.

Ebay übernahm quasi fast direkt nach dem Börsengang PayPal und gliederte es ins Unternehmen ein. Ende September 2014 auf Drängen von dem berühmten Investor Carl Icahn wurde PayPal durch ein Spin off wieder an die Börse gebracht. Nach dem PayPal wieder ein eigenständiges börsennotiertes Unternehmen war konnte es sich sehr gut entwickeln. Vor allem der E-commerce Sektor brachte PayPal viel Geld ein.

Da wir gerade bei dem Punkt Geld angelangt sind, dann gehen wir doch jetzt näher auf das Geschäftsmodell von PayPal ein.

Wie verdient PayPal sein Geld

PayPal verdient sein Geld in erster Linie mit der Verarbeitung von Kundentransaktionen als Zahlungsplattform und mit anderen Value-Added Services. Die Einkommensströme werden daher in Transaktionserlöse auf der Grundlage des Aktivitätsvolumens oder des gesamten Zahlungsvolumens unterteilt. Und in Value-Added Services, wie z. B. Zinsen und Gebühren aus Krediten und Zinserträgen. Im Jahr 2021 wickelte PayPal insgesamt 1,25 Billionen US-Dollar an Transaktionen ab, mit einem Nettoumsatz von 25,4 Milliarden US-Dollar und einem Betriebsergebnis von 4,3 Milliarden US-Dollar.

Kurze Aktienanalyse zu PayPal

Natürlich dürfen die inneren Werte eines Unternehmens nicht fehlen und damit meine ich, wie sieht es mit der finanziellen Stabilität und den Kennzahlen von PayPal aus.

Die folgende Grafik spiegelt die Kennzahlen der Income Statements der letzten Jahre wieder.

Was hier besonders zu beobachten ist, dass sich der Gewinn parallel zum Umsatzwachstum positiv entwickelt hat. Das deutet daraufhin, dass PayPal kontinuierlich gesund wachsen konnte, auch wenn sich die Kosten dadurch steigerten. Vor allem sollte man hervorheben, dass die Netto-Margin durchschnittlich bei 15% in den letzten Jahren gelegen hat und dass davon ausgegangen werden kann, diesen Wert zu halten. Vor allem da mehr und mehr Zahlungstransaktionen über das Internet allgemein, aber vor allem über mobile Endgeräte getätigt werden.

Des Weiteren verfügt PayPal für ein Finanzdienstleister eine solide Bilanz und kann auf eine Eigenkapitalquote von ca. 29% zurückgreifen. Durch den stetigen Gewinnwachstum konnte das Unternehmen beständig seine Rentabilität verbessern.

Bei Cashflow fällt mir Capital Expenditure (CapEx) ins Auge, sowie der Free Cash Flow. Da in der Regel ein Unternehmen mit dauerhaften Wettbewerbsvorteil einen kleineren Teil seines Gewinns für Investitionsaufwendungen einsetzt, die der laufenden Geschäftstätigkeit dienen, als Unternehmen ohne dauerhaften Wettbewerbsvorteil. Der Free Cash Flow ist ein Indikator für die Fähigkeit des Unternehmens, über einen bestimmten Zeitraum hinweg Barmittel zu erwirtschaften. Warren Buffett sagt gerne, dass es das Geld ist, das ein Eigentümer aus seinem Unternehmen herausnehmen und zu seinem eigenen Nutzen ausgeben könnte. Der freie Cashflow ist eine wichtige Kennzahl, da er die fortlaufenden Investitionsausgaben berücksichtigt, die zur Aufrechterhaltung eines gesunden Unternehmens erforderlich sind. Dies ist beim Gewinn und sogar beim operativen Cashflow nicht der Fall.

Durch dem Ukrainekrieg, der steigenden Inflation sowie die Angst vor einer Rezession ist die PayPal Aktie sehr stark gefallen, obwohl das Unternehmen finanziell besser dasteht als je zuvor. Des Weiteren ist auch die Euphorie auf Techaktien seit Ende vieler Corona-Lockdowns in Europa und Nordamerika nicht mehr stark gefragt.

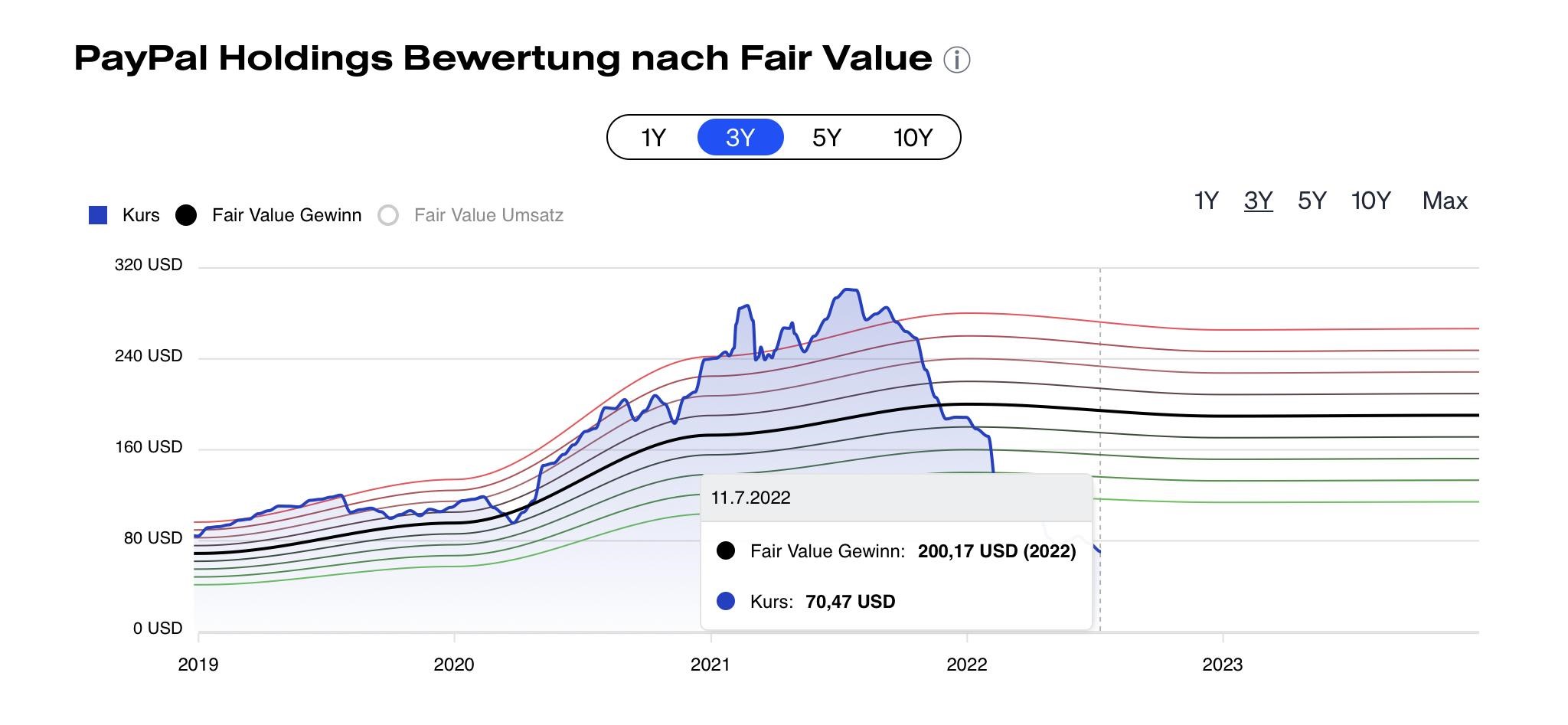

Die eulerpool Fair Value Bewertung finde ich persönlich etwas zu optimistisch in der aktuellen Lage in der sich die Finanzmärkte befinden, ganz zu schweigen vom politischen Wirrwarr in den wir uns mit Krieg und Energieversorgung befinden. Die Leute werden wahrscheinlich weniger konsumieren, wenn die Heizkosten im Winter explodieren sollten. Langfristig auf 10 bzw. 15 Jahren kann ich mir gut eine Bewertung bei 175 US-Dollar bis 225 US-Dollar vorstellen.

Wie wurde PayPal zu einer meiner größten Aktienpositionen

Genug über PayPal als Geschäftsmodell und Finanzkennzahlen gesprochen, kommen wir doch nun warum es für mich eine so große Bedeutung hat und wie PayPal zu einer meiner größten Aktienpositionen wurde.

Eigentlich wollte ich schon immer in PayPal investieren. Vermutlich lag PayPal schon 10 Jahre auf meiner Watchlist, aber wir passten irgendwie nicht wirklich zusammen. Die Aktie war mir einfach immer zu teuer und ich mag es nicht zu viel zu bezahlen, auch wenn es sich um ein starkes Unternehmen handelt.

Doch im Mai 2022 war es soweit ich kaufte mich bei PayPal ein. Aber dies war nicht das einzige Mal, dass ich mich mit PayPal Aktien eindeckte, sondern ich kaufe in mehreren Intervallen.

Warum deckte ich mich so schnell mit PayPal Aktien ein? Naja, die Zeit war günstig. Durch die Turbulenzen an den Märkten war es meine Chance endlich zuzuschlagen. Und wie bereits erwähnt, wollte ich schon immer PayPal Aktien besitzen. Dadurch wurde in kurzer Zeit das Unternehmen zu einer meiner größten Aktienpositionen neben Japan Tobacco, Alphabet und Canadian National Railway.

Warum habe ich in PayPal investiert?

Das ist die wichtigste Frage überhaupt, die man sich als Investor stellen muss. Warum sollte ich in PayPal investieren oder in meinem Fall, warum habe ich in PayPal investiert. Und genau darum möchte ich hier genauer auf diese Frage eingehen.

Wie bereits erwähnt, habe ich mich schon seit Jahren mit PayPal beschäftigt, aber war nicht der einzige Grund. Was für das Unternehmen spricht ist, dass es in meinem Circle of Competence passt. Ich habe vor meiner Zeit als Unternehmer im Finanzsektor gearbeitet und weiß wie Finanzinstitute funktionieren. Des Weiteren begeistere ich mich für Digitale Geschäftsmodelle, da ich selbst welche besitze, fällt es mir leicht diese zu verstehen. Es ist ein gut geführtes Unternehmen, dass über einen Wettbewerbsvorteil in seinem Markt verfügt. Darum passt PayPal gut in mein Depot.

Auch auf die aktuellen Ereignisse sehe ich PayPal gut aufgestellt. Es könnte kurzfristig zu Abschwüngen bei den Nutzer führen, aber spätestens zur Weihnachtszeit sollte das Konsumverhalten sich ändern, natürlich wenn es nicht zu einer Energiekrise kommen sollte. Aber dies würde mich veranlassen noch mehr Aktien von PayPal zu kaufen und so meine Position auszubauen.

Resümee

Es war mir wieder eine Freude beim August Special von den Jungs von Bavarian Value dabei sein zu dürfen und auch ein Teil meines Aktiendepot vorzustellen. Ich bin überzeugt, dass PayPal auch weiterhin ein gutes Investment sein wird, da nicht nur die E-commerce-Szene wächst, sondern auch die Welt und unser Verhalten digitaler wird.

Schöne Grüße aus Münster

Alexander – Gründer von Wall St. Nerd

Bio

Wenn dir dieser Artikel gefallen hat, dann schau dir auch meine Website Wall St. Nerd an. Für mehr über Investments, Online Business oder Side Hustle sowie meinem Weg in die finanzielle Unabhängigkeit, folge mir auf Twitter unter @KelmAlexander.

Dieser Artikel wurde verfasst von Alexander Kelm von Wall St. Nerd:

Webseite

Instagram

Twitter

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.