Wir möchten bei unseren Investments immer innerhalb unseres Circle of Competence agieren. Das bedeutet aber nicht, dass man nicht versuchen sollte diesen Kompetenzkreis zu erweitern. Aktuell arbeiten wir uns in eine für uns neue Branche ein – Ratingagenturen. Daher geht es in der heutigen Inside-Analyse um S&P Global, das Unternehmen hinter der Ratingagentur Standard & Poor’s, welches jedoch noch viel mehr zu bieten hat.

S&P Global Inc.

S&P Global ist ein US-amerikanischer Finanzdienstleister mit Sitz in New York. Zum Unternehmen gehört unter anderem die bekannte Ratingagentur Standard & Poor‘s. Aber das ist noch lange nicht alles. Der Finanzdienstleiter, der weltweit über 22.000 Mitarbeiter beschäftigt, ist nicht nur eine der führenden unabhängigen Ratingagenturen, sondern bieten auch Kapitalmarktdaten und Indizes an.

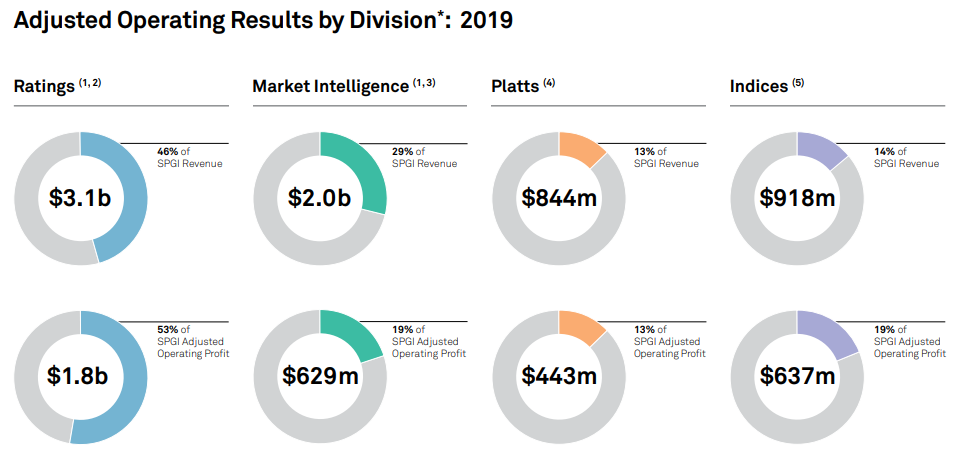

Das Unternehmen berichtet in vier verschiedenen Segmenten:

- S&P Global Ratings (Ratings)

- S&P Global Market Intelligence (Market Intelligence)

- S&P Global Platts (Platts)

- S&P Dow Jones Indices (Indices)

Unter Ratings fallen natürlich die Kreditratings, aber auch andere Research-Dienstleistungen für Investoren und weitere Marktteilnehmer. Der Bereich Market Intelligence umfasst die Tätigkeit als Datenprovider für verschieden Assetklassen. Platts ist der führende unabhängige Anbieter von Informationen in Bezug auf Energie- & Rohstoffmärkte. Außerdem ist man im Segment Indices als weltweiter Indexanbieter für Vermögensverwalter und institutionelle Anleger tätig. Hierzu zählen alle möglichen S&P- und Dow-Jones-Indizes, wie der S&P 500 und der Dow Jones Industrial Average.

Historie

1860

Unternehmer Henry Varnum Poor veröffentlicht History of the Railroads and Canals of the United States um Investoren dabei zu unterstützen die aufstrebende Eisenbahnindustrie zu verstehen.

1888

Der ehemalige Lehrer James H. McGraw erkennt den Bedarf von Handelsinformationen als die Konkurrenz innerhalb der Eisenbahnindustrie zunimmt und kauft das Amercian Journal of Railway Apppliances.

1896

Der Reporter Charles Dow kreiert den Dow Jones Industrial Average.

1909

Der Journalist Warren Cumming Platt beginnt mit der monatlichen Veröffentlichung der National Petroleum News.

1916

Poor’s Publishing Co. vergibt sein erstes Rating.

1923

Platts Oligram Price Service startet die Veröffentlichung täglicher Preis- & Marktdaten.

1929

Wenige Monate vor der Weltwirtschaftskrise geht McGraw-Hill an die Börse.

1949

Standard Statistics Co. und Poor’s Publishing Co. fusionieren zu Standard & Poor’s.

1957

Der erste computergenerierte Index, der S&P 500, wird eingeführt.

1966

McGraw-Hill übernimmt Standard & Poor’s.

1973

Wells Fargo und die American National Bank setzen Investmentfonds auf, die den S&P 500 tracken.

1993

Der erste ETF in den USA wird kreiert auf Basis des S&P 500.

2012

Das Joint Venture S&P Dow Jones Indices entsteht.

2013

McGraw Hill Companies wird in McGraw Hill Financial umbenannt.

2016

McGraw Hill Financial ändert seinen Namen in S&P Global.

2018

S&P Global übernimmt Kensho, ein Unternehmen, das sich auf künstliche Intelligenz spezialisiert.

Gegenwart

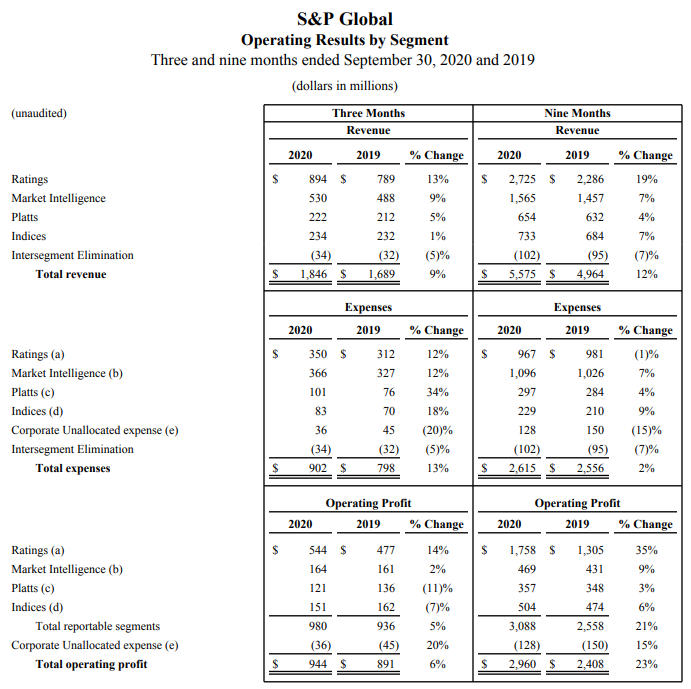

Ende Oktober wurden die Ergebnisse des dritten Quartals 2020 veröffentlicht und diese waren durchaus positiv. So konnte man den Quartalsumsatz um 9% im Vergleich zum Vorjahr auf 1,8 Mrd. US-$ steigern. Vergleicht man die ersten 9 Monate, konnte S&P Global sogar eine Steigerung von über 12% bzw. über 600 Mio. US-$ auf knapp 5,6 Mrd. US-$ vermelden. Das EBIT wurde von Januar bis September ebenfalls um 23% auf knapp 3,0 Mrd. US-$ im Vergleich zum Vorjahreszeitraum gesteigert. Das ergibt eine EBIT-Marge von wirklich sehenswerten 53%. Lediglich der Gewinn ging im dritten Quartal um 25% im Vergleich zum Vorjahresquartal zurück, wobei dieser auf 9 Monate gesehen trotzdem um 18% gesteigert werden konnte.

Wie haben sich die einzelnen Segmente geschlagen? Hier zunächst ein kleiner Überblick basierend auf den ersten 9 Monaten 2020:

Ratings war und ist mit einem Umsatzanteil von ca. 48% das größte Segment von S&P Global. Dahinter folgen Market Intelligence mit knapp 28%, Indices mit ca. 13% und Platts mit knapp 12%. Addiert man den Umsatz aller Segmente, kommt man bei 5,677 Mrd. US-$ raus. Da es aber Erlöse zwischen den Geschäftsbereichen gibt, werden diese 102 Mio. US-$ herausgerechnet, sodass man wieder auf den ausgewiesenen Umsatz von 5,575 Mrd. US-$ kommt. Die prozentualen Angaben haben wir auf Basis der 5,677 Mrd. US-$ errechnet – nur falls hier Fragen aufkommen sollten. 😉 S&P Global erzielte über 60% des Umsatzes auf dem heimischen US-Markt und knapp 40% außerhalb.

Sehen wir uns an dieser Stelle auch noch die Profitabilität der einzelnen Geschäftsbereiche an:

Von Januar bis September konnte der Geschäftsbereich Ratings eine sagenhafte EBIT-Marge von knapp 65% erzielen und ist damit aber nur das zweitprofitabelste Segment. Spitzenreiter ist Indices mit knapp 69%. Auf Platz 3 folgt Platts mit knapp 55% und dahinter landet Market Intelligence mit ca. 30%. Das nennen wir einmal Margen. Wenn der „unprofitabelste“ Geschäftsbereich immer noch eine EBIT-Marge von 30% erreicht, na dann: Holla, die Waldfee!

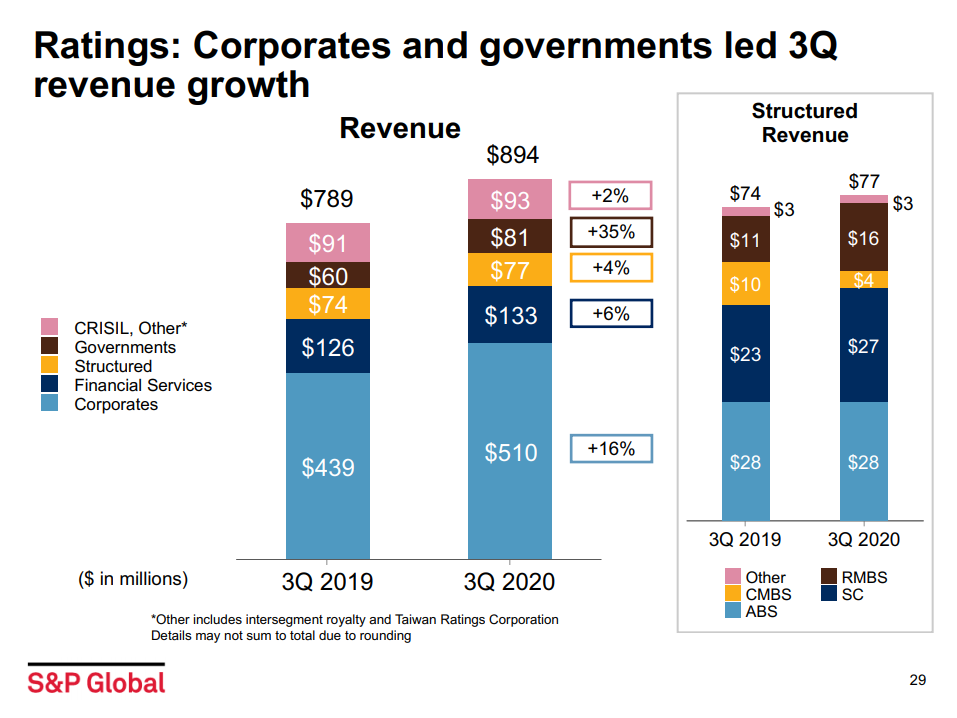

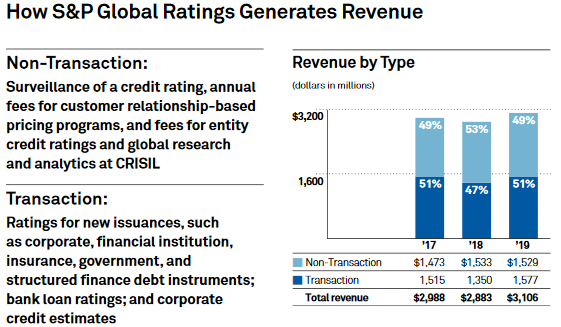

Ratings konnte den Umsatz in den ersten 9 Monaten um 19% auf über 2,7 Mrd. US-$ steigern und kann damit den höchsten Umsatzsprung ausweisen. Dabei bestehen über 56% aus sogenannten „Non-Subscription / Transaction“ Erlösen, sprich aus den Einnahmen von Bankkreditratings, Ratings von öffentlich ausgegebenen Schuldtiteln von Unternehmen oder Staaten und Corporate Credit Estimates (Bonitätsschätzungen für Unternehmen, die nicht alle Aspekte eines „kompletten Ratngs“ umfassen). Die restlichen Erlöse in diesem Segment sind „Non-Transaction“ Erlöse, also Einnahmen aus bspw. der Überwachung von Bonitäten, Gebühren für Unternehmensratings oder den Aktivitäten des indischen Tochterunternehmens CRISIL.

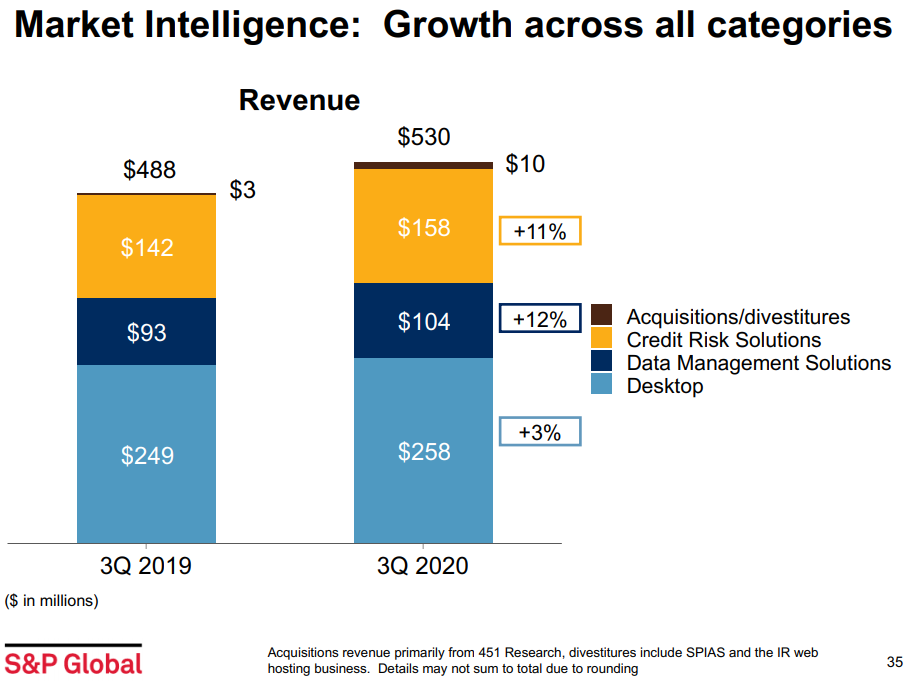

Der Bereich Market Intelligence konnte den Umsatz in den ersten 9 Monaten um 7% auf über knapp 1,6 Mrd. US-$ steigern. Fast 100% des Umsatzes entstehen aus Abonnements für kreditratingbezogene Informationsprodukte, Market Intelligence Desktop Produkte (wie S&P Capital IQ and SNL Desktop), Investment Research Produkte, Echtzeitnachrichten, Marktdaten usw. – sprich sehr viele Daten und alles was man damit so anstellen kann.

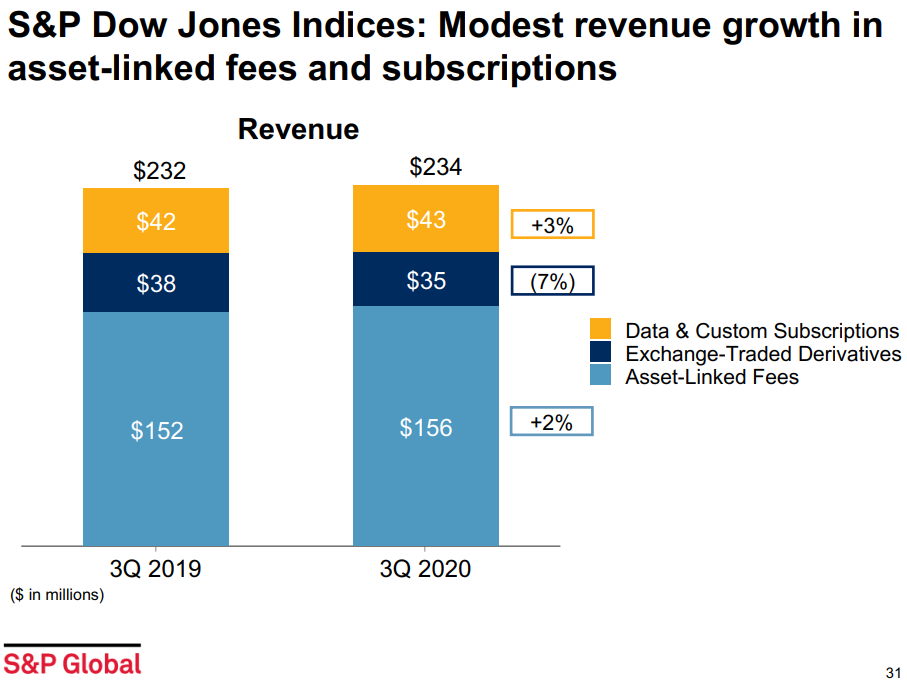

Indices kann einen Umsatzanstieg von 7% innerhalb der letzten 9 Monate vorweisen. Der Großteil des Umsatzes erwirtschaftet Indices über sogenannte Asset-Linked Fees, die Gebühren, die anfallen, wenn ein ETF oder ein Investmentfonds auf Basis eines S&P oder Dow Jones Indizes aufgelegt wird.

Platts steigerte den Umsatz um 4% über 650 Mio. US-$. Hier werden die Erlöse hauptsächlich durch Abonnements für Echtzeitnachrichten und Marktdaten erzielt. Man deckt damit bspw. Erdöl und Erdgas, Metalle, Landwirtschaft und Schifffahrt ab.

Und das ist noch gar nicht alles. Der US-amerikanische Finanzdienstleister denkt auch schon weiter. So ist man gerade dabei die S&P Global Platform einzuführen, also eine Platform-as-a-Service-Lösung (PaaS) um alle Unternehmensangebote zusammenzuführen.

Mit der 2018 getätigten Übernahme des KI-Spezialisten Kensho hat man sich zudem ein gehöriges Stück Know-How ins Unternehmen geholt um die Unmengen von Daten, die S&P Global besitzt, besser analysieren zu können. Mit Hilfe von Machine Learning lassen sich somit aus vielen strukturierten aber auch aus unstrukturierten Datensätzen schneller Erkenntnisse gewinnen.

Zudem erkennt man, dass ESG (Environment, Social und Governance) eine immer wichtigere Rolle auf den Kapitalmärkten einnimmt und auch hier hat man sich bereits gerüstet: “Creating differentiated ESG offerings for our customers is one of our most promising growth initiatives – and an excellent example of innovation – because of increasing demand from investors and companies for data and benchmarks that bring greater transparency, comparability and reliability to capital market participants.“ (Vgl. S&P Global: http://investor.spglobal.com/Annual-Reports/Index?KeyGenPage=1073751495)

Aus diesem Grund wurden 2019 bspw. im Bereich Ratings die ESG Evaluations eingeführt und im Segment Indices die ESG Indices (z.B. S&P 500 ESG Index).

Außerdem hat das Unternehmen auch seinen Shareholdern einiges zurückgegeben. Im dritten Quartal waren es 172 Mio. US-$, die sich aus Dividenden (161 Mio. US-$) und Aktienrückkäufe (11 Mio. US-$) zusammensetzen. In den ersten 9 Monaten des Jahres 2020 wurden insgesamt knapp 1,2 Mrd. US-$ an Dividenden ausgezahlt und für 484 Mio. US-$ eigene Aktien zurückgekauft. Man achtet auf seine Aktionäre.

Kennzahlenanalyse

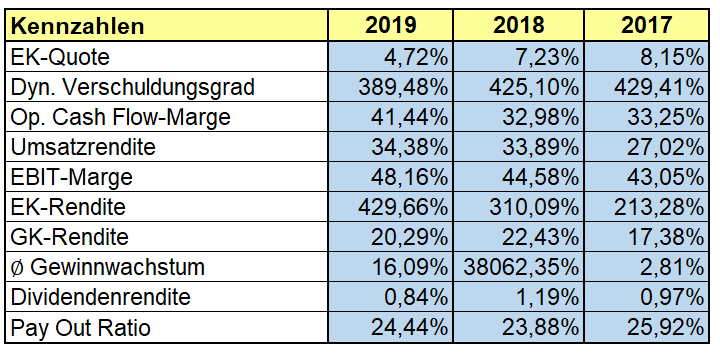

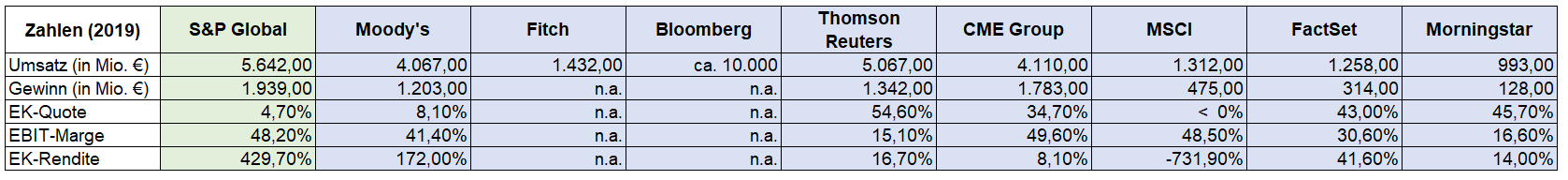

Kommen wir zunächst zu den offensichtlichen Punkten. Die Margen sind sensationell. In den letzten drei Jahren konnte S&P Global eine EBIT-Marge von mindestens 40% erzielen, Tendenz steigend, was nicht zuletzt mit diversen Burggräben zu tun hat, aber dazu später mehr. In die gleiche Kerbe schlägt die operative Cashflow-Marge, die in den letzten drei Jahren konstant über 30% lag. Auch die Umsatzrendite verdient ein Sternchen mit Werten von über 27% seit 2017. Kommen wir nun aber auch schon zum großen „ABER“. Die EK-Quote ist mit knapp 5% in 2019 mehr als mickrig. Das hat nicht zuletzt damit zu tun, dass S&P Global aufgrund seines Geschäftsmodells schlicht und ergreifend nicht viele physische Assets braucht und einfach nicht kapitalintensiv arbeitet. Natürlich würden wir eine höhere Eigenkapitalquote begrüßen, aber die großen Ratingagenturen agieren dahingehend gleich. Der dynamische Verschuldungsgrad liegt auf einem für uns angemessenen Niveau. Dass die Eigenkapitalrendite bei so wenig EK durch die Decke geht, sollte zu erwarten gewesen sein. Insgesamt zeichnen die fundamentalen Kennzahlen ein sehr rundes Bild.

Qualitative Analyse

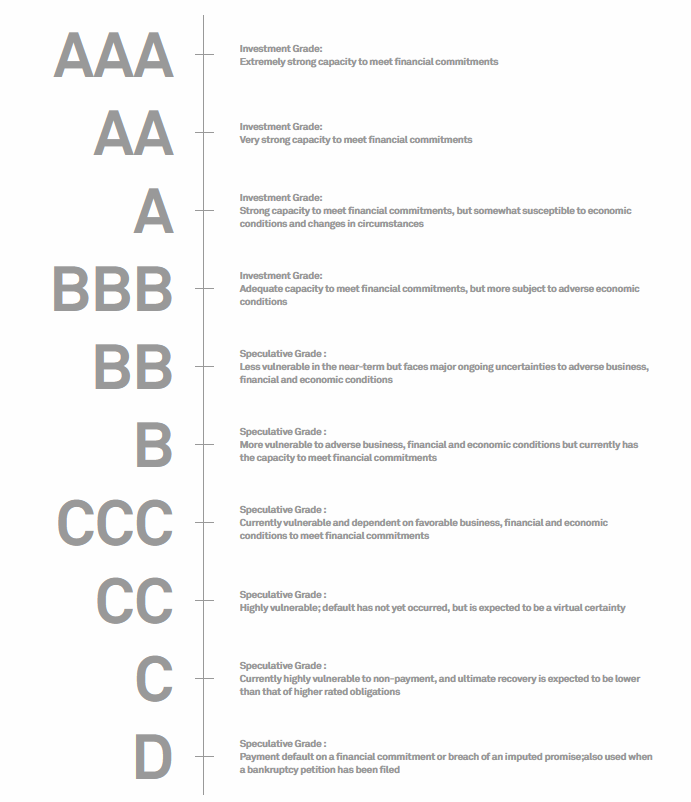

Da wir schon beim Geschäftsmodell sind, gehen wir nochmal der Art und Weise wie S&P Global sein Geld verdient auf den Grund. Dazu müssen wir uns die einzelnen Segmente genauer ansehen. Im Bereich Ratings verlangt das Unternehmen für die Vergabe dieser schlicht und ergreifend eine Gebühr. Das bedeutet ganz konkret: Braucht ein Unternehmen einen Kredit von der Bank will diese wissen, wie wahrscheinlich es ist, dass es diesen Kredit auch zurückzahlen kann. Dazu gibt es ein Bewertungssystem, welches folgendermaßen aussieht:

Das bedeutet je nach Kreditwürdigkeit bekommt man eine Note und bekommt Kredite mit höheren oder niedrigeren Zinsen, je nachdem wie sicher es ist, dass man diesen auch zurückzahlen kann. Bei jedem Börsengang, bei jeder Ausgabe von Anleihen bzw. bei allem was mit Krediten zu tun hat, braucht man ein Rating der großen Drei (S&P, Moody’s oder Fitch) und die lassen sich das einiges Kosten.

Wie genau das Rating funktioniert wird in den ersten Minuten des nachfolgenden Videos sehr gut erklärt:

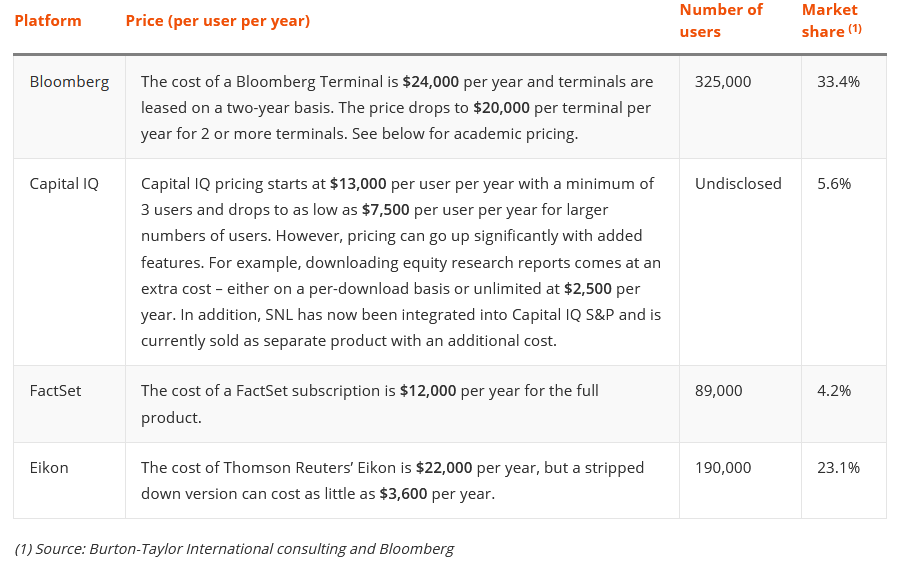

Im Bereich Market Intelligence bietet S&P Global verschiedene Produkte an. Das Hauptprodukt hierbei ist S&P Capital IQ, welches ähnlich wie das bekannte Bloomberg Terminal alle Daten zu Aktienpreisen & Co. bietet. Das funktioniert fast immer über ein Abo-Modell, bei dem die Kunden monatlich oder jährliche eine feste Gebühr zahlen. Auch für Kreditdaten und Datenmanagement hat S&P Global passende Produkte parat und deckt somit einen sehr weitläufigen Markt ab.

Der Bereich Platts funktioniert hier sehr ähnlich, nur dass es um Benchmark-Preise und Daten von Energie- & Rohstoffmärkten geht. Hier zahlen Kunden für Marktinformationen auch wieder über ein Abo-Modell für die jeweiligen Produkte.

Last but not least wäre da noch das Segment Indices mit den Aushängeschildern Dow Jones und S&P. Hier verlangt S&P Global Lizenzgebühren, wenn Kunden den Namen des Index benutzen oder dessen Daten benötigen – und das kommt oft vor. Darüber hinaus muss jeder ETF, der diesen Index nachbildet auch eine Gebühr zahlen. Da kommt einiges zusammen.

„Like the ratings arm, S&P’s index business has a wide moat, in that there’s little competition and it generates consistent income, charging fees to companies that are listed as well as fees for trades and transactions. So, when markets are more volatile, fee income is typically higher.” (Vgl. The Motley Fool: https://www.fool.com/investing/2020/10/24/1-financial-stock-id-buy-right-now/)

Alles in allem funktioniert das Geschäftsmodell von S&P Global über Abo-Modelle und Gebühren für verschiedene Dienstleistungen. Sie stellen Daten zur Verfügung und vergeben Ratings und kassieren dafür ordentlich Kohle.

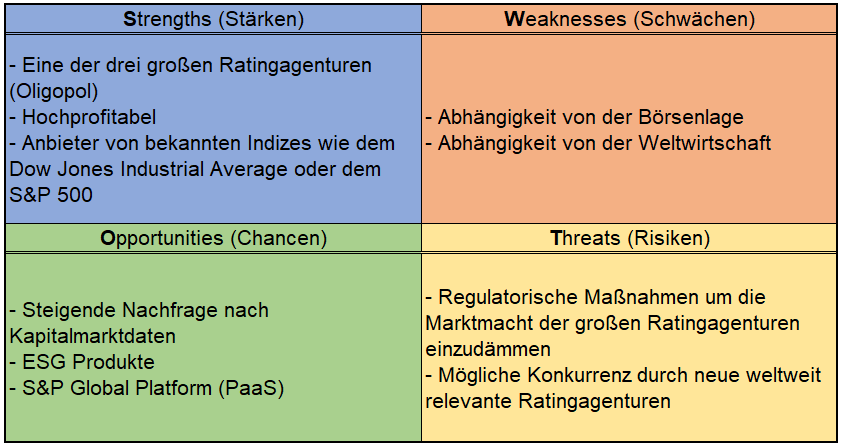

S&P Ratings agiert faktisch in einem Oligopol bestehend aus S&P Global, Moody’s und Fitch, die zusammen ca. 95% des Marktes kontrollieren. Die restlichen 5% bestehen aus kleineren Firmen, die teilweise sogar auch einem dieser drei gehören. S&P Gobal und Moody’s haben dabei einen Marktanteil von 80% – 40% S&P Global, 40% Moody‘s. Nur diese drei Ratingagenturen sind weltweit wirklich relevant, wenn es um die Vergabe von Ratings geht und das ist ein wahrlich massiver Burggraben. Obwohl es bei den anderen Geschäftsbereichen ordentlich Konkurrenz gibt sind die Margen trotzdem wirklich fabelhaft. Im Bereich Indices gibt es nun mal genau einen Dow Jones Index und auch einen S&P 500, die weltweit als Benchmark gelten und die durch viele ETFs nachgebildet werden. Das ist ein Teufelskreis, der S&P Global in die Karten spielt und sehr viel Geld in die Kassen spült.

Auch zukünftig wird unser Finanzsystem wohl so aussehen, dass jedes Unternehmen, welches einen Kredit will oder an die Börse möchte, sich auf die Big 3 verlassen muss. Ja, wir wissen, dass es bald laut diverser Crashpropheten eine Währungsreform gibt und alles düster und schlimm wird, aber bisher hat sich am Grundgerüst nun doch nicht so viel geändert. 😉

Aus diesem Grund ist es unsere bescheidene Meinung, dass S&P Global mit sehr hoher Wahrscheinlichkeit auch in 10 oder 20 Jahren noch sein Geld auf ähnliche Weise verdient wie heute und immer noch mehr als relevant ist.

CEO ist seit 2013 Douglas Peterson, der selbst über 150.000 Aktien mit einem Gesamtwert von ca. 51 Mio. US-$ besitzt. Man kann davon ausgehen, dass er an das Unternehmen glaubt und sehr daran interessiert ist, dass die Geschäfte gut laufen. Darüber hinaus betonte S&P Global immer wieder, dass bei ihnen der Shareholder Value ganz oben auf der Liste steht. Genau aus diesem Grund gibt es auch ein aktives Aktienrückkaufprogramm, dass dem Unternehmen erlaubt eigene Aktien in großem Umfang zurückzukaufen. Für die Dividendenjäger unter euch sei erwähnt, dass S&P Global zu den Dividendenaristokraten zählt und seine Dividende seit nunmehr 46 Jahren auszahlt und jährlich steigert.

Konkurrenz- & Wettbewerbsanalyse

Die Konkurrenzanalyse zeichnet zumindest im Bereich Ratings ein eindeutiges Bild. Hier gibt es nur drei relevante Player, die zusammen ca. 95% des Marktes dominieren und somit ein Oligopol besitzen und das sind S&P Global, Moody’s und Fitch. Bei jedem IPO oder wenn ein Unternehmen einen Kredit einer Bank braucht, muss es Stand heute zwingendermaßen ein Rating dieser drei Konzerne besitzen. S&P Global machte 2019 einen Umsatz von ca. 3,1 Mrd. US-$ mit der Sparte Ratings. Moody’s fasst dies in dem Segment MIS (Moody’s Investor Services) zusammen und kommt in diesem Bereich auf ca. 3,0 Mrd. US-$, die beiden Unternehmen nehmen sich hier also nicht viel. Da es sich bei Fitch um kein börsennotiertes Unternehmen handelt, sind Finanzzahlen hier schwer bis gar nicht zu bekommen. Da das Hauptgeschäft aber bei Fitch fast ausschließlich aus Ratings besteht, kann man gut und gerne mindestens 1,0 Mrd. US-$ des ausgewiesenen Umsatzes diesem Bereich von Fitch gutschreiben. Aber an der Grundaussage ändert sich nichts. Diese drei Unternehmen sind in Sachen Ratings konkurrenzlos, untereinander ist es ein Geben und Nehmen.

Im Bereich Market Intelligence gibt es deutlich mehr Konkurrenten, aber auch hier sieht man sehr schön anhand der Margen, dass Daten gefragt und vor allem auch teuer sind. Hier können sich die Schwergewichte vor allem durch Datenqualität und Datenaktualität differenzieren und auf ein paar der Größten möchten wir auch eingehen. Der bekannteste und größte – und auch teuerste – Datenprovider ist sicherlich Bloomberg mit seinem gleichnamigen Bloomberg Terminal. Schaut man sich Filme über Wall Street oder ähnliches an und im Hintergrund schreit ein hektischer Trader vor mehreren Bildschirmen mit unzähligen Charts und Grafiken rum, dann ist es sehr wahrscheinlich, dass das Programm darauf von Bloomberg kommt. Dieser ist der Platzhirsch unter den Datenprovidern. S&P Global selbst setzt auf seine eigene Plattform S&P Capital IQ, die ebenfalls erfolgreich ist. Auch mit von der Partie ist Thomson Reuters mit dem hauseigenen Tool Refinitiv Eikon. Darüber hinaus sollte man in diesem Bereich auch noch FactSet und Morningstar erwähnen, von denen viele sicherlich schon Mal gehört haben. Es werden immer mehr Daten benötigt, deswegen kannibalisieren sich die Datenprovider in diesem Bereich nicht, sondern ergänzen sich sogar teilweise und der Markt wächst weiter. Market Intelligence ist das unprofitabelste Segment von S&P Global mit „nur“ 30% EBIT-Marge, da hier die Konkurrenz einfach am größten ist und man auch nicht die Preise verlangt oder verlangen kann wie Bloomberg oder Reuters, die zusammen einen Marktanteil von über 50% besitzen.

Im Bereich Indices gibt es auch diverse Anbieter. Eine Besonderheit der aufgelisteten CME Group ist, dass sie durch ein Joint-Venture eine 25%-igen Beteiligung am Dow Jones Index halten, während S&P Gobal die restlichen 75% gehören. Darüber hinaus besitzt die CME Group noch mitunter die größten Optionsbörsen der Welt. Ein weiterer Konkurrent ist im Bereich der Indizes ist MSCI Inc., der auch den gleichnamigen Index stellt. Anhand der Margen in diesem Bereich (S&P Global Indices Segment: 69% EBIT-Marge; CME Group: 50% EBIT-Marge, MSCI Inc.: 49% EBIT-Marge) sieht man, dass hier auch ordentlich Geld zu verdienen ist. In diesem Vergleich haben wir von S&P Global nur das Segment Indices betrachtet haben.

Zusammenfassend kann man festhalten, dass S&P Global Ratings in der glücklichen Situation ist Mitglied des Triumvirats zu sein, dass das Oligopol auf dem Rating-Markt besitzt. Die anderen Bereiche sind ebenfalls hochprofitabel, auch wenn sich hier deutlich mehr Konkurrenten tummeln und um Marktanteile streiten. Das digitale Geschäftsmodell rund um Daten ist für viele Unternehmen einfach sehr lukrativ.

Risiken

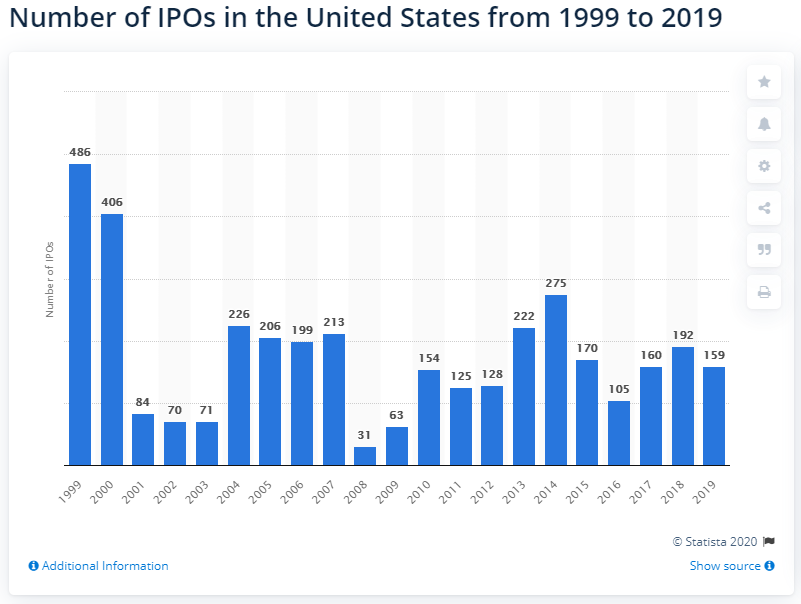

Auch ein Unternehmen wie S&P Global hat Risiken. Bei einem IPO (Initial Public Offering / Börsengang) oder bei Spin-Offs, die eigenständig an die Börse gebracht werden (Bsp. Siemens Healthineers, Siemens Energy) benötigen die Unternehmen ein Rating der bekannten Ratingagenturen um das Vertrauen des Kapitalmarktes zu erlangen. In einer Rezession oder in sehr unruhigen Börsenzeiten gibt es vergleichsweise wenig Börsengänge wie z.B. 2008/09 zur Finanzkrise.

Je mehr IPOs es gibt desto besser für S&P Global. Gehen hingegen nicht so viele Unternehmen an die Börse, dann ist das nicht ganz so gut für den Konzern. Daher ist S&P Global in gewisser Weise auch abhängig von der allgemeinen Börsenlage.

Im Zuge der COVID-19-Pandemie weist der US-amerikanische Finanzdienstleiter ebenfalls darauf hin, dass es zu Einbrüchen bei den Abo-Erlösen kommen kann, da es Kunden geben wird, die die Krise nicht überstehen werden, oder Budgets gekürzt werden. Das kann bspw. auch Platts-Kunden aus der Erdölindustrie treffen, da diese mehr oder weniger das ganze Jahr schon mit dem niedrigen Ölpreis zu kämpfen haben.

“Our reputation, credibility, and brand are key assets and competitive advantages of our Company and our business may be affected by how we are perceived in the marketplace.” (Vgl. S&P Global: http://investor.spglobal.com/10Qs-10Ks-Other-Filings) Der Ruf bzw. die Glaubwürdigkeit und das Vertrauen in die Dienstleistungen und in die Richtigkeit der Daten von S&P Global ist Teil des Burggrabens des US-amerikanischen Unternehmens. Kann der Finanzdienstleiter dieses Vertrauen aufgrund von möglichen Skandalen nicht mehr rechtfertigen, wird sich das sehr schnell in den Umsatz- & Gewinnzahlen des Konzerns bemerkbar machen.

Natürlich kann man zum Schluss noch aufführen, dass im Segment Ratings neue Konkurrenz S&P Global unter Druck setzen könnte, aber wer glaubt schon wirklich daran, dass wir Europäer unsere schon lang angedachte europäische Ratingagentur in den nächsten Jahren oder gar Jahrzehnten auf die Straße bekommen. Vielleicht kommt hier ja zukünftig Konkurrenz aus China, aber dort geht es dahingehend im Moment auch eher wild zu. 2018 wurde z.B. die chinesische Ratingagentur Dagong für ein Jahr von der chinesischen Regierung gesperrt, wohingegen S&P Global seit 2019 in China als Ratingagentur zugelassen ist. Somit schätzen wir dieses Risiko aktuell als eher gering ein. Da es sich jedoch um ein weltweites Oligopol handelt, kann es aber durchaus sein, dass sich die drei Musketiere zukünftig stärker mit regulatorischen Vorgaben auseinandersetzen müssen.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 3,0% aus. Diese setzt sich aus einer Inflationsrate von 1,0% und einem angenommen organischen Wachstum von 2,0% zusammen.

Bei aktuellen Owner Earnings von 2.130 Mio. € (2019) ergeben sich folgende Werte:

Fairer Wert: 158 €

10% Sicherheitsmarge: 142 €

20% Sicherheitsmarge: 126 €

30% Sicherheitsmarge: 110 €

40% Sicherheitsmarge: 95 €

Buchwert: 2 €

Derzeitiger Aktienkurs (10.11.2020): 292 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

S&P Global ist in verschiedenen Finanzdienstleistungsbereichen tätig und arbeitet dabei überaus profitabel. Man gehört zu den drei großen Ratingagenturen und ist somit Teil eines Oligopols. Zudem gehört man zu den bekanntesten Indexanbietern und verdient durch Abo-Modelle gutes Geld im wachsenden Markt der Kapitalmarktdatenanbieter. Man ist zwar im Rating-Bereich etwas abhängig von der Großwetterlage an den Börsen und die Abonnementseinnahmen können bei einer Rezession der Weltwirtschaft in Mitleidenschaft gezogen werden, aber da wir hinsichtlich der Zukunft der Menschheit und der wirtschaftlichen Entwicklungen generell optimistisch sind, werden dies wohl eher kurz- oder mittelfristige Störfeuer für das Unternehmen sein. Regulatorische Schritte um die Marktmacht der großen Ratingagenturen einzuschränken, sind wohl das größere Risiko für den US-amerikanischen Finanzdienstleister. Trotzdem hat uns die Qualität von S&P Global durchweg überzeugt und wir würden bei einem Investment wohl auch eine niedrigere Sicherheitsmarge akzeptieren – aber aktuell ist der Preis noch viel zu weit weg von dem was wir als fair erachten.

Jetzt seid ihr wieder gefragt: Habt ihr S&P Global schon mal unter die Lupe genommen? Habt ihr eine Ratingagentur im Portfolio? Mit welchen Branchen setzt ihr euch zurzeit auseinander? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

S&P Global: http://investor.spglobal.com/Annual-Reports/Index?KeyGenPage=1073751495

S&P Global: http://investor.spglobal.com/Investor%E2%80%90Fact%E2%80%90Book/Index?keyGenPage=1073751494

S&P Global: http://investor.spglobal.com/Quarterly-Earnings

S&P Global: http://investor.spglobal.com/10Qs-10Ks-Other-Filings

S&P Global: https://www.spglobal.com/en/who-we-are/our-history

EuropeanCEO: https://www.europeanceo.com/finance/new-players-are-finally-disrupting-the-credit-rating-sector/

The Motley Fool: https://www.fool.com/investing/2020/09/29/sp-global-dividend-aristocrat-survive-market-crash/

GodmodeTrader: https://www.godmode-trader.de/artikel/sp-ist-in-china-als-ratingagentur-zugelassen,6833164

Moody’s: https://ir.moodys.com/investor-resources/annual-reports-and-proxy-statements/default.aspx

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Da habt ihr einen richtigen Brocken erlegt! 😀 Hab viel Neues gelernt, vielen Dank für die ausführliche Analyse!

Stets zu Diensten! 😉

Vielen Dank für das Feedback Daniel! 🙂

Habe erst neulich „entdeckt“, dass es diese Aktie an der Börse gibt.. Sehr sehr gute Arbeit hier! Danke. 🙂

Danke Lisa!

Wir sind auch immer wieder fasziniert, was man nicht so alles mit der Zeit noch findet. 🙂