Norwegen ist bekannt für atemberaubende Fjorde, wie dem Geirangerfjord und dem Trollfjord, und auch für Trolle, mysteriöse Fabelwesen aus der nordischen Mythologie. Zudem geht es dem skandinavischen Land in vielerlei Hinsicht ziemlich gut. Im Index der menschlichen Entwicklung (Human Development Index) der UN liegt Norwegen seit Jahren auf Platz 1. Im Demokratieindex (Democracy Index) von The Economist sieht die Situation ähnlich aus – Platz 1. Mit einem BIP (Bruttoinlandsprodukt) pro Kopf von 74.941 US-$ in 2017 befindet sich Norwegen im weltweiten Vergleich auf Platz 3. (Vgl. Wikipedia: https://de.wikipedia.org/wiki/Liste_der_L%C3%A4nder_nach_Bruttoinlandsprodukt_pro_Kopf)

Die Norweger können sich nicht beschweren. Doch woran liegt es, dass es unseren Mitmenschen im hohen Norden so gut geht?

Es liegt unter Anderem am norwegischen Pensionsfonds, dem größten Staatsfonds der Welt.

Mit Assets in Höhe von 1.058 Mrd. US-$ liegt der norwegische Staatsfonds auf Platz 1 vor der chinesischen China Investment Corporation und der Abu Dhabi Investment Authority aus dem Emirat Abu Dhabi, welche ein Vermögen von 941 Mrd. US-$ bzw. 683 Mrd. US-$ verwalten. (Vgl. Sovereign Wealth Fund Institute: https://www.swfinstitute.org/sovereign-wealth-fund-rankings/)

Was ist ein Staatsfonds?

Staatsfonds sind Fonds, die im Auftrag des jeweiligen Staates Kapital verwalten. International wird so ein Fonds als Sovereign Wealth Fund (SWF) bezeichnet.

Geschichte des norwegischen Staatsfonds

Der staatliche Pensionsfonds Norwegens (Englisch: Government Pension Fund of Norway / Norwegisch: Statens pensjonsfond) besteht eigentlich aus zwei Fonds:

Der kleinere Government Pension Fund Norway (der Nationale Versicherungsfonds)

Der größere Government Pension Fund Global (der Ölfonds)

Der Sozialversicherungsfonds wurde 1967 aufgelegt und verwaltet die Sozialversicherungsbeiträge der Norweger. Es wurde zudem geregelt, dass dieser Fonds nur in Norwegen bzw. Skandinavien investieren darf. (Vgl. Wikipedia: https://de.wikipedia.org/wiki/Staatlicher_Pensionsfonds_(Norwegen)

Der Ölfonds wurde 1990 gegründet um die Einnahmen aus der Erdölforderung des Landes anzulegen. Die ersten Einnahmen aus der Erdölförderung flossen 1996 in den Fonds. Seitdem flossen insgesamt ca. 350 Mrd. € in den Fonds. Jährlich kann die norwegische Regierung ca. 3% des Fondsvolumen für die Finanzierung staatlicher Ausgaben abziehen. (Vgl. Orange by Handelsblatt: https://orange.handelsblatt.com/artikel/48608)

Seit 2006 umfasst der damals neugegründete staatliche Pensionsfonds Norwegens diese beiden Fonds. Zu diesem Zeitpunkt wurden auch die Namen von „Nationaler Versicherungsfonds“ (National Insurance Scheme Fund) und Ölfonds (Oil Fund) zu Government Pension Fund Norway und Government Pension Fund Global geändert.

Wir werden uns nachfolgend auf den bekannteren Government Pension Fund Global, den Ölfonds, konzentrieren und ergründen wie aus dem investierten Kapital von 350 Mrd. € über 1 Billion US-$ (ca. 930 Mrd. €) wurde.

Government Pension Fund Global

Über die Abteilung Norges Bank Investment Management (NBIM) verwaltet die Zentralbank Norges Bank den Government Pension Fund Global im Auftrag des norwegischen Finanzministeriums. Der Ölfonds kann anders als der nationale Versicherungsfonds international in Unternehmen investieren. Der Fonds investiert in Aktien, Anleihen (Staats- & Unternehmensanaleihen) und Immobilien.

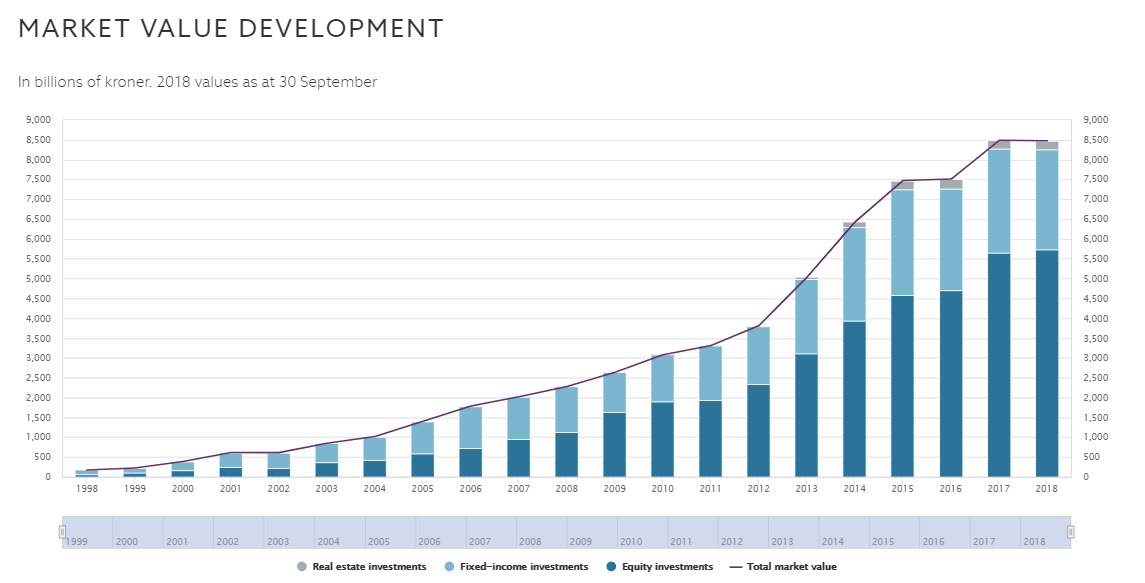

(Quelle: Norges Bank Investment Management: https://www.nbim.no/en/the-fund/market-value/)

Die Investitionen sind über viele verschiedene Märkte, Länder und Währungsräume verteilt um möglichst stark vom globalen Wachstum profitieren zu können. Darüber hinaus verfolgt das Management des Fonds einen langfristigen Anlagehorizont.

68% des Portfolios des Fonds bestehen aus Aktien (Vgl. Norges Bank Investment Management: https://www.nbim.no/en/the-fund/market-value/). Dieses Aktienportfolio sehen wir uns etwas genauer an:

(Quelle: Norges Bank Investment Management: https://www.nbim.no/en/investments/equity-management/)

Apple (aktuell die größte Position) ist dabei, genauso wie Mark Zuckerberg und Facebook und auch Warren Buffett mit Berkshire Hathaway. Laut aktuellstem Annual Report (2017) hält der Fonds Beteiligungen an über 9000 Unternehmen weltweit. Davon haben die Norweger in knapp 1500 Unternehmen eine Beteiligung von mehr als 2%. Nach Ländern aufgeschlüsselt hat der Fonds den größten Anteil seiner Beteiligungen in den USA, gefolgt von Großbritannien, Japan und Deutschland. In Deutschland ist der Ölfonds an 197 Unternehmen beteiligt, u.a. an Adidas, Beiersdorf, Daimler, Krones und der Linde AG, welches die größte deutsche Position des Fonds ist.

Ethical Investing

Eine weitere Besonderheit des Government Pension Fund Global sind seine Ethikrichtlinien. Aufgrund dieser Richtlinien investiert das Management des Fonds nicht in Unternehmen, die bspw. Nuklearwaffen herstellen, gegen Menschenrechte verstoßen oder die Umwelt schädigen. Dabei wird das Management durch einen vom Finanzministerium bereitgestellten Ethikrat unterstützt.

Hierzu führt die Norges Bank eine Liste der Unternehmen, die wegen der Ethikrichtlinien entweder ausgeschlossen wurden oder unter Beobachtung stehen. Auf dieser Liste stehen unter anderem Boeing (Begründung: Production of nuclear weapons (ausgeschlossen seit 2006)), Airbus (Begründung: Production of nuclear weapons (ausgeschlossen seit 2006)), British American Tobacco (Begründung: Production of tobacco (ausgeschlossen seit 2010)), Rio Tinto (Begründung: Severe environmental damage (ausgeschlossen seit 2008)) oder auch Walmart (Begründung: Serious violations of human rights (ausgeschlossen seit 2006)).

Die komplette Liste findet ihr hier: https://www.nbim.no/en/responsibility/exclusion-of-companies/

Warum das alles?

Ziel des Fonds ist es, den Wohlstand heute und den Wohlstand zukünftiger Generation zu sichern – auch wenn das Öl irgendwann einmal nicht mehr fließen wird.

„Der weltweit größte Staatsfonds erzielte 2017 eine Rendite von 13,7 Prozent. […] In norwegischen Kronen gerechnet, betrug die Rendite im vergangenen Jahr 1028 Milliarden Kronen [Anm. d. Red.: ca. 106 Mrd. €] oder mehr als 200.000 Kronen pro Einwohner [Anm. d. Red.: ca. 20.000 €].“ (Vgl. Handelsblatt: https://www.handelsblatt.com/finanzen/anlagestrategie/fonds-etf/norwegischer-oelfonds-weltgroesster-staatsfonds-erzielt-rendite-von-13-7-prozent/21009806.html)

Der Fonds hat von 1998 bis zum dritten Quartal 2018 eine Rendite von 6% per annum erzielt. Der Plan der norwegischen Regierung scheint somit zu funktionieren. Norwegen und seine Bürger können aufgrund des Fonds beruhigter in die Zukunft blicken, da zumindest die finanzielle Stabilität dadurch auch zukünftig gesichert sein sollte.

Und jetzt seid ihr wieder gefragt: Was haltet ihr von diesem Staatsfonds? Wäre das auch ein Konzept für andere Nationen? Haut in die Tasten und schreibt uns eure Meinung – gerne auch auf Facebook oder Instagram.

Abschließend, wie immer, noch einen schönen Tag und viel Spaß und Erfolg beim Investieren! ?

Euer freundlicher Value Investor aus der bayrischen Nachbarschaft

Der Staatsfond KANN kein Konzept für alle sein, weil wir damit quasi unsere Börsen stillegen würden. Es wäre so etwas wie ein Anleihen-Aufkaufprogramm der EZB, weil der Fonds weiter Geld bekäme aber nicht wüsste wohin damit. Das Beispiel Norwegen macht es doch schon deutlich. Es leben in Norwegen lediglich 5 Millionen Menschen. Das sind vielleicht 0,05% der Weltbevölkerung? (geschätzt)

Dennoch ist dieser gigantische Staatsfonds bereits in fast allen gewichtigen Aktien investiert. Bei Apple sind es knapp 1%. Sagen wir mal, Deutschland würde dieses Konzept 1:1 übernehmen und würde für 50 Millionen vorsorgen (der Einfachheit halber), das würde bedeuten der Fonds müsste etwa 10faches Volumen haben und wäre demnach zu 10% in Apple investiert. Jetzt habe ich aber mal alle anderen großen Industrienationen außen vor gelassen, ich habe auch mal Entwicklungsländer wegelassen. Wie sähe das Szenario aus? Wir hätten fast keinen freien Aktienbesitz mehr im Bluechip bereich, denn es wären die einzigen Firmen in denen Staaten außreichend Liquidität unterbringen können. Wie soll das funktionieren? Dieses Konzept ist super, aber es bleibt kleinen Gruppen von Menschen bzw. Bevölkerungen vorenthalten, denn derart große Geldmittel würden alles aufkaufen was irgendwie am Markt wäre.

Servus Daniel,

ein sehr guter Punkt. Ich muss ganz ehrlich sein, dass ich diesen Blickwinkel nicht wirklich auf dem Schirm hatte. Aber du hast natürlich Recht. Wenn jede Nationen einen Staatsfonds wie Norwegen auflegen würde, hätte das Auswirkungen auf den globalen Aktienmarkt, welche man nicht unterschätzen sollte.

Deswegen auch vielen Dank für deinen ausführlichen Kommentar!

Bayrische Grüße

Dani