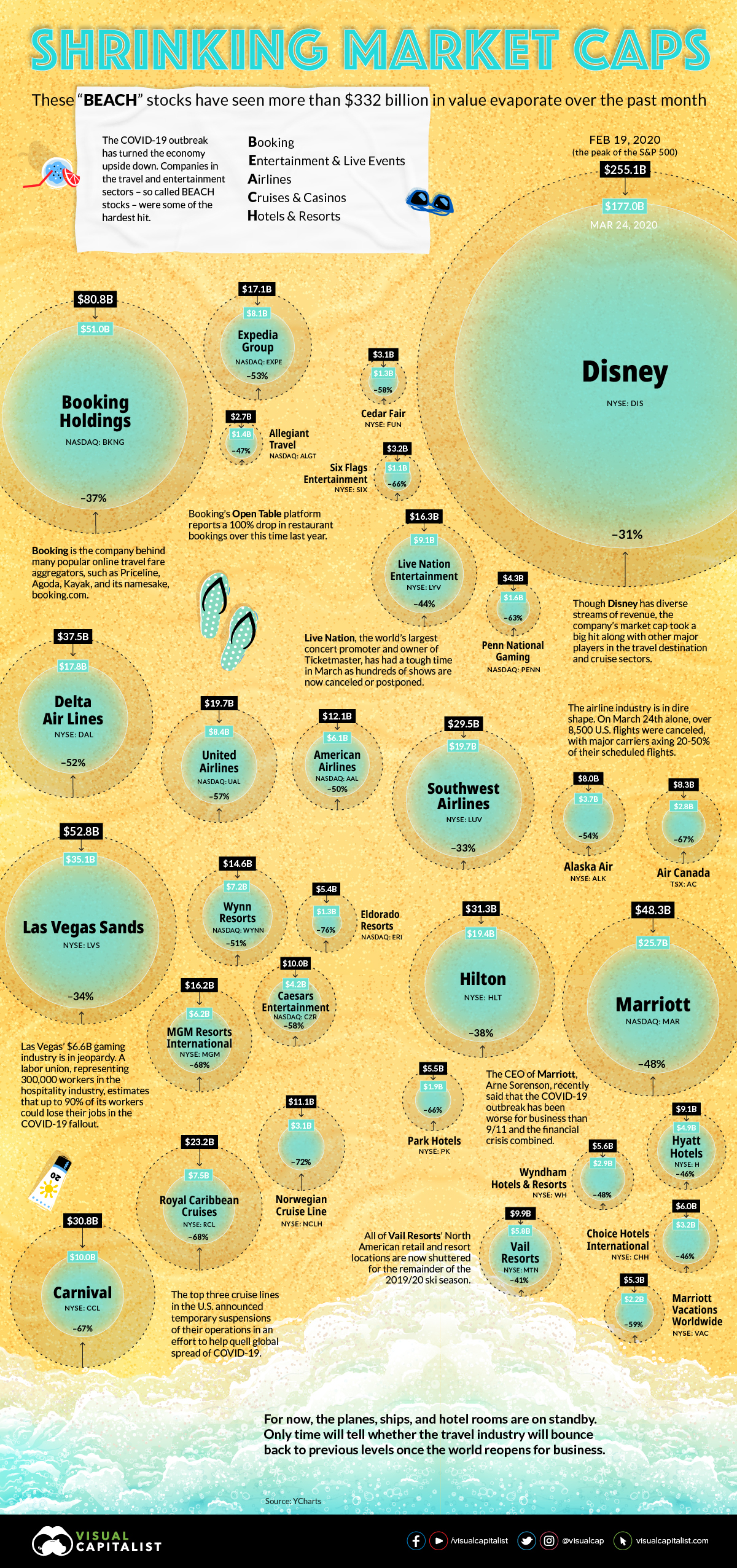

In Zeiten von Corona trifft es fast ausnahmslos alle Unternehmen hart. Es gibt aber Branchen, die noch heftiger getroffen werden als der Durchschnitt. Die sogenannten BEACH-Unternehmen (kurz für Booking, Entertainment & Live Events, Airlines, Cruises & Casions und Hotels & Resorts) trifft es dabei besonders. Inwiefern Booking Holdings unter die Räder kommt oder ob es sich für uns sogar um ein Schnäppchen handelt, erfahrt ihr in unserer Aktienanalyse.

Booking Holdings Inc.

Booking Holdings ist ein US-amerikanisches Touristik-Unternehmen mit Hauptsitz in Norwalk, Connecticut. Es ist mit einer Marktkapitalisierung von knapp 66 Mrd. US-$ (Stand: 26.06.2020) das derzeit größte börsennotierte Reiseunternehmen der Welt. Dabei wurde der Konzern erst 1997 unter dem damaligen Namen Priceline.com gegründet.

Wie der Name schon sagt ist Booking eine Holding und umfasst etliche sich ergänzende Plattformen, die zugleich die jeweiligen Segmente darstellen:

- Booking.com: Größtes Online-Buchungsportal der Welt für Hotels, Flüge etc.

- Kayak: Reisesuchmaschine

- Priceline: Reise-Discount-Anbieter

- Agoda: Singapurer Reisesuchmaschine

- Rentalcars.com: Online-Service für Mietwägen

- OpenTable: Plattform für Online-Buchungen in Restaurants

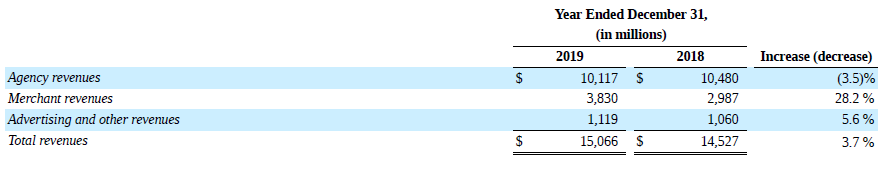

Booking Holdings bietet somit ein großes Spektrum rund ums Reisen. Einen Löwenanteil mit knapp 93% des Umsatzes in 2019 machte Booking Holdings mit Kommissionen (Agency revenues + Merchant revenues). Der Unterschied zwischen Agency und Merchant revenues besteht darin, dass Booking bei Ersterem ausschließlich Kommissionen vom Betreiber bekommt und bei Zweiteren auch eine Bezahlung vom Reisenden direkt für angebotene Dienstleistungen. Das bedeutet Booking erhält für jedes vermittelte Hotel bzw. jeden vermittelten Flug Geld vom jeweiligen Betreiber. Die restlichen 7% werden mit Werbung verdient (Advertising and other revenues).

Historie

1997

Jay S. Walker gründet Priceline.com in Stamford, Connecticut.

1999

Priceline.com geht an die Börse.

2005

Priceline kauft Booking.com für 133 Mio. US-$.

2007

Priceline übernimmt Agoda.com.

2013

Priceline kauft Kayak.com für ca. 1,8 Mrd. US-$.

2014

Priceline.com Inc. kauft OpenTable für 2,6 Mrd. US-$ und benennt sich The Priceline Group Inc. um.

2018

The Priceline Group benennt sich erneut um in Booking Holdings.

Gegenwart

Aktuell sieht es düster aus beim nach eigenen Angaben weltweit führenden Online-Reiseanbieter. Und das hängt natürlich mit Corona zusammen. CEO Glenn D. Fogel beschreibt die Situation wie folgt: „We are facing an unprecedented global pandemic. I believe the COVID-19 virus will impact global travel more than the 9/11 terror

attacks, the SARS epidemic and the 2008-2009 Global Financial Crisis combined. Furthermore, it is not possible to predict the trajectory of the virus nor its long-term impact on the travel industry with any degree of certainty.“ (Vgl. Booking: https://ir.bookingholdings.com/index.php/financial-information)

Klingt übel. Aber bevor die globale Pandemie, in der wir uns heute befinden, ihren Lauf nahm hatte Booking ein gutes Jahr 2019 hinter sich. Der Umsatz stieg um 4% auf über 15 Mrd. US-$, wobei gut zwei Drittel der Umsätze auf Agency revenues zurückzuführen sind. Die EBIT-Marge belief sich auf hervorragende 35%. Und der Gewinn stieg um knapp 22% auf über 4,8 Mrd. US-$. Die Ausganglage für 2020 war durchaus positiv.

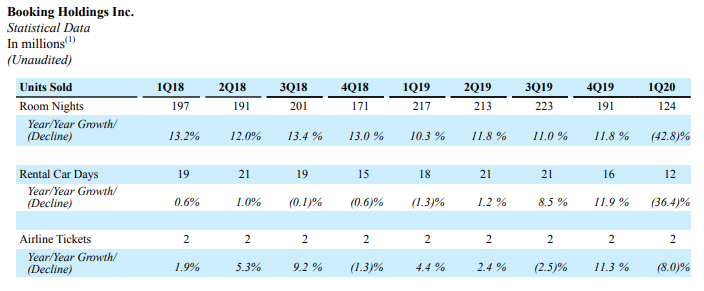

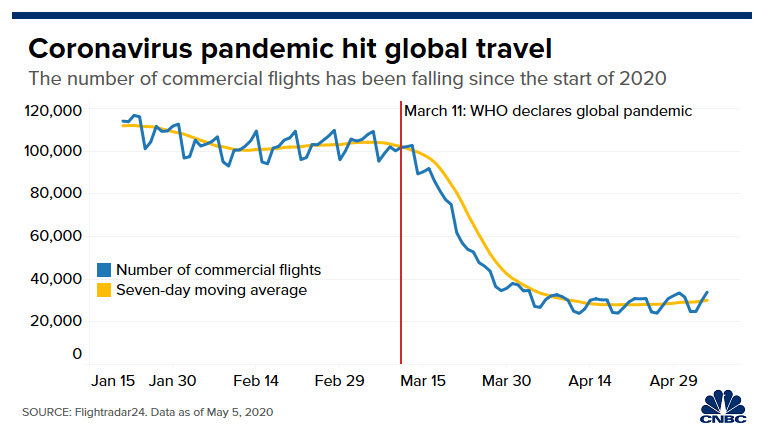

Das erste Quartal 2020 endete am 31 März. Das heißt auch, dass der Impakt von Corona noch nicht vollständig zum Tragen kam, da man die Auswirkungen erst am Ende des Quartals spürte. Und trotzdem sprechen die Zahlen schon eine deutliche Sprache. Der Umsatz ist im Vergleich zum Vorjahreszeitraum um über 19% eingebrochen. Während man im ersten Quartal 2019 noch einen Gewinn von 765 Mio. US-$ verzeichnen konnte, findet man im ersten Quartal 2020 einen Verlust von fast 700 Mio. US-$ – auweia! Die Entwicklung des operativen Cashflows ist ähnlich besorgniserregend. Von +150 Mio. US-$ ging es runter auf -380 Mio. US-$.

Aufgrund der weltweiten Reisebeschränkungen im Zusammenhang mit COVID-19 sind beispielsweise die Übernachtungsbuchungen im Vergleichszeitraum um über 40% eingebrochen.

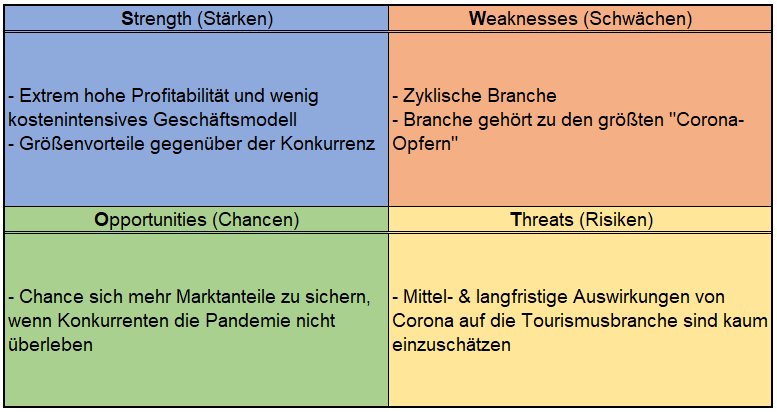

Wie stark und nachhaltig die Auswirkungen von Corona auf die Tourismusbranche sind lässt sich immer noch nicht wirklich einschätzen. Es ist lediglich klar, dass die Branche zu den am den stärksten getroffenen Industrien gehört. Es ist gut möglich, dass in diesem Sektor nicht alle Unternehmen überleben werden und dann wird auch hier, wie in der Evolutionstheorie von Darwin, gelten: „Survival of the Fittest“

Kennzahlenanalyse

Hohe Margen waren vor Corona an der Tagesordnung. Sowohl die operative Cashflow-Marge (32%) als auch die EBIT-Marge (35%) waren wirklich sensationell. Hier macht sich das wenig kostenintensive Geschäftsmodell und der Plattformgedanke bemerkbar. Gleichzeitig gibt es immer noch genügend Raum für Gewinnwachstum (ø Gewinnwachstum von 2015 – 2019: 17,5%), auch wenn dieses wohl aufgrund von COVID-19 dieses Jahr und wer weiß wie lange nicht vorhanden sein wird. Der Trend der sinkenden EK-Quote (2019: 28%) gefällt uns nicht. Wobei der dynamische Verschuldungsgrad, der immer um die 300% schwankt, doch eine gewisse finanzielle Stabilität des Unternehmens zeigt. Booking will noch weiter wachsen und somit schauen Investoren mit Faible für Dividenden jetzt und wohl noch zukünftig einige Zeit in die Röhre. Die Zeit der hohen Margen dürfte auch erst einmal gelaufen sein, Corona macht den guten Fundamentalzahlen in Zukunft wohl einen gewaltigen Strich durch die Rechnung. Niemand kann wohl seriös vorhersagen wie sich die Zahlen ab sofort entwickeln, lediglich die kurzfristige Richtung steht fest: Es geht bergab.

Qualitative Analyse

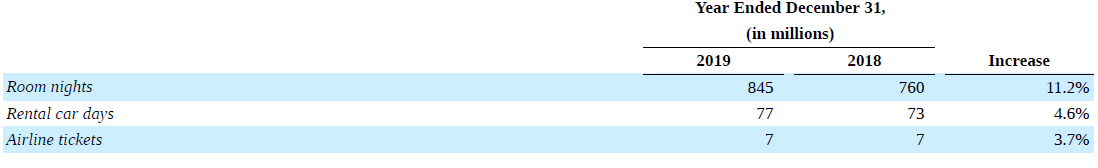

Booking Holdings verdient wie schon erwähnt hauptsächlich (ca. 93%) Geld über Kommissionen. Das bedeutet, dass Booking für jede Hotelbuchung, für jeden abgeschlossenen Autovermietung und für jedes vermittelte Flugticket eine Kommission bekommt, welche im Durchschnitt bei ca. 15% liegt.

Booking hat 845 Millionen „Nächte“ in 2019 verkauft. Das Gute an dem Geschäftsmodell ist, dass Booking lediglich die Plattform zur Verfügung stellt, aber selbst keine Hotels oder Airlines besitzt, was bedeutet, dass es massiv Kosten einspart.

Der Vorteil des Geschäftsmodells kommt auch daher, dass Booking viele exklusive Verträge mit großen Hotels, Airlines und Mietwagenfirmen besitzt, die nicht so einfach von Konkurrenten nachzubilden sind. Booking besitzt damit einen Burggraben durch starke Netzwerkeffekte und baut diesen auch noch weiter aus. Da es die größte Plattform ist, haben sie es leichter an neue Verträge zu kommen, weil Hotels am liebsten dort ihr Angebot zur Verfügung stellen, wo es die meisten potentiellen Kunden gibt. Darüber hinaus sind die schiere Menge an Hotelbewertungen auf den Plattformen ein gewichtiger Wettbewerbsvorteil. Der Kunde kann sich so relativ sicher sein, dass er ein gutes Hotel erwischt, wenn sehr viele vor ihm die Unterkunft als gut bewertet haben.

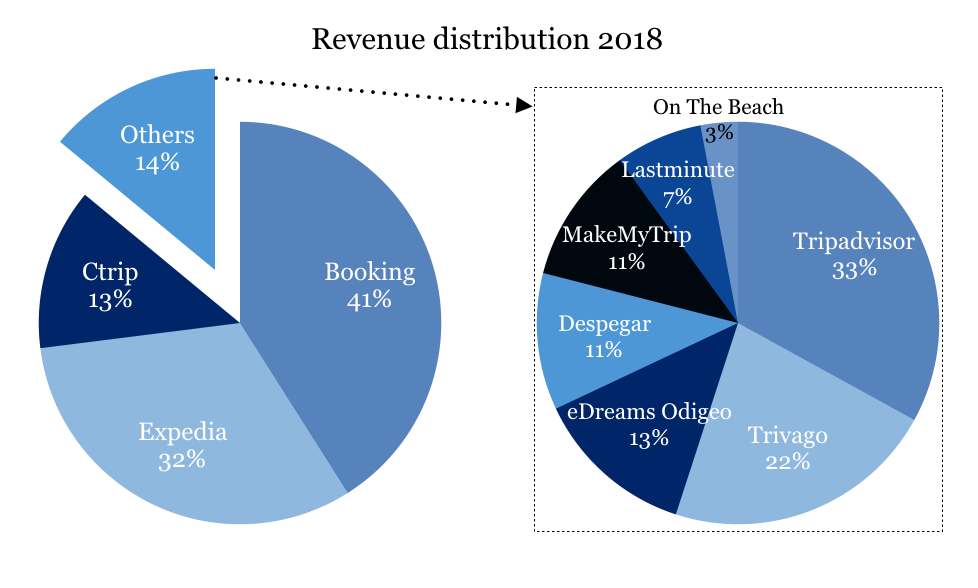

Den Markt teilen sich hauptsächlich Booking, Expedia und Ctrip untereinander auf. Und die schiere Größe von Booking hat dann natürlich auch Vorteile bezüglich der Marktmacht, da wenige Unternehmen den Markt besetzen und so die Preise besser mitbestimmen können.

Worauf man sich wohl ebenfalls einstellen kann ist, dass langfristig und abseits von Corona das Tourismus-Geschäft weiterhin zulegen wird. Man sieht in der jetzigen Situation natürlich, dass es sich um ein sehr zyklisches Geschäft handelt und zudem COVID-19 dem Geschäft ganz schön zu schaffen macht. Aber wonach schreien die Leute nach dem Lockdown mitunter als Erstes? Genau, sie wollen reisen. Und durch den Plattformgedanken wird Booking hier in Zukunft wohl auch noch ein gewichtiges Wörtchen mitzureden haben. Wann sich das ganze allerdings wieder normalisiert lässt sich zum jetzigen Zeitpunkt nicht abschätzen.

In Sachen Shareholder-Value ist Booking bemüht diesen durch fleißige Aktienrückkäufe zu steigern. Seit 2014 (ca. 53,0 Mio. Aktien) hat sich die Anzahl der Aktien um 17% (ca. 43,5 Mio. Aktien) verringert. Demgegenüber stehen nullkommanull Dividenden, was nichts Schlechtes sein muss, wenn das Unternehmen damit etwas Besseres anzufangen weiß wie beispielsweise sinnvolle Investitionen für weiteres Wachstum.

Konkurrenz- & Wettbewerbsanalyse

Für die Konkurrenzanalyse haben wir uns ein paar Unternehmen herausgesucht, die in der gleichen Branche tätig sind, aber teilweise doch komplett anders. Zum einen haben wir die Expedia Group, die mit Buchungsportalen wie Expedia, trivago und Hotels.com wohl den größten direkten Konkurrenten darstellt. Zudem haben wir noch den chinesischen Online-Reiseanbieter Trip.com Group (mit bspw. Trip.com & Ctrip.com) dabei, in den Booking sogar selbst investiert ist (knapp 3% der Aktien von Trip.com). Im Bereich Online-Reisesuche und Preisvergleich gibt es Tripadvisor. Das Unternehmen ist außerdem in Konkurrenz mit „traditionellen“ Reiseanbietern wie TUI (Deutschlands größter Reiseanbieter). Mit Marriott International, einer der größten Hotelketten der Welt, haben wir noch ein BEACH-Unternehmen im Vergleich, welches auch selbst eine eigene Online-Plattform für seine Unterkünfte betreibt. Und zu guter Letzt noch Alphabet, die Google-Mutter, die Booking auch selbst als Konkurrent aufzählt: „For example, Google has entered various aspects of the online travel market and has grown rapidly in this area, including by offering a flight meta-search product („Google Flights“), a hotel meta-search product („Google Hotel Ads“), a vacation rental meta-search product, its „Book on Google“ reservation functionality, Google Travel, a planning tool that aggregates its flight, hotel and packages products in one website and by integrating its hotel meta-search product into its Google Maps app. Google has also integrated restaurant information and reservations into the Google Maps app.“ (Vgl. Booking: https://ir.bookingholdings.com/financial-information/annual-reports)

Hinsichtlich der Umsätze wird wieder deutlich, dass Booking das größte Online-Reiseportal ist. TUI (klassischer Reiseanbieter), Marriott (Hotels) und Alphabet (Google, YouTube, Android, Waymo) können wir hier mal vernachlässigen.

Was aber bei diesem Vergleich wirklich interessant ist und das vor allem in Anbetracht von Corona ist die EBIT-Marge. Alphabet arbeitet mit einer EBIT-Marge von über 20% schon sehr profitabel, aber Booking hat diese noch deutlich getoppt. Im Vergleich zu den übrigen Tourismusunternehmen wird dies noch deutlicher. Das heißt aber auch, dass obwohl das Unternehmen hart von der Pandemie getroffen wird, Booking die Krise besser wegstecken kann als die Konkurrenz. Dadurch, dass Booking viel effizienter arbeitet als die anderen aufgeführten BEACH-Unternehmen, kann es den Umsatzeinbruch besser abfedern und wird somit überspitzt gesagt zum „Last Man Standing“ in der Branche. Wir möchten nicht sagen, dass alle anderen pleitegehen werden, aber die Chancen stehen gut, dass Booking die Krise am besten meistern wird – und wir müssen auch zu unserem etwas Clickbait-mäßigen Artikeltitel Bezug nehmen. ?

Risiken

Na, wer kann erraten was zurzeit das größte Risiko für Booking ist? Same procedure as every Blogbeitrag in 2020: Es ist überraschenderweise Corona!

Wir hatten ja schon berichtet, dass einige Branchen wie beispielsweise Restaurants stärker von der COVID-19 Krise betroffen sind als andere. Und wenn es eine Branche gibt, welche noch mehr leidet, dann ist es die Reiseindustrie. Diese kam zeitweise fast vollständig zum Erliegen. Besserung ist zwar in Sicht, aber niemand kann ernsthaft wissen, wie die Situation in Zukunft aussieht. Kommt eine zweite Welle? Gibt es bald einen Impfstoff? Keiner kann das mit Sicherheit sagen und Unsicherheit macht bekanntlich keinen guten Eindruck bei den meisten Börsianern. Das mitunter Erste, was Menschen nach einem Lockdown ersehnen, ist es zu reisen. Das gibt Hoffnung, dass sich das Ganze normalisiert und wieder seinen gewohnten Gang geht. Aber wann das soweit ist kann niemand mit letzter Gewissheit sagen. Allerdings muss man fairerweise auch erwähnen, dass Booking in Sachen Profitabilität die Nase deutliche vorne hat im Vergleich zur Konkurrenz und es damit wären wir wieder bei unserer „Last Man Standing“-Überschrift. Zumindest steht es noch auf festen Beinen während den anderen schon die Füße schlackern.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 4,0% aus. Diese setzt sich aus einer Inflationsrate von 1,0% und einem angenommen organischen Wachstum von 3,0% zusammen.

Bei aktuellen Owner Earnings von 2.489 Mio. € (2019) ergeben sich folgende Werte:

Fairer Wert: 1.767 €

10% Sicherheitsmarge: 1.590 €

20% Sicherheitsmarge: 1.414 €

30% Sicherheitsmarge: 1.237 €

40% Sicherheitsmarge: 1.060 €

Buchwert: 136 €

Derzeitiger Aktienkurs (28.06.2020): 1.377 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Wie ihr wisst, ist dieses Jahr vieles etwas anders. Und das gilt auch für unsere Analysen. Hätten wir vor ein paar Monaten Booking noch als tolles Unternehmen eingeschätzt, bei dem wohl – wie so oft – der Preis eine Investition verhindert hätte, gibt es aktuell doch ein etwas anderes Fazit.

Corona hat die Tourismusbranche ziemlich aus den Angeln gehoben. Die kurzfristigen Auswirkungen sind extrem und die mittel- & langfristigen Effekte kaum einzuschätzen. Es wird hier einige Unternehmen geben, die ernsthaft ins Straucheln geraten werden. Trotzdem macht Booking den Eindruck, als würde es aufgrund des Geschäftsmodells und der daraus resultierenden Profitabilität die Krise besser wegstecken und sich auch später schneller davon erholen können.

Da es sich vor der Krise bei Booking Holdings um ein hervorragendes Unternehmen gehandelt hat und wir die Chancen, dass das Unternehmen nach der Krise wieder auf die Erfolgsspur zurückfinden wird, als realistisch einschätzen, sind wir der Meinung, dass Booking immer noch ein lohnenswertes Investment sein könnte – aber aufgrund der aktuellen Risiken natürlich nur mit einer angemessenen Sicherheitsmarge.

Jetzt seid ihr wieder gefragt: Wie steht ihr aktuell zu Booking Holdings? Meidet ihr derzeit die Tourismusbranche? Welches BEACH-Unternehmen ist euer „Last Man Standing“? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Booking: https://ir.bookingholdings.com/investor-relations

Booking: https://ir.bookingholdings.com/financial-information/annual-reports

Booking: https://ir.bookingholdings.com/financial-information/quarterly-results

Booking:https://partner.booking.com/de/hilfe/kommission-rechnungen-steuern/wie-viel-kommission-muss-ich-bezahlen

Statista: https://www.statista.com/statistics/1039616/leading-online-travel-companies-by-market-cap/

Wikipedia: https://en.wikipedia.org/wiki/Booking_Holdings

Market Screener: https://www.marketscreener.com/BOOKING-HOLDINGS-INC-41613106/company/

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.