Nach dem ganzen Stress mit dem Launch von Stox Box gibt es heute endlich wieder eine Inside-Analyse. Und damit wir wieder relativ schnell ins „Analyse schreiben“ reinkommen, haben wir uns eine Branche ausgesucht, die wir recht gut kennen. Dieses Jahr gab es bereits eine Analyse zum französische Spirituosenhersteller Pernod Ricard und jetzt folgt die Konkurrenz aus den USA – Brown-Forman.

Brown-Forman Corporation

Kaum ein Unternehmen steht so für American Whiskey (USA: Whiskey, Schottland: Whisky) wie die Brown-Forman Corporation. Der US-amerikanische Spirituosenhersteller mit Hauptsitz in Louisville, Kentucky ist seit über 150 Jahren im Geschäft. Das Unternehmen beschäftigt ca. 4.700 Mitarbeiter (davon ca. 1.200 im Hauptsitz in Louisville) und verkauft seine Produkte in rund 170 Länder

Zum Portfolio des Spirituosengiganten gehören über 40 Marken wie bspw. die amerikanischen Whiskeys Jack Daniel’s, Woodford Reserve und Old Forester, die Scotch-Marken BenRiach, GlenDronach und Glenglassaugh, der Wodka Finlandia, die Tequila-Marken el Jimador, Herradura und Pepe Lopez und die Gin-Marke Fords Gin. Jack Daniel’s Tennessee Whiskey ist ganz klar das Flaggschiff des Unternehmens. Es ist die älteste registrierte Brennerei in den Vereinigten Staaten (1866 in Lynchburg, Tennessee) und die nach eigenen Angaben meistverkaufte Whiskeymarke der Welt. Zudem ist Jack Daniel’s Tennessee Whiskey laut dem Best Global Brands 2020 Bericht von Interbrand die wertvollste Spirituosenmarke der Welt und die weltweit drittwertvollste Marke im Bereich alkoholischer Getränke. Auch das Top 100 Premium Spirits Brands Worldwide Ranking von Impact Databank zeigt die Bedeutung von Jack Daniel’s Tennessee Whiskey. Dort wird er als die größte amerikanische Whiskeymarke der Welt und die generell viertgrößte Premium-Spirituosenmarke geführt.

Auch wenn die anderen Marken dadurch etwas im Schatten stehen, so sind diese trotzdem international bekannt und tauchen im Top 100 Premium Spirits Brands Worldwide Ranking von Impact Databank auf: Finlandia (Platz 12 der meistverkauften Wodka Marken der Welt), Jack Daniel’s Tennessee Honey (Platz 2 der meistverkauften aromatisierten Whiskeys) und el Jimador (Platz 7 der meistverkauften Tequila Marken)

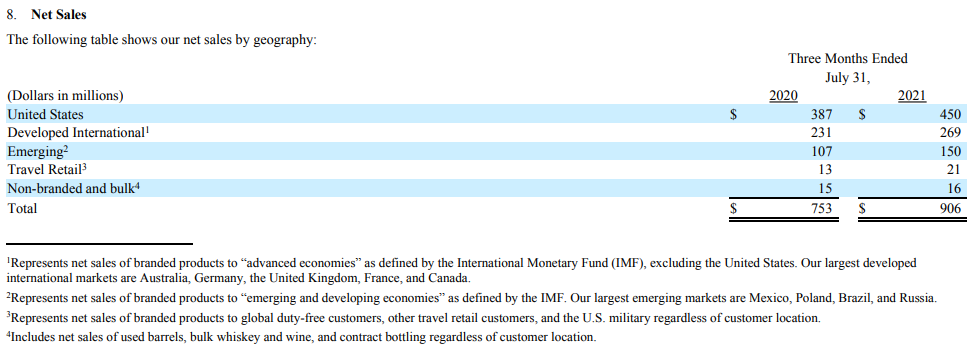

Die Amerikaner berichten sowohl nach geographischen Regionen als auch nach Produktkategorien:

Regionen

United States: USA mit einem Umsatzanteil von über 50% in 2021 (Geschäftsjahr)

Developed International: Industriestaaten (Größte Märkte für Brown-Forman: Australien, Deutschland, Großbritannien, Frankreich, Kanada) mit einem Umsatzanteil von über 29% in 2021

Emerging: Entwicklungs- & Schwellenländer (Größte Märkte für Brown-Forman: Mexiko, Polen, Brasilien, Russland) mit einem Umsatzanteil von knapp 17% in 2021

Travel Retail: Duty-Free-Verkäufe und Verkäufe an das US-Militär mit einem Umsatzanteil von knapp 2% in 2021

Non-branded and bulk: Erlöse bspw. aus dem Verkauf von gebrauchten Fässern sowie Vertragsabfüllungen mit einem Umsatzanteil von knapp 2% in 2021

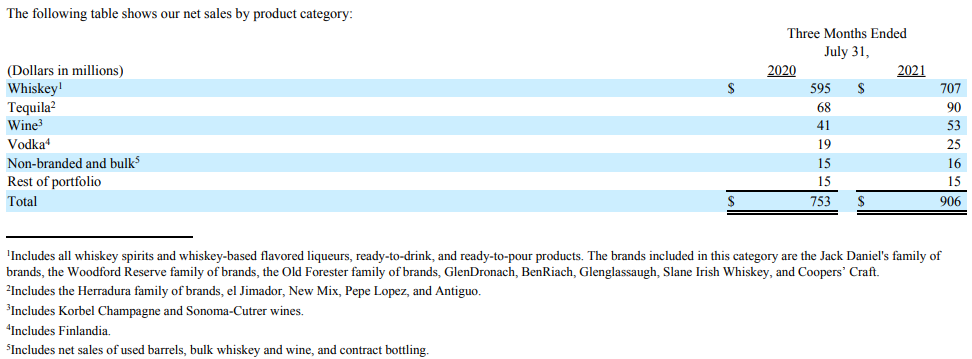

Produktkategorien

Whiskey (Jack Daniel’s, Woodford Reserve, Old Forester, GlenDronach, BenRiach, Glenglassaugh, Slane Irish Whiskey): Umsatzanteil von über 79% in 2021

Tequila (el Jimador, Herradura, New Mix, Pepe Lopez, Antiguo): Umsatzanteil von über 8% in 2021

Wine (Korbel Champagne, Sonoma-Cutrer): Umsatzanteil von knapp 6% in 2021

Vodka (Finlandia): Umsatzanteil von über 3% in 2021

Rest of portfolio: Umsatzanteil von knapp 2% in 2021Non-branded and bulk: Umsatzanteil von knapp 2% in 2021

Laut International Wine & Spirit Research (IWSR) ist Brown-Forman das größte „American-owned“ Spirituosen-& Weinunternehmen mit globaler Reichweite. Dabei hält die Gründerfamilie Brown weiterhin mehr als 50% der Anteile des Unternehmens.

Historie

1870

George Garvin Brown gründet die J.T.S. Brown & Brother und verkauft als erstes Unternehmen Whiskey in versiegelten Glasfalschen.

1890

George Brown geht eine Partnerschaft mit seinem Freund George Forman ein und ändert den Unternehmensnamen auf Brown-Forman.

1902

Brown-Froman übernimmt B.F. Mattingly Distillery und gründet die Brown-Froman Distillery Company.

1904

Owsley Brown, der Sohn des Gründers George Garvin Brown, steigt ins Familienunternehmen ein.

1920

Während der Prohibition ist Brown-Forman eines der wenigen Unternehmen, das eine Lizenz zur Herstellung von Whiskey für den medizinischen Gebrauch erhält.

1933

Brown-Forman gibt zum ersten Mal öffentlich Aktien aus.

1945

Der Fasshersteller Wood Mosaic Company wird übernommen.

1956

Brown-Forman übernimmt die Jack Daniel Distillery und damit die Marke Jack Daniel’s.

1971

Canadian Mist Distillery wird übernommen.

1994

Die Brown-Forman Beverages Worldwide wird gegründet.

2004

Die Übernahme von Finlandia Vodka wird abgeschlossen.

2007

Brown-Forman kauft den Tequila-Produzenten Casa Herradura.

2015

Brown-Forman übernimmt Slane Castle Irish Whiskey Ltd..

2016

Benriach Distillery Company und seine 3 Scotch-Marken Benriach, The GlenDronach und Glenglassaugh werden übernommen.

2019

Brown-Forman steigt mit dem Kauf von Fords Gin erneut in den Gin-Markt ein.

Gegenwart

Das Geschäftsjahr 2021 von Brown-Forman endete am 30.04.2021. Damit fällt das Jahr komplett in die Hochphase der weltweiten Corona-Lockdowns. Sehen wir uns an welche Auswirkungen diese auf den US-amerikanischen Spirituosenhersteller hatten.

Die Antwort ist – zumindest für uns – überraschend. Trotz geschlossener Bars, Clubs und anderer Gastronomie sowie abgesagten Großveranstaltungen sieht man davon nichts in den Zahlen der US-Amerikaner. Der Umsatz konnte um 5,1% von 4,3 Mrd. US-$ (3,4 Mrd. US-$ Nettoumsatz) in 2020 auf über 4,5 Mrd. US-$ (3,5 Mrd. US-$ Nettoumsatz) gesteigert werden. Dabei haben nicht einmal die Margen wirklich darunter gelitten. Das EBIT stieg von knapp 1,1 Mrd. US-$ um 6,9% auf knapp 1,2 Mrd. US-$. Dadurch hat sich die EBIT-Marge von 25,3% um 0,5 %-Punkte auf 25,8% verbessert. Beim Gewinn sehen wir ein ähnliches Bild: Dieser konnte sogar um 9,2% auf 903 Mio. US-$ gesteigert werden – keine Spur von Corona.

Sehen wir uns den Spaß nach Region und Produktkategorie an:

2021 waren die Vereinigten Staaten für 50,5% des Nettoumsatzes verantwortlich. Damit ist der Anteil um 0,2 %-Punkte ggü. 2020 (50,3%) angestiegen. Im Bereich Developed International stieg der Anteil von 26,8% um 2,5 %-Punkte auf 29,3%. Zwar konnte man den Umsatz in den Entwicklungs-& Schwellenländern ebenfalls leicht steigern, dennoch ging der Anteil am Nettoumsatz von 17,0% um 0,3 %-Punkte auf 16,7% zurück. Der Bereich Travel Retail – das sollte aber keinen verwundern – brach um knapp 50% ein, wodurch der Anteil am Nettoumsatz auf 1,8% gesunken ist (2020: 3,7%). Non-branded and bulk musste ebenfalls einen Nettoumsatzrückgang in Höhe von 22,7% hinnehmen. Damit lag hier der Anteil am Nettoumsatz in 2021 bei 1,7% (2020: 2,2%). Es wird sehr deutlich, dass Brown-Forman zwar international vertreten ist, aber der Heimatmarkt USA weiterhin die mit Abstand wichtigste Region des Unternehmens ist.

Wenn wir uns die Produktkategorien ansehen, wird schnell klar, dass Brown-Forman vor allem mit Whiskey sein Geld verdient. 2021 lag der Anteil am Nettoumsatz bei 79,3% und somit ungefähr auf dem Niveau des Vorjahres mit 79,4%. Tequila ist die zweitwichtigste Kategorie mit einem Anteil von 8,6% (2020: 8,2%) gefolgt von Wine mit 6,0% (2020: 5,5%). Vodka musste Umsatzeinbußen hinnehmen und kommt nur noch auf einen Anteil von 2,6% (2020: 3,2%). Der Rest ist mehr oder weniger vernachlässigbar.

Laut Management wurden die negativen Auswirkungen der Pandemie bspw. auf die On-Premise-Verkäufe (Bsp.: Bars, Restaurants), welche vor COVID-19 ca. 20% der Umsätze ausgemacht haben, und auf das Travel-Retail-Geschäft (Bsp.: Duty-free-Shops) durch die positiven Entwicklungen im Off-Premise-Geschäft (Bsp.: Lebensmitteleinzelhandel für den Konsum zu Hause) und durch der florierende E-Commerce-Bereich sehr gut ausgeglichen.

Nun werfen wir noch einen Blick auf das abgelaufene erste Quartal 2022, welches am 31.07.2021 endete.

Die Umsätze konnten um knapp 20% von 987 Mio. US-$ (Nettoumsatz: 753 Mio. US-$) im ersten Quartal 2021 auf jetzt fast 1,2 Mrd. US-$ (Nettoumsatz: 906 Mio. US-$) gesteigert werden. Jedoch sank das EBIT um über 25% auf 289 Mio. US-$. Das lag aber primär an außerordentlichen Einnahmen aus dem ersten Quartal des Vorjahres als man die Marken Early Times, Canadian Mist und Collingwood für 177 Mio. US-$ an die Sazerac Company verkauft hat. Der Verkauf wurde mit einem Vorsteuergewinn von 127 Mio. US-$ verbucht, da sich der Buchwert der dazugehörigen Assets auf 50 Mio. US-$ belief. Rechnet man den Verkauf heraus lag das EBIT im Vorjahreszeitraum auf 260 Mio. US-$. Auf dieser Basis verzeichnen die Amerikaner wiederum eine EBIT-Steigerung von 11,2% bzw. 29 Mio. US-$. Es läuft.

Vor allem in den Regionen United States und Emerging konnte man stark zulegen mit einem Nettoumsatzwachstum von 16,3% bzw. 40,2%. Travel Retail konnte man ebenfalls um starke 61,5% steigern, auch wenn der Bereich im Großen und Ganzen kaum eine Bedeutung hat. Zudem lag das wohl weniger an Brown-Forman, sondern eher an der veränderten pandemischen Lage im Vergleich zu Vorjahreszeitraum.

Die drei großen Produktkategorien Whiskey, Tequila und Wine konnten mit Wachstumsraten von 18,8%, 32,4% bzw. 29,3% überzeugen. Auch der kleinere Bereich Vodka konnte mit einem Nettoumsatzwachstums im Vergleich zum ersten Quartal 2021 von 32,6% deutlich zulegen.

Für das Wachstum hauptsächlich verantwortlich waren die Marken Jack Daniel’s Tennessee Whiskey (JDTW), die Premium-Bourbon-Marken, angeführt von Woodford Reserve und Old Forester, die Tequila-Marken Herradura und el Jimador, sowie Jack Daniel’s Tennessee Honey (JDTH) und die weiter vorangetriebene internationale Einführung von Jack Daniel’s Tennessee Apple (JDTA).

Die Gründe für den Zuwachs auf breiter Front sieht Brown-Forman vor allem aufgrund der schrittweisen Wiedereröffnung im On-Premise-Bereich, einer gewissen Rückkehr von Reisen und touristischen Aktivitäten und des in der Branche seit geraumer Zeit wachsenden Trends zur Premiumisierung (Premiumisation/Premiumization). Aber auch die Amerikaner haben mit Lieferengpässen zu kämpfen. So hatte man bspw. Probleme genügend Glas aufzutreiben. Der Kampf ums Glas wird zwar weitergehen, aber das Management glaubt, dass die Auswirkungen in der zweiten Jahreshälfte nicht mehr so signifikant werden. Dafür kommt jetzt neben Problemen bei den Lieferketten die Inflation ins Spiel. Man erwartet höhere Kosten für Agaven (für Tequila) und weitere Rohstoffe sowie steigende Transportkosten. Von der ursprünglich erwarteten Margensteigerung ist der Spirituosenhersteller auch schon abgerückt und glaubt nun eher an gleichbleibende oder sogar leicht sinkende Margen für das Geschäftsjahr 2022.

Trotzdem soll sich zumindest das bereinigte Nettoumsatzwachstum im mittleren einstelligen Bereich einpendeln.

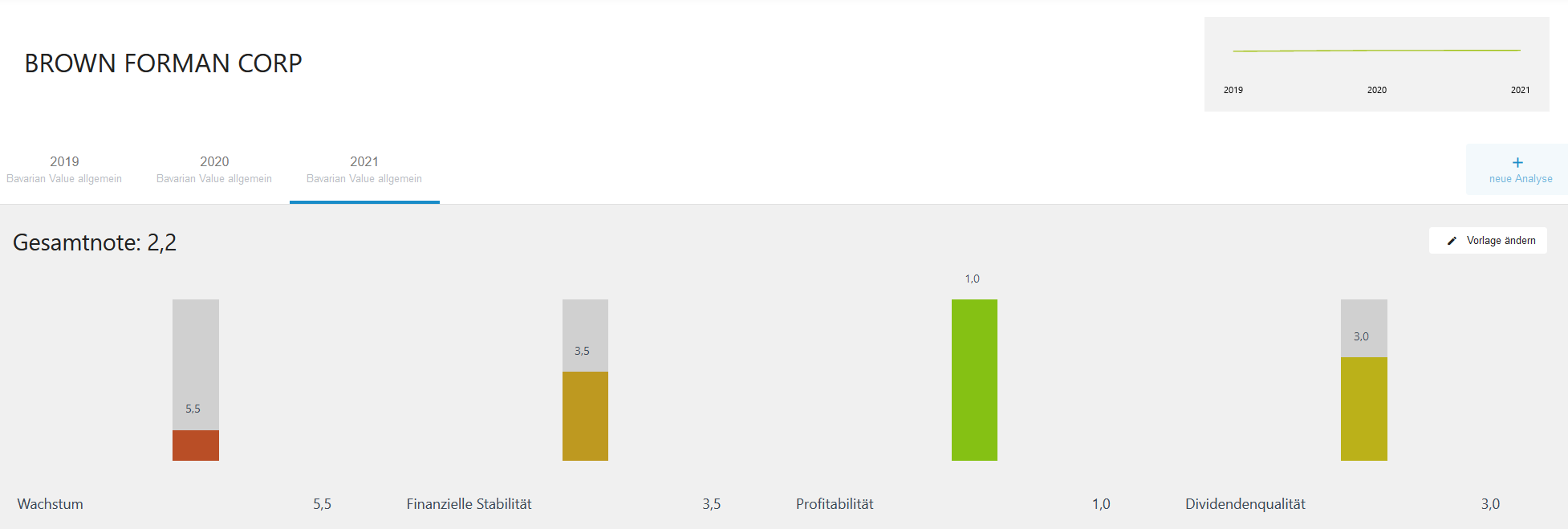

Kennzahlenanalyse

Fangen wir beim Thema finanzielle Stabilität an. Hier ist Brown-Forman solide aufgestellt. Die Eigenkapitalquote liegt in 2021 bei knapp 41% und steigt seit 2018 (26%) wieder erfreulich an. Die knapp 500% beim dynamischen Verschuldungsgrad in 2021 bedeuten, dass die Firma seine Schulden nur mit seinem operativen Cashflow innerhalb von fünf Jahren begleichen könnte. Hier schwankt man seit Jahren zwischen 400% und 600%. Das ist jetzt nicht überragend, aber noch im Rahmen.

In Sachen Profitabilität sieht es gut aus. Eine EBIT-Marge von konstant um die 25% kann ein Indiz für Markenstärke bzw. für eine gewissen Marktmacht sein. In Kombination mit der Eigenkapitalrendite von 34% in 2021 kann man sagen, dass Brown-Forman profitabel wirtschaftet, obwohl man erwähnen muss, dass die Eigenkapitalrendite seit 2018 (54%) konstant zurückgeht.

Zudem zahlt das Unternehmen eine nette Dividende bei einer Pay Out Ratio von unter 40%.

Qualitative ANalyse

Brown-Forman ist ein Hersteller von alkoholischen Getränken mit Fokus auf Whiskeys (primär Bourbon, so viel Zeit muss sein 😉). Die bekanntesten Marken hierunter sind Jack Daniel‘s und Old Forester. Die Spirituosen werden selbst hergestellt, befüllt, beworben und vertrieben. Über 40 Marken verkauft das Unternehmen in rund 170 Länder weltweit.

Wie bereits erwähnt, ist die wohl bekannteste Marke Jack Daniel’s. Auch Old Forester und Woodford Reserve sind in den USA bekannt – bei uns eher nicht so. Zudem gibt es mit Glendronach, Glenglassaugh und The BenRiach Scotch, mit Herradura, el Jimador und Pep Lopez Tequila, mit Finlandia Wodka und auch noch Gin, Likör und Wein im Angebot.

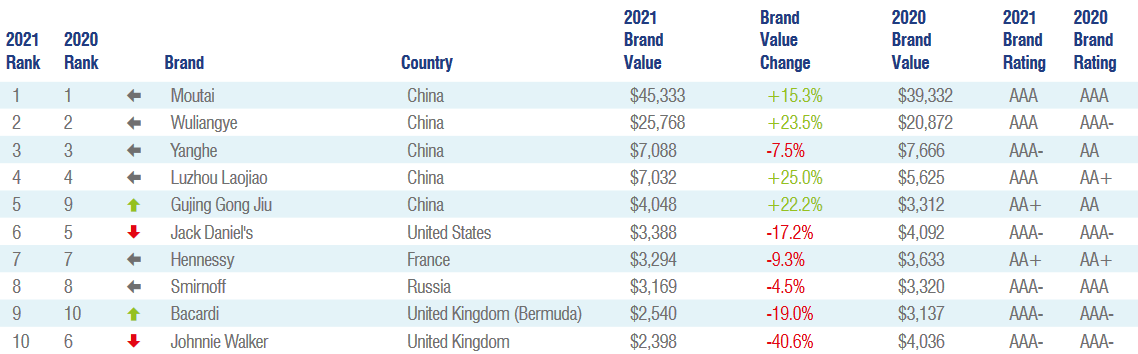

Jack Daniel’s ist weltweit bekannt, die restlichen Marken leider eher weniger. Das drückt sich auch im Ranking von Brand Finance aus.

In 2021 konnte Jack Daniel’s einen Markenwert von knapp 3,4 Mrd. US-$ aufweisen und ist damit die größte Whiskeymarke der Welt. Die anderen Marken des Konzerns spielen hier keine größere Rolle. Finlandia schafft es mit Platz 49 gerade noch in die Top 50. Jack Daniel’s ist und bleibt damit das Steckenpferd der Amerikaner, aber auch so ziemlich die einzig richtige starke Marke.

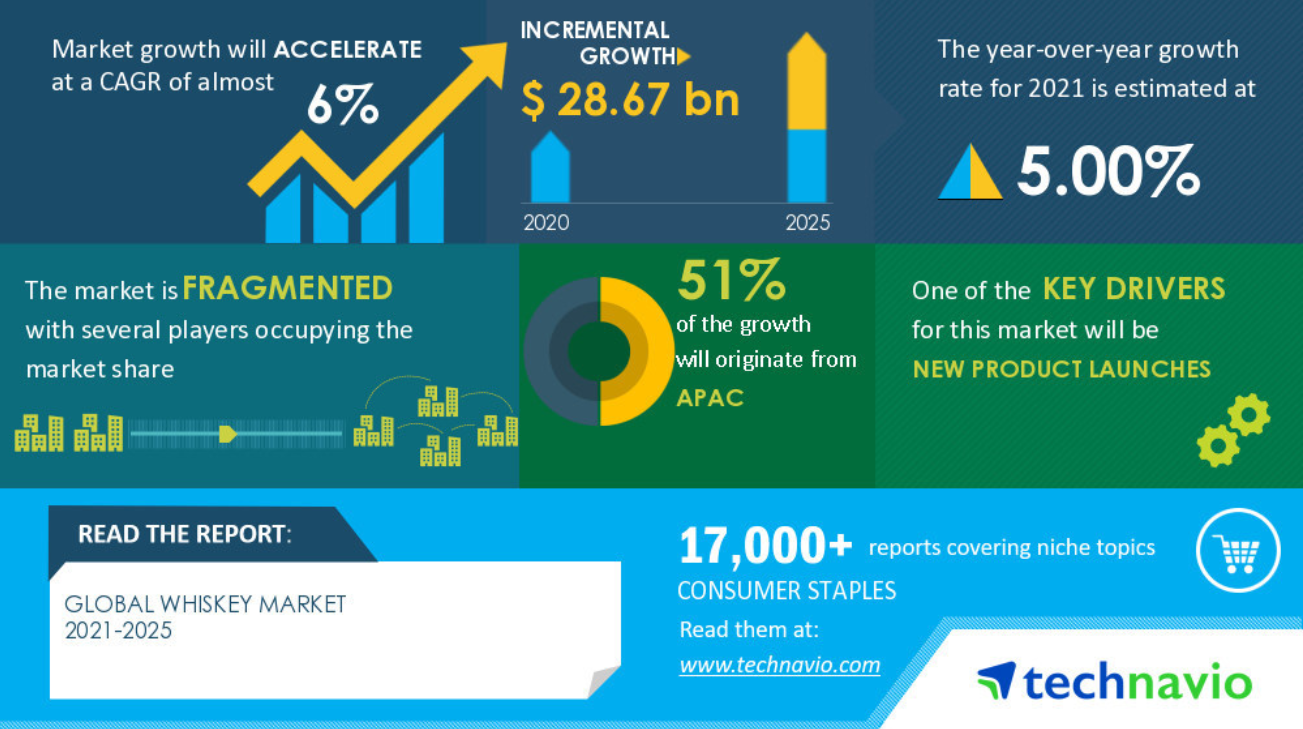

Das Marktwachstum sieht ganz gut aus. Der Whiskeymarkt soll bis 2025 weltweit jährlich um ca. 6% wachsen, was ganz passabel ist.

Der globale Markt für alkoholische Getränke soll bis 2025 laut Statista sogar um bis zu 9% wachsen. Aktuell beläuft sich der Gesamtmarkt für alkoholische Getränke auf rund 1,4 Billionen US-$ in 2021. Davon entfallen allein 311 Mrd. US-$ auf China. Bis 2025 sollen außerdem rund 45% des Marktes außer Haus, also in Bars, Kneipen und Co. konsumiert werden.

Es ist auch so, dass sich immer mehr Schwellenländer erst demnächst den Konsum von teureren ausländischen Marken leisten können und wollen, weshalb hier auch noch Potenzial für Brown-Forman steckt. Bereits 2018 legte Brown-Forman fest, dass man sich auf die Bereiche Whiskey und Tequila im gehobenen Premium-Bereich fokussieren will, da man hier langfristig die größten Wachstumschancen sieht. Das Unternehmen hat hierfür auch das Portfolio dementsprechend mit den Bereichen Premium Bourbons und Super-Premium untergliedert. Der Bereich Premium Bourbons umfasst beispielsweise Woodford Reserve und Old Forester. Im Bereich Super-Premium findet man Gentleman Jack oder Jack Daniel’s No. 27 Gold Tennessee Whiskey.

Vergleicht man die Wachstumsaussichten des Hauptgeschäfts von Brown-Froman – Whiskey – mit den Prognosen für den gesamten Markt der alkoholischen Getränke, könnte man meinen, dass man auf das falsche Pferd gesetzt hat. Aber die Amerikaner wissen auch, dass Whiskey nicht gleich Whiskey ist. Mit dem Fokus auf den Premiumbereich (Premiumisierung) hat man die Chancen bei Whiskey – und auch bei Tequila – erkannt und setzt die richtigen Schwerpunkte.

Sehr interessant ist ein Blick auf die Struktur der Anteilseigner. Die Brown-Familie, also die Nachkommen des Gründers George Brown besitzen immer noch rund 50% am Unternehmen und sind damit Stand 2020 die 13. reichsten Familie der USA mit einem geschätzten Nettovermögen von rund 20 Mrd. US-$.

Das Unternehmen hat eigens dafür das Brown Family Shareholder Committee ins Leben gerufen, das als Forum der Familienanteilseigner dient.

CEO des Familienunternehmens ist seit 2019 Lawson Whiting, der 1997 seine Karriere bei Brown-Forman begann. Dabei hat er für Jack Daniel’s sehr viele Unternehmensbereiche geleitet wie Investor Relations, Business-Strategie und den Finanzbereich USA. Lawson Whiting besitzt auch Brown-Forman-Aktien im Gesamtwert von ca. 1,7 Mio. US-$.

Brown-Forman besitzt außerdem ein Aktienrückkaufprogramm, dass immer mal wieder spärlich ausgeführt wird.

Konkurrenz- & Wettbewerbsanalyse

Im alkoholischen Getränkemarkt kommt man natürlich am Branchenriesen AB InBev (Biermarken wie Beck’s, Budweiser) nicht vorbei. Hauptkonkurrent und insgesamt am ähnlichsten mit Blick auf das Portfolio ist wohl der weltweit größte Spirituosenhersteller Diageo mit Marken wie Johnnie Walker, Smirnoff, Captain Morgan, Tanqueray, Baileys, Guinness, Singleton oder Oban. Erst kürzlich haben wir uns auch den französischen Spirituosenhersteller Pernod Ricard näher angesehen, der beispielsweise Absolut Vodka, Glenlivet, Chivas Regal, Jameson, Havanna Club oder Lillet im Sortiment hat. Constellation Brands wiederum hat sich eher auf Wein spezialisiert und besitzt hierzulande weniger bekannte Marken wie Modelo Especial und die Rechte zum Vertrieb von Corona (das Bier) in den USA. Wie der Name es schon vermuten lässt, hat Davide Campari-Milano das gleichnamige Produkt Campari im Portfolio. Darüber hinaus findet sich noch Aperol oder Ouzo 12 im Sortiment. Der letzte im Bunde wäre dann noch Remy Cointreau, die beispielsweise Rémy Martin, Cointreau oder Metaxa im Portfolio haben.

Wie ihr seht, gibt es auf dem Markt bereits massig Konkurrenz mit vielen international bekannten und beliebten Marken.

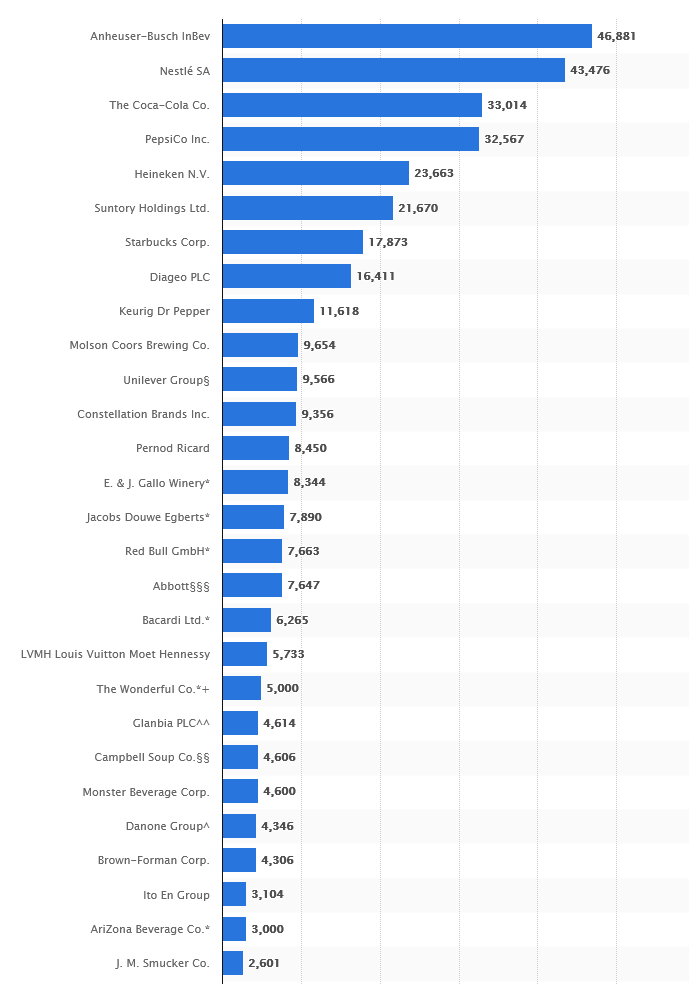

In Sachen Umsatz kommt keiner an den belgischen Brauerei-Riesen AB InBev ran mit einem Umsatz von ca. 52 Mrd. € in 2020. Da Brown-Forman aber vor allem in der Spirituosen-Branche beheimatet ist, sollten wir den Fokus hauptsächlich auf die anderen Unternehmen dieser Runde richten. Der größte Konkurrent von Brown-Forman (Umsatz von ca. 3,7 Mrd. €) – Diageo (Umsatz von ca. 21 Mrd. €) – ist mehr als fünfmal so groß wie die US-Amerikaner.

Bei der EK-Quote bewegt man sich eher am unteren Rand mit knapp 34%. Lediglich Diageo (25%) und AB InBev (35%) sind ähnlich „schlecht“. Die höchste EK-Quotehat mit 50% Remy Cointreau.

Dabei hat Brown-Forman die mit Abstand beste EK-Renditemit fast 42%. Der nächstbeste Konkurrent ist hier Diageo mit knapp 17%.

Und auch im Bereich der EBIT-Marge gibt es doch ein paar Unterschiede. Brown-Forman hat hier mit knapp 25% die besten Margen zu bieten. Man muss allerdings festhalten, dass das Geschäftsjahr 2020 von Brown-Forman von April 2019 bis April 2020 ging, wo die Corona-Krise ja erst richtig ins Rollen kam, was aber anscheinend im darauffolgenden Jahr trotzdem nicht wirklich gestört hat (2021: EBIT-Marge von ca. 25%). Diageo beispielsweise musste sich im Pandemiejahr 2020 lediglich mit einer EBIT-Marge von 12% zufriedengeben, in den Jahren davor und auch in 2021 pendelt diese wieder um die 20%. Bei Pernod Ricard sieht das Spiel ähnlich aus, in „normalen“ Zeiten werden hier eher EBIT-Margen von 26% eingefahren.

Gehen wir einen Schritt zurück und betrachten die größten Getränkeunternehmen der Welt. Hier landet Brown-Forman auf Rang 25. Diageo und Pernod Ricard finden sich auch Platz 8 bzw. 13 wieder. Somit lässt die sich die Größe von Brown-Forman recht gut in Relation setzen.

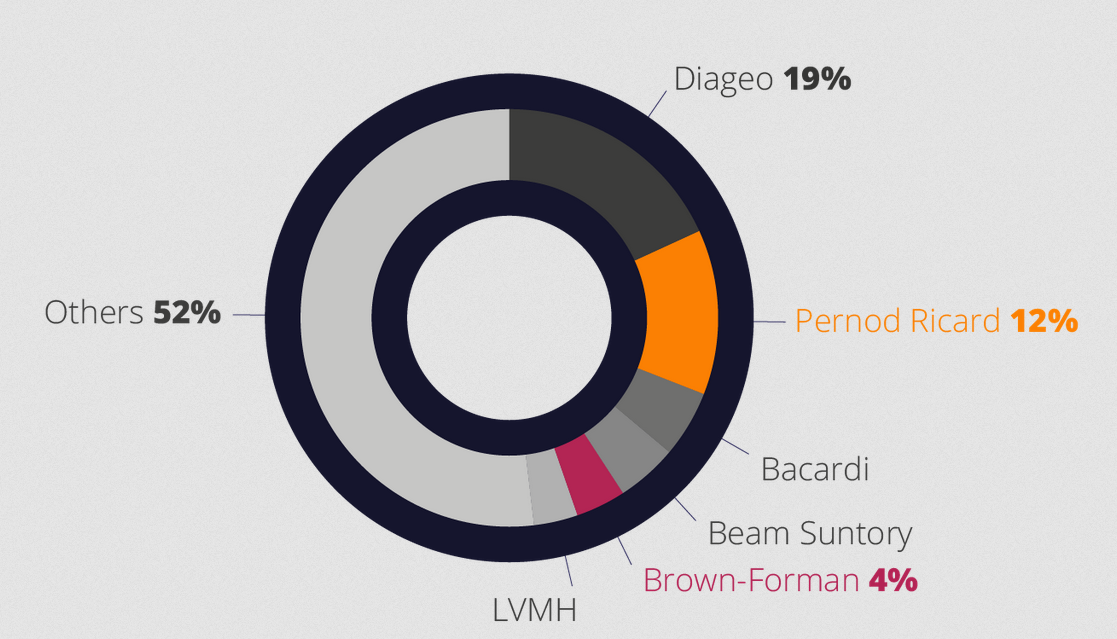

Aber wichtig in dieser Betrachtung ist ja vor allem der Spirituosenmarkt. Der globale Marktanteil von Brown-Forman lag 2019 bei rund 4% und damit deutlich hinter Diageo (19%) und Pernod Ricard (12%), was auch die Umsatzverhältnisse der Unternehmen widerspiegelt.

Beim Steckenpferd American Whiskey sieht es dagegen mit einem Marktanteil von 27% gar nicht so schlecht aus. Man ist ganz knapp hinter Beam Suntory (z.B. Jim Beam) mit Marktanteil 28% auf Platz zwei, wodurch auch nochmal klar wird wo die Stärken bzw. der Fokus des Konzerns liegt.

Risiken

Brown-Forman sagt selbst, dass es schwierig ist die Auswirkungen der Pandemie auf das Geschäft richtig zu beziffern. Insgesamt kamen die Amerikaner ja auch recht unbeschadet durch das ganze Thema. Man konnte die negativen Auswirkungen (On-Premise-Verkäufe (Bsp.: Bars, Restaurants), Travel-Retail-Geschäft (Bsp.: Duty-free-Shops)) durch andere positive Entwicklungen (Off-Premise-Geschäft (Bsp.: Lebensmitteleinzelhandel für den Konsum zu Hause), E-Commerce-Bereich) überraschend gut ausgleichen. Trotzdem ist die weitere Corona-Entwicklung zumindest ein Risiko für die Bereiche On-Premise und Travel-Retail, auch wenn der Spirituosenhersteller scheinbar sehr gut weiß, wie er damit umgehen muss. Die durch Corona entstandenen und ggf. noch entstehenden Lieferengpässe (Bsp. Glas) darf man an dieser Stelle auf nicht ganz außer Acht lassen.

Bei den aktuellen Risiken darf natürlich auch die Inflation nicht fehlen, wenn sie schon in aller Munde ist. Brown-Forman sieht steigende Preise bei Agaven (für Tequila) und weiteren Rohstoffen sowie steigende Transportkosten auf sich zukommen. Auch geht das Management davon aus, dass man diese Preissteigerung nicht vollständig an die Kunden weitergeben kann und rechnet daher für 2022 mit gleichbleibenden bzw. leicht sinkende Margen.

Und dann gibt’s noch das Thema Diversifizierung. Auf den ersten Blick ist Brown-Forman mit über 40 Marken, die in rund 170 Ländern vertrieben werden, gut aufgestellt. Aber sieht man genauer hin, schaut’s nicht mehr so rosig aus.

Allein die USA ist für ca. 50% des Nettoumsatzes verantwortlich. Ok, die andern 50% kommen aus dem Rest der Welt – damit kann man Leben.

Bei den Produktkategorien wird aber schnell klar, so diversifiziert wie man sich darstellt ist man wahrlich nicht. Der Bereich Whiskey – allen voran Jack Daniel’s – ist für knapp 80% des Nettoumsatzes verantwortlich. Es besteht eine große Abhängigkeit zu einer Marke. Nimmt die Kundenbindung zur Markenfamilie von Jack Daniel’s ab, könnte es schnell ungemütlich für Brown-Froman werden. Und genügend Konkurrenz ist bekanntlich vorhanden.

Und dann gibt es noch die beiden größten Kunden des US-amerikanischen Spirituosenherstellers. Brown-Forman rückt zwar die Namen nicht raus, aber gibt an für wie viel Nettoumsatz diese beiden verantwortlich sind. Und bei einem Unternehmen im Getränkesegment mit Schwerpunkt in den USA liegt man wohl nicht ganz daneben, wenn man darauf tippt, dass einer der Kunden Walmart ist. Jedenfalls waren die beiden größten Kunden im Jahr 2021 für 19% (2020: 18%) bzw. 13% (2020: 13%), also zusammen 32% der Nettoumsätze verantwortlich. Denen gegenüber dürfte Brown-Forman wohl nicht unbedingt die beste Verhandlungsposition haben, was wiederum negative Auswirkungen auf die Margen haben kann.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 3,5% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 1,5% zusammen.

Bei aktuellen Owner Earnings von 217 Mio. € (2021) ergeben sich folgende Werte:

Fairer Wert: 26 €

10% Sicherheitsmarge: 23 €

20% Sicherheitsmarge: 21 €

30% Sicherheitsmarge: 18 €

40% Sicherheitsmarge: 15 €

Buchwert: 6 €

Derzeitiger Aktienkurs (26.11.2021): 65 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Brown-Froman hat mit Jack Daniel’s einen wirklichen Kracher im Portfolio. Die Marke ist bekannt und beliebt und das spiegelt sich in den Margen wider. Danach kommt aber nicht mehr viel. Man ist hinsichtlich des Produktportfolios weit weniger diversifiziert als die Angabe „über 40 Marken“ vermuten lässt. Der Erfolg von Brown-Forman steht und fällt mit Jack. Und trotz der Beliebtheit von Brown-Froman’s Hauptmarke stellt sich das Unternehmen darauf ein, dass man die anstehenden Preissteigerungen nicht 1 zu 1 an die Kunden weitergeben kann.

Zugutehalten muss man den Amerikanern aber, dass sie es überraschenderweise geschafft haben als Spirituosenhersteller praktisch unbeschadet durch die diversen Lockdowns zu kommen. Chapeau!

Brown-Froman legt mit seiner Premium-Strategie zwar auch den richtigen Fokus für die Zukunft, aber ob man in den nächsten Jahren durchschnittlich im zweistelligen Prozentbereich wachsen kann, dürfte schwierig werden.

Das Unternehmen hinter Jack Daniel’s ist jetzt wahrlich kein schlechtes Unternehmen, aber es überzeugt uns nicht 100%. Uns persönlich überzeugen die Platzhirsche Diageo und Pernod Ricard mehr, auch aufgrund des stärkeren/breiteren Produktportfolios. Aber bei einem angemessenen Preis können wir auch jeden Investor verstehen, der an Brown-Forman interessiert ist. Das Unternehmen hat ein paar gute Argumente, auch wenn es uns nicht vollends überzeugen kann. Aber jeder Investor zieht seine eigenen Schlussfolgerungen.

Jetzt seid ihr wieder gefragt: Kennt ihr Brown-Forman? Überzeugt euch der Spirituosenhersteller? Welche Marke des Unternehmens findet sich in eurer Bar? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

30 Tage kostenlos testen

Weitere Quellen

Brown-Forman: https://www.brown-forman.com/brands

Brown-Forman: https://investors.brown-forman.com/investors/financial-reports-filings/sec-filings/default.aspx

Brown-Forman: https://www.brown-forman.com/article/brown-forman-delivers-strong-first-quarter-2022-results

Brown-Forman: https://www.brown-forman.com/history-timeline

Brown-Forman: https://investors.brown-forman.com/investors/overview/default.aspx

Brown-Forman: https://investors.brown-forman.com/investors/events-presentations/default.aspx

Brand-Forman: https://www.brown-forman.com/brand/jack-daniels

Statista: https://www.statista.com/outlook/cmo/alcoholic-drinks/worldwide

Forbes: https://www.forbes.com/profile/brown/

Marketscreener: https://de.marketscreener.com/boersen-barone/Lawson-E-Whiting-7165/biography/

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Mal wieder eine ausführliche schön zu lesende Analyse! Saubere Arbeit.

Wenn man selbst diversifiziert dürfte es halb so schlimm sein, wenn ein Unternehmen von einem Produkt abhängig ist, aber muss natürlich erwähnt werden.

Das mit der Errechnung des fairen Wertes sehe Ich anders. Ich denke eure Parameter sind noch schlimmer als meine. Ich hatte einen „wie hoch ist das faire KGV“ Ansatz gewählt und kam 2014 auf ca. 46$. Ich glaub kaum dass es in der Zwischenzeit weniger Wert geworden ist. Zum anderen ist es schon lange sehr hoch bewertet, das stimmt, aber Ihr kommt auf ca. 1/3 des Börsenwertes. Ich denke nicht, dass der Börsenwert seit Jahren eine Übertreibung ist (evtl. 2-3 aber keine 6 Jahre).

PS: Ihr habt sogar fast die gleich Peergroup gewählt wie Ich damals. Interessant dabei noch die Verzinsung einbehaltener Gewinne (Stand 2015):

Diageo; 17,97%

Brown-Forman: 21,77%

Pernod-Ricard: 3,33%

Rémy Cointreau: 38,85%

Campari Group: 4,62%

Thai Bev: 10,82%

liebe Grüße aus Wien

Valueer

Vielen Dank für deinen ausführlichen Kommentar! 😀

Ja, bei der Bewertung sind wir i.d.R. konservativ, sehr konservativ … manchmal vielleicht auch zu konservativ. 🙂 Aber es ist ja auch gut, dass verschiedene Investoren auf unterschiedliche Unternehmensbewertungen kommen – sonst wär’s ja langweilig. 😉

Beste Grüße aus Bayern

Dani