Heute geht es in unserer Inside-Analyse um einen Snack-& Süßwarenkonzern aus den USA. Das Unternehmen vereint unter anderem lila Kühe, schwarz-weiße Doppelkekse und gipfelförmige Schokolade. Die Rede ist von Mondelēz International.

Mondelēz International, Inc.

Mondelēz International ist eines des größten Snack-& Süßwarenunternehmen der Welt. Obwohl es das Unternehmen selbst erst seit 2012 durch die Aufspaltung der Kraft Foods Inc. – in Kraft Foods Inc. (Lebensmittel in Nordamerika) und Mondelēz International, Inc. (weltweites Snack-& Süßwarengeschäft) – entstand, geht die Unternehmensgeschichte bis ins 19. Jahrhundert zurück. Heute verkauft das Unternehmen seine Produkte in über 150 Länder und ist nach eigenen Angaben die weltweite Nummer 1 bei Keksen und die weltweite Nummer 2 im Bereich Schokolade

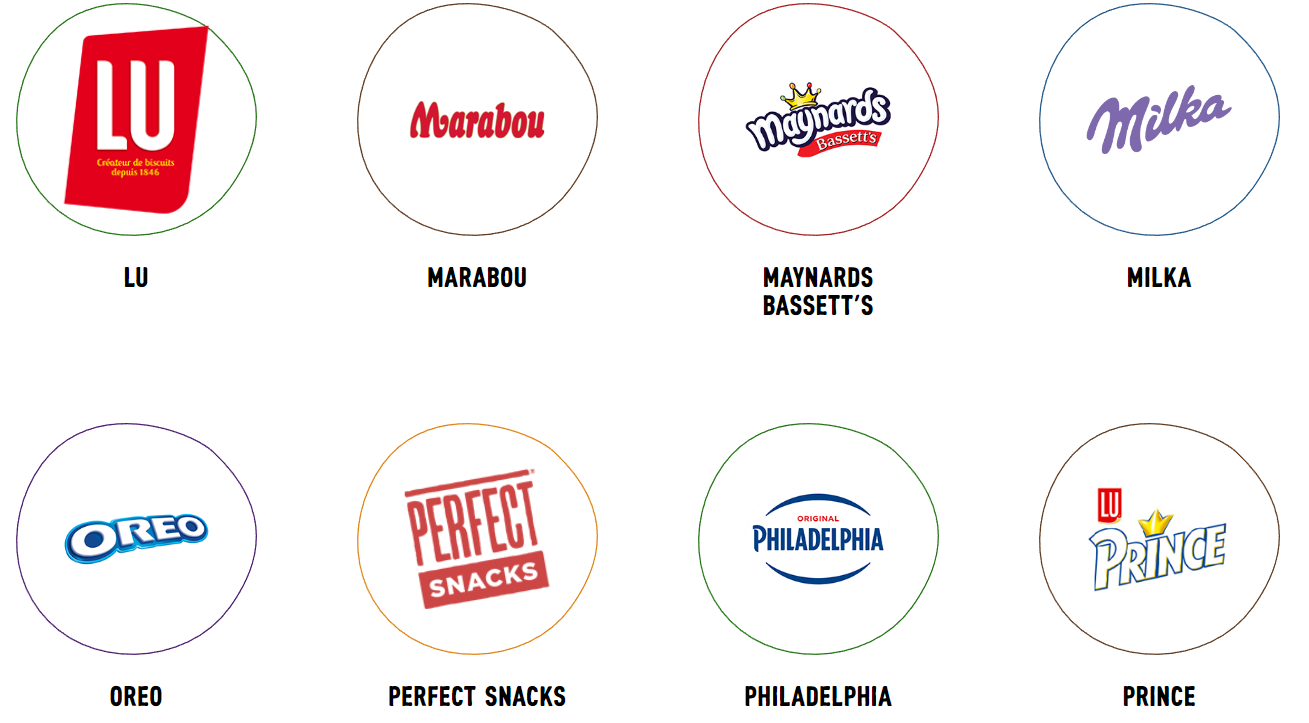

Das Portfolio des US-amerikanischen Snack-& Süßwarenunternehmens mit Sitz in Chicago, Illinois umfasst fünf Kategorien:

Biscuits (Kekse, aber auch salzige Snacks): Bspw. 7DAYS, belVita, LU, Oreo (der nach eigenen Angaben meistverkaufte Keks der Welt), Ritz und TUC

Chocolate (Schokolade): Bspw. Cadbury (aber z.B. nicht in den USA, dort liegen die Rechte bei Hershey), Côte d’Or, Daim, Marabou, Milka und Toblerone

Gum & Candy (Kaugummi, Gummibärchen und andere Süßigkeiten): Bspw. Halls, Sour Patch Kids und Trident (nach eigenen Angaben die weltweite Nr. 1 Kaugummimarke)

Beverages (Getränke): Bspw. Tang und Cadbury Bournvita

Cheese & Grocery (Käse und andere Lebensmittel): Bspw. Philadelphia (die nach eigenen Angaben bekannteste Frischkäsemarke der Welt), aber nur in einigen Regionen (z.B. in den USA liegen die Rechte bei Kraft Heinz)

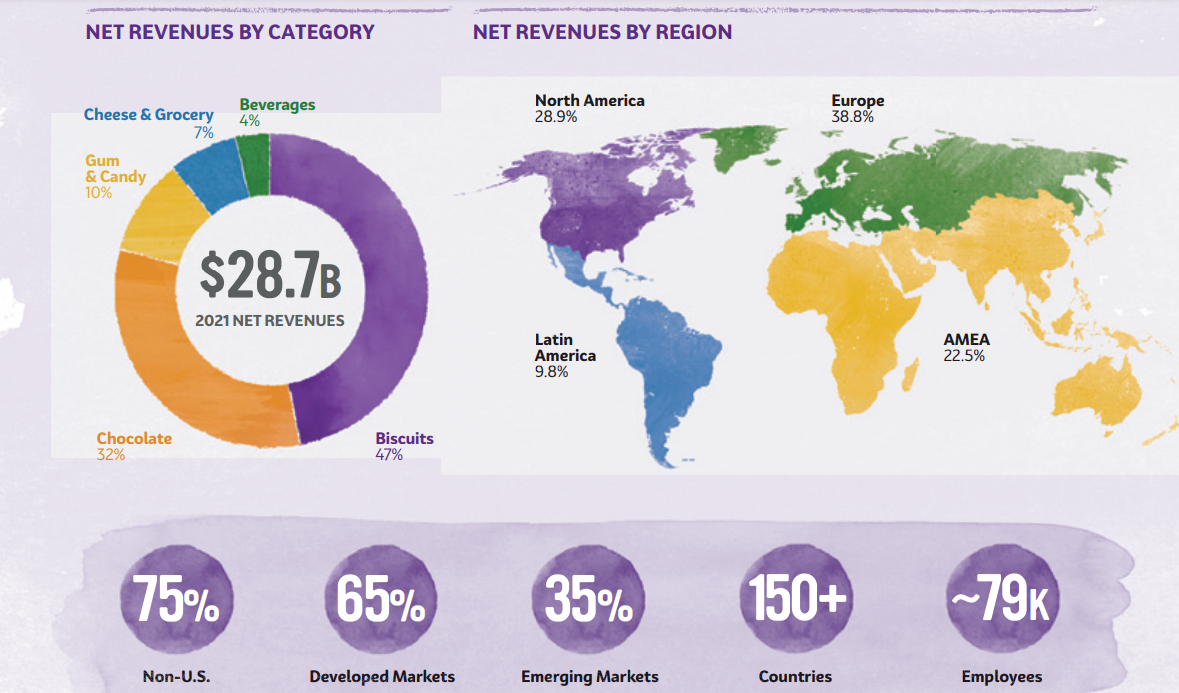

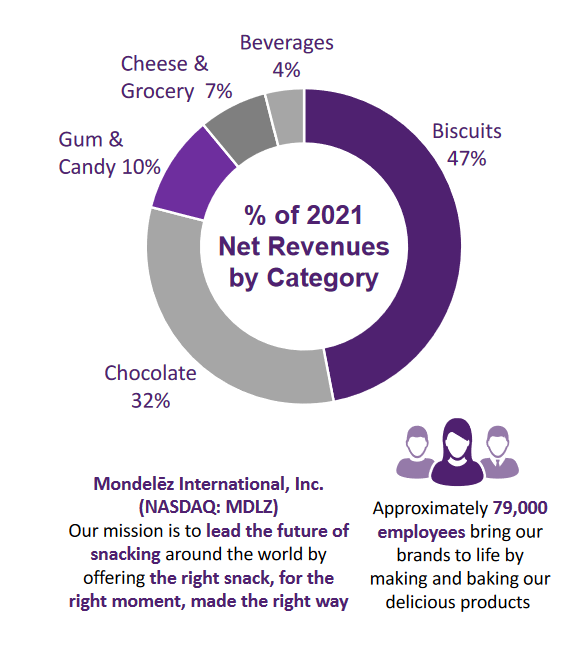

2021 hat das Unternehmen einen Umsatz von ca. 28,7 Mrd. US-$ erzielt. Dabei entfielen ca. 47,1% auf die Kategorie Biscuits (Kekse, aber auch salzige Snacks mit Marken wie z.B. LU, Oreo und TUC) gefolgt von Chocolate (Schokolade mit Marken wie z.B. Cadbury, Côte d’Or, Daim, Milka und Toblerone) mit knapp 32,4%. Der Umsatzanteil dieser beiden Produktkategorie lag somit 2021 bei über 79,5%. Dahinter folgen dann Gum & Candy (Kaugummi, Gummibärchen und andere Süßigkeiten) mit ca. 10,0%, Cheese & Grocery (Käse und andere Lebensmittel) mit über 6,9% und zu guter Letzt Beverages (Getränke) mit ca. 3,6%.

Zwar gibt Mondelēz International die Umsätze auch nach Produktkategorie an, aber offiziell wird nach vier Regionen berichtet. Die vier operativen Segmente gliedern sich in Latin America, AMEA, Europe, North America:

Europe (Europa): Über 38,8% des Umsatzes 2021

North America (Nordamerika): Ca. 28,9% des Umsatzes 2021

AMEA (Afrika, Mittlerer Osten, Asien): Ca. 22,5% des Umsatzes 2021

Latin America (Mittel-& Südamerika): Über 9,7% des Umsatzes 2021

(In der Grafik wird der Umsatzanteil von Latin America als 9,8% angegeben. Man wollte wohl gerundet auf die vollen 100% kommen.)

Historie

1824

John Cadbury eröffnet sein erstes Lebensmittelgeschäft in Birmingham, England, und verkauft dort als Nebengeschäft Kakao und Trinkschokolade.

1909

James L. Kraft gründet zusammen mit seinen vier Brüdern die J.L. Kraft and Bros. Company.

1923

Thomas H. McInerney und Edward E. Rieck formen die National Dairy Products Corporation aus einem Zusammenschluss von McInnerney’s Hydrox Corporation und Rieck’s McJunkin Dairy Co of Pittsburgh und bringen das Unternehmen an die New York Stock Exchange.

1924

J.L. Kraft and Bros. Company ändert den Namen in Kraft Cheese Company und geht in Chicago an die Börse.

1930

National Dairy Products Corporation übernimmt die Kraft-Phenix Cheese Company.

1969

National Dairy Products Corporation ändert seinen Namen in Kraftco Corporation. Der Schokoladenproduzent Cadbury Group Ltd. schließt sich mit Schweppes Ltd. zu Cadbury Schweppes plc. zusammen.

1976

Unternehmensname wird erneut geändert in Kraft, Inc..

1988

Der Tabakkonzern Philip Morris Companies Inc. kauft Kraft, Inc. und verbindet es mit General Foods Corporation zu Kraft General Foods, Inc. (KGF).

1990

KGF übernimmt Jacobs Suchard mit Milka.

2000

Philip Morris Companies Inc. übernimmt Nabisco Holdings Corp. mit den bekannten Oreo Keksen.

2001

Philip Morris Companies Inc. fusioniert KGF mit Nabisco Holdings Corp..

2007

Kraft Foods Inc. wird von Philip Morris Companies Inc. (jetzt Altria Group, Inc.) abgespalten und die Aktien werden wieder an der New York Stock Exchange gehandelt. Zudem erwirbt das Unternehmen das weltweite Keksgeschäft von Danone mit LU und TUC.

2008

Cadbury Schweppes plc. spalten sich wieder in Cadbury (Süßwarengeschäft) und Schweppes (Getränke) auf.

2010

Kraft übernimmt den britischen Süßwarenkonzern Cadbury.

2012

Kraft Foods Inc. spaltet sich in Kraft Foods Inc. (Nahrungsmittel in Nordamerika) und Mondelēz International, Inc. (weltweites Snack-& Süßwarengeschäft) auf.

2022

Mondelēz International, Inc. übernimmt das griechische Snackunternehmen Chipita und verkündet die Übernahme von Clif Bar.

Gegenwart

Werfen wir einen Blick auf das erste Halbjahr 2022 des US-amerikanischen Snack-& Süßwarenunternehmens, welches bis zum 30.06.2022 ging.

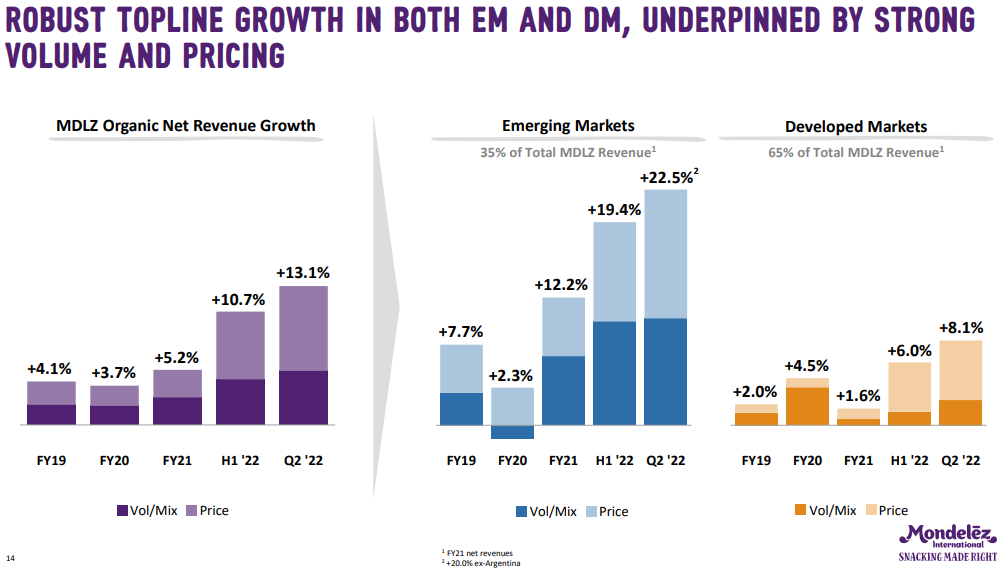

Mondelēz konnte in den ersten sechs Monaten 2022 den Umsatz um über 8,3% im Vergleich zum Vorjahreszeitraum auf ca. 15,0 Mrd. US-$ steigern. Diese Steigerung führt das Management auf eine gesteigerte Nachfrage innerhalb vieler Snack-Produktkategorien sowohl in Industrieländern als auch in Entwicklungs-& Schwellenländern, aber auch auf höhere Preise, die durchgesetzt werden konnten, und Firmenübernahmen zurück. Wobei die Entwicklungs-& Schwellenländer (Emerging Markets) mit einer Steigerung von ca. 18,8% die Nase eindeutig vor den Industrieländern (Developed Markets) mit ca. 2,7% haben.

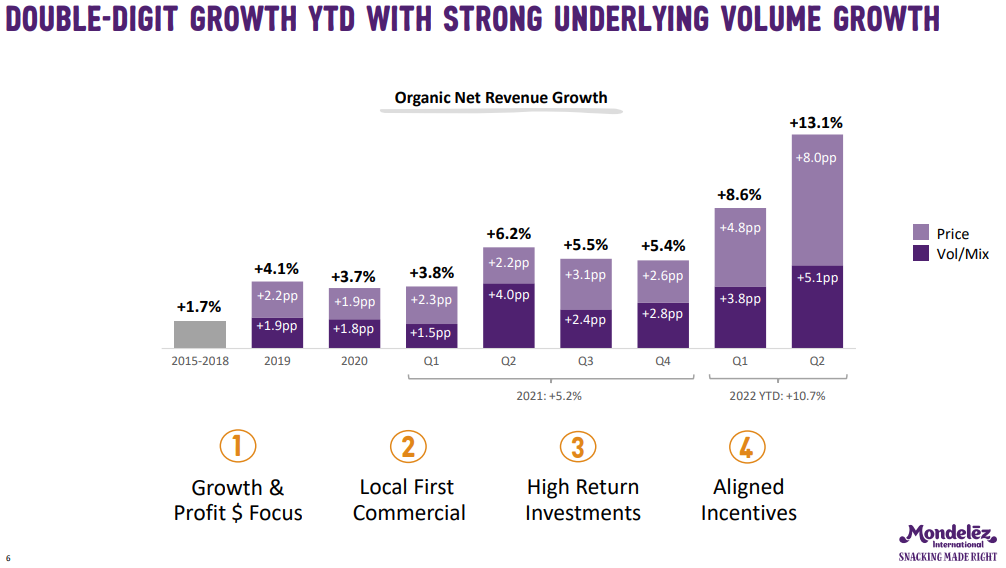

Das organische Umsatzwachstum (Like-For-Like-Wachstum: Wachstum bei konstanten Wechselkursen und ohne Effekte aus Übernahmen oder Veräußerungen) lag im ersten Halbjahr 2022 bei ca. 10,7%. 6,4%-Punkte davon lassen sich auf höhere Preise und die restlichen 4,3 %-Punkte auf höhere Volumen und einen günstigen Produktmix zurückführen. Hier liegen die Emerging Markets mit einer organischen Umsatzsteigerung von ca. 19,4% ebenfalls deutlich vor den Developed Markets mit 6,0%.

Im zweiten Quartal hat sich die Entwicklung sogar beschleunigt. Hier kommt man auf ein Umsatzwachstum von ca. 9,5% (Developed Markets mit ca. 2,7% und Emerging Markets mit ca. 22,4%) und organisch betrug es 13,1% (Developed Markets mit ca. 8,1% und Emerging Markets mit ca. 22,5%).

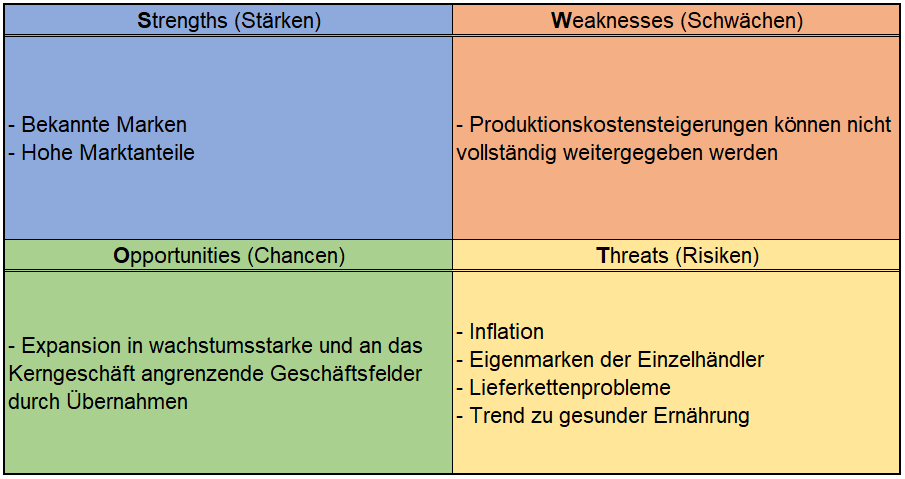

Das EBIT jedoch ist im ersten Halbjahr 2022 im Vergleich zum ersten Halbjahr 2021 um ca. 6,2% auf ca. 2,0 Mrd. US-$ gesunken. Damit ist die EBIT-Marge in den ersten sechs Monaten 2022 um knapp 2,1%-Punkte von 15,5% auf 13,4% gefallen. Zwar konnte Mondelēz höhere Preise durchsetzen, aber trotzdem nicht die Steigerung der Produktionskosten damit ausgleichen. Natürlich kämpft auch der US-amerikanische Snack-& Süßwarenkonzern mit der Inflation. Rohstoffpreise und Herstellungskosten sind deutlich angestiegen. Die höheren Kosten für z.B. Verpackungen, Milchprodukte, Speiseöle, Energie, Getreide, Zucker und Nüsse müssen erst einmal an den Kunden weitergegeben werden können. Hier zeigt sich dann der tatsächliche Burggraben. Kann ein Unternehmen die gestiegenen Kosten durch höhere Preise an die Kunden weitergeben, ist aus Unternehmenssicht alles gut. Kann es das nicht, frisst es sich in die Marge. In den letzten Jahren wurde der Begriff Burggraben wahrscheinlich viel zu inflationär gebraucht – vielleicht waren auch wir selbst teilweise etwas zu locker damit. Aber in der aktuellen Phase zeigt sich welche Unternehmen tatsächlich einen Burggraben bspw. durch Markenstärke haben und welche nicht. Und Mondelēz hat es teilweise geschafft die gestiegenen Kosten an die Kunden durch höhere Preise weiterzugeben, aber eben nicht komplett. Daher würden wir sagen, dass sich das US-amerikanische Snack-& Süßwarenunternehmen zwar auf eine gewisse Markenstärke berufen kann, aber eben mit ein paar Abstrichen.

Auch der Gewinn ging in den ersten sechs Monaten auf ca. 1,6 Mrd. US-$ zurück. Das ist ein Rückgang von über 21,4% im Vergleich zum entsprechenden Zeitraum 2021. Hier spielt aber auch der im zweiten Quartal 2022 getätigte Verkauf von Anteilen von JDE Peet’s (Kaffee-& Teehersteller mit Marken wie bspw. Jacobs, Senseo, Tassimo) mit rein, bei dem Mondelēz einen Verlust von 8 Mio. US-$ verzeichnen musste. Im zweiten Quartal 2021 hingegen konnte man mit einem Verkauf von Anteilen von Keurig Dr Pepper (Getränkehersteller mit Marken wie bspw. Dr Pepper und Snapple) noch einen Vorsteuergewinn von 520 Mio. US-$ erzielen. Zum 30.06.2022 hielt man noch 19,8% der Aktien von JDE Peet’s und 5,3% der Aktien von Keurig Dr Pepper. Zudem war man noch mit 50,0% an Dong Suh Foods Corporation und 49,0% an Dong Suh Oil & Fats Co. Ltd. (südkoreanische Lebensmittelkonzerne) beteiligt.

Dann widmen wir uns nun der Entwicklung der einzelnen Segmente.

Die größte Umsatzsteigerung in den ersten sechs Monaten 2022 im Vergleich zum Vorjahreszeitraum mit ca. 27,2% verzeichnete man in der kleinsten Region Latin America. Dahinter folgen North America mit knapp 8,7%, AMEA mit ca. 6,4% und zu guter Letzt Europe mit lediglich ca. 4,5%. Trotzdem hat sich an der Umsatzverteilung über die einzelnen Regionen hinweg nicht so viel getan. Das größte Segment bleibt weiterhin Europe mit einem Umsatzanteil von knapp 37,0% im ersten Halbjahr 2022 (H1 2021: 38,3%), gefolgt von North America mit knapp 29,1% (H1 2021: 29,0%), AMEA mit über 22,6% (H1 2021: 23,0%) und der, wie schon erwähnt, kleinsten Region Latin America mit über 11,3% (H1 2021: 9,6%). Die gute Entwicklung in Latin America lässt sich größtenteils auf höhere Preise in Argentinien, Brasilien und Mexiko und eine generell gestiegene Nachfrage nach den Snackkategorien (Biscuits, Chocolate, Gum & Candy) zurückführen. In Europe hingegen kam der positive Effekt vor allem durch die Übernahme von Chipita. Ohne diese würde die Entwicklung in der nach Umsatz größten Region von Mondelēz noch mauer aussehen. Zudem hat sich der starke US-$ negativ auf die Umsatzentwicklung ausgewirkt. Die Integration von Chipita bringt ebenfalls Kosten mit sich, die sich negativ auf die Marge auswirken.

Werfen wir an dieser Stelle einen Blick auf die Margen der einzelnen Regionen. Diese haben sich im Vergleich zum ersten Halbjahr 2021 durchaus verändert. Die profitabelste Region ist nun North America mit einer operativen Marge von über 19,9% (H1 2021: 14,1%). Dahinter kommen AMEA mit ca. 14,2% (H1 2021: 18,0%) und Europe mit ca. 13,6%. Im Vorjahr war Europa noch die profitabelste Region mit einer Marge von über 18,2%. Das Schlusslicht bildet Latin America mit über 11,3% (H1 2021: 9,7%).

Und wie sieht es bei den einzelnen Produktkategorien aus?

Den größten Umsatzzuwachs gab es bei Gum & Candy mit knapp 19,3% im Vergleich zum Vorjahreszeitraum. Dahinter kommt mit Biscuits auch schon die nach Umsatz größte Produktkategorie mit einer Steigerung von ca. 10,8%. Die restlichen Kategorien liefen eher mau bis schlecht – Beverages mit knapp 5,2%, Chocolate mit knapp 4,8% und Cheese & Grocery mit ca. -5,7%. Die beiden mit Abstand größten Produktkategorien sind Biscuits mit einem Umsatzanteil im ersten Halbjahr 2022 von über 48,9% (H1 2021: 47,8%) und Chocolate mit knapp 30,1% (H1 2021: 31,1%). Zusammen kommen Kekse und Schokolade auf einen Umsatzanteil von ca. 79,0%. Dementsprechend weniger bedeutend sind die restlichen Kategorien. Gum & Candy kommt immerhin noch auf über 10,8% (H1 2021: 9,8%), aber Cheese & Grocery und Beverages kann man mit knapp 6,3% bzw. über 3,9% Umsatzanteil in den ersten sechs Monaten 2022 dann doch eher vernachlässigen. Dabei ist auch interessant, dass Mondelēz in allen Regionen einen signifikanten Anteil des Umsatzes sowohl mit Biscuits als auch mit Chocolate macht, außer in North America. Schokolade von Mondelēz ist dort kaum vertreten (die Rechte von Cadbury in den USA liegen bspw. bei Hershey) und kommt nur auf einen Umsatzanteil von über 3,1% und liegt somit noch hinter Gum & Candy mit knapp 12,3%. Den kompletten restlichen Umsatz in der Region North America (ca. 84,6%) erwirtschaftet Mondelēz mit der Produktkategorie Biscuits. Mit Cheese & Grocery oder Beverages ist man dort gar nicht vertreten. Das liegt z.B. daran, dass die Rechte an der Frischkäsemarke Philadelphia in den USA bei Kraft Heinz liegen.

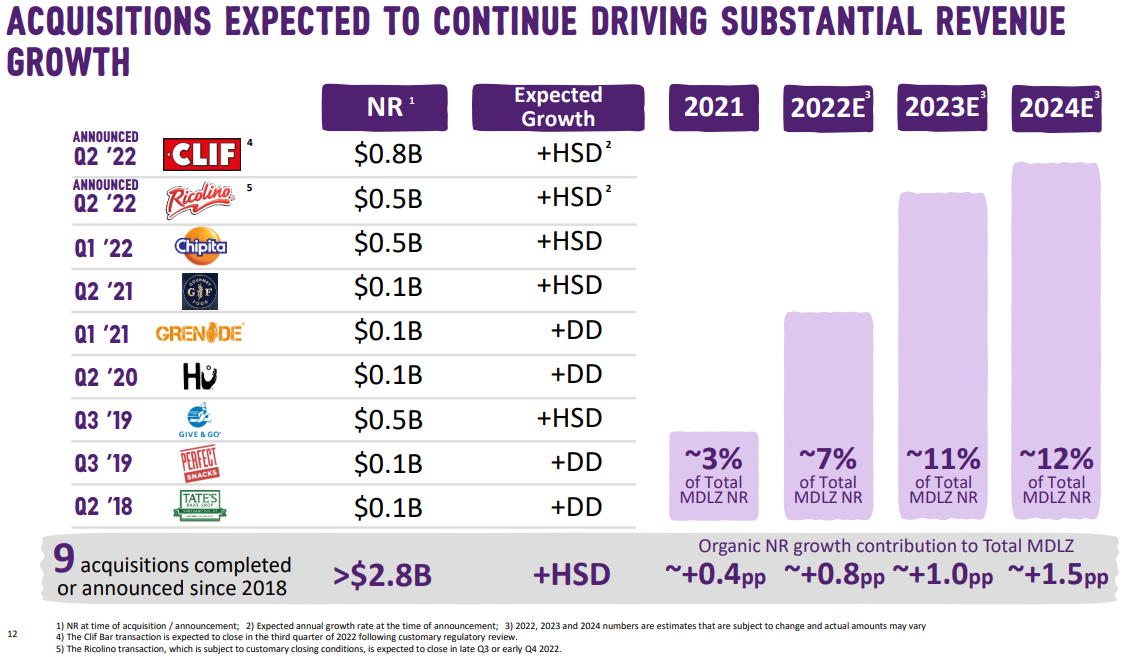

Mondelēz setzt für Wachstum weiterhin auf Übernahmen.

Im Januar 2022 hat man das griechische Snackunternehmen Chipita mit Marken wie 7Days, Chipicao und Fineti für 1,8 Mrd. US-$ übernommen. Chipita ist einer der führenden Produzenten von Croissants und anderen gebackenen Snacks in Mittel-& Osteuropa.

Damit kann Mondelēz nicht nur auf das mittel- und osteuropäischen Vertriebsnetz von Chipita zurückgreifen, sondern erweitert sein Produktportfolio auch um verpackte gebackene Snacks.

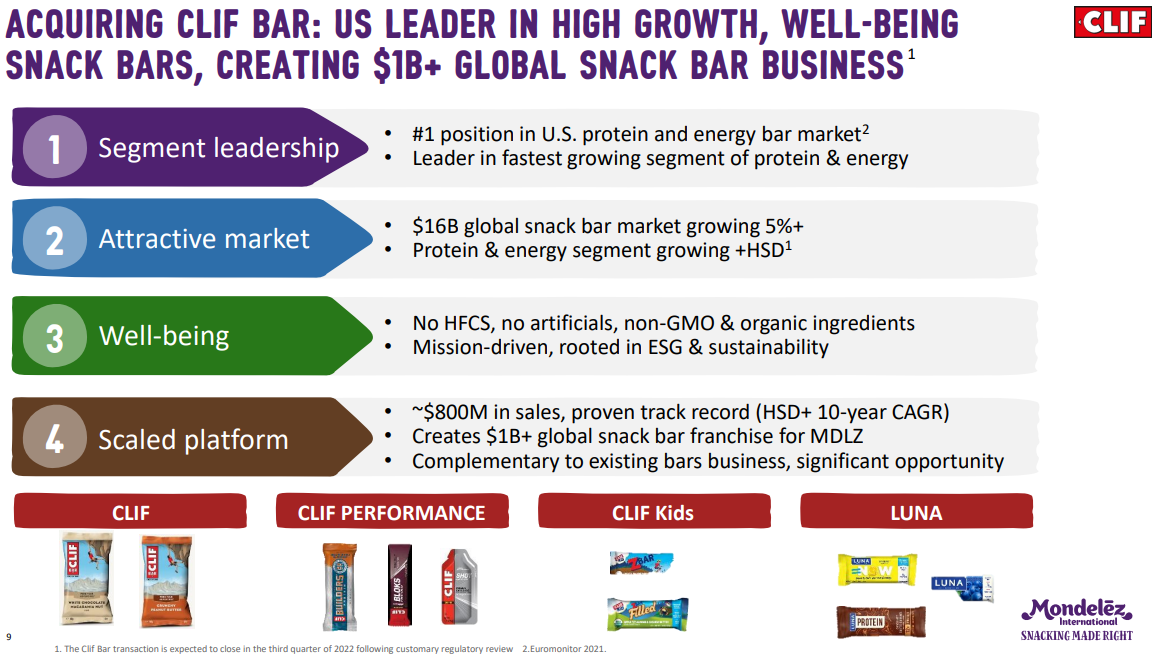

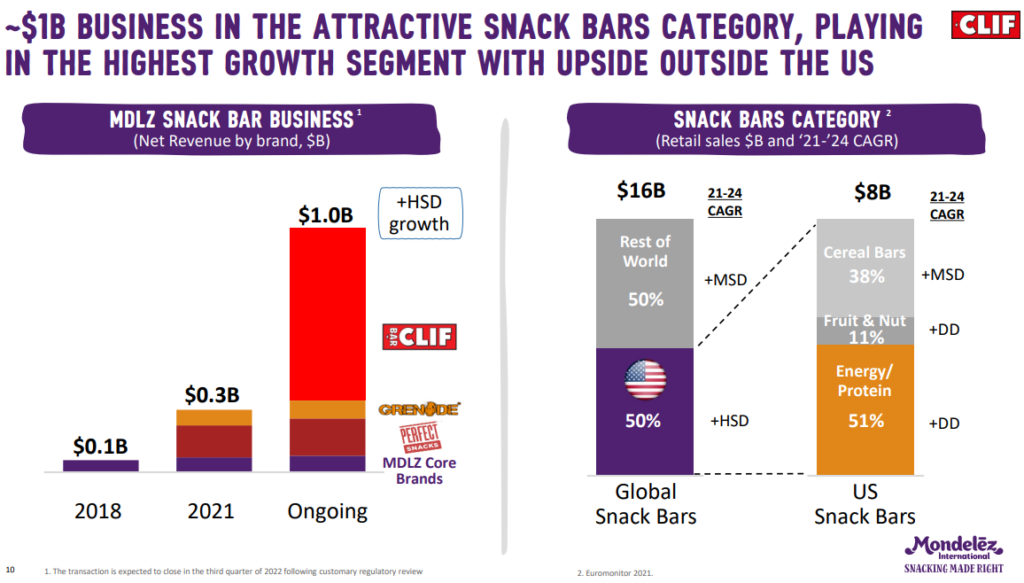

Zudem hat man im August 2022 den Energie-Riegel-Hersteller Clif Bar für 2,9 Mrd. US-$ übernommen.

Mit der Übernahme des US-amerikanischen Marktführers bei Energie-Riegeln kommt das Snackriegel-Geschäft von Mondelēz auf über eine Milliarde US-$ Umsatz im Jahr.

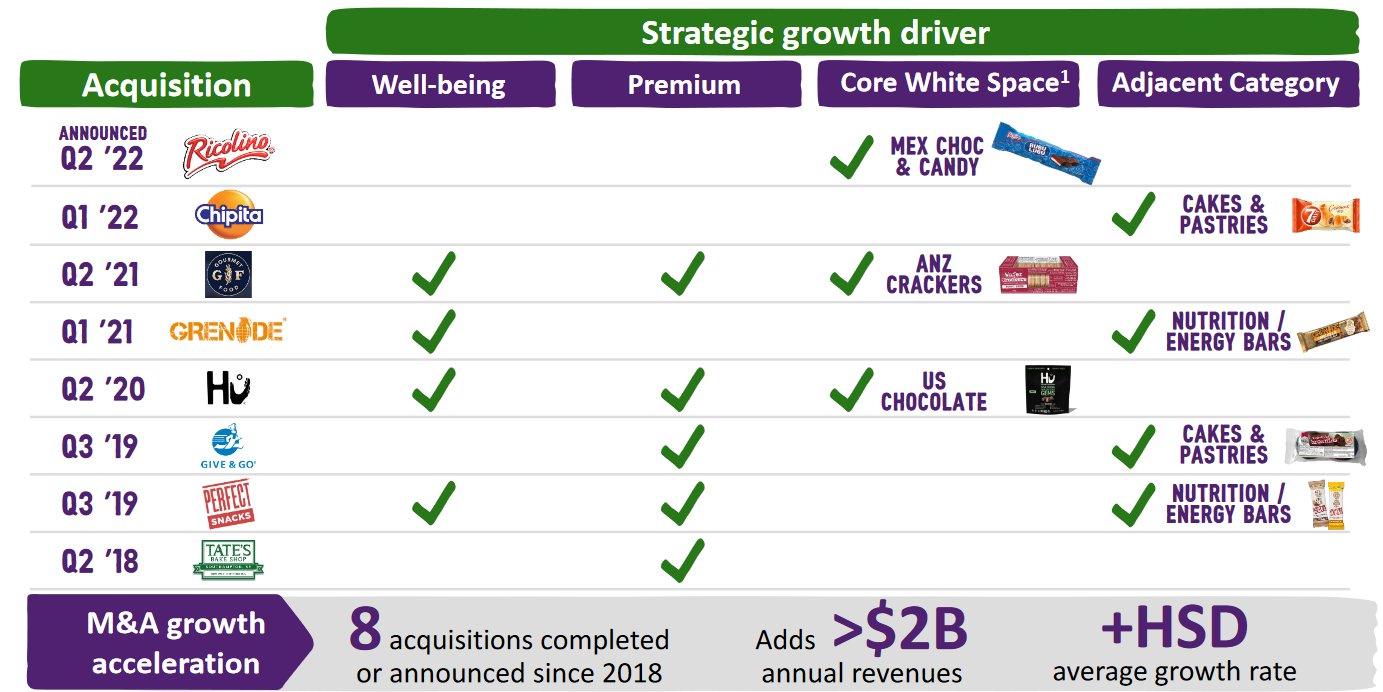

Das Management möchte mit den Übernahmen in wachstumsstarke und an das Kerngeschäft (Biscuits, Chocolate, Gum & Candy) angrenzende Snackgeschäftsfelder expandieren. Seit 2018 wurden 8 Übernahmen getätigt und mit der angekündigten Übernahme des mexikanischen Schokoladen-& Süßwarenunternehmen Ricolino für ca. 1,3 Mrd. US-$ steht die nächste Akquisition schon vor der Tür.

Auf der anderen Seite läuft seit 2014 ein Restrukturierungsprogramm beim US-amerikanischen Snack-& Süßwarenunternehmen. Ziel war und ist es die Kosten, die sowohl die Lieferketten als auch den Verwaltungsapparat betreffen, zu reduzieren. Das Programm, welches ursprünglich bis 2018 angesetzt war, wurde mittlerweile zweimal – aktuell bis 2023 – verlängert, heißt jetzt Simplify to Grow und soll nun insgesamt 7,7 Mrd. US-$ kosten. Bisher sind Restrukturierungs-& Implementierungskosten in Höhe von knapp 5,1 Milliarden US-$ entstanden. Mal gucken, ob man es nun tatsächlich abschließt oder nochmal verlängert und es noch teurer wird.

Für das Geschäftsjahr 2022 rechnet das Management mit einem organischen Umsatzwachstum von ca. 8%. Haupttreiber sollen dabei vor allem Preissteigerungen sein. Angesichts der hohen Inflation ist das nicht sonderlich verwunderlich. Viel spannender ist die Frage wie sich die Profitabilität verhalten wird. Bisher konnte man mit Preissteigerung einiges abfangen, aber trotzdem die Margen nicht halten.

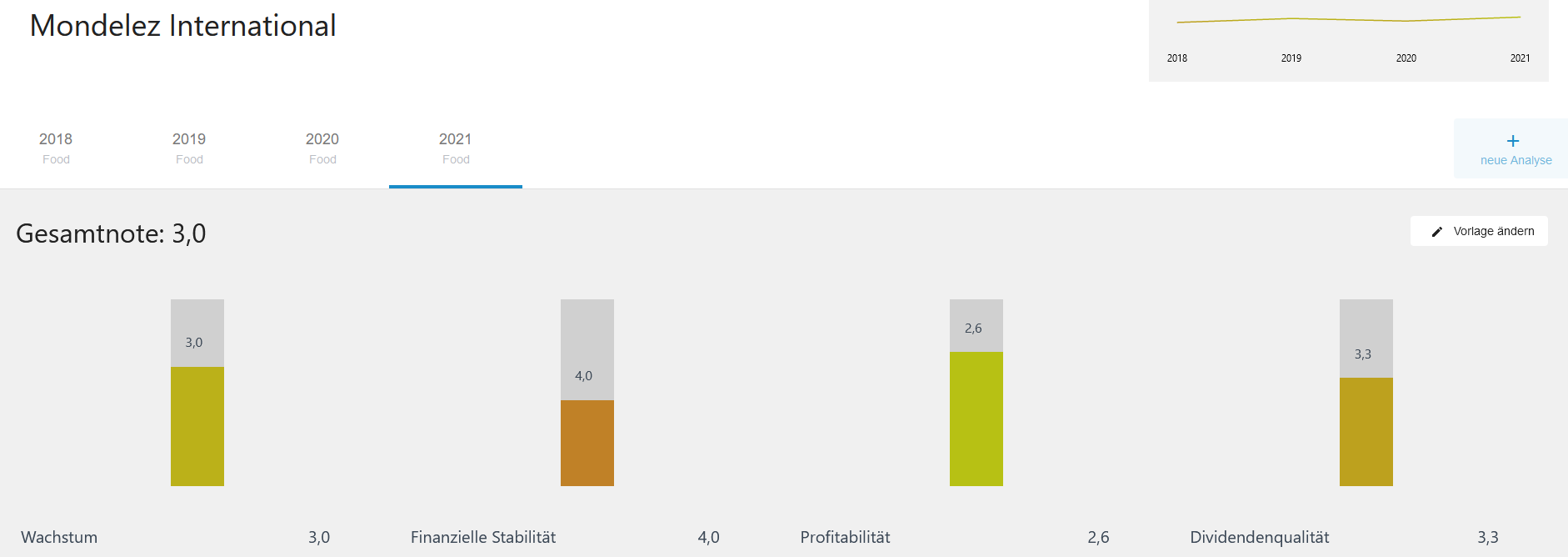

Kennzahlenanalyse

Die Zahlen von Mondelēz kann man wohl als solide einstufen. Die Eigenkapitalquote ist mit konstanten Werten über 40% seit jeher auf einem guten Niveau. Die EBIT-Marge ist mit Werten rund um die 15% solide, nicht mehr und nicht weniger. Seit 2014 läuft jedoch bei Mondelēz ein Restrukturierungsprogramm, das die Kosten reduzieren und damit Margen erhöhen soll. Vergleicht man die EBIT-Marge von 2014 (ca. 10% vs. 16% in 2021) kann man durchaus zu dem Schluss kommen, dass es trotz der bisher angefallenen Kosten und Verlängerungen Früchte trägt. Auch die Eigenkapitalrendite ist durchaus solide. Trotz der vielen Übernahmen blieb der Goodwill (Geschäfts- oder Firmenwert (immaterieller Vermögenswert), der beim Kauf von Unternehmen entsteht) in den letzten Jahren relativ konstant. Außerdem gibt es für Dividendenfreunde eine ansehnliche Dividende – solide eben.

Qualitative ANalyse

Der Schoki-& Keksgigant Mondelēz International ist eines des größten Snack-& Süßwarenunternehmen der Welt. Wie bereits erwähnt, entstand es erst 2012 durch die Aufspaltung von Kraft Foods Inc. in Kraft Foods Inc. (Lebensmittel in Nordamerika) und Mondelēz International, Inc. (weltweites Snack-& Süßwarengeschäft). Anfangs waren noch ein paar mehr Getränke im Portfolio, die mittlerweile größtenteils zu Keurig Dr Pepper gehören, an denen Mondelēz noch mit ca. 5,3% (Stand: 30.06.2022) beteiligt ist. Genauso wurden Kaffeeprodukte „outgesourced“, die mittlerweile zu JDE Peet’s gehören an denen Mondelēz sogar noch mit 19,8% (Stand: 30.06.2022) beteiligt ist.

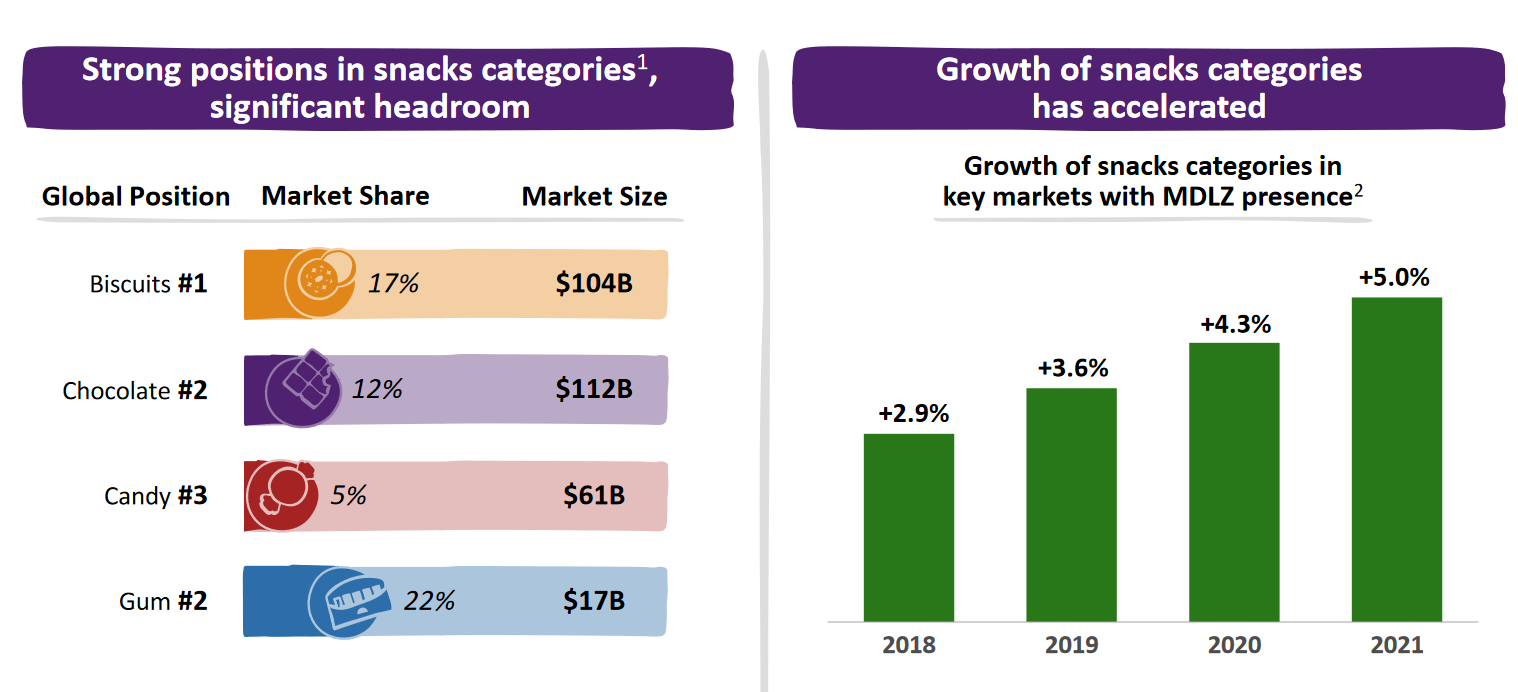

Nach eigenen Angaben ist man mit die weltweite Nummer 1 im Bereich Kekse, auf Platz 2 bei Schokolade und Kaugummi und bei Süßigkeiten (Candy wie Gummibärchen) auf Platz 3.

Man verkauft seine Produkte in über 150 Länder. Zu den bekanntesten Marken zählen unter anderem Cadbury, Milka, Toblerone, Oreo, Philadelphia, Daim oder Trident.

Das Unternehmen teilt seine Produkte in fünf Kategorien ein: Biscuits (Kekse, Cracker und gesalzene Snacks wie Oreo, belVita oder LU), Chocolate (Schokolade mit Marken wie Cadbury, Milka und Toblerone), Gum & Candy (Kaugummi, Gummibärchen und andere Süßigkeiten mit Marken wie Halls), Beverages (Getränke wie bspw. Tang) und zu guter letzte noch Cheese & Grocery (Käse und andere Lebensmittel wie bspw. Philadelphia)

Darüber hinaus ist man in vielen Regionen die Nummer 1 mit jeweils unterschiedlichen Marken.

So ist im Bereich Schokolade beispielsweise Milka auf Platz 1 in Österreich oder das bei uns eher unbekannte Cadbury Dairy Milk auf Platz 1 in Großbritannien, Indien, Australien und Irland. Und das Oreo der wohl bekannteste Cookie der Welt ist müssen wir wahrscheinlich niemanden genauer erklären.

Auch die Umsatzverteilung zeigt wo der Fokus des US-amerikanischen Snack-& Süßwarenunternehmens liegt. Kekse sind mit knapp 47% (2021) für fast die Hälfte des Umsatzes verantwortlich. Schokolade (32%) sowie Gum & Candy (10%) folgen dahinter.

Die Kunden des Unternehmens bestehen aus Supermarktketten, Großhandel, Einkaufszentren, Gemischtwarenläden, Tankstellen, Drogerien und eigentlich allen Läden in denen es Snacks oder Süßigkeiten gibt. Gut ist, dass kein Kunde für mehr als 10% der Umsätze verantwortlich ist, das haben wir schon anders gesehen (*hust General Mills *hust). Die Produkte gelangen dabei sowohl durch eigene Distributionskanäle als auch über Drittanbieter zum Kunden.

Auch das Markenportfolio kann sich durchaus sehen lassen. Im Brand Finance Report für Food & Drink finden sich mit Cadbury (Platz 27), Oreo (Platz 41), belVita (Platz 59), Milka (Platz 61), Philadelphia (Platz 70) und Trident/Dirol (Platz 99) mehrere bekannte Marken von Mondelēz wieder.

Diese Zahlen kommen nicht von ungefähr, Mondelēz gibt seine eigene Marktposition folgendermaßen an:

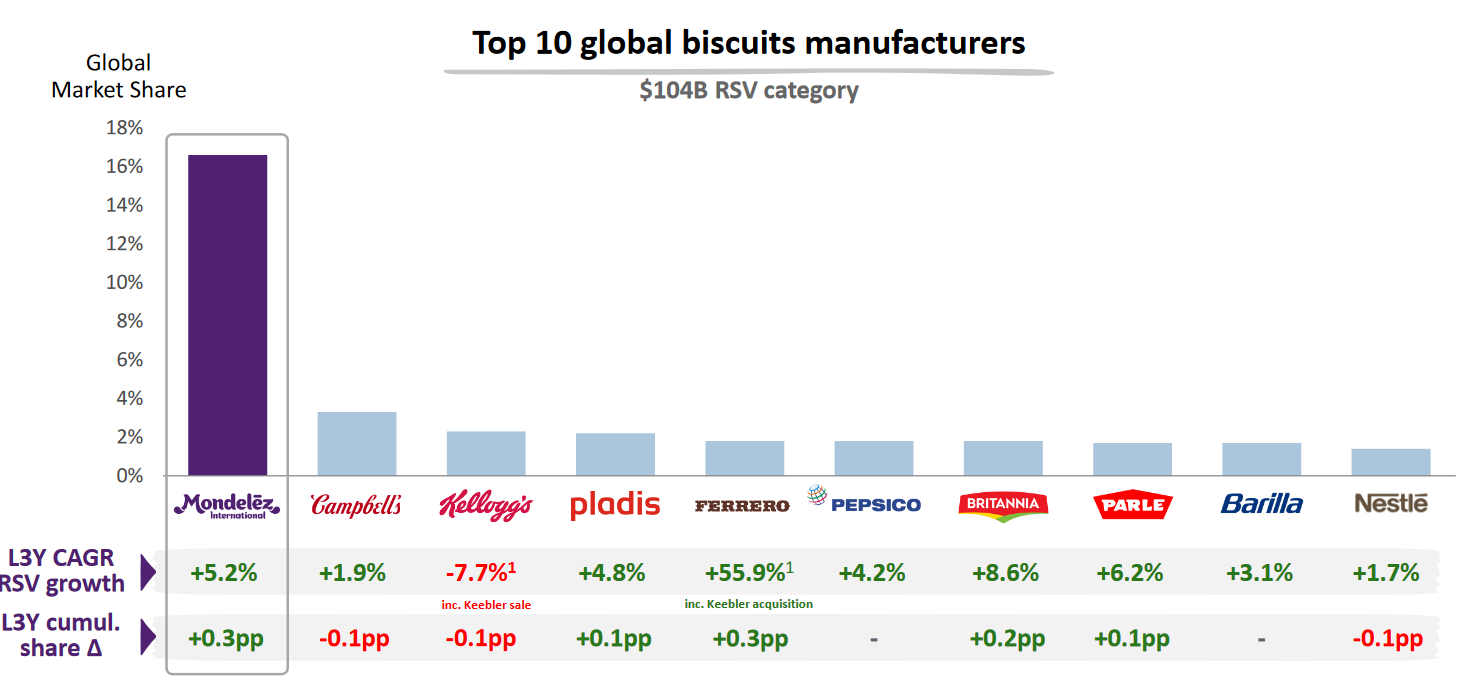

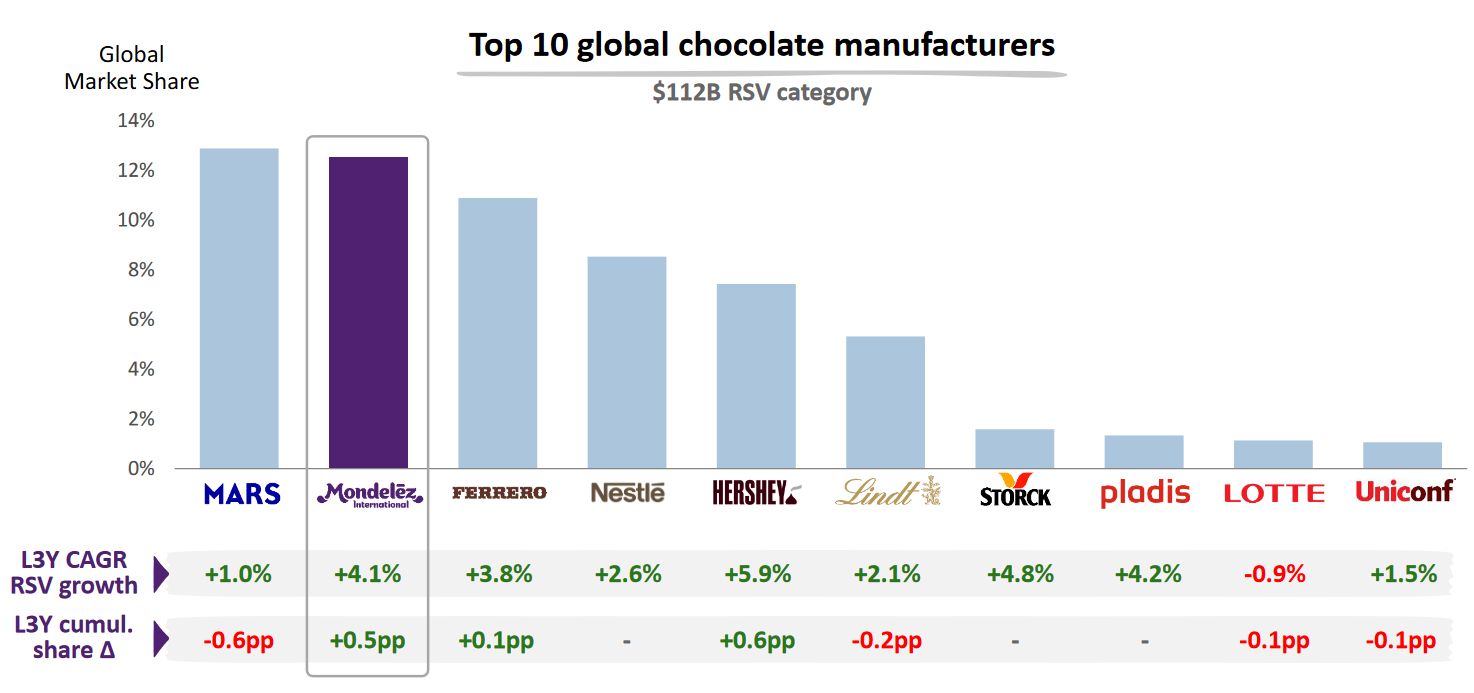

Wie bereits erwähnt, ist man bei Biscuits (Keksen) weltweit auf Platz 1 mit einem Marktanteil von 17% (von ca. 104 Mrd. US-$ Marktvolumen gesamt). Bei Chocolate/Schokolade (Platz 2 weltweit mit 12% von 112 Mrd. US-$ Marktvolumen gesamt), Gum/Kaugummi (ebenfalls Platz 2 mit 5% von 61 Mrd. US-$ Marktvolumen gesamt) und Candy/Süßigkeiten (Platz 3 mit 5% Marktanteil von 61 Mrd. US-$ Marktvolumen gesamt) hat man ebenfalls eine führende Rolle.

Die Kombination aus international sehr bekannten Marken und hohen Marktanteilen deutet durchaus aufeinen Burggraben aufgrund von Markenstärke hin. Dieser ist aber auf den zweiten Blick nicht ganz so groß wie man vielleicht vermuten würde. In Sachen Margen hinkt der Konzern seinen Konkurrenten teilweise hinterher. Zudem hat man im ersten Halbjahr 2022 gesehen, dass die Margen von Mondelēz sinken. Man konnte die gestiegenen Produktionskosten doch nicht so leicht an Kunden weitergeben. Daher sollte man das Thema Markenstärke generell – nicht nur bei Mondelēz – immer hinterfragen. Eine bekannte Marke ist nicht automatisch ein tiefer und breiter Burggraben – manchmal doch eher nur ein Spalt. Aber trotzdem gilt unserer Meinung nach weiterhin, dass i.d.R. bekannte Marken – aus Investorensicht – jedenfalls besser sind als unbekannte Marken. Daher war es Mondelēz zumindest möglich einen Großteil der gestiegenen Kosten weiterzugeben.

Der globale Markt für Schokolade soll bis 2026 relativ langsam aber stetig mit jährlich ca. 2,7% wachsen.

Laut einer Studie von imarc soll der Keks-Markt bis 2027 mit einem jährlichen Wachstum von über 5% einiges stärker wachsen.

Verified Market Research geht wiederum von einem jährlichen Marktwachstum bis 2030 von rund 3% bei Keksen aus. Insgesamt kann man in den Kernbereichen von Mondelēz eher mit einem moderaten Wachstum rechnen.

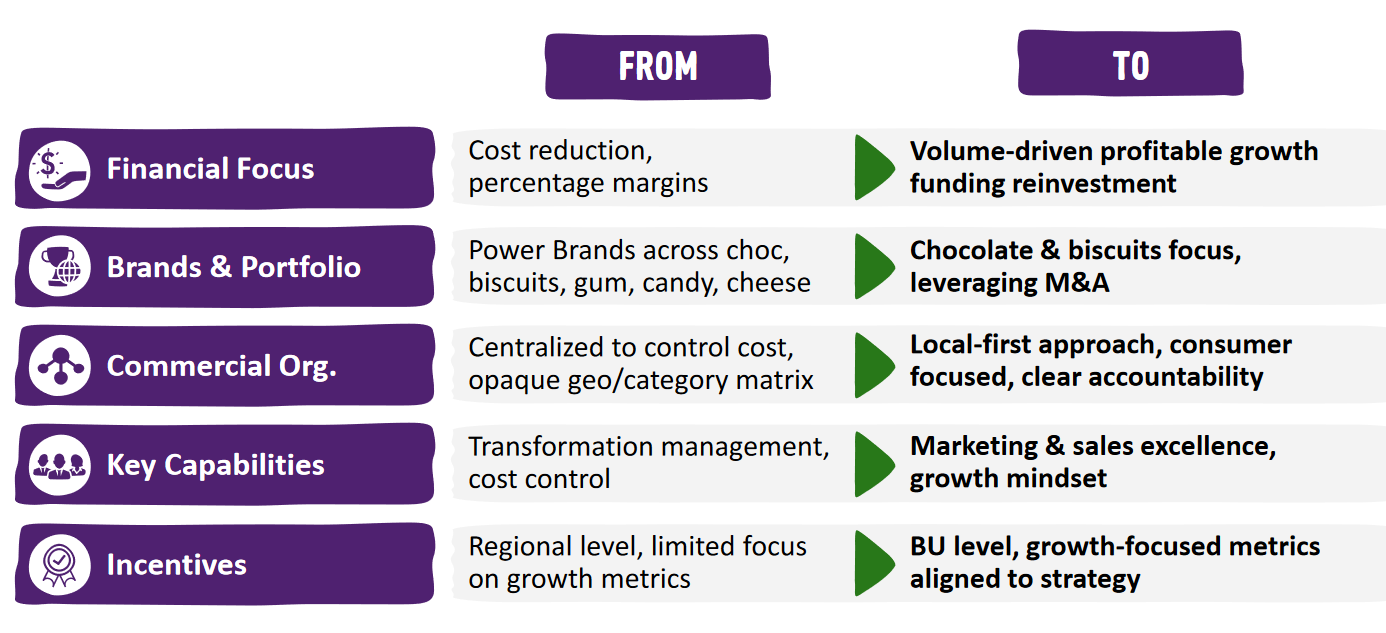

Seit 2018 ist Dirk van de Put CEO von Mondelēz. Der Belgier, der vorher bei Coca-Cola und Danone arbeitete war auch maßgeblich dafür verantwortlich sich auf das Kerngeschäft zu fokussieren und gliederte aktiv das Kaffeegeschäft aus.

In Sachen Shareholder Value bietet Mondelēz ein aktives Aktienrückkaufprogramm, welches auch ausgiebig genutzt wird. So wurden allein in den letzten fünf Jahren fast 10% der eigenen Aktien zurückgekauft. Zusätzlich zahlt Mondelēz seit der Abspaltung von Kraft Foods Inc. 2012 durchgehend eine Dividende.

Konkurrenz- & Wettbewerbsanalyse

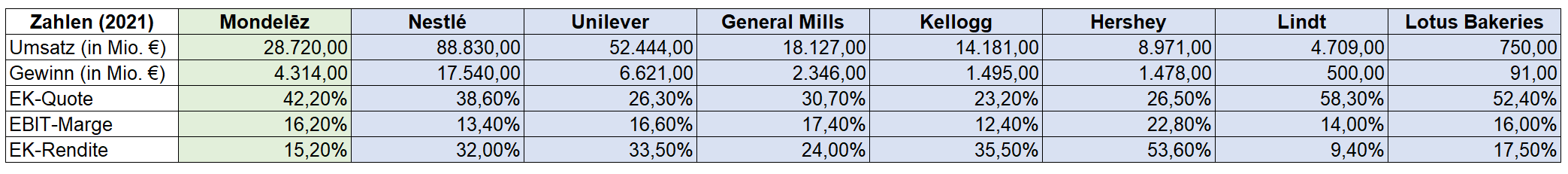

Werfen wir einen Blick auf die Konkurrenzsituation von Mondelēz und picken uns ein paar geeignete Kandidaten für die Analyse heraus. Darunter befinden sich beispielsweise Nestlé (Nescafé, KitKat außerhalb der USA, Choco Crossies, Cini Minis, After Eight, Smarties), Unilever (Ben & Jerry’s, Magnum, Lipton), General Mills (Häagen-Dasz (außer USA, Kanada, Japan), Cheerios, Cookie Crisp, Lucky Charms), Kellogg (Choco Crispies, Frosties, Froot Loops, Smacks), Hershey (Reese’s, KitKat innerhalb der USA, Kisses), Lindt (gleichnamige Schokolade und Pralinen wie z.B. Lindor) und Lotus Bakeries (Lotus Biscoff, Nākd).

Außerdem gibt es natürlich noch die beiden nicht-börsennotierten Unternehmen Mars (Mars, Balisto, Bounty, Milky Way, Snickers) und Ferrero (Duplo, Nutella, alle Kinder-Produkte wie Kinder Überraschung, Raffaello, Yogurette).

Ein Blick auf die Zahlen verrät uns, dass Nestlé mit fast 90 Mrd. € Umsatz der größte Fisch im Teich ist, wobei man auch dazusagen muss, dass Stand 2021 Süßigkeiten, Milchprodukte und Eiscreme zusammen „nur“ auf knapp 16 Mrd. € des Umsatzes gekommen sind. Bei Unilever sieht die Sache ähnlich aus. Zwar sind es auch hier ca. 52 Mrd. € Umsatz, davon kann man 2021 aber nur ca. 20 Mrd. € (Foods & Refreshments) grob als Vergleichskategorie verwenden. Wenn man sich auf die relevanten Unternehmensbereiche bezieht, ist Mondelēz somit das nach Umsatz größte börsennotierte Unternehmen des Vergleichs.

Im Bereich der EK-Quote hat Lindt mit 58% eindeutig die Nase vor Lotus Bakeries (52%) und Mondelēz (42%). In Sachen Profitabilität liegt Hershey mit einer EBIT-Marge von fast 23% vor General Mills (17%), Unilever (17%), Mondelēz (16%) und Lotus Bakeries (16%). Bei der EK-Rendite lag 2021 Hershey (54%) vorne, vor Unilever (34%) und Nestlé (32%) – Mondelēz ist hier weit abgeschlagen.

Nach eigenen Angaben belegt Mondelēz Nummer-1-Positon im globalen Keksmarkt.

Man führt hier mit einem Marktanteil von knapp 17% vor Unternehmen wie Campbell’s (Pepperidge Farm, Goldfish Crackers), Kelloggs (Club Crackers, Sunshine Biscuits), Ferrero (Nutella Biscuits, Delacre, Keebler, Famous Amos) und Co.

Bei Schokolade liegt man mach eigenen Angaben auf Platz 2 hinter Mars.

Hinter Mondelēz folgen z.B. Ferrero, Nestlé, Hershey und Lindt – und auch das deutsche Unternehmen Storck (z.B. Dickmann’s, Knoppers, Merci, Riesen, Toffifee).

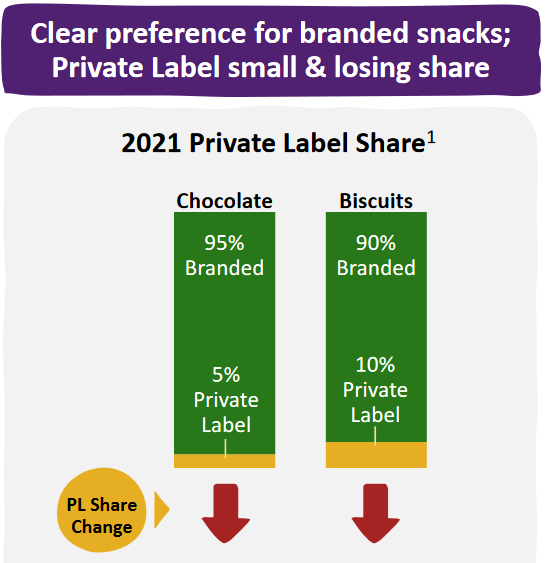

Mondelēz sieht die Konkurrenz durch die Eigenmarken der Supermarktketten (Private Labels) derzeit (noch) nicht als Gefahr für das Unternehmen.

Der Anteil der Eigenmarken betrug 2021 laut eigenen Angaben bei Chocolate ca. 5% und bei Biscuits ca. 10% mit sinkender Tendenz. Wieso wir das etwas anders sehen erläutern wir im Abschnitt „Risiken“.

Wie wir gesehen haben, sind viele Unternehmen wie Unilever und Nestlé ein ziemlicher Gemischtwarenladen. Mondelēz will das Umgehen und sich stärker auf seine Kernsparten Chocolate und Biscuits fokussieren. In diesen Bereichen werden aktiv Übernahmechancen gesucht um in wachstumsstrake, aber auch angrenzende Snackkategorien (Chipita mit Croissants und anderen gebackenen Snacks) zu investieren. Die Vision für die Zukunft ist, dass Chocolate und Biscuits für ca. 90% der Umsätze verantwortlich sein sollen, statt der bisherigen ca. 79%.

Dementsprechend wurden seit 2018 acht Übernahmen getätigt.

Man hat unter anderem gezielt (geographische) „weiße Flecken“ aufgefüllt. Darüber hinaus ist man aber auch in „benachbarte“ Produktkategorien (Adjacent Category) expandiert. Irgendwie besteht hier ein kleiner Widerspruch, da man sich nach eigenen Angaben fokussieren möchte, aber trotzdem sein Portfolio um angrenzende Produktkategorien erweitert. Aber hier kann man sicherlich damit argumentieren, dass auch die angrenzenden Kategorien mit Snacks und Süßwaren zu tun haben. Und wenn man ein oder beide Augen zudrückt gehen Croissants (Chipita) auch sicherlich irgendwo als Kekse durch. 😛

Risiken

„Der amerikanische Lebensmittelkonzern Mars beliefert die beiden größten Supermärkte in Deutschland nicht mehr. Grund dafür sind die hohen Preise, die der Hersteller fordert. Edeka und Rewe wollen diese nicht akzeptieren. […] Rewe und Edeka weisen die Kunden auf Alternativen hin, die sie mit Eigenmarken und anderen Markenprodukten bieten können.“ (Vgl. Welt: https://www.welt.de/wirtschaft/article241564989/Edeka-und-Rewe-Mars-stellt-Lieferungen-ein.html)

Und genau das sehen wir als größtes Risiko bzw. Problem von Lebensmittelkonzernen bzw. von Konsumgüterunternehmen, sprich Produzenten von FMCGs (Fast Moving Consumer Goods), im Allgemeinen. Preisverhandlungen zwischen den Produzenten und den Händlern gehören zum Geschäft. Aber wie auch schon bei Coca-Cola, Unilever und anderen Lebensmittelherstellern, haben wir immer wieder darauf hingewiesen, dass der Einzelhandel nicht jeden Preis akzeptiert und auch nicht davor zurückschreckt Artikel der Hersteller auszulisten. Bei den Verhandlungen spielen natürlich die „Machtverhältnisse“ eine Rolle. Und durch die Vielzahl an Eigenmarken – auf diese mittlerweile als Alternative auch aktiv hingewiesen wird – hat sich die Verhandlungsposition der Händler in den letzten Jahren sicherlich nicht verschlechtert – auch, wenn Mondelēz selbst das wohl (noch) nicht so kritisch einschätzt. Wie man im aktuell wohl bekanntesten Fall in Deutschland sieht, hat auch ein Konzern wie Mars mit bekannten Marken wie z.B. dem gleichnamigen Schokoriegel Mars, Twix, Bounty, Snickers, M&M’s, Ben’s Original, Mirácoli, Airwaves oder Whiskas – von der Markenbekanntheit auf jeden Fall in einer Kategorie mit Mondelēz – nicht die Möglichkeit Preise nach Belieben durchzudrücken.

Dieses Risiko gab es aber schon länger. Was die Situation jetzt verschärft ist die Inflation. Ging es vorher eher darum Margen und Gewinn zu steigern, geht es jetzt – aufgrund der gestiegenen Energie- & Rohstoffpreise – darum seine Marge überhaupt zu halten. Man hat bereits im ersten Halbjahr 2022 bei Mondelēz gesehen, dass die Margen zurückgehen. Durch Preiserhöhungen konnte man zwar den Umsatz steigern, aber die Kostensteigerungen konnte man trotzdem nicht komplett weitergeben – Marge und Gewinn sinken.

Daher ist es wirklich wichtig einen vermeintlichen Burggraben aufgrund von Markenstärke genau zu betrachten und zu hinterfragen. Nicht jede „bekannte“ Marke besitzt auch tatsächlich einen breiten Burggraben. Erst in solchen Zeiten wie aktuell wird wirklich sichtbar, ob ein Burggraben vorhanden ist und vor allem auch wie breit dieser in Wirklichkeit ist. Je größer die Markenstärke, desto breiter der Burggraben, desto eher ist man in der Lage höhere Preise durchzusetzen und seine Profitabilität zu bewahren. Und hier muss man Mondelēz auch zugutehalten, dass sie höhere Preise durchsetzen und somit zumindest einen Teil der gestiegenen Kosten weitergeben konnten – wenn auch nicht komplett. Daher ist zwar eine gewisse Markenstärke durchaus vorhanden, aber der Burggraben ist im Zweifel doch nicht so breit wie man – betrifft sicher auch uns – vorher dachte.

Auch die globalen Lieferkettenprobleme sind ein Thema für den US-amerikanischen Snack-& Süßwarenkonzern. So hatte man bspw. im abgelaufenen Quartal Probleme die Nachfrage nach Keksen in der Region North America zu bedienen, was sich wiederum negativ auf Umsatz und Gewinn ausgewirkt hat. Dem versucht man durch die Erhöhung von Produktions-& Lagerkapazitäten und schlussendlich auch einer Priorisierung von Schlüsselartikeln entgegenzuwirken.

Und auch sich verändernde Kundenpräferenzen können ein Problem für Mondelēz und andere Lebensmittelunternehmen darstellen. Unter der Annahme, dass der Trend zu gesunder Ernährung – vor allem in den Industriestaaten – weiter voranschreitet, ist man dafür als Produzent von vor allem Süßwaren und Schokolade nicht unbedingt gut gerüstet. Daher versucht Mondelēz eben auch in angrenzende, wachstumsstarke Snackkategorien zu expandieren.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 3,0% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 1,0% zusammen.

Bei aktuellen Owner Earnings von 3.239 Mio. € (2021) ergeben sich folgende Werte:

Fairer Wert: 89 €

10% Sicherheitsmarge: 80 €

20% Sicherheitsmarge: 71 €

30% Sicherheitsmarge: 63 €

40% Sicherheitsmarge: 54 €

Buchwert: 20 €

Derzeitiger Aktienkurs (17.10.2022): 59 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Generell ist Mondelēz ein grundsolides Unternehmen, wenn auch nicht überragend – aber manchmal etwas komisch. Es verfügt über ein Portfolio an bekannten Marken und besitzt auch hohe Marktanteile. Trotz der Markenstärke hat es das US-amerikanische Snack-& Süßwarenunternehmen aber nicht geschafft die Kostensteigerungen an die Kunden weiterzugeben und musste sinkende Margen in Kauf nehmen. Da das Thema Inflation noch nicht vorbei ist, sind wir sehr gespannt, wie sich die Profitabilität von Mondelēz weiter entwickelt. Das werden wir zunächst aber auf jeden Fall nur von der Seitenlinie beobachten, da wir das zum jetzigen Zeitpunkt noch nicht wirklich abschätzen können.

Aber dann gibt es bei Mondelēz noch ein paar Themen die sind für uns als Investoren einfach … komisch. Man sagt man möchte sich fokussieren, expandiert aber gleichzeitig in angrenzende Produktkategorien. Vielleicht hängen wir das aber auch zu hoch auf und da es sich tatsächlich um „benachbarte“ Produktkategorien handelt, kann man das vielleicht auch gelten lassen. Aber dann gibt es auch noch ein Restrukturierungsprogramm, welches man ursprünglich bis 2018 durchführen wollte und nun schon zweimal verlängert hat. Die Margen haben sich seit dem Start des Programms zwar in der Tat verbessert, aber es wirkt irgendwie … komisch. Und das „Herunterspielen“ der Konkurrenz durch die Eigenmarken der Supermarktketten ist wirklich … komisch.

Bei Mondelēz gibt es derzeit für uns persönlich noch zu viele Themen, die wir aktuell schwer einschätzen können (weitere Entwicklung der Profitabilität, Fokussierung vs. Expansion in „benachbarte“ Produktkategorien, Verlängerungen des Restrukturierungsprogramms) und uns davon abhalten in eine Investition aktuell ernsthaft in Betracht zu ziehen. Aber es zwingt uns auch keiner in das Unternehmen Geld zu stecken, weshalb wir uns die Zeit nehmen die Geschäftsentwicklung weiter zu beobachten.

Jetzt seid ihr wieder gefragt: Wie schätzt ihr Mondelēz ein? Was ist euer Lieblingsprodukt von Mondelēz? Wie bewertet ihr die Aussagen zur Fokussierung und die Expansion die angrenzende Produktkategorien? Wie schätzt ihr weitere Entwicklung der Profitabilität ein? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

30 Tage kostenlos testen

Weitere Quellen

Mondelēz International: https://www.mondelezinternational.com/About-Us

Mondelēz International: https://www.mondelezinternational.com/Investors

Mondelēz International: https://www.mondelezinternational.com/Investors/Financials/Annual-Reports

Mondelēz International: https://ir.mondelezinternational.com/financials/sec-filings

Mondelēz International: https://ir.mondelezinternational.com/financials/quarterly-results

Mondelēz International: https://www.mondelezinternational.com/Our-Brands

Mondelēz International: https://www.mondelezinternational.com/Welcome-Chipita-Brands

Mondelēz International: https://ir.mondelezinternational.com/news-releases/news-release-details/mondelez-international-completes-acquisition-clif-bar-company-us

Mondelēz International: https://www.mondelezinternational.com/About-Us/Who-We-Are/Our-History

Wikipedia: https://en.wikipedia.org/wiki/Mondelez_International

Wikipedia: https://en.wikipedia.org/wiki/Kraft_Foods_Inc.

Brand Finance: https://brandirectory.com/rankings/food/2021

Einzelhandelaktuell; https://einzelhandelaktuell.de/mondelez-international-uebernimmt-chipita-global/

Imarc: https://www.imarcgroup.com/biscuits-market

Welt: https://www.welt.de/wirtschaft/article241564989/Edeka-und-Rewe-Mars-stellt-Lieferungen-ein.html

tagesschau: https://www.tagesschau.de/wirtschaft/verbraucher/mars-produkte-supermarkt-lieferstopp-101.html

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.