Heute sehen wir uns ein Unternehmen an bei dem wir sehr oft selbst Kunde sind. Wer kann bei einem Becher von Ben & Jerry’s oder einem Magnum auch schon „Nein“ sagen. Es geht um das vormals niederländisch-britische und jetzt rein-britische Unternehmen und größten Ice-Cream-Hersteller der Welt Unilever.

Unilever plc

Das britische Unternehmen Unilever ist einer der größten Konsumgüterproduzenten der Welt. Die Geschichte des Unternehmens reicht bis ins 19. Jahrhundert zurück. 1930 haben sich die niederländische Margarine Unie und die britische Lever Brothers Ltd. zu Unilever zusammengeschlossen. Bis 2020 war der Konzern eine Dual-listed Company und bestand aus der niederländischen Unilever N.V. mit Sitz in Rotterdam und der britischen Unilever PLC mit Sitz in London bevor sie unter dem Dach der Unilever PLC mit alleinigem Hauptsitz in London vereint wurden.

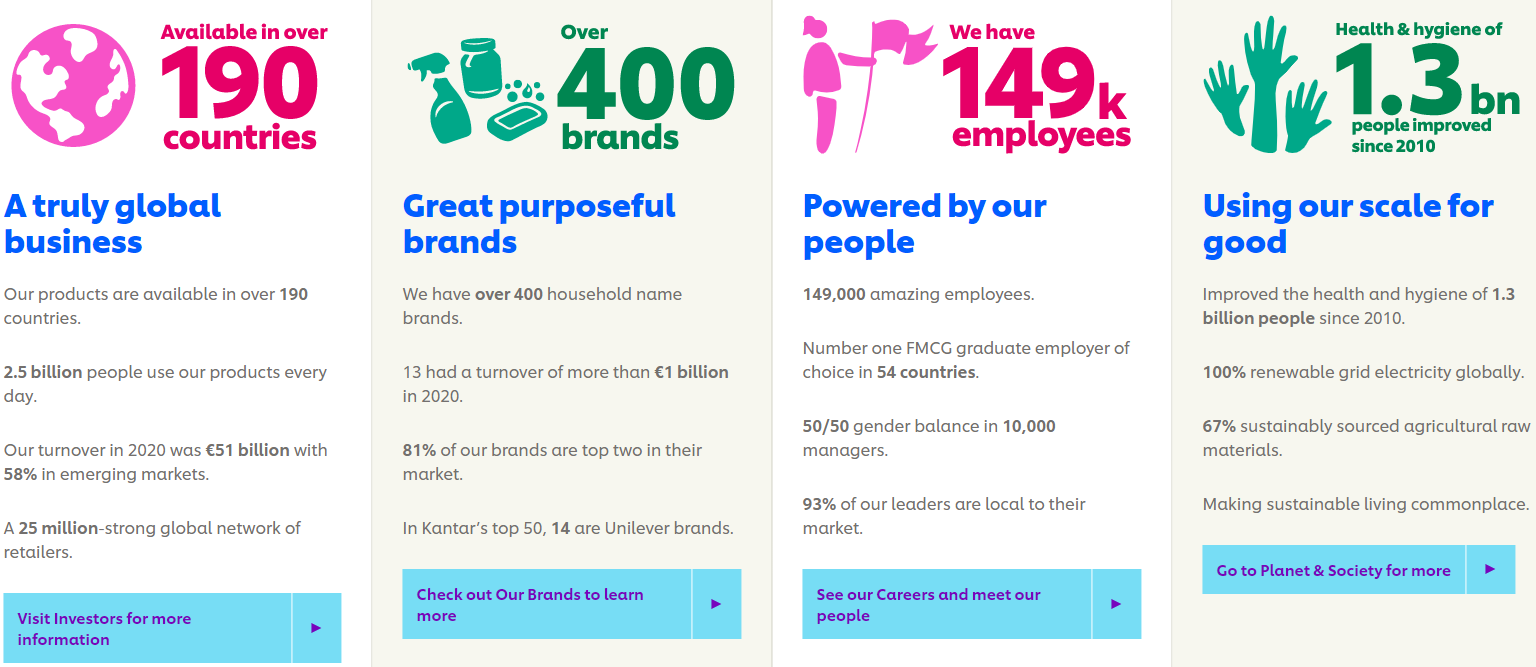

Heute beschäftigt das Unternehmen 149.000 Mitarbeiter. Zum Unternehmen gehören über 400 Marken von denen 13 einen Umsatz von über 1 Mrd. € in 2020 erzielt haben. Die Produkte werden in über 190 Länder verkauft und täglich von 2,5 Mrd. Menschen benutzt. Dabei ist Unilever vor allem in den Emerging Markets erfolgreich, welche 2020 für 58% des Umsatzes verantwortlich waren.

Die Briten unterteilen ihren Konzern in 3 Sparten: Beauty & Personal Care, Foods & Refreshment, Home Care

Unter Beauty & Personal Care fallen Deodorants, Haar- & Hautpflegeprodukte wie bspw. von den Marken Axe, Dove, Rexona, Signal und Sunsilk.

Im Bereich Foods & Refreshment finden sich natürlich die Produkte von Ben & Jerry’s, Breyers, Hellmann’s, Knorr, Lipton (Joint Venture mit PepsiCo), Magnum, Langnese und The Vegetarian Butcher.

Im kleinsten Bereich Home Care geht es um Haushaltsprodukte mit den Marken Cif, Domestos, Sunlight und Coral.

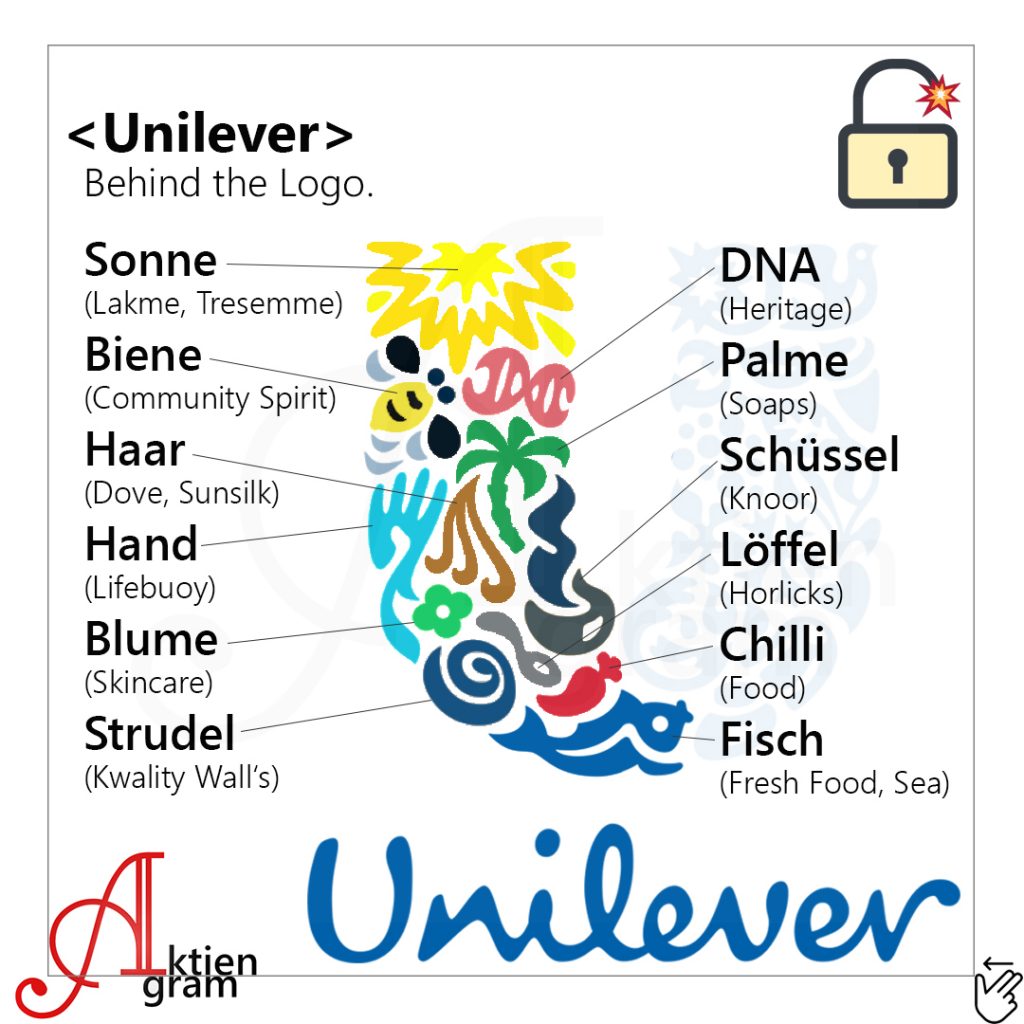

Und noch eine nette Info am Rande: Das Logo von Unilever sieht zunächst recht wirr aus, aber es steckt ein Plan hinter diesem Chaos:

Lisa hat in ihrem Artikel aufgezeigt was es mit dem Logo auf sich hat. Aber für uns bleibt das Ganze eine doch ziemlich abstrakte Geschichte. 😉

Historie

1860

Die Tischlerfamilie Jurgens zieht nach Oss, Niederlande um sich auf den Aufbau eines Geschäftes im Butterhandel zu konzentrieren.

1870

Die Butterhändlerfamilie Van den Berg aus dem niederländischen Oss beginnt mit dem Export von niederländischer Butter nach England.

1871

Die Familie Jurgens erwirbt das Patent zur Herstellung von Margarine vom Erfinder Hippolyte Mège-Mouriès.

1884

In Nordengland beginnt das Familienlebensmittelunternehmen Lever & Co mit der Herstellung einer neuen Seife, die es in Packungen mit dem Markennamen Sunlight verkauft.

1890

Lever & Co wird zu Lever Brothers Ltd..

1898

Van den Bergh bringt die Margarinenmarke Vitello auf den Markt.

1904

Lever Brothers bringt mit Vim eines der allerersten Scheuerpulver auf den Markt.

1908

Jurgens und Van den Bergh treffen eine „geheime“ Poolvereinbarung in der die Unternehmen ihre Gewinne zusammenlegen und gleichzeitig gründen sie zusammen ein Palmenanbauunternehmen in Afrika.

1922

Lever Brothers Ltd. kauft den Wurstproduzenten Wall’s, welches in das Geschäft mit Speiseeis expandiert und das erste fabrikmäßig hergestellte und für den Massenvertrieb verpackte Speiseeis in Großbritannien produziert.

1927

Die Margarineunternehmen Jurgens und Van den Bergh, Jbusinesses, Centra und Schicht schließen sich zur Margarine Unie, der Margarine Union, zusammen.

1930

Margarine Unie und Lever Brothers schließen sich zu Unilever zusammen.

1954

Unilever bringt das Sunsilk-Shampoo in Großbritannien auf den Markt.

1955

Unilever strahlt die allererste Werbung im britischen kommerziellen Fernsehen aus – für Gibbs SR Zahnpasta.

1957

Dove bringt seine erste Seifenstücke in den USA auf den Markt.

1960

Die Margarine Becel wird von Unilever auf den Markt gebracht.

1965

Unilever bringt Cif, später in Großbritannien als Jif, in Frankreich auf den Markt.

1971

Lipton International wird übernommen und das Teegeschäft von Unilever wird zu einem der größten der Welt.

1982

Unilever bringt die Eistorte Viennetta in Großbritannien als Weihnachtsspecial auf den Markt.

1983

Das Axe Bodyspray für Männer wird in Frankreich eingeführt.

1989

Das Speiseeis Magnum kommt in Deutschland auf den Markt.

1993

Unilever übernimmt den US-amerikanischen Speiseeisproduzenten Breyers.

2000

Unilever übernimmt Bestfoods (mit Knorr und Hellmann’s Blue Ribbon Mayonnaise) und Ben & Jerry’s.

2018

Der Verkauf der Brotaufstrich-Sparte (mit Marken wie Rama, Becel, Lätta und Sanella) für 6,825 Mrd. € an den Finanzinvestor KKR wird abgeschlossen.

2019

Alan Jope folgt auf Paul Polman als CEO.

2020

Unilever schließt die Vereinigung der Konzernstruktur ab, wodurch die Doppelstruktur mit Sitzen in Großbritannien und den Niederlanden aufgegeben wird. Die niederländische Unilever N.V. wird aufgelöst und das Unternehmen firmiert seitdem als rein britischer Konzern Unilever PLC.

Gegenwart

Werfen wir einen Blick auf das erste Halbjahr 2021.

Unilever setzt neben den zu berichtenden GAAP-Zahlen (GAAP steht für Generally Accepted Accounting Principles oder auf gut Deutsch „Allgemein anerkannte Rechnungslegungsgrundsätze“) auf eigene Kennzahlen, welche mit dem Begriff „underlying“ beginnen. Hierfür unterstellt das Unternehmen bspw. konstante Wechselkurse und bereinigt die Kennzahlen um Einmaleffekte wie z.B. Akquisitionen um das operative Geschäft besser darstellen zu können. Das bereinigte Umsatzwachstum im ersten Halbjahr 2021 belief sich auf 5,4%. Die bereinigte EBIT-Marge betrug im gleichen Zeitraum 18,8% während die berichtete EBIT-Marge bei rund 17,2% lag. Der Free Cash Flow belief sich auf 2,4 Mrd. € im ersten Halbjahr 2021 im Vergleich zu 2,9 Mrd. € im Vorjahreszeitraum.

Jetzt kommen wir zu den „offiziellen“ Zahlen des ersten Halbjahres.

Der Umsatz konnte insgesamt um etwas magere 0,3% gesteigert werden. Im bereinigten Umsatzwachstum (5,4%) werden Akquisitionen, Verkäufe und Preisanstiege in hyperinflationären (>26%) Teilen der Erde herausgerechnet. Dabei fielen die Wachstumsraten in den einzelnen Unternehmensbereichen recht unterschiedlich aus. Foods & Refreshment (40% Umsatzanteil in H1 2021) konnte als einziger Bereich seinen Umsatz steigern mit 4,4%. Die beiden anderen Bereiche verzeichneten mit -1,9% (Beauty & Personal Care mit Umsatzanteil von 40%) bzw. -2,7% (Home Care mit Umsatzanteil von 20%) einen Umsatzrückgang.

Dementsprechend gab es auch leicht sinkende Margen für Beauty & Personal Care (von 22,6% (2020) auf 20,1% (2021)) und Home Care (von 14,0% (2020) auf 12,6% (2021)). Lediglich der Bereich Foods & Refreshment konnte seine Marge von 15,6% in 2020 auf nun 16,5% steigern.

Was gibt es zu den einzelnen Segmenten zusätzlich zu sagen?

Im Segment Beauty & Personal Care konnte der Bereich Skin Care zweistellig wachsen – hauptsächlich getrieben durch Vaseline und Ponds. Der Umsatz bei Skin Cleansing (Hautreinigung) wiederum gab im Vergleich zum Vorjahr nach, da dieses durch eine erhöhte „COVID-19-Nachfrage“ überdurchschnittlich stark ausfiel und man von diesem außergewöhnlichen Niveau jetzt wieder zurückgekommen ist. Außerdem treibt Unilever weiter das Thema Nachhaltigkeit voran. Bei Dove setzt man auf wiederauffüllbare Deos und hat diese in den USA ausgerollt.

Der Bereich Home Care hatte ein bereinigtes Umsatzwachstum von 4,5% (-2,7% berichtetes Umsatzwachstum).

Positiv hervorzuheben ist das Wachstum im Bereich Laundry (Wäsche), welches hauptsächlich mit einer steigenden Nachfrage aus China zu tun hatte.

Last but not least gab es ein bereinigtes Umsatzwachstum bei Foods & Refreshment von 8,1% (4,4 % berichtetes Umsatzwachstum).

Insbesondere Eiscreme ist derzeit der Renner mit zweistelligen Wachstumsraten in der Türkei, China und Indien. Ob das jetzt mit der neuen Magnum-Miley-Cyrus-Kampagne zu tun hat, die anscheinend Magnum-Eis liebt, können wir nicht abschließend beurteilen. 😉

Außerdem konnten sowohl Magnum als auch Ben & Jerry’s jeweils um mehr als 10% zulegen. Eine Neuerung bei Ben & Jerry’s gab es übrigens im Produktsortiment. Jetz gibt’s auch Produkte mit noch größeren „Chunks“, also Stückchen drin. Die Umsätze in China befinden sich im Bereich Eiscreme schon wieder auf dem Vor-Corona-Level.

Zu guter Letzt betrachten wir die einzelnen Regionen. Das Umsatzwachstum wurde allen voran durch die Region Asia / AMET / RUB (Asien / Afrika, Mittlerer Osten, Türkei / Russland, Ukraine, Belarus) vorangetrieben mit einem Wachstum von 2%. Die Region Americas schrumpfte um 2,5%. Im Bereich Europe konnte man noch ein mageres Wachstum von 0,9% einfahren.

Insgesamt bleibt der asiatisch-arabisch-afrikanische Raum mit knapp 47% Umsatzanteil der Hauptmarkt von Unilever. Auf Platz zwei folgt der amerikanische Markt mit 31% und Europa mit den restlichen 22%.

Und was gibt’s sonst noch zu berichten? E-Commerce wächst im ersten Halbjahr 2021 gewaltig:

Wieder einmal diente Corona als Beschleuniger für so manchen Trend mit Wachstumsraten im Bereich E-Commerce in China um 34%, in den USA immerhin mit 16% und Indien über 100%.

Im Bereich Prestige Beauty (Luxus-Pflegemarken) wurde im Juni ein Abkommen unterzeichnet, womit laut eigenen Angaben die führende digitale Hautpflege-Marke Paula’s Choice übernommen wird, die dafür bekannt ist hochwertige Haupflegeprodukte frei von jeglichen Schadstoffen zu vertreiben.

Außerdem wird das Tee-Geschäft voraussichtlich ausgegliedert – bspw. per IPO oder Verkauf.

In Sachen veganer Ernährung schreitet die Entwicklung auch rapide voran. Unilever hat sich zum Ziel gesetzt bis 2025 mehr als 1 Mrd. € Umsatz mit pflanzenbasierten Fleisch und Milchersatzprodukten zu erzielen, was einer Verfünffachung in Bezug auf den Umsatz in 2020 bedeuten würde. Beispielsweise soll dafür 50% des Produktportfolios der Marke Knorr bis in 2025 pflanzenbasiert sein. Schon heute sind bereits vegane Varianten von Magnum und Ben & Jerry’s Sortiment, welches dahingehend noch weiter ausgebaut werden soll.

Kennzahlenanalyse

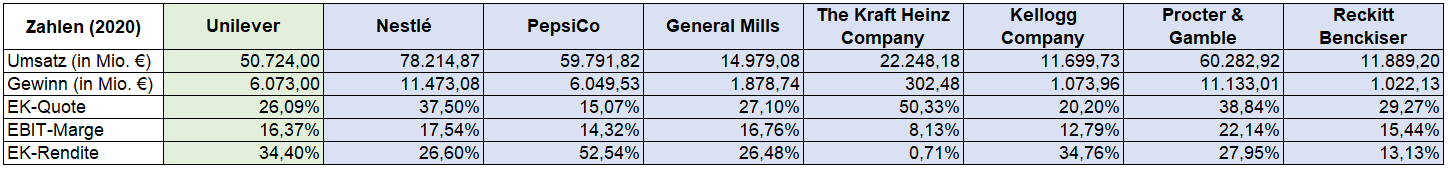

Die fundamentalen Kennzahlen sind überwiegend solide. Während die Eigenkapitalquote mit knapp 26% in 2020 keinen vom Hocker haut, kann sich dafür die Eigenkapitalrendite mit 34% durchaus sehen lassen. Über die letzten drei Jahre stieg die EK-Quote wieder leicht an, was aber auch die EK-Rendite in Mitleidenschaft zog. Die EBIT-Marge würden wir als solide bezeichnen mit rund 16%, jedoch könnte man sich bei Unternehmen mit derart bekannten Marken dann doch ein bisschen mehr erwarten. Das durchschnittliche Gewinnwachstum (immer auf 5 Jahre betrachtet), welches bis auf ein paar Ausreißer bei rund 3% liegt, ist eher so „naja“.

Unilever schüttet seit Sage und Schreibe 1937 eine Dividende aus und oftmals wird diese auch erhöht. Wer auf sichere Dividenden steht ist bei Unilever genau richtig.

Qualitative ANalyse

Unilever ist eines der größten Konsumgüterunternehmen der Welt. Laut eigenen Angaben verwenden rund 2,5 Mrd. Menschen jeden Tag ein Produkt des Unternehmens, dessen Portfolio aus über 400 Marken besteht. Der Konzern untergliedert sich in drei Sparten, in Beauty & Personal Care (Körperpflege mit ca. 40% Umsatzanteil), Foods & Refreshment (Essen und Erfrischungen mit ca. 40% Umsatzanteil) und Home Care (Haushaltsprodukte mit ca. 20% Umsatzanteil).

Zu den bekanntesten Marken von Beauty & Personal Care zählen beispielsweise Axe, Dove, Rexona oder Clear. Im Bereich Foods & Refreshment kennen sicherlich die meisten Marken wie Cornetto, Langnese, Lipton, Magnum oder Ben & Jerry’s. Die Division Home Care hat noch Klassiker wie Domestos, Coral oder Persil im Portfolio.

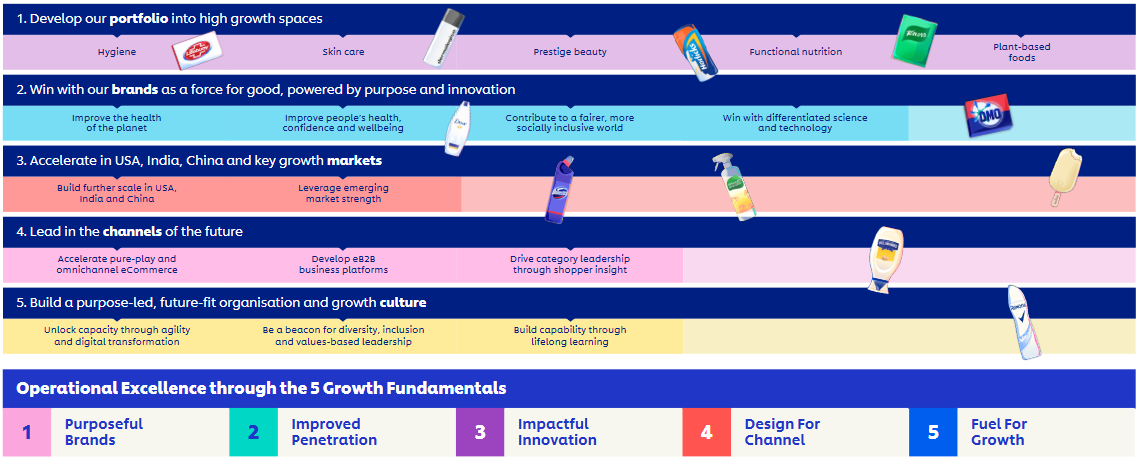

Das Unternehmen hat sich eine ganz klare strategische Ausrichtung auf die Fahnen geschrieben und verdeutlicht das grafisch recht eindrucksvoll.

Im Grunde will man mit seinen Marken noch weitere Bekanntheit auch in Schwellenländern erlangen und diese als nachhaltige und qualitativ hochwertige Marken weiterhin etablieren.

Auch das Geschäftsmodell bekommt im Geschäftsbericht eine anschauliche Grafik spendiert:

Von Forschung und Entwicklung über die Herstellung, Logistik, Marketing und diverse Vertriebskanäle deckt man alles ab. Die Produkte sind in 25 Millionen Einzelhandelsgeschäften erhältlich.

Unilever hat einen Burggraben, der einen förmlich ins Gesicht springt und zwar Markenstärke. Führt man sich die aufgeführten Marken vor Augen dürfte klar sein, dass jeder mindestens eine Handvoll davon kennt, auch wenn man im entlegensten Winkel der Erde wohnt.

Der Konsumgütermarkt wächst dabei insgesamt moderat irgendwo zwischen 2% und 4%.

Man darf bei Unilever jetzt keine allzu großen Sprünge hinsichtlich Wachstum erwarten. Die Weltbevölkerung wächst und das Wachstum von Unilever dürfte sich über die nächsten Jahre an diesem Wachstum orientieren.

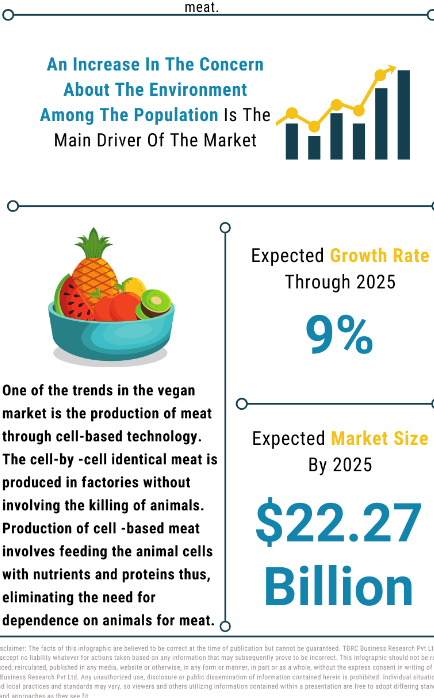

Ein Wachstumstreiber des Unternehmens sind aber vegane und vegetarische Produkte. Ein Beispiel dafür ist die erst kürzlich zugekaufte Marke The Vegetarian Butcher, die wie der Name vermuten lässt, für vegetarische und vegane Fleischalternativen verantwortlich ist. Darüber hinaus gibt es in dem Bereich eine Partnerschaft mit Burger King, was sicherlich aus Marketing-& Wachstumssicht nicht der schlechteste Schachzug war.

Der allgemeine Markt für vegane Lebensmittel soll laut Berichten bis 2025 jährlich um ca. 9% wachsen und ein 2025 ein Volumen von 22,7 Mrd. US-$ erreichen. Unilever selbst will mit pflanzenbasierten Gütern bis 2025 ca. 1 Mrd. € Umsatz generieren, was einer Verfünffachung von 2020 bis 2025 entspricht. Hier gibt es also noch reichlich Potenzial, auch wenn die Umstellung der Produktportfolios natürlich gewisse Zeit benötigt.

Jetzt schon machen Umsätze in asiatisch-arabisch-afrikanischen Märkten fast die Hälfte des Konzernumsatzes aus. USA, China und Indien haben heute schon einen Umsatzanteil von 35%. In 2030 sollen alleine diese drei Länder für über 50% des weltweiten Wirtschaftswachstums verantwortlich sein. Da passt es sehr gut, dass Unilever mit Hindustan Unilever Limited über 60% an Indiens größten Konsumgüterhersteller hält.

Für den Konzern verantwortlich zeichnet sich seit Januar 2019 der Schotte Alan Jope als CEO. Erfahrung bringt der Mann mit, denn er ist bereits seit 1985 bei Unilever tätig. Er war vorher seit 2014 Chef des Segments Beauty & Personal Care. Und dessen Werdegang legt nahe, dass er doch recht bodenständig ist. Vom einfachen Praktikanten in 1985 hat er sich bis zum CEO hochgearbeitet und das Geschäft von der Pike auf gelernt.

Hinsichtlich der Eigentümerstruktur von Unilever gibt es eigentlich keine nennenswerten Besonderheiten oder einzelne Teile die dabei herausstechen würden.

Und Apropos Aktien: Unilever tut einiges für seine Aktionäre. Zum einen wäre da das Aktienrückkaufprogramm, welches ausgiebig genutzt wird. Seit 2013 verringerte sich die Anzahl der Aktien um gute 10%. Zum anderen bietet Unilever seit sehr vielen Jahren eine konstante Dividende. Und am 29. April 2021 wurde das Aktienrückkaufprogramm wieder einmal verlängert und erlaubt Aktien im Wert von bis zu 3 Mrd. € zurückzukaufen.

Konkurrenz- & Wettbewerbsanalyse

Unilever ist als Konsumgüterunternehmen sowohl im Lebensmittelbereich als auch im Bereich Haar-/Hautpflege und Haushalt tätig. Daher nehmen wir für die Konkurrenzanalyse auch Unternehmen aus beiden Bereichen. Aus der Fraktion Lebensmittel haben wir, wie immer, den größten Lebensmittelkonzern der Welt Nestlé (z.B. Nespresso, Nescafé, Nesquick, Nestea, KitKat, Mövenpick, Maggi, Thommy), Softdrink-& Snack-Spezialist PepsiCo (z.B. Pepsi, Mountain Dew, Gatorade, 7Up, Lipton (Joint Venture mit Unilever), Lay’s, Doritos, Quaker, Cheetos, Fritos, Quaker und SodaStream), General Mills (z.B. Häagen-Dazs, Cheerios, Lucky Charms, Knack & Back und Old El Paso), die Kellogg Company (z.B. Kellogg’s, Froot Loops, Pringles, Pop-Tarts, Cheez-It) und Kraft Heinz (z.B. Kraft, Heinz, Philadelphia, Miracle Whip und Bull’s Eye). Die Unternehmensauswahl wird mit Procter & Gamble (z.B. Head & Shoulders, Old Spice, Braun, Gillette, Venus, Oral-B, Ariel, Fairy, Febreze, Swiffer, Pampers, Always, Bounty) und Reckitt Benckiser (z.B. Air Wick, Clearasil, Durex, Sagrotan, Calgon, Vanish, Veet, Cillit Bang) aus dem Bereich Hygiene/Beauty/Haushalt komplementiert.

Umsatztechnisch kann keiner Nestlé das Wasser reichen. P&G und PepsiCo folgen auf Platz 2 und 3 mit gutem Abstand zum viertplatzierten Unilever. Die übrigen Konsumgütergiganten sind wiederum nicht einmal halb so groß wie die Briten. Man muss aber bedenken, dass Unilever auf beiden Hochzeiten (Lebensmittel & Hygiene/Haushalt) tanzt. 38% des Konzernumsatzes bzw. über 19 Mrd. € erzielte das Unternehmen 2020 mit Lebensmitteln und über 31,5 Mrd. € mit seinen „Nicht-Lebensmittel-Produkten“. Damit ist der Unternehmensbereich Foods & Refreshment allein immer noch größer als komplett General Mills oder Kellogg. Der Umsatz der Unternehmensbereiche Beauty & Personal Care und Home Care war fast dreimal so hoch die der komplette Jahresumsatz von Reckitt Benckiser.

Bei der Eigenkapitalquote liegt Unilever eher im unteren Drittel. Führend sind hier Kraft Heinz, P&G und Nestlé. Die EBIT-Marge bewegt sich bei allen Konsumgütergiganten in einem ähnlichen Bereich – mit P&G als positive und Kraft Heinz als negative Ausnahme. Hinsichtlich der Eigenkapitalrendite ist Unilever in den Top 3 mit PepsiCo und Kellogg, aber hierbei sollte man natürlich immer die EK-Quote mit betrachten.

Laut eigenen Angaben zählen 81% der Marken von Unilever zu den Top 2 in den jeweiligen Märkten. Und wirft man bspw. einen Blick auf den Brand Finance Food & Drink 2021 Report kann man davon ausgehen, dass an dieser Aussage etwas Wahres dran ist.

Das Unternehmen besitzt das viertwertvollste Lebensmittelmarken-Portfolio nach Nestlé, PepsiCo und Coca-Cola und vor bspw. Kraft Heinz (Platz 8) und General Mills (Platz 10).

Außerdem ist man in den Entwicklungsländern sehr stark vertreten. Die indische Tochter Hindustan Unilever Ltd. ist das größte FMCG-Unternehmen (Fast Moving Consumer Goods) des Landes. Die Beteiligung von Unilever beläuft sich auf knapp 62%.

Zudem ist Unilever der größte Speiseeis-Hersteller der Welt. Das Ice-Cream-Segment trug 2020 ca. 13% zum kompletten Konzernumsatz bei und ist damit die Produktkategorie, die das zweitmeiste Geld einbrachte nach Fabric (Reinigungsmitteln) aus dem Bereich Home Care. Der Weltmarktanteil liegt bei ca. 23%.

Risiken

Auch Konsumgüterkonzerne, die eher als konservativ oder langweilig angesehen werden, haben ihre Risiken. So liegen diese Unternehmen immer wieder im Clinch mit dem Einzelhandel. Die Einzelhändler können mit ihren Eigenmarken höhere Margen erzielen als mit Markenprodukten. Auch die Kunden greifen gerne zum günstigeren Eigenmarkenprodukt. Dadurch haben die Supermarkt-& Discounterketten natürlich auch eine stärkere Verhandlungsposition. Sie scheuen nicht davor Markenprodukte eine Zeitlang aus dem Sortiment zu werfen. Das musste Unilever auch schon am eignen Leib erfahren und flog für ein gutes Jahr aus den Regalen von Kaufland: „Kaufland hat sich Ende 2018 wegen einer überzogenen Preiserhöhung von Unilever getrennt. Doch rechtzeitig zum Weihnachtsgeschäft 2019 einigten sich Händler und Hersteller dann doch bei Preis- und Rahmenbedingungen. Die ersten Produkte kehrten in die Regale des Großflächen-Discounters zurück. Seit Ende Februar ist bei Kaufland das Warensortiment mit über 500 Unilever-Artikeln wieder komplett.“ (Vgl. Supermarkt-Inside: https://www.supermarkt-inside.de/kaufland-beendet-unilever-boykott/)

Es wird für die großen Konsumgüterkonzerne in Zukunft weiterhin schwierig bleiben die bisher bekannten Margen zu halten, da der Druck seitens der Einzelhändler zunimmt. Hier hilft es zum einen extrem starke Marken zu haben – die Ice-Cream-Marken von Unilever traute sich Kaufland trotz Boykotts nicht aus dem Sortiment zu nehmen – oder den stationären Einzelhandel teilweise durch den Onlineverkauf zu umgehen. Bei Unilever stieg – natürlich auch Pandemie-bedingt – der E-Commerce-Umsatz 2020 um über 60% auf 9% des Konzernumsatzes.

Daran anknüpfend kann man auch das Risiko nennen, dass die Marken von Unilever an Relevanz verlieren könnten. Das Unternehmen hat diesen Punkt als einen der wenigen Unternehmensrisiken aufgeführt, der zunimmt. Die Kundenpräferenzen ändern sich schneller als je zuvor. Auch die Pandemie hat hierzu ihren Teil beigetragen. Die Briten müssen stets auf Zack sein um mit den sich verändernden Verhalten der Kunden Schritt halten zu können.

Zudem wird die anziehende Inflation als ein steigendes Risiko bewertet – auch, wenn viele sagen, dass diese vorrübergehend ist. Unilever räumt im Jahresbericht ein, dass die Margen dadurch beeinflusst werden könnten, da man nicht alle Preissteigerungen an den Kunden weitergeben kann: „The cost of our products can be significantly affected by the cost of the underlying ommodities and materials from which they are made. Fluctuations in these costs cannot always be passed on to the consumer through pricing.“ (Vgl. Unilever: https://www.unilever.com/investor-relations/annual-report-and-accounts/archive-of-annual-report-and-accounts/)

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 3,0% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 1,0% zusammen.

Bei aktuellen Owner Earnings von 6.980 Mio. € (2020) ergeben sich folgende Werte:

Fairer Wert: 56 €

10% Sicherheitsmarge: 51 €

20% Sicherheitsmarge: 45 €

30% Sicherheitsmarge: 39 €

40% Sicherheitsmarge: 34 €

Buchwert: 7 €

Derzeitiger Aktienkurs (31.08.2021): 47 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Unilever ist von den bekannten Konsumgüterunternehmen der vielleicht interessanteste Kandidat. Natürlich kann man bei der ganzen Sippe aufgrund der Größe keine riesigen Wachstumssprünge mehr erwarten, aber die Briten haben zwei Punkte, die auf etwas mehr hoffen lassen. Unilever ist extrem stark in den Entwicklungsländern vertreten. Durch das zukünftige Bevölkerungs- & Wirtschaftswachstum von Indien ist allein die Beteiligung an Hindustan Unilever Ltd. höchst interessant. Dort gibt es noch Potential und Unilever hat sich entsprechend aufgestellt um viel von diesem Kuchen abzubekommen. Der zweite Punkt ist der Trend zu veganer und vegetarischer Ernährung. Dieser Bereich innerhalb des Lebensmittelmarktes wächst überdurchschnittlich stark. Auch hier hat das Unternehmen ehrgeizige Ziele (1 Mrd. € Umsatz durch pflanzenbasierte Produkte) und mit einem Blick auf das jetzt schon bestehende Portfolio (z.B. The Vegetarian Butcher, Non-Dairy-Produkte von Ben & Jerry’s und Breyers) kaufen wir das den Briten auch ab.

Aber trotz dieser durchaus rosigen Aussichten, rechnen wir auch damit, dass Unilever große Mühen haben wird seine aktuellen Margen zu halten. Inflation und der härter werdende Preiskampf mit dem Einzelhandel werden wohl nicht spurlos am Unternehmen vorbeiziehen.

Was machen wir jetzt damit? Unilever ist ohne Zweifel ein Unternehmen, dass wir schon lange beobachten und auch zukünftig weiter intensiv beobachten werden. Aber mehr als beobachten werden wir zurzeit damit auch nicht machen. Mr. Market müsste schon mit einem sehr guten Preis um die Ecke kommen. Bis dahin warten wir einfach mal wieder ab – da lassen wir uns nicht stressen.

Jetzt seid ihr wieder gefragt: Wie ist eure Meinung zu Unilever? Habt ihr das Unternehmen im Portfolio? Wo seht ihr die Stärken und Schwächen von Unilever? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Unilever: https://www.unilever.com/investor-relations/

Unilever: https://www.unilever.com/our-history.html

Unilever: https://www.unilever.com/our-company/at-a-glance/

Unilever: https://www.unilever.com/investor-relations/annual-report-and-accounts/archive-of-annual-report-and-accounts/

Wikipedia: https://de.wikipedia.org/wiki/Unilever

McKinsey: https://www.mckinsey.com/industries/consumer-packaged-goods/our-insights/what-got-us-here-wont-get-us-there-a-new-model-for-the-consumer-goods-industry

Brand Finance: https://brandirectory.com/rankings/food

Fuchsbriefe: https://www.fuchsbriefe.de/vermoegen/unilever-n.v.-solider-konsumgueter-riese

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Für die gute Analyse, der aktuellen Lage von Unilever PLC, ein dickes Danke. Ich selbst habe Unilever beim letzten Dip eingekauft, als zuverlässiger Dividendenzahler und stabilisierendes Element für meinem Depot. Unilever ist wegen dem starken Bein in den EM für mich die interressanteste Konsumgüter Aktie. Aber das Wachstum ist trotzdem gering und der Druck durch die zunehmenden Eigenmarken ein Risiko. Fazit Unilever bleibt im Depot bis es bessere Alternativen im überteuerten Aktienmarkt gibt.

Vielen Dank für die netten Worte. 🙂

Ja, momentan ist es sehr schwierig gute Unternehmen zu einem angemessenen Preis zu finden – die Auswahl ist begrenzt. Wir verstehen dich. 😉

Beste Grüße

Dani

Ich beobachte die Unilever sich schon länger und halte das Unternehmen für hoch interessant. Daher bin ich für diese klasse Analyse sehr dankbar, 1A! Allerdings muss ich mich euch anschließen, die Aktie bleibt vorerst auf der Watchlist und kommt noch nicht ins Depot.

Vielen Dank fürs Kompliment Philipp! 🙂

Beste Grüße

Dani