Heute geht es mal wieder zu unseren Nachbarn nach Frankreich. Dort versteht man ja bekanntlich was vom Leben – sagt man zumindest. Wir waren leider noch nicht dort, aber wir vertrauen mal auf den Spruch „Leben wie Gott in Frankreich“. Für viele gehört zu einem schönen Leben auch dazu, dass man sich hin und wieder einmal einen guten Drink gönnt … oder zwei … manchmal auch drei – ok, wir driften ab. Nachdem wir uns Diageo bereits angeschaut haben, nehmen wir heute den wohl schärfsten Konkurrenten des britischen Spirituosenherstellers unter die Lupe – Pernod Ricard.

Pernod Ricard S.A.

Der französische Spirituosenhersteller Pernod Richard ist Marktführer in Deutschland und die weltweite Nummer 2 im Bereich Spirituosen und Wein hinter Diageo. In Deutschland werden 33 Marken des Konzerns vertrieben. Hierzu zählen der Wodka Absolut, Scotch Whisky wie Glenlivet, Ballantines und Chivas Regal, der Irish Whiskey Jameson, Four Roses Bourbon Whiskey, die Gins Beefeater, Malfy Gin aus Italien und Monkey 47 aus dem Schwarzwald, Mumm-Champagner, Havana Club Rum, Ramazotti, Lillet, Malibu, Pastis 51, Pernod und Ricard.

Das Unternehmens aus Paris, das durch den Zusammenschluss aus – ähm ja – Pernod und Ricard entstand, beschäftigt knapp 19.000 Mitarbeiter und vertreibt seine Produkte in über 160 Länder. Das Fundament um den Konzern erfolgreich zu managen und die einzelnen Marken und Regionen zu überblicken bildet die dezentralisierte Unternehmensstruktur von Pernod Ricard. Das Pernod Ricard Headquarter definiert, koordiniert und überwacht die Gesamtstrategie des Konzerns. Darunter folgen die sog. Brand Companies: The Absolut Company, Chivas Brothers, Martell Mumm Perrier-Jouët, Irish Distillers, Pernod Ricard Winemakers, Havana Club International

Mit Sitz im Heimatland der jeweiligen Marke sind die Brand Companies für ihre Markenstrategien, die Produktion und Initiativen, die auf lokaler Ebene von den sog. Market Companies implementiert werden, verantwortlich. Die angesprochenen Market Companies bestehen aus Pernod Ricard North America, Pernod Ricard Asia, Pernod Ricard EMEA & LATAM, Pernod Ricard Global Travel Retail, Pernod SAS und Ricard SAS. Die Market Companies sind oft mit einer bestimmten Region verbunden. Ihre Aufgabe ist es die Markenstrategien vor Ort umzusetzen und die lokalen und regionalen Marken im jeweiligen Portfolio zu verwalten.

Historie

1805

Der Schweizer Henri-Louis Pernod gründet die Brennerei Maison Pernod Fils im französisch-schweizerischen Grenzdorf Pontarlie und produziert den Pernod Fils Absinth.

1932

Der Unternehmer Paul Ricard gründet Ricard in Marseille.

1975

Pernod Ricard entsteht aus der Fusion der beiden auf Anis spezialisierten Spirituosenunternehmen Pernod und Ricard.

1985

Pernod Ricard übernimmt den italienischen Kräuterlikör Ramazzotti.

1989

Der französische Spirituosenkonzern kauft den führenden Hersteller von irischem Whiskey Irish Distillers, dem Eigentümer von Jameson Whiskey, und gründet Pernod Ricard Deutschland in Koblenz.

1993

Pernod Ricard und die kubanische Firma Cuba Ron gründen das Joint Venture Havana Club International bei dem die Franzosen den internationalen Vertrieb von Havana Club Rum übernehmen.

2001

Pernod Ricard übernimmt die Spirituosensparte von Seagram mit den Marken Chivas Regal, Martell und Glenlivet.

2003

Der Spirituosenkonzern steigt in den französischen Aktienindex CAC 40 auf.

2005

Allied Domecq mit Ballantines, Malibu, Kahlua, Mumm und Perrier-Jouët wird Teil von Pernod Ricard.

2008

Pernod Ricard kauft für 5,7 Mrd. € den schwedischen Konzern Vin & Sprit, den Besitzer von Absolut Vodka.

2015

Alexandre Ricard wird Chairman und CEO von Pernod Ricard.

2016

Pernod Ricard wird Mehrheitseigner der Black Forest Distillers GmbH mit der deutschen Premium-Gin-Marke Monkey 47.

2019

Pernod Ricard erweitert sein Portfolio mit der italienischen Premium-Gin-Marke Malfy Gin.

Gegenwart

Was ist im bisherigen Geschäftsjahr 2021 so alles bei Pernod Ricard passiert?

Wir vergleichen das erste Halbjahr 2021 mit dem ersten Halbjahr 2020 (Das Geschäftsjahr endet am 30.06). Der Umsatz ging von knapp 5,5 Mrd. € auf 5,0 Mrd. € zurück, was einer Verschlechterung von ca. 9% entspricht. Der Gewinn verschlechterte sich um 6% von 1,0 Mrd. € auf knapp 970 Mio. €. Erfreulich hingegen ist der Anstieg des Free Cash Flow von 570 Mio. € auf 835 Mio. €. Das entspricht einem Anstieg von satten 46%. Dieser kommt allerdings wie bei vielen Unternehmen in der Coronakrise durch einen Rückgang des Working Capital zustande und ist wohl nicht komplett nachhaltig. Working Capital berechnet sich aus der Differenz zwischen Umlaufvermögen und kurzfristigen Verbindlichkeiten. Der Anstieg des Working Capital wird im Cashflow-Statement quasi vom Free Cashflow abgezogen. Deswegen haben viele Unternehmen in Krisenzeiten zum Beispiel ihre Vorräte (Umlaufvermögen) und damit das Working Capital reduziert um so kurzfristig mehr freien Cashflow zu haben.

Erst kürzlich wurde die Übernahme der Wermut-Marke Petroni bekannt. Darüber hinaus performen die neu eingegliederten Marken wie die Bourbon Whiskeys Jefferson’s oder Rabbit Hole in Sachen Umsatzwachstum mit durchschnittlich 47% mehr als gut. Der Gin Malfy konnte sogar dreistellige Wachstumsraten verzeichnen. Als Schlüsselmarke fungiert weiterhin die Marke Lillet mit der ein Umsatzplus von 35% erzielt werden konnte. Außerdem wagt sich Pernod Ricard auch weiterhin auf nicht-alkoholisches Terrain und baut seine Investments im dortigen Gebiet weiter aus – zum Beispiel durch die kürzliche Übernahme der Mehrheit bei Ceder’s.

„CEDER’S ist ein alkoholfreies Destillat hergestellt aus 18 verschiedenen Botanicals und reinem schwedischen Wasser. CEDER’S bringt die typischen Aromen von Gin in alkoholfreier Version in Drinks und Virgin Cocktails. Optimal für jene, die keinen Alkohol trinken möchten.“ (Vgl. Pernod Ricard Austria: https://www.pernod-ricard.at/ceders.html)

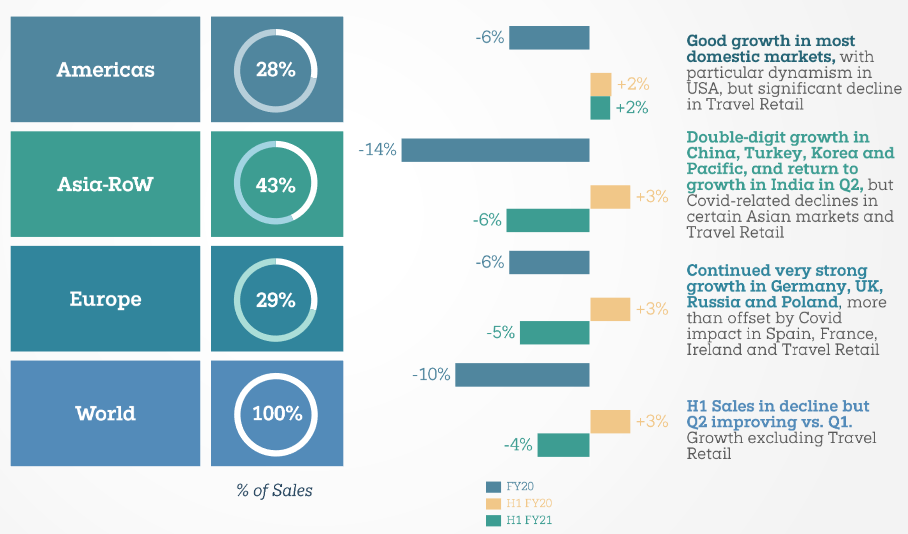

Die Region Americas (Nord- & Südamerika) wuchs organisch um 2% im ersten Halbjahr 2021, genauso wie im ersten Halbjahr 2020. Auf das gesamte Jahr 2020 gesehen steht jedoch ein Rückgang von 6% in den Büchern. Besonders in den USA sind die Umsätze durch E-Commerce im ersten Halbjahr 2021 rasant um 84% gewachsen, was hinsichtlich der weltweiten Corona-Pandemie nicht verwunderlich ist, aber trotzdem eine starke Leistung.

Asia-RoW (China, Japan, Korea, Südostasien, Afrika und mittlerer Osten) legte im ersten Halbjahr 2021 ein organisches Umsatzwachstum von 3% an den Tag, hat aber im Geschäftsjahr 2020 mit -14% von allen Regionen am meisten enttäuscht. Nimmt man nur China als wichtigen Wachstumsmarkt, kann sich hier ein Wachstum im ersten Halbjahr 2021 von 13% durchaus sehen lassen.

In Europe ist das Bild ähnlich. Es gibt ein moderates organisches Wachstum im ersten Halbjahr 2021 (+3%) und vergleichsweise schlechte Zahlen für das Gesamtjahr 2020 (-6%). In Europa spielen die flächendeckenden Lockdowns noch immer eine größere Rolle als beispielsweise in China. Positiv hervorzuheben ist an dieser Stelle Deutschland mit +14% – die Deutschen trinken anscheinend zuhause auch ganz gerne einen.

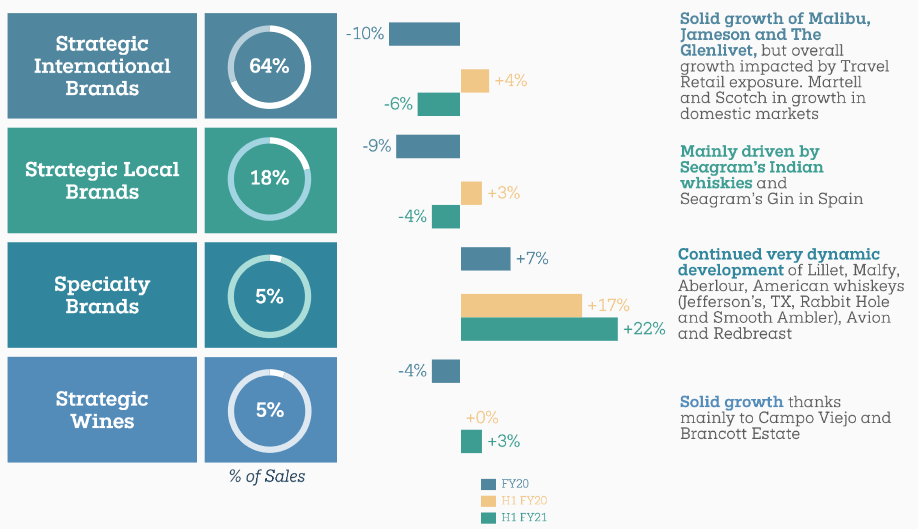

Die Aushängeschilder der weltweit bekannten Strategic International Brands sind bspw. diverse Scotch-Marken sowie Malibu, Jameson und der Cognac Martell. Richtig schlecht lief es für die ebenfalls zu den Strategic International Brands zugehörige Wodka-Marke Absolut, die im ersten Halbjahr 2021 einen Rückgang von 12% verbuchen musste – bezogen auf das organische „Umsatzwachstum“. Als Scotch-Liebhaber können wir deren Rückgang um 10% natürlich nicht ganz nachvollziehen. Trotzdem konnte beispielsweise Glenlivet immerhin um 2% zulegen, während Chivas Regal (-16%) und Ballantine’s (-12%) nicht sonderlich gut performten. Andere große Marken wie Havana Club (-9%) oder Malibu (+26%) liefern sehr unterschiedliche Ergebnisse. Während ersterer vor allem in Spanien, Frankreich und Deutschland schwächelte (kein Bock auf Cuba Libre während des Lockdowns?), konnte zweiterer vor allem in den USA, Kanada und Großbritannien zulegen.Erfreulich war die Entwicklung der Specialty Brands mit einem organischen Umsatzwachstum von 22% im ersten Halbjahr 2021. Darunter werden die neuen, aufstrebenden und schnellwachsenden Marken wie eben Lillet, Malfy oder Rabbit Hole zusammengefasst. Auf das komplette Geschäftsjahr 2020 gesehen blieben sogar immer noch 7% Umsatzwachstum übrig. Hier ist allen voran der Weinaperitif Lillet zu nennen, welcher um 35% zulegen konnte, angetrieben durch starke Verkäufe in Deutschland, Österreich, Belgien und den USA.

Kennzahlenanalyse

Seien wir ehrlich. Würden wir uns nur auf das (Corona-)Jahr 2020 stürzen bekämen wir einen falschen Eindruck von Pernod Ricard. Innerhalb der letzten fünf Jahre pendelt sich die Eigenkapitalquote bei guten 45% – 52% ein. Der dynamische Verschuldungsgrad war dabei auch schon vor COVID-19 nicht das Gelbe vom Ei und lag durchgehend bei mindestens 800%.

Normalerweise kann sich die Profitabilität von Pernot Ricard durchaus sehen lassen. Von 2016 bis 2019 lag die EBIT-Marge immer mindestens bei 24%. Auch die Cashflow-Marge konnte im selben Zeitraum überzeugen. Lediglich die Eigenkapitalrendite hinkt ein wenig hinterher und ist mit einer Spannweite von 2% – 11% nicht wirklich überragend. Allerdings sind die 2% ein Ausreißer nach unten, welcher durch die Corona-Pandemie verursacht wurde. Ein Unternehmen, welches alkoholische Getränke produziert, hat es während Corona nicht einfach, da Restaurant, Bars und Pubs während eines Lockdowns komplett ausfallen. Da wundert es nicht, dass der Gewinn zusammenschmilzt und auch die restlichen Kennzahlen mit nach unten zieht. An der Dividendenrendite von knapp 1,9% in 2020 hat sich dadurch aber nichts geändert, es werden weiterhin Dividenden ausgeschüttet.

Qualitative ANalyse

Das Geschäftsmodell von Pernod Ricard besteht aus der Herstellung, der Vermarktung und dem Vertrieb von Spirituosen und Wein. Dabei versteht sich das Unternehmen als Anbieter von Premium-Marken. Die Franzosen teilen ihre Marken in fünf Kategorien ein (The House of Brands): Die internationalen Markenschwergewichte, die Strategic International Brands (Absolut, Malibu, Havana Club) haben den größten Anteil am Umsatz. Daneben gibt die Prestige Brands (St Hugo, Perrier-Jouët, Absolut Elyx), die Highend-Luxusmarken des Konzerns. Das Weinportfolio wird unter Strategic Wines (Kenwood, Jacob’s Creek) zusammengefasst. Dazu kommen noch die stark lokal verwurzelten Marken der Strategic Local Brands (Ramazzotti, Seagram’s Gin)und die kleineren, aber starkwachsenden Specialty Brands (Lillet).

Dabei setzt das Unternehmen auf die bereits oben beschriebene dezentrale Unternehmensstruktur bestehend aus dem Pernod Ricard Headquarter (Gesamtstrategie des Konzerns), den Brand Companies (Markenstrategie und Produktion) und den Market Companies (Umsetzung der Markenstrategie vor Ort und Vertrieb).

Die Brand Companies wie The Absolut Company, Chivas Brothers, Martell Mumm Perrier-Jouët und Havana Club International können daher hinsichtlich der Strategien ihrer Marken eigenständig agieren. Die Produkte von Pernod Ricard werden an Supermärkte, Hotels, Pubs, usw. verkauft.

Und da wir die Marken schon angeschnitten haben, gehen wir auch gleich auf das Markenportfolio von Pernod Ricard, welches sich durchaus sehen lassen kann.

Egal, ob Absolut Vodka, Jameson, Havana Club, Malibu, Ballantine‘s – wir denken die meisten, die auch nur im entferntesten mal mit Alkohol in Berührung gekommen sind, haben schon einmal etwas davon getrunken oder zumindest davon gehört. Im Spirits 50 Ranking 2020 von Brand Finance sind beispielsweise Absolut auf Platz 12, Chivas Regal auf Platz 16 oder Jameson auf Platz 21 der wertvollsten Marken zu finden. Man ist zwar weltweit die Nummer 2 hinter Diageo, dennoch haben auch die Franzosen starke Marken.

Gesoffen wird immer. Klingt komisch, is aber so. Über alle Kulturen und Zeitalter hinweg hat man es immer geschafft aus allen möglichen Lebensmitteln Alkohol zu gewinnen. Das wird sich auch zukünftig nicht so schnell ändern, auch wenn es immer mehr Gesundheitsgurus gibt. Dann ist es statt dem harten Wodka eben etwas Leichteres wie Lillet. Man gönnt sich ja sonst nichts.

Das spiegelt sich auch im Unternehmensmotto Convivalité wider, was im Englischen mit „make a new friend every day“ übersetzt wird. Dieser Grundsatz geht auf Gründer Paul Ricard zurück und zieht sich durch das ganze Unternehmen wie ein roter Faden. Es geht nicht nur darum sich den Alkohol zu kaufen und in sich reinzuschütten, sondern ihn gemeinsam mit Freunden zu genießen.

„Convivialité bedeutet Beisammensein, Transparenz und Vertrauen. Sie ist daher integraler Bestandteil unseres langfristigen Ansatzes der Wertschöpfung. Es kann keine Nachhaltigkeit in der Wertschöpfung geben, wenn diese nicht mit allen unseren Stakeholdern geteilt wird – von unseren Mitarbeitern über unsere lokalen Communitys und Anbaugebiete sowie unsere Kunden bis hin zu unseren Lieferanten und Aktionären.“ (Vgl. Pernod Ricard: https://www.pernod-ricard.de/strategie.html)

Das ist auch immer noch die Mission von Pernod Ricard. Man möchte sicherstellen, dass die langfristige Strategie untrennbar mit der Liebe zum Teilen verbunden ist.

Das Unternehmensmotto wirkt sich auch positiv auf die Mitarbeiter aus. Pernod Ricard wurde auf die Fortune-Liste der „World’s Most Admired Companies“ gesetzt und hat bei Glassdoor eine durchschnittliche Bewertung von 4,1 – spricht für glückliche Mitarbeiter.

Erfreulich für uns ist auch die Zusammensetzung der Shareholder. Hier ist nach wie vor die Gründerfamilie rund um die Nachkommen von Paul Ricard mit ca. 16,4% vertreten. Ebenfalls eine tolle Sache ist, dass 2,5% der Aktien in Besitz von Management und Mitarbeitern sind. Was uns auch schon zum CEO bringt: Alexandre Ricard

Der Name ist natürlich kein Zufall, er ist der Enkel des Gründers Paul Ricard und seit 2015 Chef des Ladens. Dadurch hat er neben dem monetären Anreiz des Aktienbesitzes auch noch ein natürliches Interesse sein Erbe erfolgreich weiterzuführen.

Konkurrenz- & Wettbewerbsanalyse

Mit den Produkten der Unternehmen unserer Konkurrenzanalyse kann man wohl jede Bar der Welt auffüllen. Neben Pernod Ricard haben wir hier natürlich den weltweit größten Spirituosenhersteller Diageo (Johnnie Walker, Smirnoff, Captain Morgan, Tanqueray, Baileys, Guinness, Singleton, Oban, Aviation Gin). Dann haben wir noch Brown-Forman, das Unternehmen hinter Jack Daniel’s, Woodford Reserve und The GlenDronach im Angebot. Oder darf es etwas von den europäischen Unternehmen Davide Campari-Milano aus Italien (Campari, Aperol, Skyy Vodka, Ouzo 12) oder Rémy Cointreau aus Frankreich (Rémy Martin, Cointreau, Metaxa) sein? Zusätzlich sorgen auch die größte Brauereigruppe der Welt Anheuser-Busch InBev (Beck’s, Corona (außerhalb der USA), Franziskaner Weißbier, Budweiser, Stella Artois) und das US-amerikanische Unternehmen Constellation Brands (Corona (in den USA), Casa Noble Tequila) dafür, dass die Kehle nicht zu trocken wird.

Da noch nicht alle Unternehmen die Zahlen für das Geschäftsjahr 2020 gemeldet haben, haben wir für den Vergleich die Zahlen von 2019 hergenommen. Trotzdem lohnt sich ein Blick auf 2020, sofern es bereits vorliegt, da man so sehen kann welcher Konzern am stärksten von der Coronakrise getroffen wurde:

Umsatz- & Gewinnentwicklung von 2020 im Vgl. zu 2019

- Pernod Ricard: Umsatz: -8%; Gewinn: -76%

- Diageo: Umsatz: -8%; Gewinn: -56%

- Brown-Forman: Umsatz: +1%, Gewinn: -1%

- Remy Cointreau: Umsatz -9%, Gewinn: -29%

Da hier oftmals Geschäftsjahr und Kalenderjahr nicht synchron laufen wird die Coronakrise mal deutlicher und mal weniger deutlich sichtbar. Trotzdem kann man erkennen, dass sich die pandemiebedingten Schließungen von Restaurants, Bars, Clubs und die Absage von Festivals und Großveranstaltungen (sehr) negativ auf die Geschäfte der Spirituosenhersteller ausgewirkt haben.

„“Luxury spirits and beverage makers will find a challenging landscape over the second half of 2020,“ said Carmen Bryan, consumer analyst at GlobalData, in e-mailed comments to Market Intelligence. As a result of the plunge in on-premise sales, drinks makers „have been forced to channel the majority of their sales through retail, which tends to have a budgeting position and highly competitive shelf space. Consumers are able to easily compare brands in supermarkets, with quality, reputation and price all playing major roles in purchasing decisions that are less prevalent in typical, ‚impulse-buy‘ bar and restaurant settings.““ (Vgl. S&P Global: https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/whiskey-rivals-diageo-and-pernod-ricard-face-long-hangover-from-coronavirus-hit-58653131)

Vor Corona liefen die Geschäfte bei den meisten Unternehmen jedoch wirklich gut. Über die aufgelisteten Unternehmen hinweg gab es eine EBIT-Marge von über 20%. Diese Ergebnisse haben die Unternehmen ihren starken Marken zu verdanken. Doch wer hat die stärksten Marken?

Pernod Ricard ist nicht umsonst das zweitgrößte Spirituosenunternehmen der Welt. Mit Absolut, Chivas Regal, Jameson und Ballantines hat man gleich vier Marken unter den 25 wertvollsten Spirituosenmarken der Welt laut Brand Finance. Aber trotzdem ist man nur die Nummer 2 hinter Diageo, das gleich 2 Marken in den Top 10 platziert hat. Pernod Ricard kennt die Top 10 nur vom Hörensagen. Der Portfoliowert von Diageo ist deutlich höher als der von Pernod Ricard, was sich schlussendlich auch bei Umsatz und Gewinn widerspiegelt. Auch konnte Diageo die Auswirkungen der Pandemie zumindest „etwas“ besser abfedern als der französische Konkurrent.

Top 7 Most Valuable Alcohol Portfolios 2020 laut Brand Finance

- Platz: AB InBev (19 Brands*)

- Platz: Moutai (1 Brand*)

- Platz: Diageo (12 Brands*)

- Platz: Heiniken (6 Brands*)

- Platz: Wuliangye Yibin (1 Brand*)

- Platz: Constellation Brands (3 Brands*)

- Platz: Pernod Ricard (10 Brands*)

*Anzahl der Marken unter den Beers 50, Spirits 50, Champagne & Wine 10 in 2020

Risiken

Die Pandemie hat ein vorher nicht bekanntes bzw. nicht so offensichtliches Risiko dargelegt. Kann man in der Bar keinen mehr trinken gehen oder fällt die Aprés-Ski Party, das Burschenfest, das Oktoberfest, die Strandparty, … – ihr wisst was wir meinen – aus, haben die Alkoholproduzenten erhebliche Probleme, da dieser Vertriebskanal wegbricht.

Der beste Schutz um diese Auswirkungen abzumildern birgt gleichzeitig leider auch ein Risiko. Die Unternehmen können über Markenbindung die Kunden auch im Supermarkt von ihren Produkten überzeugen. Je stärker die Marke bzw. das Markenportfolio ist desto eher kann man den Kunden auch am Regal für sich gewinnen. Dies bedeutet aber auch gleichzeigt, dass Pernod Ricard und auch die Konkurrenz immer wieder die neuesten Trends erkennen und durchgängig Produkte von guter Qualität liefern müssen, die die Kunden nachhaltig überzeugen. Verlieren die Marken von Pernod Ricard an Relevanz und ihren Kundenstamm, wird es für die Franzosen – Pandemie hin oder her – sehr schwierig weiterhin erfolgreich zu sein, da ja genügend Konkurrenten vorhanden sind.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 3,0% aus. Diese setzt sich aus einer Inflationsrate von 1,5% und einem angenommen organischen Wachstum von 1,5% zusammen.

Bei aktuellen Owner Earnings von -888 Mio. € (2020) ergeben sich folgende Werte:

Fairer Wert: 57 €

10% Sicherheitsmarge: 51 €

20% Sicherheitsmarge: 45 €

30% Sicherheitsmarge: 40 €

40% Sicherheitsmarge: 34 €

Buchwert: 54 €

Derzeitiger Aktienkurs (25.02.2021): 161 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Pernod Ricard hat einige Dinge, die uns gefallen, und wiederum Punkte, die uns weniger gefallen – und doch ist uns das Unternehmen im Großen und Ganzen sympathisch. Im direkten Vergleich mit Branchenprimus Diageo zieht Pernod Ricard den Kürzeren. Die Kennzahlen der Briten sind besser, sie haben die bekannteren Marken und sie sind auch etwas besser durch die Coronakrise gekommen. Im direkten Duell ist das also ein Sieg nach Punkten für Diageo.

Und trotzdem haben die Franzosen selbst auch einiges zu bieten. Die Familie des Gründers ist weiterhin der Hauptaktionär – für uns immer ein Pluspunkt. Pernod Ricard besitzt ein paar schnellwachsende Marken wie Lillet und Malfy Gin, die weiterhin Potential haben. Generell ist das Markenportfolio stark bestückt, auch im Vergleich zu vielen Konkurrenten – mit Ausnahme von Diageo.

Man muss sich ja nicht immer nur für ein Unternehmen aus einer Branche entscheiden. Mit Diageo und Pernod Ricard hätte man die Spirituosenbranche sehr gut abgedeckt. Wir selbst haben Diageo in unseren eigenen Portfolios und in unserem wikifolio. Und trotzdem werden wir Pernod Ricard nach dieser Analyse intensiver als zuvor beobachten. Je nachdem wie die Franzosen die Pandemie überstehen und zu alter Stärke zurückfinden, können wir uns gut vorstellen, dass Pernod Ricard bei uns mehr als nur einen Platz auf der Watchlist verdient hat – wie immer natürlich, wenn der Preis ebenfalls passt. Die Freunde des verantwortungsvollen Trinkens wissen es ja: „Auf einem Bein steht man schlecht.“ 😉

Jetzt seid ihr wieder gefragt: Wie ist eure Meinung zu Pernod Ricard? Welcher Hersteller alkoholischer Getränke ist euer Favorit? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Pernod Ricard: https://www.pernod-ricard.com/en/our-news-and-press/our-publications-and-reports/

Pernod Ricard: https://www.pernod-ricard.com/en/our-strategy/our-strategic-model/

Pernod Ricard: https://pernod-ricard.com/en/our-group/our-key-dates/

Pernod Ricard: https://pernod-ricard.com/en/media/press-releases/pernod-ricard-among-worlds-most-admired-companies-according-fortune-and-one/

Pernod Ricard Deutschland: https://www.pernod-ricard.de/ueber-uns.html

Pernod Ricard Deutschland: https://www.pernod-ricard.de/portfolio.html#sortiment

Glassdoor: https://www.glassdoor.de/Bewertungen/Pernod-Ricard-Bewertungen-E5317.htm?filter.iso3Language=deu

Brand Finance: https://brandirectory.com/reports/alcoholic-drinks-2020

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Wie immer super interessant zu lesen! Einziges Manko: Dem Anlass entsprechend hätte man die Kennzahlen eigentlich in Promille ausdrücken können. ?

Ein berechtigter Einwand Daniel! 😉

Starke Analyse!

Ich stand auch mal vor der Entscheidung Diageo vs. Pernod Ricard. Hab mir einfach beide ins Depot geholt?

Vielen Dank Elias! 🙂

Muss ja nicht immer Entweder-oder sein. 😉