Heute geht es mal wieder nach Frankreich und wie meistens, wenn wir in Frankreich unterwegs sind, in die Luxusbranche. Nach fast vier Jahren gibt es eine neue Inside-Analyse zu einem Unternehmen bei dem derzeit nicht alles rund läuft – Gucci … ähm … Kering.

Kering S.A.

Nach einigen Namensänderungen ist Kering heute ein internationales Luxusunternehmen mit Hauptsitz in Paris, Frankreich. Während 2008 das Luxussegment lediglich 17 % des Umsatzes ausmachte, ist Kering heute ausschließlich in dieser Branche tätig und unterteilt seine Geschäftsaktivitäten in Couture and Leather Goods (Kleidung und Lederwaren), Jewelry (Schmuck) und Others (Rest). Zu den bekanntesten Marken der Franzosen, die diese gerne als Houses (Häuser) bezeichnen gehören bspw. Gucci, Saint Laurent, Bottega Veneta, Balenciaga, Alexander McQueen, Brioni sowie Kering Eyewear und das neu entstandene Kering Beauté. Den einzelnen Segmenten zugeordnet, sieht das dann so aus:

- Couture and Leather Goods (Kleidung und Lederwaren): Gucci, Saint Laurent, Bottega Veneta, Balenciaga, Alexander McQueen, Brioni

- Jewelry (Schmuck): Boucheron, Pomellato, DoDo, Qeelin

- Others (Rest): Ginori 1735 (Porzellan), Kering Eyewear (Brillen), Kering Beauté (Beauty mit Parfümhersteller Creed)

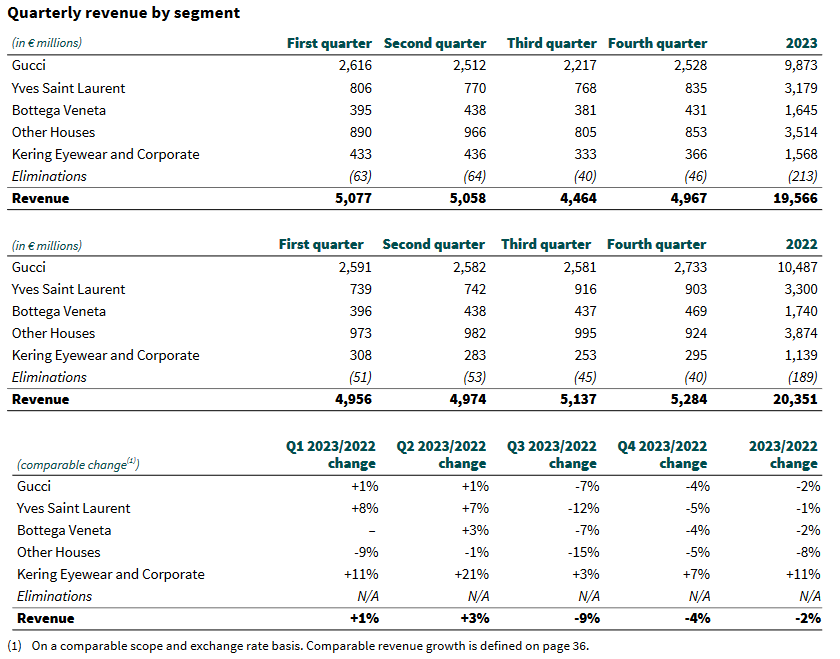

Obwohl die Franzosen die Häuser in die oben genannten Segmente einteilen, berichten sie doch ziemlich abweichend davon, da Gucci, Saint Laurent und Bottega Veneta separat ausgewiesen und die übrigen Marken bis auf Kering Eyewear und Kering Beauté (Kering Eyewear and Corporate) zu Other Houses zusammengefasst werden.

Wenn man mal die Konsolidierungseffekte außen vorlässt, ergibt sich dadurch für das Geschäftsjahr 2023 folgende Umsatzverteilung:

- Gucci: 50,5% (2022: 51,5%)

- Yves Saint Laurent: 16,2% (2022: 16,2%)

- Bottega Veneta: 8,4% (2022: 8,5%)

- Other Houses: 18,0% (2022: 19,0%)

- Kering Eyewear and Corporate: 8,0% (2022: 5,6%)

Historie

1917

Cristóbal Balenciaga gründet Balenciaga in San Sebastian, Spanien.

1921

Guccio Gucci eröffnet ein kleines Lederwarengeschäft in Florenz, Italien.

1945

Brioni wird in Rom, Italien, gegründet.

1961

Yves Saint Laurent gründet zusammen mit Pierre Bergé das Modeunternehmen Yves Saint Laurent in Paris, Frankreich.

1962

François Pinault gründet in Rennes, Frankreich, das Holzhandelsunternehmen Établissements Pinault.

1966

Das Lederwarenunternehmen Bottega Veneta wird in Vicenza, Italien, gegründet.

1988

Die Pinault Group geht an die Pariser Börse.

1994

Das Unternehmen nennt sich nach der Übernahme von Le Printemps und einer Beteiligung an La Redoute in Pinault Printemps Redoute um.

1999

Pinault Printemps Redoute übernimmt Yves Saint Laurent sowie 42% der Gucci Group und tritt damit in das Luxussegment ein.

2001

Das italienische Luxusleder-Unternehmen Bottega Veneta sowie Balenciaga werden übernommen.

2004

Pinault Printemps Redoute übernimmt die Gucci Group.

2005

François-Henri Pinault, Sohn des Gründers François Pinault, wird CEO und Chairman und Pinault Printemps Redoute benennt sich in PPR um.

2007

Kering beteiligt sich am deutschen Sportartikelhersteller Puma.

2012

PPR übernimmt das italienischen Luxushaus Brioni.

2013

PPR ändert erneut seinen Namen und heißt nun Kering.

2015

Kering gründet das High-End-Brillenunternehmen Kering Eyewear um Design, Entwicklung und Vertrieb von Brillenkollektionen für bspw. Gucci, Cartier, Saint Laurent, Balenciaga, Bottega Veneta, Alexander McQueen und Puma zu steuern.

2018

Kering zieht sich aus seinem Investment in Puma zurück.

2023

Kering veröffentlicht eine 30%-Beteiligung am italienischen Modeunternehmen Valentino mit der Option 100% bis spätestens 2028 erwerben zu können und übernimmt den Traditionsparfümhersteller Creed.

Gegenwart

Die Franzosen haben im Februar die Zahlen für das Geschäftsjahr 2023, welches mit dem Kalenderjahr am 31.12. endet, veröffentlicht – und die waren gar nicht mal so gut.

Der Umsatz sank im Vergleich zu 2022 um knapp 3,9% auf knapp 19,6 Mrd. €. Dabei kamen über 15,4 Mrd. € (über 79,0% des Umsatzes) von den 1771 (31.12.2023) direkt-betriebenen Geschäften (inklusive eCommerce) und ca. 4,1 Mrd. € über Wholesale (z.B. Mehrmarken-Geschäfte), Lizenzgebühren und Sonstiges. Obwohl Kering die Anzahl der direkt-betriebenen Geschäfte um ca. 6,5% im Vergleich zum Vorjahr von 1663 auf 1771 gesteigert hat, sank der Umsatz über diesen Kanal (inklusive eCommerce) um ca. 3,5%. Der Umsatz aus Wholesale, Lizenzgebühren und Sonstiges sank im Jahresvergleich um knapp 5,2%.

Das EBIT sank mit einem Rückgang von über 13,9% auf über 4,6 Mrd. € noch drastischer, ebenso wie der Gewinn mit einem Rückgang von über 17,3% auf knapp 3,1 Mrd. €.

Sehen wir uns zunächst einmal die Umsatzentwicklung in den einzelnen Regionen an. Die umsatztechnisch größte und wichtigste Region ist Asia-Pacific (Excluding Japan), sprich Asien und Ozeanien ohne Japan, mit einem Umsatzanteil von ca. 35,0%. Das war auch eine der beiden Regionen, in denen Kering den Umsatz im Vergleich zum Vorjahr noch steigern konnte – um knapp 4,3%. Die zweite Region mit einer positiven Umsatzentwicklung war Japan mit einer Steigerung von über 12,5% (Umsatzanteil 2023: Knapp 7,2%). In den übrigen Regionen lief es nicht rund – Western Europe (Westeuropa) ca. -2,9% (Umsatzanteil 2023: Über 27,6%), North America (Nordamerika) grausige knapp -18,9% (Umsatzanteil 2023: Ca. 23,0%) und Rest of the World (der Rest) mit über -0,8% (Umsatzanteil 2023: Ca. 7,2%).

Wenn man sich die Umsatzaufteilung ansieht, ist es auch nicht verwunderlichen, dass man in der Region Asia-Pacific (Excluding Japan) die meisten direkt-betriebenen Läden von Kering findet.

Aber noch interessanter ist wohl ein Blick auf die Entwicklung der einzelnen Marken bzw. Häuser.

Nachdem die Franzosen noch verhältnismäßig gut ins Jahr 2023 gestartet sind, mussten sie in den letzten beiden Quartalen des abgelaufenen Geschäftsjahres doch deutliche Verluste hinnehmen, die zu einem Umsatzrückgang für das gesamte Jahr führten, der sich bis auf Kering Eyewear and Corporate durch alle Marken bzw. Häuser gezogen hat. Wie schon erwähnt, ist Gucci mit einem Umsatzanteil von knapp 50,5% (ohne Berücksichtigung der Konsolidierungseffekte/Intercompany-Bereinigungen) das Flaggschiff des Unternehmens. Umso schwerwiegender trifft Kering daher der Umsatzrückgang der Marke in Höhe von knapp 5,9%. Zwar hat man dadurch den Umsatzanteil von Gucci reduziert, aber das war so sicherlich nicht gewollt – und verdeutlicht damit umso mehr die Abhängigkeit der Franzosen von dieser einen Marke. Aber auch die beiden anderen großen Marken Yves Saint Laurent und Bottega Veneta haben sich mit Rückgängen im Vergleich zu 2022 in Höhe von knapp 3,7% bzw. über 4,9% alles andere als mit Ruhm bekleckert. Den Other Houses erging es mit einem Umsatzrückgang von ca. 9,3% noch schlechter. Lediglich Kering Eyewear and Corporate, wozu auch das neue Haus Kering Beauté zählt, konnte mit einem Umsatzanstieg von knapp 37,7% etwas Ergebniskosmetik betreiben, bleibt aber weiterhin das kleinste Segment. Bereinigt um Währungseffekte und Übernahmen/Veräußerungen (Comparable Growth) sieht es zwar nicht mehr ganz so schlimm, aber auch lange noch nicht gut aus.

Auch beim Recurring Operating Income – EBIT ohne sonstige einmalige betriebliche Erträge und Aufwendungen wie bspw. Berichtigungen von Firmen- oder Markenwerten, Veräußerungen von Anlagevermögen, Kapitalgewinne-/verluste, Restrukturierungskosten, … also einiges was vielleicht sinnvoll ist zu bereinigen um die Unternehmensentwicklung besser einschätzen zu können, aber man hat auch den Eindruck, dass da womöglich Sachen dabei sind, die das Ergebnis ggf. einfach etwas „schöner“ darstellen – haben sich die Franzosen ebenfalls nicht mit Ruhm bekleckert.

Insgesamt nahm der Recurring Operating Income im Vergleich zum Vorjahr um ca. 15,1% ab. Bis auf Kering Eyewear and Corporate weisen alle Segmente eine manchmal mehr, manchmal etwas weniger schlechte Entwicklung auf. Flaggschiff Gucci war 2023 (ohne Berücksichtigung der Konsolidierungseffekte/Intercompany-Bereinigungen) für knapp 68,8% (2022: Knapp 66,8%) des Recurring Operating Income verantwortlich, was wiederum die Wichtigkeit der Marke für Kering zeigt. Daher war der Rückgang von über 12,5% umso schmerzhafter. Den zweithöchsten Beitrag zum Recurring Operating Income steuert Yves Saint Laurent mit einem Anteil von ca. 20,4% (2022: Über 18,2%) bei – ein im Vergleich „moderater“ Rückgang von 4,9%. Bei Bottega Veneta und vor allem bei den Other Houses lief es noch deutlich schlechter. Wie schon erwähnt, hat sich lediglich Kering Eyewear and Corporate verbessert, aber das Segment arbeitet bisher weiterhin defizitär. Das ist alles aktuell nicht wirklich berauschend. An dieser Stelle werfen wir noch einen kurzen Blick auf die Marge, sprich das Recurring Operating Income im Verhältnis zum Umsatz, was erneut die starke Abhängigkeit von Kering von Gucci zeigt. Gucci kommt 2023 auf eine immer noch beeindruckende Marge von knapp 33,1% (2022: Ca. 35,6%) und liegt damit weiterhin vor dem zweitprofitabelsten Haus Yves Saint Laurent mit ca. 30,5% (2022: Knapp 30,9%), welches sich dahingehend relativ stabil halten konnte.

Für den Umsatzrückgang macht das Management neben Wechselkurseffekten auch eine Normalisierung der Nachfrage nach Luxusprodukten und ein schwächeres Wholesale-& Online-Geschäft verantwortlich. Die Margen wiederum wurden vor allem durch Investitionen in die einzelnen Marken, wie bspw. höhere Budgets für die Filialen, um wettbewerbsfähig zu bleiben, gedrückt.

Aber dann werfen wir an dieser Stelle doch noch einen Blick auf die einzelnen Häuser und vor allem auf Gucci. Um Währungseffekte bereinigt musste das Flaggschiff einen Rückgang von ca. 2% verkraften.

Gucci erzielt ca. 91% seiner Umsätze über direkt-betriebene Stores (inklusive dem Online-Geschäft), welche ebenfalls um 2% währungsbereinigt nachgaben, Wholesale sogar um ca. 5%. Vor allem der eCommerce-Bereich, der auf dem amerikanischen Markt bspw. für fast 50% der Umsätze steht, lief 2023 sehr schwach – unter anderem aufgrund abnehmender Kaufkraft. Auch deswegen entwickelte sich auch die Region Nordamerika sehr schlecht, was sich aber wohl gegen Ende des vierten Quartals etwas stabilisiert hat. Zwar hat man versucht mit Preiserhöhungen dem sinkenden Volumen entgegen zu wirken, aber das gelang nur so semi-erfolgreich. Während die Lederwaren – die größte Produktkategorie von Gucci mit einem Umsatzanteil von über 50% – insgesamt relativ stabil unterwegs war, brach vor allem die Nachfrage nach „Einsteigerprodukte“ wie bspw. Schuhe und Gürtel ein. Das zeigt auch welches Kundenklientel von Gucci aktuell am meisten von der gesamtwirtschaftlichen Lage betroffen ist. Es brechen nicht unbedingt die Kunden weg, deren Schränke nur aus Gucci und Louis Vuitton bestehen, sondern die Kunden „ein bis zwei Stufen darunter“. Die Marge ging vor allem durch Investitionen in die neue Gucci-Markenstrategie flöten – okay, „flöten“ ist etwas krass, aber 2,5%-Punkte weniger sind jetzt auch nicht so dolle.

Yves Saint Lauren hat sich vergleichsweise am besten von allen gehalten. Der Umsatz aus den direkt-betriebenen Filialen stieg währungsbereinigt sogar an. Die Marke ist in seiner neuen Markenstrategie (Brand Elevation Strategy) wohl auch schon etwas weiter als die Schwester Gucci. Das Management belegt dies mit gestiegenen durchschnittlichen Einnahmen pro Kunde. Aber trotzdem fiel der Umsatz währungsbereinigt um ca. 1% (was im Vergleich zu Gucci immer noch gut ist) und das lag am Wholesale-Geschäft, welches aktuell komplett umstrukturiert wird, da man sich auf eine kleine Anzahl von Partnern fokussieren möchte. Aber wie auch die Schwester hat Yves Saint Lauren immer noch Probleme in der Region Nordamerika, wo man zuvor zwei nach eigenen Worten „herausragende Jahre“ – „after two exceptional years in 2021 and 2022 in which sales doubled compared to 2019“ (Vgl. Kering: https://www.kering.com/en/finance/publications/) – erlebt hat und jetzt mit der sich normalisierenden Nachfrage und der geringeren Kaufkraft kämpft. Trotzdem konnte Yves Saint Lauren trotz des Filialnetzausbaus seine Marge relativ konstant halten.

Bei der Entwicklung von Bottega Veneta spielen einige schon vorher genannte Themen rein. Der Umsatz ist runter vor allem aufgrund der Restrukturierung des Wholesale-Geschäfts mit Fokus auf kleine Anzahl an Partner und die Marge ist runter aufgrund von Investitionen in eine neue Markenstrategie um die Beliebtheit bei den High-End-Kunden zu steigern – insgesamt viel Umbau.

Bei den Other Houses lief es insgesamt sehr gemischt mit Ausnahme der Schmuck-Kategorie, dort konnte man z.B. im vierten Quartal zweitstellig wachsen.

Kering Eyewear wiederum entwickelte sich sowohl auf vergleichbarer Basis als auch durch die Konsolidierung von Maui Jim recht positiv und bei Kering Beauté hebt das Management die Profitabilität des kürzlich übernommenen Luxus-Parfümherstellers Creed hervor, der eine wichtige Säule innerhalb der neuen Produktkategorie darstellen soll.

Wie man beim Blick auf die einzelnen Häuser bereits gesehen hat, befinden sich viele dieser „im Umbruch“ – neue Markenstrategien, Umstrukturierung der Vertriebskanäle (vor allem bei Wholesale). Einen besonderen Fokus legt das Management dabei natürlich auf Gucci.

Markenbekanntheit erhöhen, Exklusivität steigern und viele weitere Buzzwörter – schlussendlich bleibt abzuwarten wie lange diese Neuausrichtungen andauern und wie erfolgreich sie schlussendlich sein werden – bei Gucci und auch bei den anderen Marken. Aber zumindest bei Yves Saint Lauren kann man bereits erkennen, dass es in die richtige Richtung gehen kann.

Ein zweiter Punkt auf den sich Kering fokussieren möchte wird das neue Beauty-Geschäft – Kering Beauté. Mit der Übernahme von Creed in 2023 haben sich die Franzosen in ihrem neuen Segment nach eigenen Angaben 10% des High-End-Parfüm-Marktes ins Haus geholt.

Daneben hat man sich auch für 1,7 Mrd. € zu 30% am italienischen Modeunternehmen Valentino beteiligt – mit der Option Valentino bis 2028 komplett zu übernehmen.

Trotz oder gegebenenfalls auch wegen der Neuausrichtungen und der sich normalisierenden Nachfrage nach Luxusprodukten schwört das Management von Kering das Unternehmen auf ein durchaus herausforderndes Jahr ein – mit möglicherweise weiter sinkendem EBIT. Vor allem das erste Halbjahr soll hart werden. Es tut sich viel bei Kering, aber damit geht auch viel Unsicherheit einher … und das mögen wir als Investoren ja eigentlich nicht so wirklich. Die Entwicklung in den abgelaufenen zwölf Monaten war mau und die Franzosen müssen schauen wie sie wieder in die Spur kommen und aufgrund der Abhängigkeit vor allem auch Gucci wieder in die Spur bringen. Aber zumindest die bisherige Entwicklung Yves Saint Lauren lässt etwas hoffen. Trotzdem sollte man – und werden wir – die Entwicklung im Blick behalten.

Kennzahlenanalyse

Legen wir an dieser Stelle mit den Kennzahlen los. Die Eigenkapitalquote hat eine leicht fallende Tendenz, kratzt aber immer noch an der 40%-Marke. Zusammen mit einem steigenden dynamischen Verschuldungsgrad über die letzten drei Jahre gefällt uns das die Entwicklung der finanziellen Stabilität aber trotzdem nicht ganz so gut.

Ähnlich sieht die Geschichte bei den Margen aus. Fast 24% EBIT-Marge sind per se wirklich gut, aber es gab auch schon Mal 29% in 2019 – die Richtung stimmt aktuell nicht wirklich.

Auch die Eigenkapitalrendite ist mit 19% in 2023 immer noch ansehnlich, aber bei einer fallenden EK-Quote könnte man sich auch ein wenig mehr wünschen. Zumindest erweisen sich die Franzosen seit Jahren als relativ verlässlicher Dividendenzahler.

Qualitative Analyse

Kering ist ein international tätiges Luxusunternehmen mit Hauptsitz in Paris, Frankreich. Die Franzosen unterteilen ihre Geschäftsaktivitäten und Marken in verschiedene „Häuser“, wie man es häufig bei großen Luxuskonglomeraten sieht.

- Couture and Leather Goods (Kleidung und Lederwaren): Gucci, Saint Laurent, Bottega Veneta, Balenciaga, Alexander McQueen, Brioni

- Jewelry (Schmuck): Boucheron, Pomellato, DoDo, Qeelin

- Others (Rest): Ginori 1735 (Porzellan), Kering Eyewear (Brillen), Kering Beauté (Beauty mit Parfümhersteller Creed)

Im Geschäftsbericht selbst kommen aber fünf etwas anders gegliederte Segmente zum Einsatz – das Flaggschiff Gucci (über 50% Umsatzanteil in 2023), Yves Saint Laurent (ca. 16% Umsatzanteil in 2023), Bottega Veneta (über 8% Umsatzanteil in 2023), Other Houses (ca. 18% Umsatzanteil in 2023) und Kering Eyewear and Corporate, wozu auch Kering Beauté zählt (ca. 8% Umsatzanteil in 2023).

Ähnlich wie bei LVMH verfolgt Kering den Ansatz eines sogenannten Multi-Brand Model. Jedes Haus soll seine ganz eigenen Stärken frei entfalten können, aber durch bspw. gemeinsame Lieferketten und Ideengenerierung von Synergieeffekten profitieren. Natürlich will man damit theoretisch auch das Zugpferd Gucci etwas „entlasten“ und gleichwertig starke Marken aufbauen.

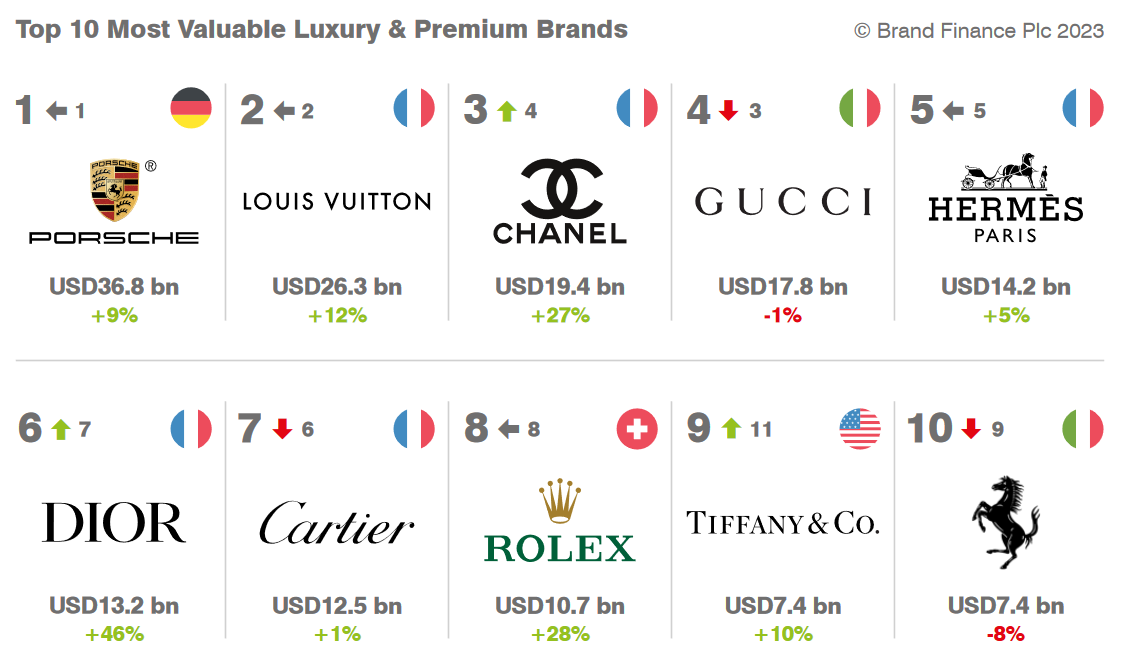

Werfen wir nun einen Blick auf die Markenstärke von Kering. Wie bereits erwähnt, dreht sich nach wie vor (fast) alles um die Kernmarke Gucci.

Im Ranking der wertvollsten Marken der Welt ist Kering zwar mit Gucci (Platz 4 in 2023), Yves Saint Laurent (Platz 17 in 2023), Bottega Veneta (Platz 33 in 2023) und indirekt mit der 30%-Beteiligung an Valentino (Platz 36 in 2023) 4x bzw. 3,3x vertreten, aber Gucci ist die einzige Marke in den Top 10 des neusten Brand Finance Luxus-Rankings. Und dass es bei Gucci momentan nicht ganz rund läuft sieht man nicht nur an der Geschäftsentwicklung, sondern auch hier, da man von Chanel überholt wurde und damit aus den Top 3 geflogen ist. Auch Bottega Veneta musste Plätze einbüßen. Lediglich Yves Saint Laurent konnte sich verbessern, was wiederum zeigt, dass man hier – wie auch schon beim Blick auf die Geschäftszahlen vermutet – mit der neuen Markenstrategie bzw. Neuausrichtung wohl schon auf einem guten Weg ist.

Insgesamt kann man vor allem Gucci einen gewissen Burggraben aufgrund der Markenstärke nicht absprechen, aber dieser scheint aktuell minimal zu bröckeln und dahinter wird es dann eben auch schon sehr dünn.

Wie die letzten Jahre auch gibt es bzgl. der Luxusmarktentwicklung eine interessante Studie von Bain & Company auf die wir uns jetzt beziehen. In 2023 war der gesamte Luxusmarkt demnach 1,51 Billionen € wert, was einem Wachstum von ca. 12% gegenüber 2022 entspricht.

Vor allem die Region Asien-Pazifik (APAC) hatte mit einem durchschnittlichen jährlichen Wachstum von 2019 bis 2023 von 6%-8% den größten Zuwachs und ist nun mit doch deutlichem Vorsprung der größte Luxusmarkt der Welt – und auch der größte Absatzmarkt von Kering.

Der Markt für “normale“ Luxusprodukte abseits von Spirituosen, Erlebnissen, Yachten und Autos normalisiert sich nach dem COVID-Schock in 2020 und dem darauffolgenden Boom, womit Kering im vergangenen Geschäftsjahr und wohl auch 2024 noch ziemlich zu kämpfen hat.

Aufgeschlüsselt nach Regionen fällt auf, dass vor allem China in den letzten Jahren das größte Wachstum auf die Straße gebracht hat, aber auch dort normalisiert sich die Nachfrage.

Von der 2022 bis 2032 soll der globale Luxusmarkt mit durchschnittlich ca. 3.7% pro Jahr wachsen – vor allem getrieben durch eine durchschnittliche höhere Kaufkraft weltweit und der gestiegenen Nachfrage nach Luxusprodukten bei der wachsenden globalen Mittelschicht.

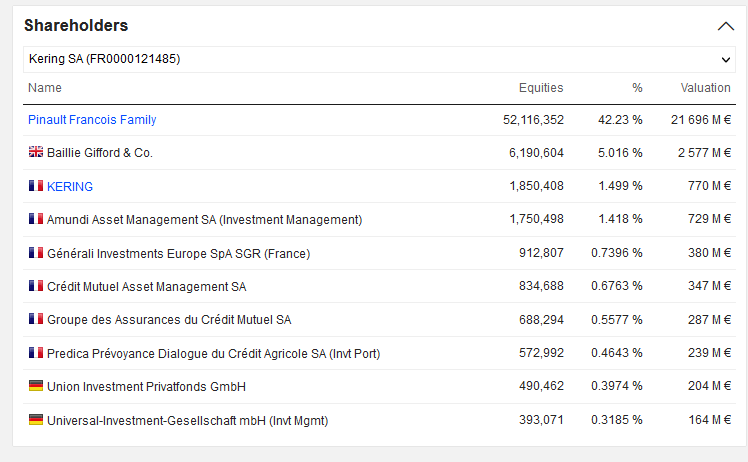

Größter Anteilseigner von Kering mit über 42% ist nach wie vor die Gründerfamilie Pinault. CEO ist seit 2005 passenderweise François-Henri Pinault, Sohn von Gründer François Pinault – und außerdem Ehemann von Salma Hayek.

Ende letzten Jahres gab es größere Veränderungen in der Führungsetage von Kering. „Der französische Luxusgüterkonzern Kering SA nimmt einige Änderungen in seinem Führungsteam vor und gibt den Abschied von Gucci-CEO Marco Bizzarri bekannt. […] Er hat den Chefposten bei Gucci seit 2015 inne und ist seit 18 Jahren in verschiedenen Positionen im Führungsteam der Kering Gruppe aktiv. Der Abschied folgt auf die Trennung von Guccis Kreativchef Alessandro Michele, der diese Position auch seit 2015 inne hatte und das Modehaus Ende letzen Jahres nach 20 Jahren verlassen hat. […] Auch Francesca Bellettini, die Chefin des Modehauses Yves Saint Laurent, wird zusätzlich zu ihrer aktuellen Rolle eine weitere Aufgabe innerhalb des Mutterkonzerns Kering übernehmen. Bellettini wurde zur stellvertretenden CEO von Kering ernannt. In dieser Funktion ist sie für die Entwicklung der Marken der Gruppe zuständig […] Die Veränderung im Führungsteam von Kering soll darauf abzielen, die Spitze der Modehäuser zu verbessern, die operative Kompetenz auf Konzernebene weiter zu erhöhen und die Organisation zu stärken […].“ (Vgl. Fashion United: https://fashionunited.de/nachrichten/personen/kering-umstrukturierung-des-fuehrungsteams-und-abschied-von-gucci-ceo-marco-bizzarri/2023071852300)

Ja, es tut sich gerade viel im Hause Kering.

Konkurrenz- & Wettbewerbsanalyse

Luxusunternehmen stellen wir auf unserem Blog ja regelmäßig vor, daher dürften viele von euch die ausgewählten üblichen Verdächtigen der Konkurrenzanalyse bereits kennen. LVMH (mit Marken wie bspw. Moët, Dom Pérignon, Hennessy, Louis Vuitton, Christian) ist und bleibt der Branchenprimus. Dahinter folgen der größte Kosmetikhersteller der Welt, L’Oréal (mit Marken wie bspw. Lancôme, Giorgio Armani Beauty, Diesel), Richemont (mit Marken wie bspw. Cartier, Chloé, Montblanc und Dunhill), Hermès (z.B. Lederwaren, Reitsportprodukte wie Sättel, Taschen, Seiden-& Kaschmir-Schals, Krawatten, Parfüms, Schuhe, Handschuhe, Schmuck), Tapestry (mit Marken wie bspw. Coach, Kate Spade, Stuart Weitzmann), Capri Holdings (mit Marken wie bspw. Michael Kors, Versace, Jimmy Choo), Prada (mit Marken wie bspw. Prada, Miu Miu, Car Shoe), Burberry (vor allem bekannt für Trenchcoats) und Moncler (vor allem bekannt für Daunenjacken).

Werfen wir einen genaueren Blick auf ein paar Kennzahlen. Bei der EK-Quote sind sämtliche Luxus-Unternehmen gut aufgestellt. Am besten sieht es hier bei Hermès (71%), gefolgt von Moncler (63%) und L’Oréal (58%) aus. Kering landet mit fast 44% im Mittelfeld.

Herausragend bei EBIT-Marge zeigt sich ebenfalls wieder Hermès mit 41%. Auf Platz zwei folgt erneut Moncler (30%) und geteilt auf Platz drei LVMH und Kering (beide 27%).

Bei der EK-Rendite sticht Tapestry (38%) heraus, vor Capri Holdings (32%) und wieder Hermès (27%). Kering landet mit mehr als 25% wieder im Mittelfeld.

Der Produktmix im Vergleich zur Konkurrenz ist für Kering auch recht aussagekräftig.

Während Bottega Veneta 2021 fast 90% mit Lederwaren verdiente waren es bei Gucci und Yves Saint Laurent nur ca. 55% bzw. 58%. Damit ist Bottega Veneta vom Produktmix ähnlich wie Louis Vuitton aufgestellt, wenn auch nicht so erfolgreich, während Gucci und Yves Saint Laurent eher Hermès ähneln.

Auch Statista sieht die Luxusmarkenwerte ähnlich wie Brand Finance weiter oben, was deren Einschätzung weiter untermauert.

Louis Vuitton liegt unangefochten auf Platz 1 und Gucci landet auch hier auf Platz 4 der weltweit wertvollsten Luxusmarken. Wie schon erwähnt, kann man Gucci seine Markenstärke nicht absprechen, aber insgesamt hinkt Kering dem Branchenprimus LVMH nach wie vor in allen Bereichen hinterher – sowohl in der Spitze als auch in der Breite des Markenportfolios.

Als einzige Luxusmarke in der Top 5 hat es Gucci leider auch geschafft seinen Markenwert im Vergleich zum Vorjahr nicht zu steigern, sondern zu senken. Wie schon beschrieben, es läuft aktuell nicht so wirklich rund.

Risiken

Bei Kering werden aktuell einige Risiken ziemlich deutlich.

Die Franzosen werden – im Gegensatz zu LVMH – ziemlich von einer geringen Nachfrage nach Luxusgütern aufgrund von wirtschaftlichen schwierigen Rahmenbedingungen (Inflation, Rezession) getroffen. Wie man beim Blick auf Gucci gesehen hat, bricht vor allem die Nachfrage nach „kleinerem Einsteigerluxus“ weg. Das könnte man zukünftig vielleicht durch die Neuausrichtung der Marken abfedern, wodurch wir schon beim zweiten Risiko wären.

Luxusunternehmen stehen und fallen mit der Bekanntheit, Beliebtheit und Exklusivität ihrer Marken. Und wie man an den Zahlen, Studien und neuen Markenstrategien sieht, müssen die Kering-Häuser hier wieder Boden gut machen. Zumindest die ersten positiven Entwicklungen bei Yves Saint Lauren zeigen, dass die Franzosen das schaffen könnten, wobei man nicht weiß wie viel Zeit es in Anspruch nehmen und auch nicht wie erfolgreich es am Ende sein wird – vor allem bei Gucci … Risiko Nummer 3.

Der Erfolg von Kering selbst steht und fällt mit dem Erfolg von Gucci – läuft‘s bei Gucci, läuft‘s bei Kering … läufts bei Gucci nicht … dann schlecht. Und aktuell läuft es bei Gucci eben nicht und mit einem Umsatzanteil von immer noch über 50% reißt das auch das gesamte Unternehmen mit runter. Hier ist es sicherlich sinnvoll sich stärker zu diversifizieren wie bspw. mit Kering Beauté und Valentino. Aber die Abhängigkeit von Gucci werden die Franzosen trotzdem nicht so schnell abbauen können, weshalb auch hier der Erfolg einer neuausgerichteten Markenstrategie entscheidend sein wird.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 4,0% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 2,0% zusammen.

Bei aktuellen Owner Earnings von 91 Mio. € (2023) ergeben sich folgende Werte:

Fairer Wert: 446 €

10% Sicherheitsmarge: 401 €

20% Sicherheitsmarge: 357 €

30% Sicherheitsmarge: 312 €

40% Sicherheitsmarge: 267 €

Buchwert: 131 €

Derzeitiger Aktienkurs (26.02.2024): 426 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Bei Kering ruckelt es aktuell ziemlich. Durch die schwierigeren wirtschaftlichen Rahmenbedingungen geht die Nachfrage nach Luxusprodukten zurück bzw. normalisiert sich wieder nach dem Corona-Boom – Rückkehr zum Mittelwert – und bringt die Schwächen der Franzosen ans Tageslicht – vor allem die Abhängigkeit zu Gucci. Daher ist die Neuausrichtung der Markenstrategien und Vertriebskanäle gegebenenfalls der richtige Weg um die Häuser und vor allem Gucci wieder in die Spur zu bringen. Aber hierbei ist es immer schwierig abzuschätzen wie lange die Maßnahmen brauchen um zu greifen und ob sie überhaupt greifen. Aber die ersten Anzeichen auf eine Stabilisierung bei Yves Saint Laurent lassen zumindest hoffen. Auch könnten Valentino und Kering Beauté erfolgreich zur Diversifikation beitragen und sich durch die neue Beauty-Sparte neue Chancen ergeben, obwohl es immer mit einem gewissen Risiko verbunden ist, wenn sich Unternehmen in „neue“ Branchen vorwagen – wobei es sich zumindest für uns nicht ganz so „wild“ anfühlt wie, wenn sich Spirituosenhersteller Rémy Cointreau als Parfümhersteller versucht. Insgesamt segeln die Franzosen derzeit durch ziemlich raue See mit einigen Unsicherheiten und daher ist es wichtig die Entwicklung von Gucci und der anderen Häuser genau zu beobachten.

Und schlussendlich sieht man sogar an unserer Analyse den Stellenwert von Gucci für Kering – wir haben die Marke bisher ganze 52x mal erwähnt … ob da noch alles Gucci ist … sorry, der war jetzt echt schlecht. Servus!

Jetzt seid ihr wieder gefragt: Habt ihr Kering im Portfolio? Wie schätzt ihr das Unternehmen im Vergleich zu anderen Luxusunternehmen ein? Welches Luxusunternehmen ist euer Favorit und warum? Schreibt uns eure Meinung!

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Kering: https://www.kering.com/en/

Kering: https://www.kering.com/en/group/

Kering: https://www.kering.com/en/finance/

Kering: https://www.kering.com/en/finance/publications/

Kering: https://www.kering.com/en/houses/

Kering: https://www.kering.com/en/group/discover-kering/our-strategy/

Kering: https://www.kering.com/en/houses/couture-and-leather-goods/

Kering: https://www.kering.com/en/houses/jewelry/

Kering: https://www.kering.com/en/houses/others/

Kering: https://www.kering.com/en/group/culture-and-heritage/group-history/

Brand Finance: https://brandirectory.com/rankings/luxury-and-premium

Bain & Company: https://www.bain.com/insights/long-live-luxury-converge-to-expand-through-turbulence/

Statistia: https://www.statista.com/statistics/267948/brand-value-of-the-leading-10-most-valuable-luxury-brands-worldwide/

Wikipedia: https://de.wikipedia.org/wiki/Kering_(Unternehmen)

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.