Heute halten wir die Einleitung sehr kurz. Wir werfen einen Blick auf den Streaming-Giganten Netflix. In diesem Sinne: Bavarian Value and chill

Netflix Inc.

Netflix ist einer der weltweit führenden Unterhaltungskonzerne mit ca. 222 Millionen Abonnenten in über 190 Ländern. Das Unternehmen fokussiert sich auf Streaming. Die Abonnenten können Serien (z.B. Squid Game, The Witcher, Cobra Kai), Dokumentationen (z.B. Unser Planet (Our Planet)) und Spielfilme (z.B. Red Notice, Don’t Look Up) jederzeit und auf jedem mit dem Internet verbundenen Bildschirm ohne Werbung ansehen. Darüber hinaus bietet Netflix in den USA weiterhin einen DVD-by-mail Service an.

Hauptsächlich verdient Netflix sein Geld durch die monatlichen Abogebühren (7,99 € bis 17,99 € in Deutschland), welche die Abonnenten zu Beginn der Mitgliedsperiode, also im Voraus, bezahlen. Das Unternehmen teilt sein Geschäft zwar nicht in einzelne operative Segmente ein, aber dafür geographisch:

UCAN (USA, Canada): 13,0 Mrd. US-$ Streaming-Umsatz in 2021, 75,2 Mio. Abonnenten zum 31.12.2021

EMAE (Europe, Middle East and Africa): 9,7 Mrd. US-$ Streaming-Umsatz in 2021, 74,0 Mio. Abonnenten zum 31.12.2021

LATAM (Latin America): 3,6 Mrd. US-$ Streaming-Umsatz in 2021, 40,0 Mio. Abonnenten zum 31.12.2021

APAC (Asia-Pacific): 3,3 Mrd. US-$ Streaming-Umsatz in 2021, 32,6 Mio. Abonnenten zum 31.12.2021

Darüber hinaus erzielt Netflix in den USA auch noch ca. 200 Mio. US-$ Umsatz durch seinen DVD-by-mail Service.

Historie

1997

Reed Hastings und Marc Randolph gründen mit ihrer Geschäftsidee von einem DVD-Verleih per Post das Startup Netflix in Scotts Valley, Kalifornien.

1998

Netflix.com, die erste Webseite für DVD-Verleih &-Verkauf, geht online.

1999

Netflix führt ein Abo-Modell ein mit dem Mitglieder unbegrenzt DVDs ohne Rückgabefristen und Verzugsgebühren ausleihen können.

2000

Ein personalisiertes Filmempfehlungssystem auf Basis von Mitgliederbewertungen wird eingeführt.

2002

Netflix geht an der NASDAQ an die Börse.

2003

Netflix erreicht 1 Million Mitglieder.

2007

Das Streaming wird eingeführt um Filme und Serien online ansehen zu können.

2008

Durch Partnerschaften kann Netflix Streaming auch über Geräte wie Xbox 360, Blu-ray-Player und TV-Set-Top-Boxen ermöglichen.

2010

Netflix expandiert nach Kanada und ermöglich Streaming auf mobilen Endgeräten.

2011

Das Unternehmen expandiert nach Lateinamerika und in die Karibik.

2012

Netflix erreicht 25 Millionen Mitglieder und expandiert nach Großbritannien, Irland und Skandinavien.

2013

Mit House of Cards und Orange Is the New Black erscheinen die ersten eigenen Original-Serien von Netflix.

2014

Netflix erreicht 50 Millionen Mitglieder und expandiert u. a. nach Deutschland.

2015

Der erste eigenen Original-Film Beasts of No Nation und die erste nicht-englischsprachige Original-Serie Club de Cuervos erscheinen auf Netflix.

2016

Netflix expandiert weiter und ist nun in 190 Ländern vertreten.

2017

Netflix erreicht 100 Millionen Mitglieder und erhält erstmals einen Oscar für Die Weißhelme (The White Helmets).

2019

Netflix veröffentlicht seinen ersten eigenen Original-Animationsfilm Klaus.

2020

Die Top-10-Listen werden eingeführt.

2021

Netflix erreicht über 200 Millionen Mitglieder und bietet nun auch Mobile Games auf der Plattform an.

Gegenwart

Netflix hat im Januar seinen Geschäftsbericht für das abgelaufene Geschäftsjahr 2021 veröffentlicht. Sehen wir uns diesen einmal genauer an.

Der Umsatz konnte um ca. 18,8 % auf 29,7 Mrd. US-$ im Vergleich zum Geschäftsjahr 2020 gesteigert werden. Der Umsatz setzt sich einerseits aus den Abogebühren für das Streaming und andererseits aus den Erlösen aus dem DVD-by-mail Service in den USA zusammen. Das zweiteres ziemlich egal ist, sehen wir an der Umsatzverteilung. Die Abogebühren (Streaming revenues) machen ca. 29,5 Mrd. US-$ (2020: 24,8 Mrd. US-$) bzw. 99,4% (2020: 99,0%) des Umsatzes aus, während der US-amerikanische DVD-by-mail Service gerade mal auf 0,2 Mrd. US-$ (2020: 0,2 Mrd. US-$) bzw. 0,6% (2020: 1,0%) kommt und seit Jahren zurückgeht. Aus diesem Grund lassen wir die DVDs mal DVDs sein und werden sie in der weiteren Analyse primär ignorieren – so wie es auch die Menschheit mehrheitlich in den letzten Jahren getan hat.

Warum entwickelte sich der Umsatz im Streaming-Geschäft so prächtig? Kurzum: Mehr Abonnenten, die jeweils auch noch mehr zahlen.

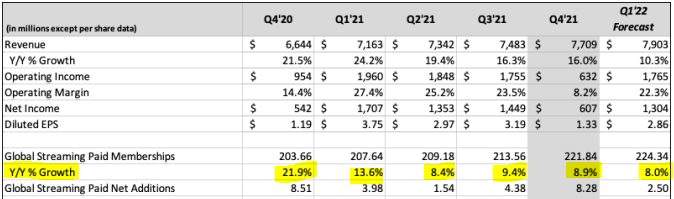

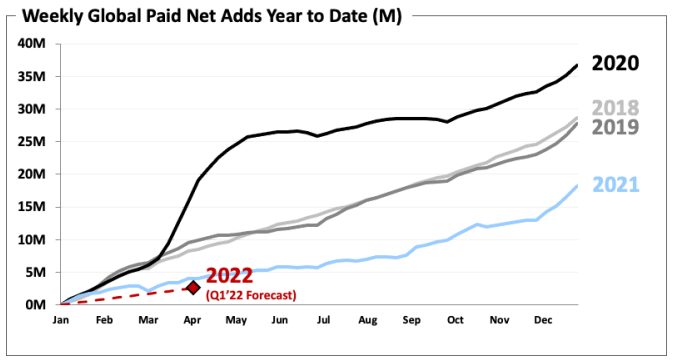

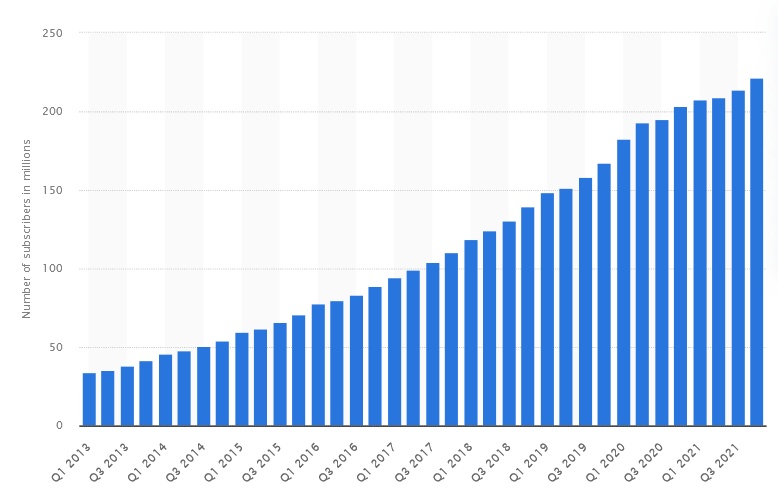

Die Abos zum 31.12.2021 stiegen um ca. 18,2 Mio. bzw. 8,9% auf knapp 221,8 Mio. Abonnements. Zudem konnte der durchschnittliche monatliche Umsatz je Abonnent um 0,76 US-$ bzw. ca. 7,0% auf 11,67 US-$ gesteigert werden. Das lag vor allem an Preisänderungen und ein paar positiven Wechselkurseffekten. Das sieht alles sehr gut aus, aber das Wachstum flacht ab. Kamen 2020 noch knapp 36,6 Mio. Abonnenten hinzu, waren es 2021 mit ca. 18,2 Mio. nur noch knapp die Hälfte davon.

Auch an der Quartalsentwicklung kann man sehen, dass das Abonnentenwachstum abflacht. Für das erste Quartal 2022 rechnet man mit ca. 8% Wachstum. Dieses „niedrigere“ Wachstumslevel liegt zum einen an der steigenden Konkurrenz (Disney+, HBO Max), aber auch an dem pandemiebedingten hohen „Basislevel“, sprich dem starken Wachstum in 2020.

Sehen wir uns die Entwicklung in den einzelnen Regionen an.

In UCAN (USA, Canada) konnte der Umsatz um ca. 13,4% auf knapp 13,0 Mrd. US-$ gesteigert werden. Das sind knapp 44,0% der gesamten Abo-Erlöse und damit ist UCAN die umsatztechnisch größte Region. Die Zahl der zahlenden Abonnenten konnte um ca. 1,7% auf ca. 75,2 Mio. zum Jahresende gesteigert werden. Das sind ca. 7,0% des gesamten Abonnentenzuwachses in 2021. Der Großteil der neuen Abonnenten kam also außerhalb des Heimatmarktes hinzu. Die UCAN-Abonnenten stellen dementsprechend 33,9% der gesamten weltweiten Abonnenten von Netflix. Die durchschnittlichen Erlöse je Abonnent 2021 lagen in der Region ca. 9,3% höher als im Vorjahr bei 14,56 US-$ (2020: 13,32 US-$). Somit ist der durchschnittliche Umsatz je Abonnent in der Region UCAN am höchsten.

In EMAE (Europe, Middle East and Africa) wurde der Umsatz 2021 um ca. 24,8% auf knapp 9,7 Mrd. US-$ gesteigert. Damit lag der Anteil an den Streaming-Umsätzen bei knapp 32,9% und somit ist EMAE nach UCAN die zweitgrößte Region für Netflix. Die Abonnenten steigen im Vergleich zum Vorjahr um ca. 11,0% auf ca. 74,0 Mio. (ca. 33,5% aller Abonnements weltweit zum 31.12.2021). In EMAE kamen die meisten neuen Abonnenten hinzu mit einem Anteil von ca. 40,4% des Zuwachses von 2021. Der durchschnittliche Umsatz je Abo lag im Vergleich zu 2020 um ca. 8,5% höher bei 11,63 US-$ (2020: 10,72 US-$).

Die Region LATAM (Latin America) konnte den Umsatz um ca. 13,3% auf knapp 3,6 Mrd. US-$ steigern (ca. 12,1% der gesamten Streaming-Erlöse). Die Abonnements stiegen um knapp 6,5% auf knapp 40,0 Mio. (ca. 18,0% aller Abonnements weltweit zum 31.12.2021). Der Anteil am Abonnentenzuwachs lag damit bei ca. 13,3%. Der durchschnittliche Umsatz je Abonnent ist hier am geringsten mit 7,73 US-$. Das entspricht einer Steigerung ggü. dem Vorjahr von eher mageren 3,8% (2020: 7,45 US-$).

Die kleinste Region APAC (Asia-Pacific) konnte mit einer Steigerung von ca. 37,7% das größte Umsatzwachstum aufweisen und erzielte 2021 einen Umsatz von knapp 3,3 Mrd. US-$ (knapp 11,1% der gesamten Streaming-Erlöse). Auch konnte in APAC mit ca. 28,0% auf 32,6 Mio. die höchste Abonnenten-Steigerung verzeichnet werden. Das entspricht ca. 14,7% der weltweiten Abonnements. Der Anteil am Abonnentenzuwachs lag bei knapp 39,3%. Wie bei LATAM ist auch in der Region APAC der durchschnittliche Umsatz je Abonnent deutlich unter dem weltweiten Schnitt mit 9,56 US-$. Dieser konnte im Vergleich zum Vorjahr um über 4,8% gesteigert werden (2020: 9,12 US-$), was nach LATAM der zweitgeringsten Steigerung entspricht.

Das EBIT stieg 2021 um ca. 35,9% auf knapp 6,2 Mrd. US-$. Das entspricht einer EBIT-Marge von knapp 21%. Aufgrund von für Netflix ungünstigen Wechselkursen geht das Unternehmen aber davon aus die Marge nicht ganz halten zu können und rechnet für 2022 mit einer Marge von ca. 19% – 20%.

Der Gewinn macht im abgelaufenen Geschäftsjahr ebenfalls einen Sprung und wurde mit einer Steigerung von knapp 85,3% auf ca. 5,1 Mrd. US-$ fast verdoppelt.

Die großen Hits von Netflix im vierten Quartal umfassen bei den Serien z.B. die neuen Staffeln von The Witcher und Cobra Kai, aber auch die im dritten Quartal bereits gestartete Serie Squid Game, welche sich im vierten Quartal zum globalen Phänomen entwickelte. Bei den Filmen stach vor allem Red Notice mit Dwayne

Johnson, Gal Gadot & Ryan Reynolds hervor, welcher sich zum erfolgreichsten Filmstart auf Netflix aller Zeiten entwickelte. Daneben gab es aber auch eine Menge erfolgreicher Produktionen wie z.B. Army of Thieves, das Prequel zu Army of the Dead, von und mit Matthias Schweighöfer und der für vier Oscars (Bester Film, Bester Schnitt, Beste Filmmusik, Bestes Originaldrehbuch) nominierte Film Don’t Look Up mit Leonardo DiCaprio, Jennifer Lawrence, Jonah Hill & Meryl Streep.

Zudem führte Netflix im November weltweit verschiedene Mobile Games in seiner App ein. Man ist hier noch im Anfangsstadium und bis jetzt gibt es 10 Spiele. Dies soll aber 2022 weiter ausgebaut werden.

Ebenfalls wird 2022 wieder an neuen Serien und Spielfilmen gearbeitet wie bspw. Knives Out 2 mit Daniel Craig, Edward Norton und Dave Bautista, Texas Chainsaw Massacre und The Adam Project mit Ryan Reynolds, Zoe Saldana und Mark Ruffalo. Netflix wird wohl laut Wells Fargo 2022 bis zu 19 Mrd. US-$ für neuen Content ausgeben – ca. 13% mehr als im Vorjahr.

Kennzahlenanalyse

Was sollen wir sagen. Rein auf die nackten Zahlen bezogen sieht das Ganze jetzt nicht überragend gut, aber auch nicht sonderliche schlecht aus. Die Eigenkapitalquote liegt bei ordentlichen 36% in 2021 und steigt seit Jahren kontinuierlich an, aber den dynamischen Verschuldungsgrad mit Werten über 7.000% sehen wir als sehr problematisch an. Das würde bedeuten Netflix bräuchte über 70 Jahre um seine jetzigen Schulden allein mit Hilfe des operativen Cashflows zu begleichen. Im Bereich der Profitabilität sieht es mit einer EBIT-Marge von knapp 21% in 2021 gar nicht so schlecht aus. Diese steigt auch seit Jahren an. Um die operative Cashflow Marge (1% in 2021) steht es wiederum nicht sonderlich gut. Die Eigenkapitalrendite kann sich jedoch durchaus sehen lassen mit ca. 32% in 2021.

Die Zahlen muss man natürlich auch im Lichte dessen sehen was sie sind: Es sind die Kennzahlen eines Unternehmens, das viel Wert auf Wachstum und den Ausbau von Marktanteilen legt.

Qualitative ANalyse

Netflix ist eines der größten Entertainment-Unternehmen weltweit mit ca. 222 Millionen zahlenden Abonnenten in über 190 Ländern. Das Angebot des Streamingdienst-Anbieters umfasst lizensierte und selbstproduzierte TV-Serien, Dokumentationen, Filme und Mobile Games. Das Angebot ist werbefrei und Kunden können jederzeit, also wann und wo sie wollen darauf zugreifen. Dabei war der Konzern in 2007 einer der ersten, der sich auf Streaming konzentrierte.

Der Unterhaltungsriese hat nur ein operatives Segment und verdient hauptsächlich Geld damit, dass Abonnenten eine monatliche Gebühr für den Streaming-Service zahlen.

Dabei gibt es beispielsweise in Deutschland drei Varianten aus denen man wählen kann:

- Das Basis-Abo kostet 7,99€ pro Monat und beinhaltet Zugriff in SD-Qualität für 1 Gerät.

- Das Standard-Abo kostet 12,99€ pro Monat und erlaubt Zugriff in HD-Qualität für bis zu 2 Geräte gleichzeitig.

- Das Premium-Abo ist für 17,99€ zu haben und bietet Zugriff auf Filme und Serien in UHD-Qualität bei bis zu 4 Geräten gleichzeitig.

Die Abos werden monatlich abgerechnet und sind auch monatlich kündbar.

Man sieht sehr schnell, wieso Netflix nur ein operatives Segment hat. Über die Abogebühren (Streaming revenues) erzielt das Unternehmen fast seinen kompletten Umsatz (99,4% in 2021) und der der US-amerikanische DVD-by-mail Service interessiert eigentlich keine Sau.

Laut dem Brand Finance Global 500 2022 Report belegt Netflix Platz 56 der wertvollsten Marken der Welt mit einem Markenwert von ca. 29,4 Mrd. US-Dollar was einem Zuwachs des Markenwertes von fast 18% (2021: 24,9 Mrd. US-$) entspricht.

Mit ca. 221,8 Mio. zahlenden Nutzern ist Netflix weltweit führend ist.

Das geniale am Geschäftsmodell ist, dass Netflix es oftmals schafft die Nutzer an sich zu binden, indem diese die neuesten Serien und Filme einfach monatlich weiterschauen wollen und bereit sind den monatlichen Preis dafür zu bezahlen.

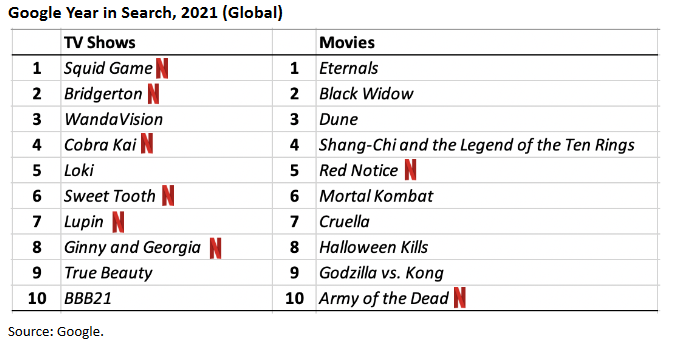

Die Beliebtheit von Netflix belegt auch folgende Google-Suche aus dem Jahre 2021:

Unter den Top 10 gesuchten TV-Serien waren 6 von Netflix dabei, bei den Filmen waren es 2.

Aber reicht das jetzt für einen Burggraben?

Wir meinen: Schwierig

Ohne Frage hat Netflix den Vorteil eine bekannte Marke zu haben und bietet vielen exklusiven Content an. Jedoch gibt es eigentlich keinen Aspekt des Geschäftsmodells, der nicht mit entsprechendem finanziellen Aufwand (mehr Content) kopiert werden könnte. Netflix ist sicherlich mittlerweile sehr bekannt und beliebt, aber für einen waschechten Burggraben reicht’s dann doch nicht.

Die Wachstumsstory für den Streaming-Markt per se ist mehr als intakt.

Der Markt soll laut verschiedenen Studien bis 2025 mit einer durchschnittlichen jährlichen Steigerung von ca. 15% bis zu 19% wachsen. Ein großer und leckerer Kuchen, von dem aber auch viele etwas abhaben wollen und auch schon anfangen auf den Teller von Netflix zu schielen – dazu aber später mehr.

Was Netflix einzigartig macht ist wohl die Unternehmenskultur. CEO Reed Hastings hat 1997 Netflix mitbegründet und ist seit 1999 in seiner jetzigen Position als CEO. Er ist nach dem Brand Finance Global 500 2022 unter den TOP 10 CEOs weltweit und das hat seine Gründe. Er verfasste beispielsweise das Buch No Rules Rules bei dem es eigentlich um die Beschreibung der Unternehmenskultur von Netflix geht.

„When Reed Hastings founded Netflix, he developed a corporate philosophy and a set of management principles which would make Netflix one of the most inventive companies in the world. This meant rejecting the conventional wisdom under which other companies operate. At Netflix, adequate performance gets a generous severance and hard work is irrelevant. At Netflix, you don’t try to please your boss, you practice radical candour instead. At Netflix, employees never need approval, and the company always pays top of market. When Hastings first devised them, the implications of these principles were unknown, but over time they have inculcated flexibility, speed, and boldness throughout a successful and rapidly growing organisation.“ (Vgl. No Rules Rules: https://www.norulesrules.com/)

Auch auf der bekannten Arbeitgeberbewertungsseite glassdoor hat Netflix sehr gute 4,2 Punkte. In Sachen Unternehmenskultur müssen hier schon ein paar Sachen richtig laufen.

Laut Forbes hält Reed Hastings noch ca. 1% der Anteile an Netflix.

In Sachen Shareholder Value hat Netflix seit März 2021 ein aktives Aktienrückkaufprogramm, welches erlaubt eigene Aktien im Wert von bis zu 5 Mrd. US-$ zurückzukaufen. Davon wurde allerdings noch nichts ausgeführt.

Konkurrenz- & Wettbewerbsanalyse

Netflix operiert in einem sehr attraktiven Markt und hat deswegen massig Konkurrenz.

Zu nennen wären Amazon mit Amazon Prime. Die Sparte Subscription Services, unter die auch der Streamingdienst fällt, war in 2021 rund 28 Mrd. US-$ schwer und damit sogar noch einen Ticken größer als bei Netflix. Auch die Abonnentenzahl kann sich mit knapp 200 Mio. durchaus sehen lassen. Man muss allerdings dazusagen, dass Amazon Prime nicht nur Streaming, sondern auch schnellere Paketzustellung enthält, was sicherlich auch einige Abonnenten anlockt.

Unser alter Bekannter Apple hat seit einiger Zeit das Angebot Apple+ im Portfolio. Stand Ende 2021 hatte der Dienst über 40 Millionen Abonnenten und hinkt der Konkurrenz damit noch ein Stück weit hinterher.

Die spannende Sparte beim eigentlich auf Telekommunikation spezialisierten Konzern AT&T heißt WarnerMedia, bei der das Unternehmen plant es durch einen Spin-Off als eigenständiges Unternehmen an die Börse zu bringen. Zu WarnerMedia gehören TV-Schwergewichte wie Warner Bros., HBO (und der dazugehörige Streamingdienst HBO Max) oder auch CNN. Das ist aber noch nicht das Ende vom Lied, denn WarnerMedia soll mit Discovery (Discovery Channel, DMAX, TLC)und dem dazugehörigen Streamingdienst discovery+ zusammengelegt werden.

Auch der Kabelnetzbetreiber Comcast bietet mit Sky und NBC durchaus namhafte Konkurrenz.

Einer der größten Herausforderer ist wohl neben Amazon Prime der Unterhaltungsgigant Disney. Dessen Streaming-Dienst Disney+ läuft sehr gut. Daneben gehört auch der Streaming-Dienst ESPN+ zu Disney und der Konzern hält ca. 67% am Streaming-Dienst Hulu. Allein Disney+ schaffte es in 2021 auf 118 Mio. Abonnenten. Rechnet man ESPN+ (ca. 17 Mio.) und Hulu (knapp 44 Mio.) noch dazu kommt man insgesamt auf ca. 179 Mio. Abonnenten.

Der letzte im Bunde ist der Medienkonzern ViacomCBS, zu dem unter anderem MTV, CBS, Nickelodeon, Dreamworks und Paramount und der dazugehörige Streamingdienst Paramonunt+)gehören.

In Sachen Umsatz gehen die Zahlen weit auseinander. Natürlich auch vor dem Hintergrund, dass Netflix das einzige reine Streaming-Unternehmen ist. In Sachen EK-Quote liegt man mit 36% im oberen Mittelfeld und hat nur Disney (46%) und ViacomCBS (39%) vor sich. Vor diesem Hintergrund ist eine EK-Rendite in Höhe von über 32% schon wirklich gut. Und auch die EBIT-Marge ist für ein wachstumsstarkes Unternehmen wie Netflix mit knapp 21% richtig gut und wird nur von Apple (30%) und ViacomCBS (22%) geschlagen.

Schaut man sich die Abonnentenzahlen von Netflix an kann sich das durchaus sehen lassen.

Allein im Zeitraum von Q3 2017 (ca. 104 Mio. Abonnenten) bis Q3 2021 (knapp 222 Mio. Abonnenten) konnte man um ca. 113% zulegen.

Bei den Marktanteilen werfen wir zuerst einen Blick auf den wohl wichtigsten Markt, die USA.

Hier dominiert noch Netflix mit einem Marktanteil von gut 25%, gefolgt von Amazon Prime Video (19%), Disney+ (13%), Hulu (13%), HBO Max (12%), Apple TV+ (5%) und Paramount+ (3%). Man sieht allerdings, wie vorher erwähnt, dass beispielsweise Disney+ zusammen mit Hulu die Marktanteile bereits übertroffen hat und ganz schön am Thron von Netflix sägt.

Anhand der Grafik sieht man, dass mit Einführung von Disney+ die Marktanteile sowohl von Netflix als auch von Prime Video eine Delle erhalten haben und etwas nach unten gehen. Disney+ knabbert also eindeutig an den Marktanteile der bisherigen Platzhirsche. Der Video-on-Demand Markt soll, wie schon erwähnt, bis 2025 jährlichen im Durchschnitt um von 15% bis zu 19% wachsen und lässt prinzipiell Raum für sämtliche Beteiligte noch zuzulegen. Aber Netflix muss immer mehr um Nutzer kämpfen – mit mehr und exklusiven Content.

Werfen wir noch einen Blick auf die Preisentwicklung von Netflix im Vergleich zu den Wettbewerbern und schauen uns dazu den US-amerikanischen Mark als Beispiel an.

Erst kürzlich hat Netflix die Preise für seine Abo-Dienste erhöht – das Basis-Abo um 1$ (8,99$ – 9,99$), das Standard-Abo um 1,50$ (13,99$ – 15,49$) und das Premium-Abo um 2$ (17,99$ – 19,99$). Es bleibt ein Drahtseilakt zwischen Nutzerwachstum und Einnahmengenerierung je nachdem ob Nutzer weiterhin bereit sind so viel monatlich zu zahlen oder dann doch lieber zur Konkurrenz zu gehen.

Ein Preisvergleich zeigt auch ein paar Unterschiede. Wie bereits erwähnt, liegt der Preis für das Standard-Abo bei Netflix bei jetzt 15,49$. Disney+ hingegen ist schon für 8$ im Monat oder 80$ im Jahr zu einem noch echten Kampfreis zu haben und ist damit fast nur halb so teuer wie das Standard-Abo von Netflix. Allerdings muss dazu auch gesagt werden, dass Disney weniger Content liefert, laut eigenen Angaben hat man über 500 Filme, über 350 Serien und 25 exklusive Disney+ Titel, während beispielsweise Netflix mit über 3.600 Filmen und 1.800 Serien aufwartet. Amazon Prime Video schlägt mit monatlich 14,99$ zu Buche bzw. 139$ fürs ganze Jahr und ist fast genauso teuer wie Netflix. Allerdings bietet, wie bereits erwähnt, Amazon Prime zusätzlich den Vorteil der schnelleren Paketzustellung.

Risiken

Streaming hat sich durchgesetzt und der Markt floriert. Und das ist dann wohl auch indirekt das größte Risiko des Marktführers Netflix, denn jetzt springen immer mehr Unternehmen auf den Zug auf. Der Konkurrenzdruck nimmt zu und das sieht man auch am „abflachenden“ Abonnentenwachstum des Unternehmens. Die Konkurrenz um Disney und Amazon macht keine halben Sachen und mischt ordentlich mit.

Aus Kundensicht wird sich wohl keiner oder zumindest die wenigsten jeden Streaming-Dienst der Welt ins Haus holen. Man entscheidet sich für einen oder zwei, vielleicht auch noch für einen dritten Dienst. Aber irgendwo ist Schluss. Und was wird bei der Entscheidung welcher Streaming-Anbieter es denn sein soll eine große Rolle spielen? Natürlich ist es die Menge an Content, die angeboten wird, sprich die Inhalte (Serien, Filme, Dokus), die derjenige Anbieter im Portfolio hat.

Und damit wären wir schon bei den sogenannten Streaming Wars. Was investieren die einzelnen Unternehmen in ihren Content um sich gegen die Konkurrenz durchzusetzen?

Die neun führenden Anbieter sollen 2022 wohl über 140 Mrd. US-$ für neuen Content ausgeben, das entspricht einer Steigerung um Vergleich zum Vorjahr von ca. 10%.

Laut Wells Fargo führt Disney mit geplanten Ausgaben von 33 Mrd. US-$ inklusive Sportrechte (+32% ggü. 2021) vor dem zukünftigen Warner Bros. Discovery mit 22,4 Mrd. US-$ inklusive Sportrechte (+8,2% gg. 2021) das Feld an. Netflix soll 2022 auf 19 Mrd. US-$ (+13% ggü. 2021) kommen. Das wäre für Netflix ohne Berücksichtigung der Sportrechte Platz 2 bei den Ausgaben für neue Inhalte in 2022. Die Angaben enthalten bspw. bei Disney aber auch Ausgaben für die klassischen TV-Sender wie ABC, ESPN und auch die Kinofilm-Produktionen von bspw. Marvel.

Man sieht es geht heiß her. Netflix war die letzten Jahre überaus erfolgreich, aber die Luft wird dünner. Die Konkurrenz schläft nicht und ebenso wenig darf sich Netflix eine Verschnaufpause gönnen um langfristig an der Spitze zu bleiben. Durch den gestiegenen Wettbewerb werden die Unternehmen immer mehr in neuen Content investieren müssen und das dürfte wohl auch an den Margen nicht ganz spurlos vorüber gehen.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 4,0% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 2,0% zusammen.

Bei aktuellen Owner Earnings von 6.542 Mio. € (2021) ergeben sich folgende Werte:

Fairer Wert: 228 €

10% Sicherheitsmarge: 205 €

20% Sicherheitsmarge: 182 €

30% Sicherheitsmarge: 159 €

40% Sicherheitsmarge: 137 €

Buchwert: 35 €

Derzeitiger Aktienkurs (27.02.2022): 391 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Der größte Pluspunkt von Netflix ist wohl, dass das Unternehmen Marktführer in einer Branche mit hervorragenden Wachstumsaussichten ist. Der Unterhaltungskonzern hat in diesem Markt eine sehr gute Ausgangsposition. Aber attraktive Märkte ziehen immer Konkurrenten an, die dort ihre Chance sehen. Und so muss auch Netflix zukünftig mit mehr Konkurrenzkampf rechnen. Um langfristig erfolgreich zu sein, müssen die Unternehmen immer mehr Geld für Inhalte ausgeben um die Abonnenten von sich zu überzeugen. Die Streaming Wars sind voll im Gange und jeder versucht seine Marktanteile zu sichern bzw. auszubauen. Das Wachstum und womöglich auch die Margen werden bei Netflix wahrscheinlich in Zukunft abflachen. Das bedeutet nicht, dass Netflix deswegen ein schlechtes Unternehmen ist, aber das sollte man bei seiner Investmententscheidung auf jeden Fall auf dem Schirm haben und bei der Unternehmensbewertung berücksichtigen. Wir persönlich haben uns im wikifolio und unseren privaten Portfolios hier für Disney entschieden und auch nach der Analyse von Netflix wird sich dahingehend in unseren Portfolios nicht wirklich was ändern. Trotzdem wird es in Zukunft wohl nicht diesen einen Streaming-Anbieter geben, der sich gegenüber allen anderen durchgesetzt hat. Es wird unserer Meinung nach einige größere Anbieter geben, die den Markt unter sich aufteilen. Und das würde auch bedeuten, dass man sich nicht auf ein Unternehmen konzentrieren muss, sondern – ähnlich wie bei Visa und Mastercard – durchaus auch auf zwei oder drei Unternehmen der Branche setzen kann. Aktuell überzeugt uns Netflix nicht vollends – gut möglich, dass wir etwas übersehen. Aber wir wollen auch nicht ausschließen, dass wir uns irgendwann noch einen Streaming-Anbieter ins Portfolio holen und da wäre Netflix nicht die schlechteste Wahl.

Jetzt seid ihr wieder gefragt: Wie schätzt ihr Netflix ein? Welches oder welche Unternehmen setzen sich eurer Meinung nach bei den Streaming Wars durch? Welche Streaming-Dienste nutzt ihr? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

30 Tage kostenlos testen

Weitere Quellen

Netflix: https://ir.netflix.net/ir-overview/profile/default.aspx

Netflix: https://ir.netflix.net/financials/annual-reports-and-proxies/default.aspx

Netflix: https://ir.netflix.net/financials/quarterly-earnings/default.aspx

Netflix: https://about.netflix.com/de

Glassdoor: https://www.glassdoor.de/Bewertungen/Netflix-Bewertungen-E11891.htm

Apple: https://investor.apple.com/sec-filings/default.aspx

AT&T: https://about.att.com/story/2022/spin-off-interest-in-warnermedia.html

PR Newswire: https://www.prnewswire.com/news-releases/video-on-demand-vod-market-to-grow-by-usd-126-22-bn-market-driven-by-rising-adoption-of-mobile-computing-devices–applications17000-technavio-reports-301435258.html

Esquire: https://www.esquire.com/entertainment/movies/g38745183/best-netflix-original-movies-2022/

The Streamable: https://thestreamable.com/news/new-data-shows-top-9-media-and-tech-companies-will-spend-140-5-billion-on-content-in-2022

Forbes: https://www.forbes.com/sites/dbloom/2022/01/11/streaming-wars-price-tag-continues-to-mount-likely-to-top-140-billion-this-year/?sh=2979f05e5565

Disney: https://www.disney.de/diese-inhalte-findest-du-auf-disney-plus

JustWatch: https://www.justwatch.com/us/provider/netflix

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.