Heute geht’s um ein Unternehmen dessen Softwarelösungen vor allem die kreativen Köpfe unserer Gesellschaft nutzen. Und mit diesem Fokus fährt das Unternehmen sehr gut. Wir werfen einen Blick auf Adobe.

Adobe inc.

Die 1982 gegründete Adobe Inc. ist eines der größten Softwareunternehmen der Welt. Adobe bietet eine Vielzahl von Produkten und Services vor allem für Creative Professionals (bspw. Fotografen, Videoeditoren, Grafikdesigner und Spieleentwickler), aber auch für große und kleine Firmen und Privatpersonen an um Inhalte für PCs, Smartphones usw. zu erstellen, zu verwalten, zu optimieren und einzubinden.

Die Produkte und Services werden als cloudbasierte Software-as-a–Service (SaaS), als Managed Services (vertraglich vereinbarte wiederkehrende Dienstleistungen), als Abonnement mit definierter Laufzeit oder als Pay-per-Use (nutzungsabhängiges Abrechnungsmodell) angeboten.

Dabei bearbeitet Adobe vor allem zwei Felder:

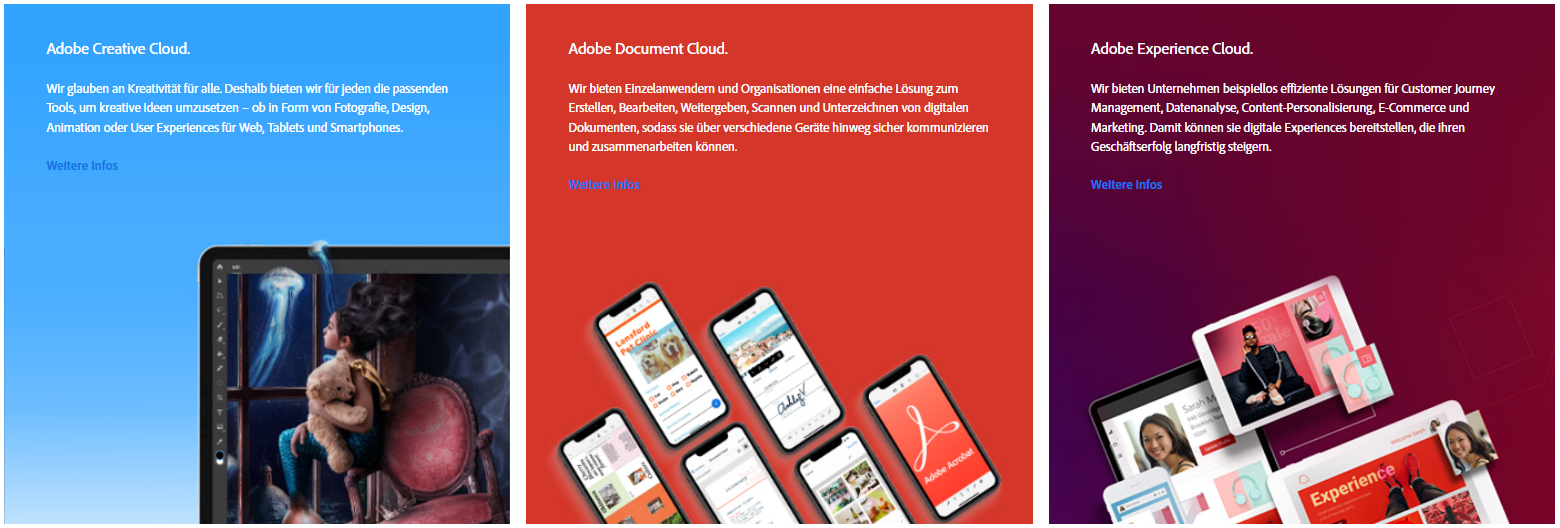

- Digital Media: Der Kern bestehend aus der Adobe Creative Cloud und Adobe Document Cloud umfasst Produkte, Services und Lösungen wie Photoshop (digitale Bildbearbeitung), Illustrator (vektorbasierte Illustrationen, Logos und Grafiken), Premiere Pro (Videoschnitt), Acrobat (Erstellung und Bearbeitung von PDF-Dokumenten) und Adobe Sign (elektronische Unterschriften).

- Digital Experience: Eine integrierte Plattform (Adobe Experience Platform) und diverse Anwendungen in der Adobe Experience Cloud, die es Unternehmen ermöglichen, Kundenerlebnisse zu erstellen, zu verwalten, und zu monetarisieren.

Obwohl Adobe vor allem in diesen beiden Bereichen „denkt“ berichtet es in drei Segmenten, in den beiden großen, vorher beschriebenen Segmenten und einem dritten Segment „wo irgendwie der Rest drin ist“:

- Digital Media

- Digital Experience

- Publishing and Advertising (z.B. eLearning-Lösungen, High-End-Drucktechnologien (Adobe PostScript, Adobe PDF) und die Adobe Advertising Cloud zur Verwaltung von Werbung über digitale Formate)

Gefühlt kann ein Unternehmen ein Segment kaum stiefmütterlicher beschreiben wie Adobe es mit Publishing and Advertising tut: „Our Publishing and Advertising segment contains legacy products and services that address diverse market opportunities […].“ (Vgl. Adobe: https://www.adobe.com/investor-relations/financial-documents.html)

Auf Deutsch: Das ganze Zeug was wir immer noch mit uns rumschleppen (legacy) und auch sonst nirgends hinpasst (diverse market opportunities). 😉

Historie

1982

Adobe Systems Incorporated wird von John Warnock and Charles Geschke gegründet.

1983

Adobe führt PostScript ein.

1985

Apple setzt PostScript für seinen Laserdrucker LaserWriter ein.

1986

Adobe geht an der NASDAQ an die Börse.

1987

Adobe führt das Grafik- & Zeichenprogramm Adobe Illustrator ein.

1989

Adobe bringt das Bildbearbeitungsprogramm Photoshop auf den Markt.

1991

Das Videoschnittprogramm Adobe Premiere wird eingeführt.

1993

Adobe führt die PDF (Portable Document Format) ein und bringt die Software Adobe Acrobat auf den Markt.

1994

Adobe übernimmt den Entwickler von PageMaker, die Aldus Corporation.

2003

Adobe fasst alle seine Produkte in der Adobe Creative Suite zusammen.

2005

Adobe übernimmt Macromedia, Inc. und damit Produkte wie bspw. Flash.

2008

Der Adobe Media Player kommt auf den Markt.

2011

Die Adobe Creative Cloud wird entwickelt um die Adobe Creative Suite abzulösen.

2018

Adobe ändert den Namen von Adobe Systems Incorporated zu Adobe Inc..

Gegenwart

Werfen wir einen Blick auf die kürzlich veröffentlichten Zahlen des Geschäftsjahres 2021.

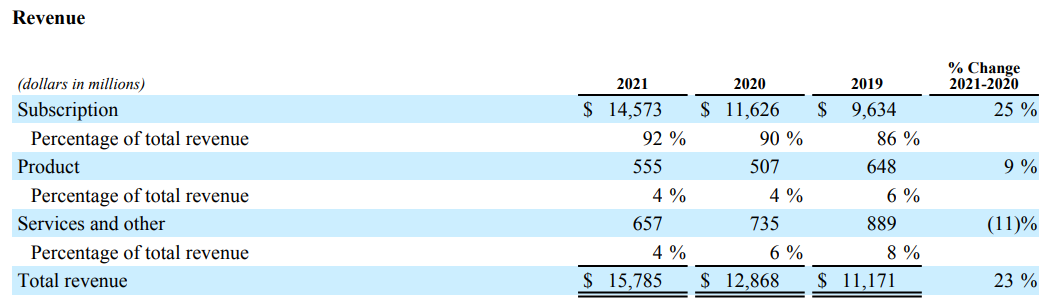

Der Umsatz konnte im Vergleich zum Vorjahr um starke knapp 23% auf 15,8 Mrd. US-$ gesteigert werden. Dabei wurden die Abo-Erlöse (Subscription Revenue) um über 25% auf 14,6 Mrd. US-$ gesteigert. Die Abo-Erlöse machen somit ca. 92% des Gesamtumsatzes aus. Diese beinhalten vor allem die Gebühren für das jeweilige Abonnement inklusive der Adobe Creative Cloud, der Adobe Experience Cloud und auch der Adobe Document Cloud.

Dabei wachsen vor allem die beiden wichtigsten Segmente Digital Media (über 25% ggü. 2020) und Digital Experience (ca. 27% ggü. 2020). Das Segment Digital Media ist dabei für den größten Anteil an Abo-Erlösen verantwortlich mit knapp 76% gefolgt von Digital Experience mit ca. 23%. Das Segment Publishing and Advertising (Anteil ca. 1%) ist irgendwie auch noch da und stagniert so vor sich hin.

Die Produktumsätze konnten ebenfalls gesteigert werden, wenn auch nicht so stark. Hier konnte man den Umsatz um über 9% im Vergleich zum Vorjahr erhöhen. Hierzu gehören hauptsächlich Lizenzgebühren für On-Premise-Software (unbefristet, befristet oder nutzungsabhängig), sprich Software, die vom Kunden auf den eigenen Servern betrieben wird. Der Anteil der Produktumsätze am Gesamtumsatz lag 2021 bei knapp 4%.

Die Umsätze aus Services and other sind jedoch um knapp 11% im Vergleich zu 2020 zurückgegangen. Hierunter fallen vor allem Gebühren für Beratung, Schulung, Wartung und Support für bestimmte On-Premise-Lizenzen. Diese machten 2021 ca. 4% aus.

Hier wird sehr deutlich, dass Adobe seine Umsätze hauptsächlich über Abonnements im Zusammenhang mit den Cloud-Lösungen erzielt. Hier wächst das Unternehmen auch am stärksten, wodurch der Umsatzanteil immer größer wird, wohingegen die anderen Umsatzkanäle eher stagnieren.

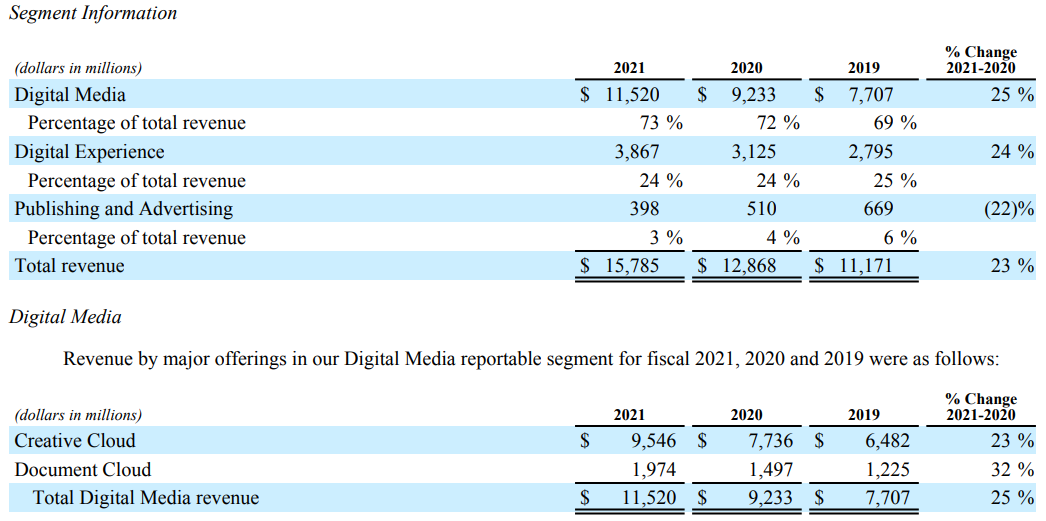

Wir haben die Abo-Erlöse schon in Bezug auf die drei Segmente betrachtet. Der Vollständigkeit halber sehen wir uns noch die drei Segmente hinsichtlich des Gesamtumsatzes an.

Da die Abo-Erlöse den Großteil des Umsatzes ausmachen, sieht man beim Gesamtumsatz ein ähnliches Bild. Am stärksten steigen die Segmente Digital Media (knapp 25% ggü. 2020) und Digital Experience (knapp 24% ggü. 2020). Publishing and Advertising ist immer noch so da, der Umsatz geht aber kontinuierlich zurück (ca. -22% ggü. 2020). Publishing and Advertising hat aber auch den geringsten Anteil an Abo-Erlösen im Vergleich zu den anderen beiden Segmenten. Somit waren Digital Media und Digital Experience 2021 für ca. 73% bzw. über 24% des Umsatzes verantwortlich und Publishing and Advertising für die restlichen knapp 3%. Innerhalb von Digital Media werden die Umsätze freundlicherweise auch noch aufgeteilt – 83% Adobe Creative Cloud & 17% Adobe Document Cloud.

An dieser Stelle ist wohl noch interessant sich den Anteil der Abo-Erlöse des jeweiligen Segments anzusehen.

Anteil Abo-Erlöse je Segment 2021:

- Digital Media: 95,9%

- Digital Experience: 87,4%

- Publishing and Advertising: 36,7%

Hier wird nochmal klar, dass Adobe stark auf seine Cloud-Lösungen setzt und auch dementsprechend Publishing and Advertising keinen so wirklich interessiert.

Man kann festhalten, dass man einen Großteil des Umsatzwachstums von Adobe vor allem auf die steigenden Nutzerzahlen der Adobe Creative Cloud (mit bspw. Photoshop, Illustrator) und der Adobe Document Cloud (mit bspw. Acrobat, Adobe Sign) zurückführen kann.

Um die Umsatzanalyse zu vervollständigen werfen wir noch einen Blick auf die geographische Verteilung der Umsätze im vergangenen Geschäftsjahr.

Adobe teilt seine Absatzmärkte grundsätzlich in drei Regionen ein: Americas (Nord- & Südamerika), EMEA (Europa, mittlerer Osten, Afrika), APAC (Asien, Pazifik)

Das Wachstum war in allen drei Regionen recht ähnlich, auch wenn EMEA und APAC etwas stärker wuchsen als der amerikanische Kontinent. Trotzdem bleibt Americas mit einem Umsatzanteil von ca. 57% (davon ca. 90% allein die USA) der mit Abstand der größte Markt, gefolgt von EMEA mit ca. 27% und APAC mit ca. 16%. In den letzten Jahren war diese Aufteilung auch relativ konstant.

Das EBIT konnte im Vergleich zum Geschäftsjahr 2020 ebenfalls signifikant gesteigert werden. Das EBIT wuchs um ca. 37% bzw. knapp 1,6 Mrd. US-$ auf 5,8 Mrd. US-$. Der Gewinn entwickelte sich aber negativ und sank um über 8% auf 4,8 Mrd. US-$. Das ist jedoch nicht wirklich schlimm, weil es hierfür eine einfache Erklärung gibt. 2020 gab es für Adobe einmalige Steuervorteile, weil es Veränderungen bei der Unternehmensstruktur gab. Dementsprechend war der Gewinn letztes Jahr deutlich höher und man kehrte nun wieder auf das „Normal-Niveau“ zurück. Vergleicht man den Gewinn 2021 nun mit dem Jahr 2019 sieht die Sache schon wieder ganz anders aus. Im Vergleich zum Geschäftsjahr 2019 konnte Adobe den Gewinn um über 63% steigern.

Um seine Angebote weiter auszubauen übernimmt Adobe immer wieder Unternehmen und integriert deren Software in die entsprechende Cloud. So wurde im vierten Quartal 2021 die Übernahme von Frame.io (cloudbasierte Video-Kollaborationsplattform) für knapp 1,2 Mrd. US-$ abgeschlossen, welche in die Adobe Creative Cloud integriert wird.

Adobe fokussiert sich ganz auf seine cloudbasierten Lösungen in der Adobe Creative Cloud, Adobe Document Cloud und der Adobe Experience Cloud und peilt damit für das Geschäftsjahr 2022 einen Umsatz von 17,9 Mrd. US-$ an, was einer Steigerung von ca. 13% entsprechen würde.

Kennzahlenanalyse

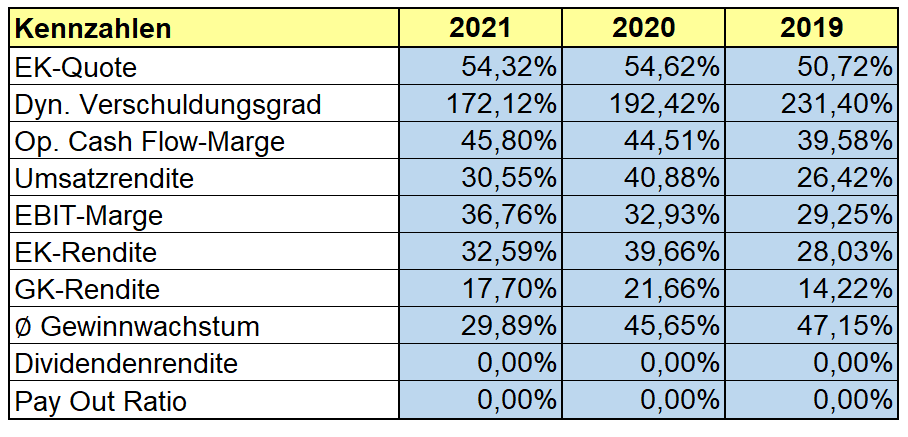

Die Kennzahlen sehen ziemlich gut aus. 2021 hatte das Unternehmen eine Eigenkapitalquote von rund 54%, was wirklich stark ist. Ähnlich sieht es für den dynamischen Verschuldungsgrad aus, der in 2021 lediglich 170% betragen hat. Damit könnte Adobe allein mit seinem operativen Cashflow innerhalb von zwei Jahren seine kompletten Schulden abbauen.

Auch im Bereich der Profitabilität lässt man sich nicht lumpen. Eine EBIT-Marge von knapp 37% stellt zumindest eine gute Marktstellung in Aussicht. Auch die Umsatzrendite in Höhe von 31% und die Gesamtkapitalrendite in Höhe von knapp 18% können sich sehen lassen. Bei einer Eigenkapitalrendite von fast 33% in 2021 gibt es auch nix zu meckern. Rundherum sind das also sehr gute Zahlen. Lediglich Dividendeninvestoren schauen in die Röhre, da nix ausbezahlt wird.

Qualitative ANalyse

Adobe ist ein diversifiziertes Softwareunternehmen für (oftmals professionelle) kreative Köpfe wie Photographen, Videoeditoren und Spieleentwickler. Viele Lösungen werden als Sofware-as-a-Service (SaaS) angeboten. Bei einem SaaS-Modell wird dem Kunden eine cloudbasierte Software angeboten wird und dieser zahlt in regelmäßigen Abständen (wie bei anderen Abo-Diensten auch) einen bestimmten Betrag um sie zu nutzen.

Das Unternehmen ist dabei in drei Segmente aufgeteilt – Digital Media, Digital Experience und Publishing and Advertising.

Strategisch wird sich vor allem auf die ersten beiden Segmente konzentriert.

Der Bereich Digital Media umfasst dabei die Adobe Creative Cloud und die Adobe Document Cloud, die wiederum aus Einzelprodukten wie Creative Cloud Express (Templates mit Kreativelementen für Social-Media-Posts), Photoshop (Erstellung und Bearbeitung von Grafiken), Illustrator (vektorbasierte Illustrationen, Logos und Grafiken), Lightroom (Optimierung von Fotos), Premiere Pro (Videoschnitt), Acrobat (der allseits bekannte PDF-Reader), Adobe Sign (digitale Signatur) und weiteren Lösungen bestehen. Das ist die Basis für alles, wodurch ist Adobe groß geworden.

Der zweite strategische Baustein ist der Bereich Digital Experience, der vor allem für Unternehmen relevant ist. Das zentrale Produkt hierbei ist die sogenannte Adobe Experience Platform. Diese stellt dem Unternehmen beispielsweise normalisierte und konsolidierte Daten zur Verfügung oder ermöglicht es mit Hilfe von künstlicher Intelligenz (KI) Kundendaten noch besser zu nutzen. Im Kern geht es darum digitale Werbekampagnen zu optimieren.

Das dritte Segment Publishing and Advertising beinhaltet den ganzen Rest, also das sogenannte „legacy business“. Man könnte sagen, dass das die Altlasten sind, die man noch so mitschleppt.

Im neuesten Report von Brand Finance schafft es Adobe auf Platz 137 der wertvollsten Marken der Welt. Und das hat auch seinen Grund:

Wir denken jeder der einen PC bedient hat schon Mal ein PDF-Dokument geöffnet. Diese sind internationaler Standard und haben sich bewährt. Und wer hats erfunden? Genau, Adobe. Das Standarddateiformat lässt sich am besten mit dem Acrobat Reader von Adobe öffnen. Somit kann man aufgrund der Markenstärke schon einmal von einem Burggraben sprechen.

Der zweite Burggraben betrifft hauptsächlich Creative Professionals – High-Switching-Costs. Diese sind uns auch schon bei Unternehmen wie SAP und Apple begegnet. Es entstehen hohe Wechselkosten, sollte man sich eine Alternative zu Photoshop und Co. suchen. Und dabei ist das Ganze nicht nur monetär zu betrachten, es spielen auch Gewohnheitseffekte, Suchkosten und Dateiformate eine große Rolle. Es dauert eine Weile bis man sich in Software wie Photoshop oder Premiere Pro reingefuchst hat. Diesen „Aufwand“ will man nicht umsonst gemacht haben und bei neuer Software wieder von Null anfangen. Schlicht und ergreifend ist man im Ökosystem des Unternehmens „gefangen“ und die Bindung wird stärker je länger man es nutzt.

Außerdem haben wir ein paar Creative Professionals im Freundes- & Bekanntenkreis befragt welche Produkte sie von Adobe nutzen und warum bzw. warum eben nicht:

Teresa Hölzl (User Experience Designerin bei K5 Factory GmbH): „Ich benutze Adobe, hauptsächlich Illustrator, Indesign und Photoshop, aber auch Programme wie Aero für Augmented Reality oder ganz langweilig den Acrobat Pro für schnelle PDF-Anpassungen. Das Schöne ist, dass die Programme alle einen riesigen Funktionsumfang haben und miteinander verbunden sind, daher hat man einen flüssigen Workflow und es macht Spaß damit zu arbeiten. Die einzigen Nachteile sind der hohe Abopreis der Creative Cloud. Man kann also nicht einmalig ein Programm kaufen, sondern zahlt monatlich einiges für eine Menge an Programmen, die man de facto nicht alle nutzt oder nutzen kann. Außerdem hängt Adobe auch noch beim kollaborativen Arbeiten hinterher, im Gegensatz zu bspw. Google. Ansonsten bin ich extrem zufrieden.“

Lisa von Aktiengram (Finanzbloggerin mit fast 50k Follower auf Instagram): „In den Bereichen digitale Bildbearbeitung und Design ist für mich Photoshop seit Jahren das Tool meiner Wahl. Ob es um Erstellen von Grafiken für meine Feed-Beiträge oder die Entwicklung von RAW-Dateien bei meinem Hobby Fotografie geht.

Was mir am Adobe-Ökosystem gefällt: Wenn man sich einmal eingearbeitet hat, ist die Bedienung sehr effizient und man findet sich auch in Programmen wie Illustrator oder InDesign schnell zurecht. Der Funktionsumfang ist wirklich mächtig und extrem vielfältig.

Als Branchenstandard sind .psd oder .ai-Dateien seit Jahren, vielleicht Jahrzenten gängige Formate in der Medien- und Grafikbranche.

Zudem gibt es aufgrund der Bekanntheit und Relevanz für alle möglichen Probleme oder Fragestellungen garantiert irgendwo im Netz ein Tutorial oder eine Anleitung zu finden. „Wie erstelle ich einen goldenen Effekt zu meiner Schriftart?“ – 2 Minuten Google Recherche, schon ist die Lösung samt Anleitung für Photoshop gefunden.“

Philipp Heipeck (Geschäftsführer KUKULURU GmbH): „Die Adobe Programme sind weltweit sehr geschätzt und werden extrem viel genutzt. Besonders spannend ist die Verknüpfbarkeit der einzelnen Programme miteinander. Will man in einem Filmprogramm eine animierte Grafik einbauen, kann man diese beispielsweise mit Adobe Illustrator bauen, diese anschließend in Adobe After Effects animieren und schließlich in das Schnittprogramm Adobe Premiere laden. Sollte man später ein Detail der Grafik ändern wollen, muss man dieses nur am Anfang der Kette, sprich in Illustrator ändern und die Änderung ist dann auch am Ende der Kette in Premiere zu sehen. Das ist ein wesentlicher Vorteil, der viel Zeit und Zwischenexports spart.

Dauerhafte Updates und neue Programme in der Adobe Cloud sind außerdem sehr spannend.

Es gibt Studentenrabatte für die sonst mittel bis teuren Abonnementkosten, die sich aber beim täglichen bis wöchentlichen Verwenden der Programme rentieren.“

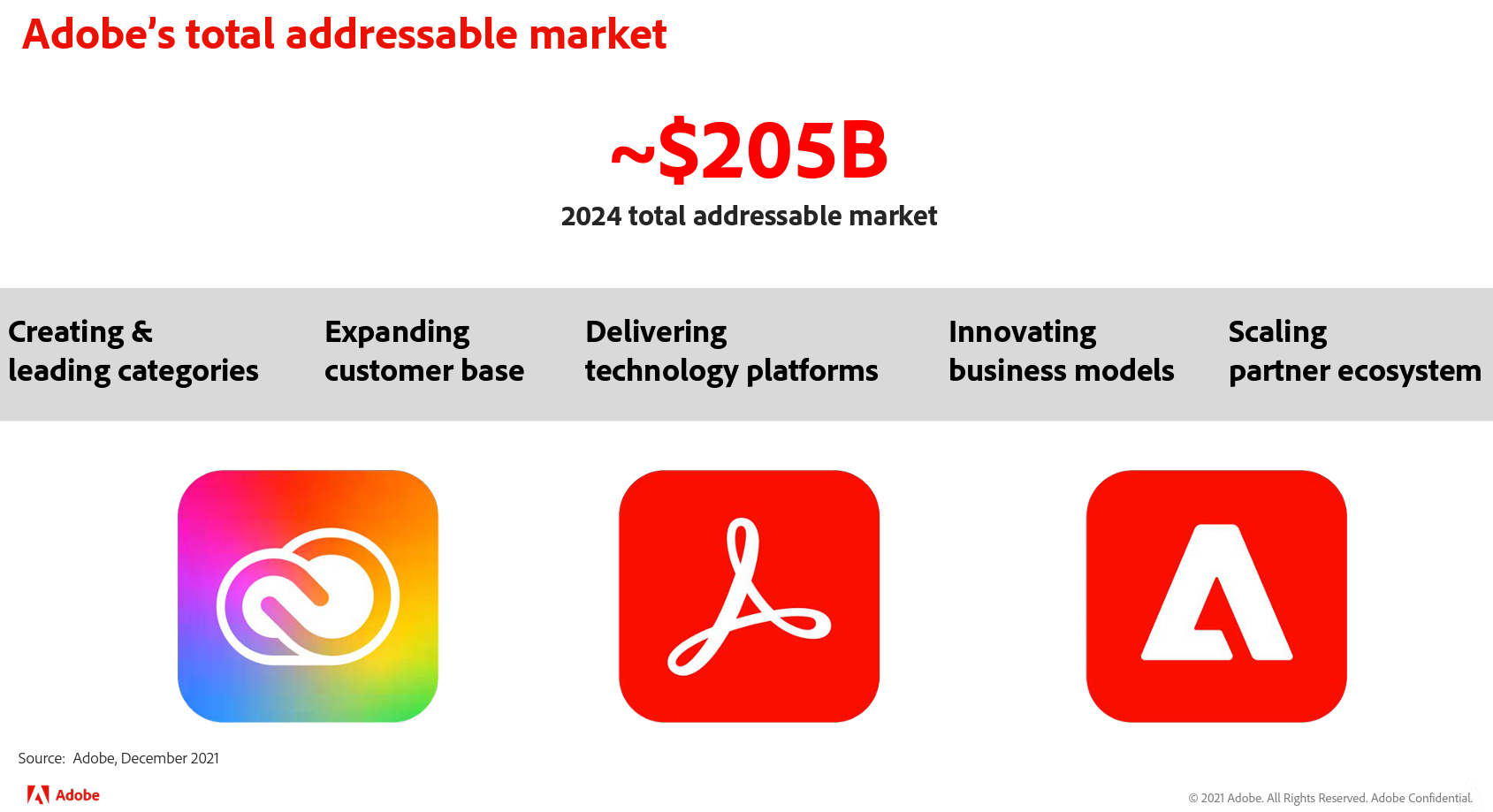

Ein Blick in die Glaskugel mit aufgesetzter Unternehmensbrille von Adobe zeigt uns, dass der Softwarekonzern allein für die Creative Cloud von einem adressierbaren Markt in 2024 von ca. 63 Mrd. US-$ ausgeht. Rechnet man noch die 32 Mrd. US-$ der Document Cloud hinzu und die 110 Mrd. US-$ der Experience Cloud kommt man auf einen gesamten adressierbaren Markt in 2024 von summa sumarum 205 Mrd. US-$.

Insgesamt soll der gesamte SaaS-Markt im Durchschnitt jährlich mit ca. 11% bis ins Jahr 2025 wachsen.

Der 1998 zu Adobe gekommene Shantanu Narayen ist seit 2007 CEO des Unternehmens und hat den Softwarekonzern nachhaltig geprägt. Er hat es dabei schon auf diverse Bestenlisten wie Barron’s World’s best CEO oder Fortunes’s Businessperson of the Year list geschafft. Er war beispielsweise maßgeblich dafür verantwortlich, dass Adobe sein Geschäftsmodell auf ein Abomodell umgestellt hat.

Von 2018 bis 2021 lief ein Aktienrückkaufprogramm im Gesamtvolumen von 8 Mrd. US-$, welches auch voll ausgenutzt wurde. Im Dezember 2020 bereits wurde ein neues Programm mit Volumen von bis zu 15 Mrd. US-$ bis ins Jahr 2024 beschlossen.

Konkurrenz- & Wettbewerbsanalyse

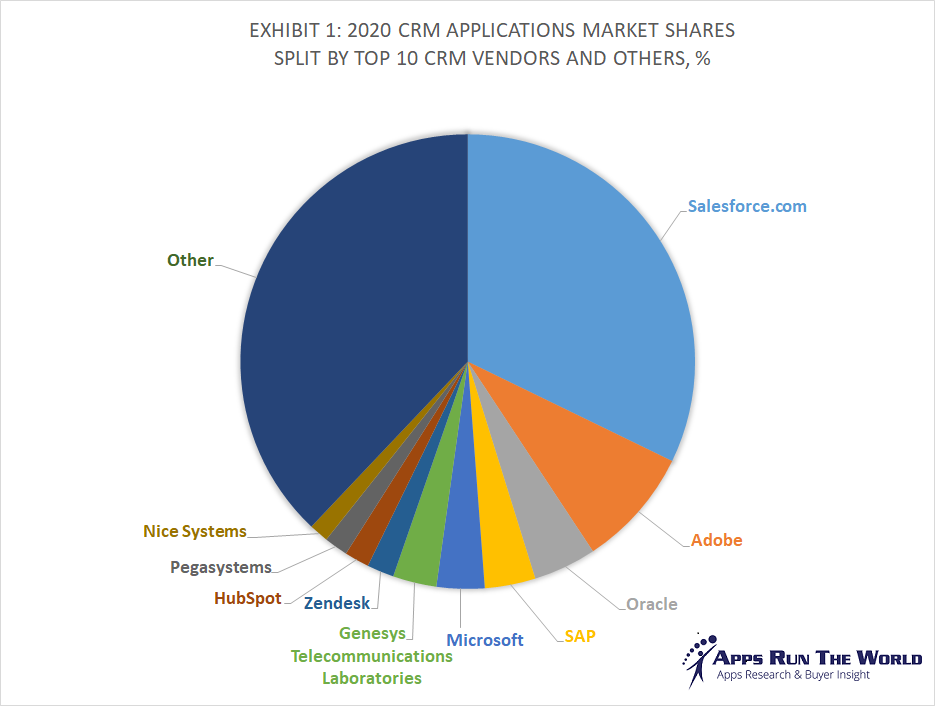

Adobe sieht sich einer Heerschar an Konkurrenten ausgesetzt. Im Bereich Digital Marketing ist hier natürlich auch Alphabet (Google) mit von der Partie. Vor allem Google Analytics ist ein großer Konkurrent von Adobe Analytics mit dem kleinen aber feinen Unterschied, dass Ersteres nix kostet während Zweiteres mit rund 500$ pro Monat zu Buche schlägt. Wenn der Name Alphabet fällt ist oftmals auch Microsoft nicht weit. Obwohl die Technologieriesen oft doch lieber als Partner von Adobe fungieren, ist es nach wie vor nicht auszuschließen, dass diese selbst Produkte auf den Markt bringen, welche Adobe ganz schön Kopfzerbrechen bereiten könnten. Ein weiterer im Bunde ist IBM, welcher vor allem im Bereich der Cloud und Analytics als Konkurrenz auftritt. Apropos Cloud, auch Oracle ist hier stark unterwegs. Im Besonderen ist Oracle CX Marketing ein direkter Konkurrent der Adobe Experience Cloud. Aus dem Bereich ERP ist der deutsche Software-Riese SAP vertreten. Auch noch dabei ist Salesforce,welches vor allem auch durch die Akquisitionen von MuleSoft und Tableau im Bereich Customer Experience Konkurrenz macht.

Ein kurzer Blick auf die Zahlen genügt um zu sehen, dass Adobe umsatztechnisch sogar am schwächsten von allen (11,4 Mrd.€ Umsatz in 2020) unterwegs ist. Im Bereich der EK-Quote hält sich der Softwarekonzern mit ca. 55% im oberen Mittelfeld. Lediglich Alphabet (70%) und Salesforce (62%) können einen höheren Wert aufweisen. In Sachen EBIT-Marge sieht es ähnlich aus. Hier kann Adobe mit 33% aufwarten und wird nur knapp von Microsoft (37%) und Oracle (36%) geschlagen. Ins gleiche Horn stößt auch der Bereich der EK-Rendite (40%), wobei hier nur Oracle (80%) besser ist, aber auch nur dank einer wesentlich schlechteren EK-Quote (13%).

Man sieht, dass Salesforce im Bereich CRM (Customer Relationship Management) die Nase vor Adobe hat. Trotzdem hat Adobe in diesem Bereich ebenfalls eine führende Rolle.

Im Bereich Enterprise SaaS zeigt sich kein eindeutiges Bild:

Microsoft führt das Feld an, aber Salesforce, Adobe und SAP sind bei den Unternehmen ebenfalls stark vertreten. Aber auch andere Player wie Alphabet, IBM oder ServiceNow versuchen sich hier Stückchen vom Kuchen zu ergattern.

Die Marktanteile bei Content Management knüpfen nahtlos an die vorherigen Bereiche an.

Adobe liegt auf Platz zwei hinter Microsoft, aber noch weit vor den Anwendungen von bspw. Dropbox, Docusign oder Alphabet.

Man sieht, dass die Konkurrenz hoch ist. Adobe hat es aber geschafft sich in seinen Märkten zu behaupten und dort jeweils eine führende Position einzunehmen. Bspw. wird Photoshop laut eigenen Angaben von Adobe weltweit von über 90% der Creative Professionals genutzt.

Risiken

Generell herrscht bei Adobe der gleiche Innovationsdruck wie bei allen anderen Technologieunternehmen. Aktuell ist man bei vielen Softwarelösungen führend bzw. teilweise fast der Standard, aber sollten andere Unternehmen bessere Anwendungen auf den Markt bringen, kann man diese Position auch schnell abgeben. Hier müssen wir aber auch gleich ergänzen, dass damit alle Tech-Unternehmen – und in gewisser Weise auch alle anderen Unternehmen – klarkommen müssen und bisher schafft das Adobe seit gut 40 Jahren durchaus erfolgreich.

Allgemein profitiert Adobe von der immer weiter steigenden Anzahl an sogenannten Content Creators (griffige deutsche Übersetzung leider nicht vorhanden, sorry). Für die sogenannten Creative Professionals (griffige deutsche Übersetzung leider nicht vorhanden, sorry) führt in vielen Bereichen kein Weg an Adobe vorbei. Aber besteht die wachsende Gruppe der Content Creator nur aus Profis? Wenn man sich auf den gängigen Social-Media-Plattformen so umsieht wohl eher bedingt. Dort betreiben viele ihre Kanäle maximal semi-professionell. Und obwohl es sich allgemein um einen wachsenden Markt handelt, sollte man nicht davon ausgehen, dass auch alle bereit sind Geld für die Softwareanwendungen auszugeben, vor allem weil es eine Vielzahl an kostenlosen Alternativen gibt. Diese haben vielleicht nicht alle Funktionen von Adobe’s Lösungen, aber für viele wird es schlicht und ergreifend ausreichen. So haben wir z.B. unser Tutorial-Video für Stox Box mit der Freeware Shotcut geschnitten und waren mit der Anwendung zufrieden. In Sachen Bildbearbeitung sind für viele sicherlich auch die integrierten Filter von bspw. Instagram ausreichend. Daher sollte man wohl festhalten, dass der Markt wächst, aber Adobe nicht zwangsweise so davon profitieren muss, wie man es sich vielleicht wünscht. Auch bestehende Kunden könnten sich von Adobe abwenden und für eine kostenlose oder kostengünstiger Alternative entschieden und dann sieht’s nicht mehr so rosig aus. Bei den Creative Professionals, die wir befragt hatten, wurde der hohe Preis ebenfalls schon angemerkt.

Und die Entwicklung im Bereich der Content-Erstellung bringt uns auch zum nächsten Risiko. Adobe profitiert stark von den Entwicklungen auf vielen sozialen Netzwerken, aber das birgt auch Risiken. Wohin werden sich die Social-Media-Plattformen entwickeln und wird man überall Adobe-Lösungen verwenden können bzw. benötigen? Bei Themen wie bspw. Live-Videos auf Instagram, kommt Adobe wohl eher weniger zum Einsatz – es ist ja live. Und das Metaversum, welches sich aktuell in Konzeption, Entwicklung oder in was auch immer für einem Stadium steckt, ist eine ziemliche Black Box, auch wenn Adobe mit Aero hier vielleicht schon einen passenden Pfeil im Köcher hat. Gut möglich, dass Adobe davon profitieren wird, aber vielleicht auch nicht. Daher sollte man diese Entwicklungen in Bezug auf das US-amerikanischen Softwareunternehmen immer im Auge behalten.

Und ein Risiko müssen dürfen wir natürlich nicht verschweigen. Haltet euch fest! Es ist sehr wahrscheinlich, dass die Umsätze im Segment Publishing and Advertising weiter sinken! Diese Entwicklung ist aber wohl für Investoren so wenig überraschend wie relevant. 😉

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 5,0% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 3,0% zusammen.

Bei aktuellen Owner Earnings von 5.961 Mio. € (2022) ergeben sich folgende Werte:

Fairer Wert: 369 €

10% Sicherheitsmarge: 332 €

20% Sicherheitsmarge: 295 €

30% Sicherheitsmarge: 258 €

40% Sicherheitsmarge: 221 €

Buchwert: 31 €

Derzeitiger Aktienkurs (15.02.2022): 419 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Adobe bringt viel mit was uns gefällt. Das Zahlenwerk ist hervorragend. Man ist in vielen Bereichen führend und oftmals sogar – vor allem bei den Creative Professionals – der Standard. Außerdem ist man in einem stark wachsenden potentiellen Markt tätig. Aber hier kommt der Punkt, der uns nachdenklich macht.

Auch, wenn der potentielle Markt wächst, heißt das nicht, dass Adobe hier unbedingt seine Marktanteile ausbauen kann. Bei den Creative Professionals hat man sicherlich einen Burggraben. Aber bei den Content Creators im nicht-professionellen Bereich sieht die Sache dann doch nicht mehr so klar aus.

Wir sehen die Qualitäten von Adobe, aber es besteht die Möglichkeit, dass das potentielle Wachstum vielleicht nicht so stark ausfällt wie man hofft. Das sollte man einfach bei seiner Investmententscheidung berücksichtigen und deswegen würde für uns eine erste Position erst in Frage kommen, wenn uns Mr. Market ein Angebot mit einer entsprechenden Sicherheitsmarge macht. Bis dahin verspüren wir nicht wirklich den Drang großartig aktiv werden zu müssen.

Jetzt seid ihr wieder gefragt: Wie ist euer Fazit zu Adobe? Sehen wir die möglichen Burggräben zu kritisch? Welche Risiken seht ihr noch? Was nutzt ihr von Adobe und wie zufrieden seid ihr damit? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

30 Tage kostenlos testen

Weitere Quellen

Adobe: https://www.adobe.com/investor-relations.html

Adobe: https://www.adobe.com/investor-relations/financial-documents.html

Adobe: https://www.adobe.com/about-adobe.html

Adobe: https://www.adobe.com/de/about-adobe/fast-facts.html

Adobe: https://www.adobe.com/de/products/catalog.html?types=pf_252Fdesktop&types=pf_252Fmobile&types=pf_252Fweb

Wikipedia: https://en.wikipedia.org/wiki/Adobe_Inc.

Zippia: https://www.zippia.com/adobe-careers-189/history

illustratorHow: https://illustratorhow.com/adobe-history/

PR Newswire: https://www.prnewswire.com/news-releases/technavios-software-as-a-service-saas-market-report-highlights-the-key-findings-in-the-area-of-vendor-landscape-key-market-segments-regions-and-latest-trends-and-drivers-301458423.html

Acceleration Economy Network: https://accelerationeconomy.com/cloud/sap-thumps-salesforce-oracle-adobe-in-b2b-digital-commerce-idc/

Apps Run the World: https://www.appsruntheworld.com/top-10-professional-services-software-vendors-and-market-forecast/

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.