Heute haben wir uns ein Unternehmen ausgesucht bei dem wir mit dem Berichtswesen echte Probleme hatten. Es sind zwar alle Informationen irgendwo vorhanden, aber irgendwie sehr bunt und auch etwas konfus. Es wirkt ein bisschen wie ein japanischer Anime. Zwar hatten wir manchmal das Gefühl, dass es einfacher wäre die sieben Dragon Balls zu finden, alle Pokémons zu fangen oder der König der Piraten zu werden, aber trotzdem haben wir uns durchgekämpft und deshalb gibt es heute eine unserer Meinung nach ganz passabel strukturierte Analyse des japanischen Gaming-Unternehmens Capcom.

Capcom Co., Ltd.

Capcom ist ein japanischer Videospielentwickler mit Sitz in Osaka. Das Unternehmen entwickelt und vertreibt Videospiele für PC und Konsolen, Mobile Games, aber auch Spielautomaten und betreibt sogar selbst Spielhallen (Arcade). Die Japaner fahren einen Single Content Multiple Usage Ansatz. Die Charaktere und andere Videospielinhalte des Unternehmens werden nicht nur für die Videospiele selbst, sondern darüber hinaus auch für Filme, Merchandise und andere Aktivitäten verwendet.

Dabei teilt das Unternehmen seine Geschäftsaktivitäten in zwei Bereiche ein, welche wiederum selbst in zwei Segmente unterteilt werden. Es gibt das Wachstumsgeschäft (Growth Business) und das „stabile Geschäft“ (Stable Business).

Growth Business

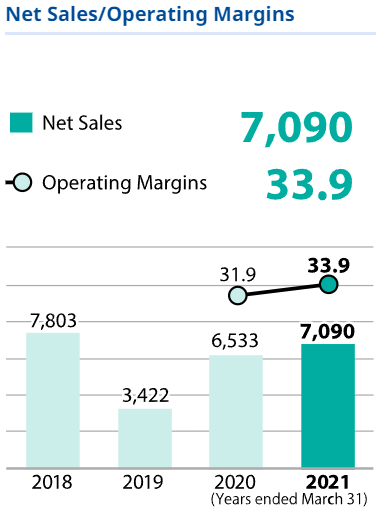

Digital Contents: Hierzu gehören die Sub-Segmente Consumer (Package + Digital) und Mobile Contents. Digital Contents entwickelt und vertreibt Videospiele für PCs und Konsolen (sowohl „verpackte“ als auch downloadbare Spiele) und auch Spiele für das Smartphone (Mobile Games). Im Geschäftsjahr 2021 (01.04.2020 – 31.03.2021) wurde in diesem Bereich ca. 79,0% des Gesamtumsatzes erzielt. Diese Tatsache macht Digital Contents somit zum wichtigsten Geschäftsbereich von Capcom.

Other Businesses: Das zweite Segment innerhalb des Wachstumsgeschäfts ist Other Businesses. Dieses Segment ist essentieller Teil des Single Content Multiple Usage Ansatzes. Zur Nutzung der Spiele-IPs (Intellectual Properties = geistiges Eigentum) über verschiedene Medien hinweg verfolgt Capcom diverse urheberrechtsbezogene Geschäftsmöglichkeiten. Neben der Adaption von Spielinhalten in Filme, Zeichentrickserien, Musik-CDs, Merchandising-Artikeln und anderen Produkten im Rahmen des Lizenzgeschäfts fokussiert man sich hier auch auf den Bereich eSports (sportlicher Wettkampf mit Computerspielen). Im Geschäftsjahr 2021 (01.04.2020 – 31.03.2021) wurde in diesem Segment ca. 3,2% des Gesamtumsatzes erzielt. Somit kam das Growth Business 2021 auf einen Umsatzanteil von ca. 82,2%.

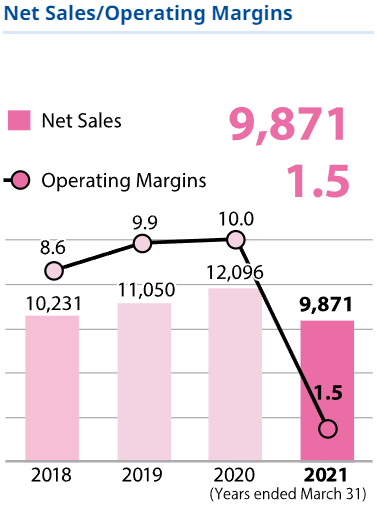

Arcade Operations: Unter diesem Segment laufen Arcades in Japan, primär bestehend aus den Plaza Capcom Spielhallen, welche sich überwiegend in Einkaufszentren befinden. Der Umsatzanteil von Arcade Operations lag im Geschäftsjahr 2021 (01.04.2020 – 31.03.2021) bei knapp 10,4%. Natürlich hatte die Pandemie sehr negative Effekte auf dieses Segment, weshalb hier der Umsatz und die Marge in dieser Zeit einbrach.

Amusement Equipments: In diesem Segment konzentriert sich Capcom hauptsächlich auf die Entwicklung, Herstellung und den Vertrieb von Software und Ausstattungen für Spielautomaten (Pachinko– & Pachislo-Maschinen). Im Geschäftsjahr 2021 (01.04.2020 – 31.03.2021) wurde in diesem Segment ca. 7,4% des Gesamtumsatzes erzielt. Somit kam das Stable Business 2021 auf einen Umsatzanteil von ca. 17,8%.

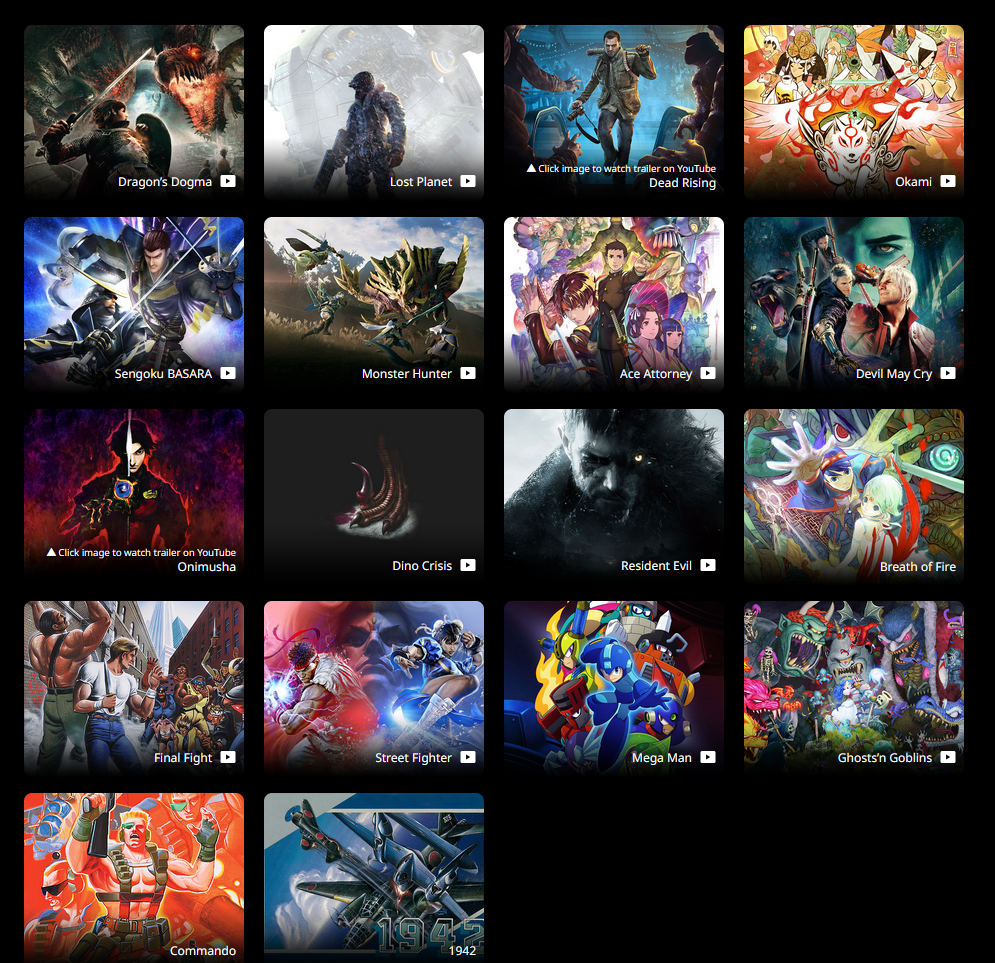

Dementsprechend ist es sinnvoll, dass wir uns in der Analyse primär auf das Growth Business konzentrieren. Daher werfen wir an dieser Stelle noch einen kurzen Blick auf die erfolgreichsten Spielreihen von Capcom (Stand 31.12.2021) auf Basis der verkauften Einheiten:

- Resident Evil (123,0 Mio. Einheiten)

- Monster Hunter (78,0 Mio. Einheiten)

- Street Fighter (47,0 Mio. Einheiten)

- Mega Man (37,0 Mio. Einheiten)

- Devil May Cry (25,0 Mio. Einheiten)

- Dead Rising (14,0 Mio. Einheiten)

- Marvel vs. Capcom (10,0 Mio. Einheiten)

- Ace Attorney (8,9 Mio. Einheiten)

Historie

1979

Die I.R.M. Corporation, die sich auf die Herstellung und den Verkauf von elektronischen Spielautomaten fokussieren will, wird in Osaka, Japan gegründet.

1981

Das Unternehmen wird in Sanbi Co., Ltd. umbenannt.

1983

Die Capcom Co., Ltd. wird gegründet um Videospielsoftware zu vertreiben. Außerdem wird mit Little League das erste Münzautomatenspiel des Unternehmens veröffentlicht und mit Acty 24 die erste Videospielhalle unter direkter Leitung von Capcom eröffnet.

1984

Das Unternehmen bringt sein erstes Arcade-Videospiel, Vulgus, auf den Markt.

1985

Capcom U.S.A., Inc. wird gegründet und neben dem Arcade-Videospiel Ghosts’n Goblins das erste Heimvideospiel 1942 für das Nintendo Entertainment System (NES) veröffentlicht.

1987

Das Arcade-Videospiel Street Fighter und das Videospiel Mega Man für das Nintendo Entertainment System (NES) werden veröffentlicht.

1989

Capcom Co., Ltd. und Sanbi Co., Ltd. schließen sich zu Capcom Co., Ltd. zusammen.

1991

Street Fighter II kommt als Arcade-Videospiel und als Videospiel für das Super Nintendo Entertainment System (Super Nintendo) auf den Markt.

1993

Die Capcom Asia Co., Ltd. wird in Hong Kong für den Vertrieb der Produkte in China und Südostasien gegründet und das Unternehmen geht in der Second Section der Osaka Securities Exchange an die Börse.

1994

Der Hollywood-Film Street Fighter mit Jean-Claude Van Damme feiert Premiere.

1996

Capcom veröffentlicht Resident Evil für die PlayStation.

2000

Der Hollywood-Film Resident Evil mit Milla Jovovich spielt über 100 Mio. US-$ an den Kinokassen ein.

2004

Capcom veröffentlicht das Videospiel Monster Hunter.

2009

Mit Resident Evil: Degeneration bringt Capcom sein erstes Spiel für das iPhone heraus.

2018

Monster Hunter: World wird das erste Videospiel von Capcom von dem weltweit über 10 Millionen Einheiten verkauft werden.

2020

Die Resident-Evil-Serie überschreitet die Marke von weltweit 100 Millionen verkauften Einheiten.

Gegenwart

Bevor wir einen Blick auf die aktuellsten Zahlen werfen eine kurze Info bezüglich des Geschäftsjahres von Capcom. Bei Capcom geht das Geschäftsjahr immer vom 1. April bis zum 31. März des darauffolgenden Jahres – soweit so gut. Womit mir aber relativ lange zu kämpfen hatten bis wir es gerafft haben ist die Tatsache, dass das Geschäftsjahr, welches bspw. am 31.03.2021 endet, das Geschäftsjahr 2021 ist:

Geschäftsjahr 2022: 01.04.2021 – 31.03.2022

Geschäftsjahr 2021: 01.04.2020 – 31.03.2021

Dementsprechend gilt: Q3 2022 Geschäftsjahr = Q4 2021 Kalenderjahr

Am 31.03.2022 ging somit das vierte Quartal 2022 für Capcom zu Ende (Zahlen werden erst im Mai veröffentlicht).

Nach dieser kurzen, aber unserer Meinung nach doch sinnvollen Einleitung können wir uns jetzt auf den Quartalsbericht zum dritten Quartal 2022 stürzen, welches am 31.12.2021 endete – so weit so unlogisch.

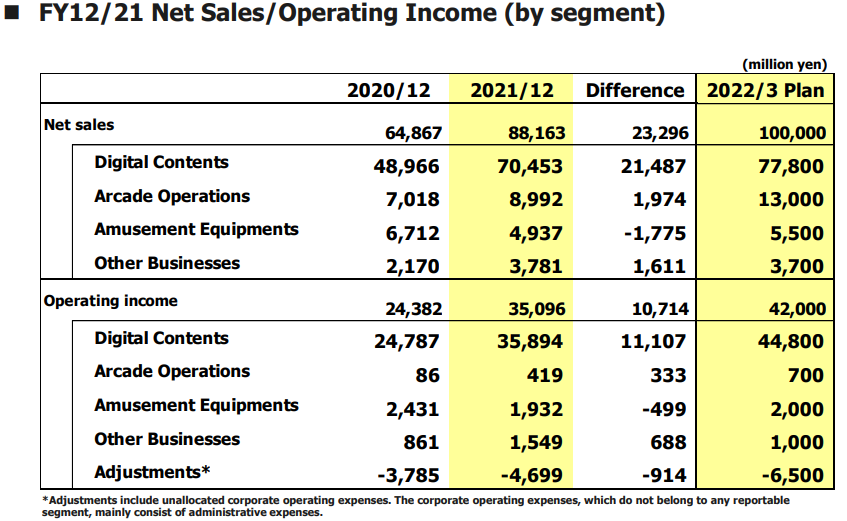

Im Quartalsbericht werden die ersten neun Monate des Geschäftsjahres 2022 betrachtet, 01.04.2021 – 31.12.2021. In diesem Zeitraum konnte Capcom seinen Umsatz im Vergleich zur Vorjahreszeitraum um starke ca. 35,9% auf knapp 88,2 Mrd. ¥ (japanische Yen) steigern. Das EBIT konnten die Japaner im Vergleich zu den ersten neun Monaten des Geschäftsjahres 2021 sogar um über 43,9% auf ca. 35,1 Mrd. ¥ steigern, was einer EBIT-Marge von über 45,1% entspricht. Auch der Gewinn entwickelte sich mit einer Steigerung von ca. 52,4% auf 26,7 Mrd. ¥ überaus positiv. Worauf lässt sich diese hervorragende Entwicklung zurückführen? Das lag vor allem an den starken Digital Sales (downloadbare Spiele) bei neuen und bestehenden Videospiel-Titeln. Der Anteil der Digital Sales ist hierbei über die Jahre hinweg immer weiter angestiegen.

Dann werfen wir einen Blick auf die einzelnen Segmente.

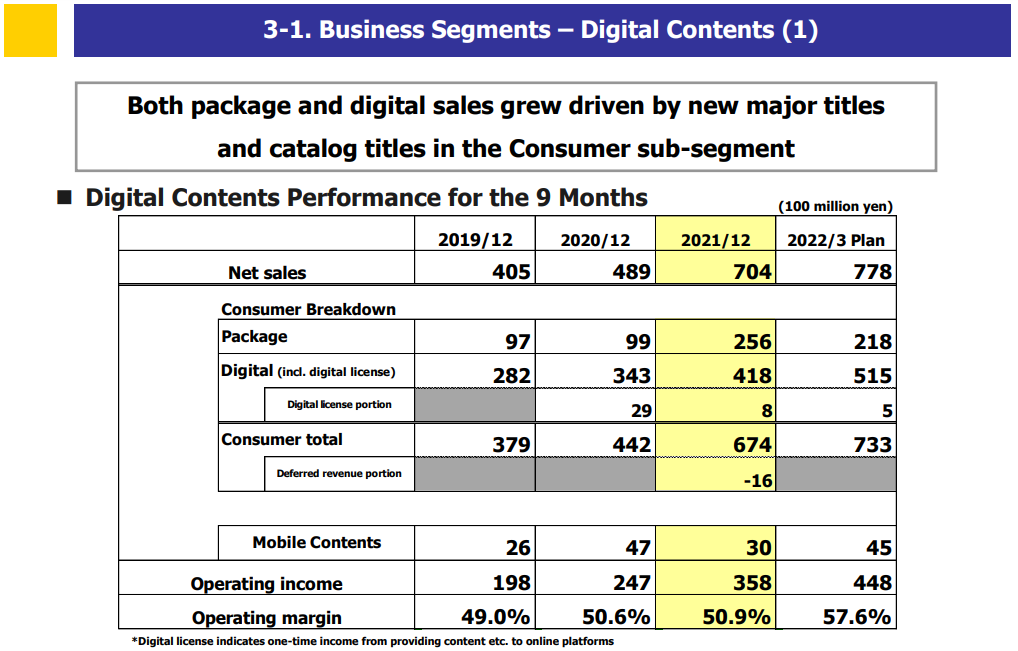

Digital Contents konnte den Umsatz um knapp 43,9% auf knapp 70,5 Mrd. ¥ steigern und steuerte somit in den ersten neun Monaten des Geschäftsjahres 2022 ca. 79,9% des gesamten Konzernumsatzes bei (2021: 75,5%). Das ist ein beachtliches Ergebnis vor allem, wenn man bedenkt, dass im letzten Quartal kein neuer Kracher veröffentlicht wurde. Die beiden im Geschäftsjahr 2022 veröffentlichen Titel Resident Evil Village (PlayStation 5, PlayStation 4, Xbox Series X|S, Xbox One, PC) und Monster Hunter Stories 2: Wings of Ruin (Nintendo Switch, PC) lieferten aber bis ins dritte Quartal hinein gute Ergebnisse. Dementsprechend konnte vor allem das Sub-Segment Consumer (Package + Digital) überzeugen während Mobile Contents eher stagnierte.

Kurze Erläuterung der Zeitraumsangaben aus der Grafik „Entwicklung Digital Contents im Geschäftsjahr 2022“:

2019/12 = Q1 – Q3 2020, bis 31.12.2019 (9 Monate)

2020/12 = Q1 – Q3 2021, bis 31.12.2020 (9 Monate)

2021/12 = Q1 – Q3 2022, bis 31,12,2021 (9 Monate)

2022/03 = Q1 – Q4 2022, bis 31.03.2022 (12 Monate = Geschäftsjahr 2022 komplett / Plan)

Mit einem EBIT von knapp 35,8 Mrd. ¥ (Steigerung um ca. 44,8% ggü. Vorjahreszeitraum) kommt Digital Contents auf eine operative Marge von über 50,9% und steuert somit ca. 90,2% des EBITs von Capcom bei (Capcom-EBIT ohne Berücksichtigung von nicht-allokierten Verwaltungskosten i.H.v. 4,7 Mrd. ¥).

Bei Other Businesses konnte der Umsatz im Vergleich zu den ersten neun Monaten des Geschäftsjahres 2021 um über 74,2% auf knapp 3,8 Mrd. ¥ gesteigert werden. Das entspricht einem Umsatzanteil von knapp 5,4% (2021: 3,3%). Maßgeblich hierfür war der im November 2021 veröffentlichte Kinofilm Resident Evil: Welcome to Raccoon City mit … ja … Schauspielern, die man vielleicht gesichtsweise irgendwoher kennt. Der Film spielte laut Box Office Mojo weltweit knapp 39 Mio. US-$ in den Kinokassen ein. Im Zuge der Single Content Multiple Usage Strategie wurde auch Monster Hunter das erste Mal durch einen Hollywood-Film „flankiert“. Monster Hunter mit Milla Jovovich, welche in der ersten Filmreihe von Resident Evil die Hauptrolle hatte, Tony Jaa (Ong-Bak) und Ron Perlman (Blade II, Hellboy I & II, Pacific Rim) kam im Dezember 2020 in den USA und im Juli 2021 in Deutschland in die Kinos und spielte ca. 42 Mio. US-$ ein bei einem Budget von 60 Mio. US-$. Irgendwie bekommt man den Eindruck, dass Milla Jovovich die unternehmenseigene Hollywood-Schauspielerin von Capcom ist. Wie die meisten „Capcom-Verfilmungen“ sind die beiden Filme bei den Kritikern eher durchgefallen.

Zudem fanden im dritten Quartal des Geschäftsjahres die beiden eSports-Veranstaltungen Street Fighter League: Pro-JP 2021 und Street Fighter League: Pro-US 2021 statt.

Das EBIT konnte im Vergleich zum Vorjahreszeitraum um ca. 79,9% auf ca. 1,5 Mrd. ¥ gesteigert werden. Das entspricht einer operativen Marge von knapp 41,0% und ca. 3,9% des gesamten EBITs (ohne Berücksichtigung von nicht-allokierten Verwaltungskosten i.H.v. 4,7 Mrd. ¥).

Damit wären wir auch schon beim Stable Business angelangt. Fangen wir mit Arcade Operations an. Der Umsatz des Segments steig in den ersten neun des Geschäftsjahres 2022 um ca. 28,1% auf knapp 9,0 Mrd. ¥ und macht somit ca. 10,2% des Konzernumsatzes aus (2021: 10,8 %). Das EBIT stieg um satte 387,2% auf über 0,4 Mrd. ¥ was vor allem an der Erholung nach der Pandemie lag. Arcade Operations kommt aber trotzdem nur auf eine recht magere Marge von ca. 4,7% und steuert zum gesamten EBIT lediglich knapp 1,2% bei. Aktuell betreibt man 42 Spielhallen (Arcades).

Im Segment Amusement Equipments sank der Umsatz sogar um über 26,4% auf 4,9 Mrd. ¥, was einem Umsatzanteil von ca. 5,6% entspricht (2021: 10,3%). Das EBIT ging ebenfalls um ca. 20,5% auf 1,9 Mrd. ¥ zurück, womit wir bei einer Marge von 39,1% wären und einem Anteil vom gesamten EBIT von knapp 4,9% wären. Im Quartalsbericht wird die Entwicklung lediglich mit einem „herausfordernden Umfeld“ begründet.

Es wird schnell klar, dass die beiden Bereiche ihren jeweiligen Namen ziemlich gut gerecht werden. Während das margenstarke Growth Business tolle Wachstumsraten aufweisen kann (Umsatzanteil Q1 – Q3 2022: 84,2% (Umsatzanteil Q1 – Q3 2021: 78,8%)), stagniert das Stable Business so vor sich hin (Umsatzanteil Q1 – Q3 2022: 15,8% (Umsatzanteil Q1 – Q3 2021: 21,2%)) und wird dadurch immer unbedeutender.

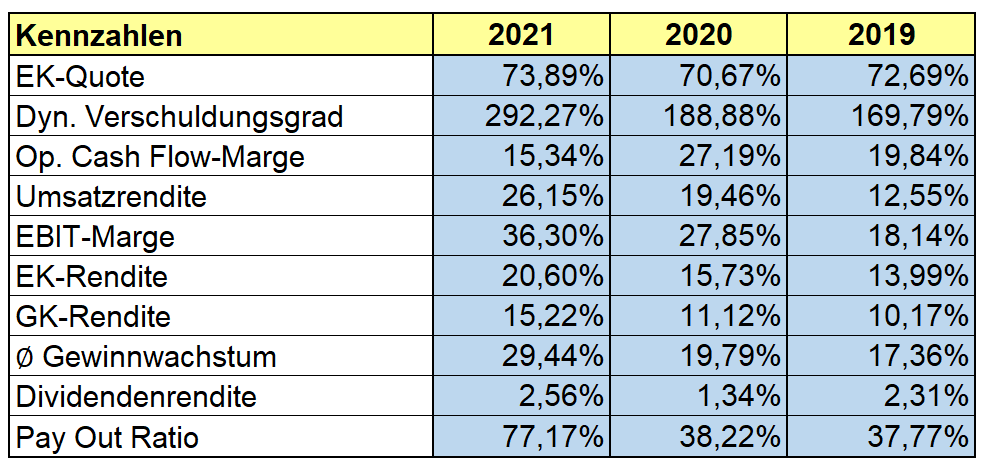

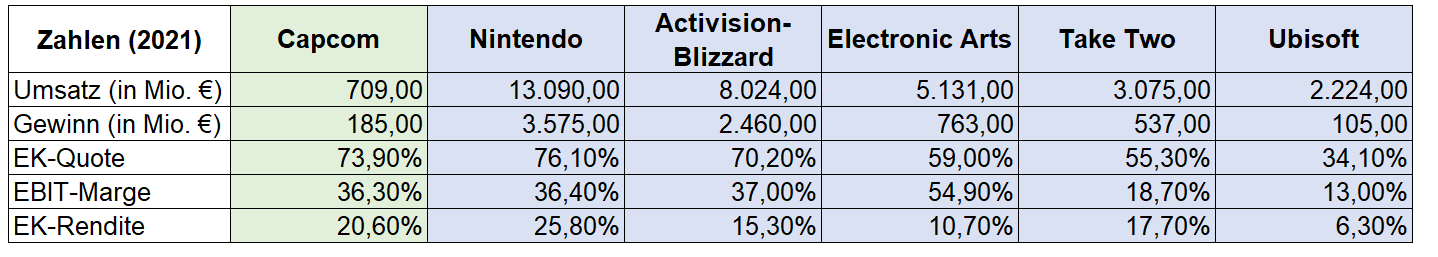

Kennzahlenanalyse

Die Kennzahlen können sich durchaus sehen lassen. Die Japaner sind finanziell sehr stabil aufgestellt. Die Eigenkapitalquote lag 2021 bei sehr starken 74%. In Kombination mit einem dynamischen Verschuldungsgrad von knapp 290% ist das eine sehr solide Basis.

In Sachen Profitabilität gibt es auch überhaupt nix zu meckern. Die EBIT-Marge lag 2021 bei wirklich sehr guten 36%. Auch Umsatzrendite (26%) und Eigenkapitalrendite (21%) sind lobenswert. Darüber hinaus stimmt das durchschnittliche Gewinnwachstum (bezogen auf 5-Jahreszeiträume).

Und selbst wer auf Dividenden steht wird bei Capcom fündig. Alles in allem eine ausgewogene und runde Sache.

Qualitative ANalyse

Capcom ist ein japanischer Unterhaltungskonzern, der sich auf Videospiele spezialisiert hat. Zu den bekanntesten Marken des Gaming-Konzerns gehören Titel wie Monster Hunter, Devil May Cry, Lost Planet, Mega Man, Street Fighter und Resident Evil.

Das Unternehmen betreibt eine sogenannte Single Content Multiple Usage Strategie. Das bedeutet vereinfacht gesagt, dass die einzelnen IPs (Intellectual Properties) wie Mega Man und Co. nicht nur für Videospiele vermarktet werden, sondern auch für Arcades, Filme, Serien, Mobile Games usw. verwendet werden und somit über diverse Kanäle hinweg Umsätze erzielen.

Das Geschäft wird in vier Segmente unterteilt:

Digital Contents ist das klassische Geschäft mit Videospielen. Diese werden entweder als klassische Disk (verpackt) oder digital (Downloads) verkauft und das sowohl für Spielekonsolen als auch für PC. Auch Mobile Games für das Smartphone sind hier enthalten. Es ist das mit Abstand größte Segment des Unternehmens mit einem Umsatzanteil von ca. 79% (Geschäftsjahr 2021).

Das Geschäftsfeld Other Businesses gehört wie Digital Contents zum Growth Business. Hier tummeln sich Sachen wie Copyright-bezogene Lizenzen für bspw. Lösungsbücher für Spiele sowie Filme, TV, Musik und Merchandise. Auch eSports -Umsätze werden hier aufgelistet. Der Umsatzanteil des Segments liegt bei ca. 3% (Geschäftsjahr 2021).

Das nächste Geschäftsfeld nennt sich Arcade Operations. Hier betreibt Capcom eigene Spielhallen, aber ausschließlich in Japan.

Sieht ganz lustig aus, ist aber nur für rund 10% der Umsätze (Geschäftsjahr 2021) verantwortlich. Neben Arcade Operations ist auch Amusement Equipments ein Teil des Stable Business und umfasst die Entwicklung, Produktion und den Verkauf von Software und LCD-Geräten für Spielautomaten (Pachinko– & Pachislo-Maschinen). Das Segment ist für über 7% der Umsätze (Geschäftsjahr 2021) verantwortlich

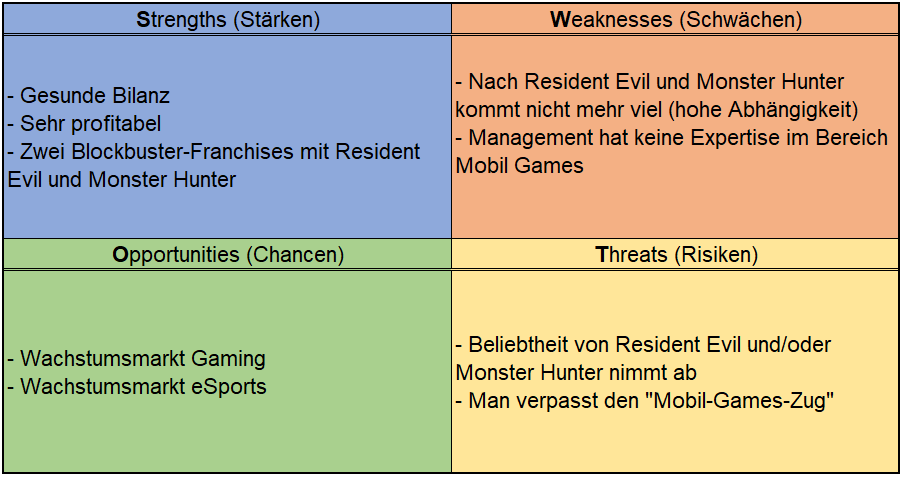

Beim Thema Burggraben konzentrieren wir uns auf die Markenstärke.

Hierzulande sind vor allem Resident Evil, Street Fighter, Monster Hunter und Mega Man bekannt und stehen für alteingesessene und beliebte Franchises.

Unter den der meistverkauften Spiele des Unternehmens finden sich demnach auch eben Mega Man (insgesamt 36 Millionen verkaufte Einheiten), Resident Evil (insgesamt 110 Million verkaufte Einheiten), Monster Hunter (insgesamt 72 Millionen verkaufte Einheiten) und Street Fighter (insgesamt 46 Millionen verkaufte Einheiten) wieder.

In Sachen Markenstärke hat unserer Meinung Capcom zwar klangvolle Namen parat, deren Glanz aber teilweise schon etwas verblasst ist (z.B. Mega Man und Street Fighter). Nur Monster Hunter und Resident Evil sind derzeit wirklich relevant und um dann von einem Burggraben zu sprechen wäre sicherlich leicht übertrieben.

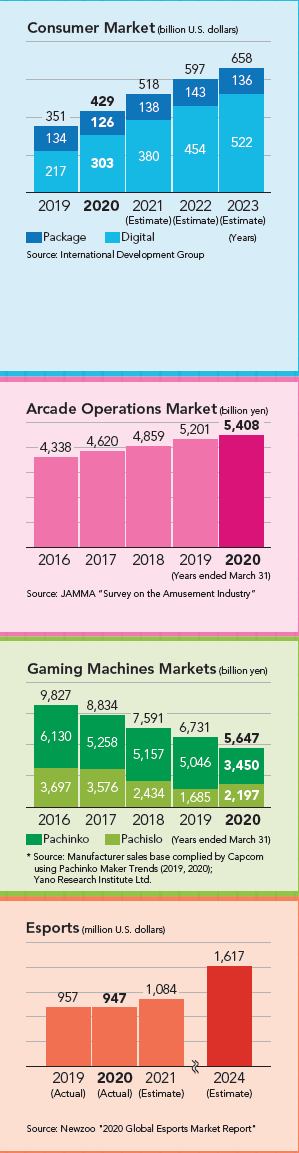

Das Marktwachstum sieht gut aus.

Capcom ist zwar etwas inkonsistent was Zeitangaben angeht, aber Trends lassen sich aus obiger Grafik dennoch gut ablesen. Der Consumer Market (Videospiele in physischer und digitaler Form) wächst weiterhin rasant und soll 2023 bei knapp 66 Mrd. US-$ liegen. Aber steht in der Grafik nicht knapp 660 Mrd. US-$? Ja irgendwie schon, aber die Japaner meinen es nicht so: „The forecast for 2021 is for the market to reach 51.8 billion dollars (up 20.7% from the previous year) owing to continued growth of the digital market and revitalization of the market with the popularization of new hardware. In the medium term, we see the digital market expanding rapidly in Southeast Asia and other developing regions and new game delivery methods such as streaming and subscriptions growing. As such, we expect the market to grow to 70.6 billion dollars by 2025 (up 64.6% compared to 2020).“ (Vgl. Capcom: https://www.capcom.co.jp/ir/english/data/annual.html)

Im Trend liegt auch eSports und wird somit immer wichtiger. Hier werden für das Jahr 1,6 Mrd. US-$ für den gesamten Markt prognostiziert.

Und generell Obacht bei den Grafiken von Capcom, die sind teilweise etwas konfus. In der obigen Grafik werden teilweise US-$ und dann auch mal wieder japanische Yen verwendet. Die Inkonsistenz bei den Jahresangaben gibt’s natürlich auch wieder. 😉

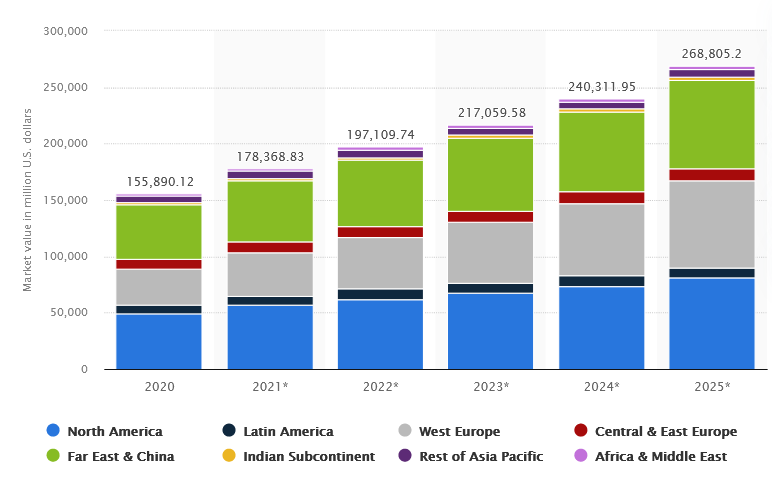

Insgesamt sieht es für die Zukunft nicht verkehrt aus:

Bis 2025 soll laut Statista der globale Videospielmarkt (Videospiele, Konsolen, In-Game-Käufe, Einnahmen aus Videospielabonnements, …) von 178 Mrd. US-$ in 2021 auf 269 Mrd. US-$ in 2025 steigen. Die regionalen Verteilungen bleiben dabei relativ ähnlich, Nordamerika und China werden aber wohl überproportional zulegen.

Amtierender CEO von Capcom ist Kenzo Tsujimoto. Dieser nette bereits 81-jährige Herr ist gleichzeitig auch Gründer eines der beiden Vorgängerunternehmen des heutigen Capcom und damit logischerweise seit Beginn des Gaming-Konzerns mit an Bord. Anfangs war er Präsident von Sanbi Co., Ltd., welches sich 1989 mit Capcom Co., Ltd. zusammenschloss.

Seit 2001 ist er auch durchgehend CEO des Unternehmens. Laut Geschäftsbericht 2021 besitzt er nach wie vor rund 3,8% der Aktien und seine Vita legt nahe, dass er sehr am Wohl von Capcom interessiert ist.

Konkurrenz- & Wettbewerbsanalyse

In der Gaming-Branche gibt es sehr viele Konkurrenten. Zu den wichtigsten zählen

Nintendo (gleichnamige Konsole und Titel wie Super Mario, Zelda, Pokémon), Activision Blizzard (World of Warcraft, Call of Duty, Overwatch – soll durch Microsoft übernommen werden), Electronic Arts (Battlefield, The Sims, FIFA), Take Two (Grand Theft Auto, BioShock) und Ubisoft (Assassin’s Creed, Rayman, Die Siedler).

Capcom ist mit seinen knapp 700 Mio. € Umsatz mit Abstand der kleinste Fisch im Teich, alleine Nintendo ist gemessen am Umsatz über 18x größer. Und weil wir schon bei Nintendo sind, diese sind es auch, die als einzige Capcom (EK-Quote: 74%) bei der EK-Quote noch übertreffen (Nintendo: 76%). Auf dem Treppchen folgt noch Activision (EK-Quote: 70%). Ziemlich ähnlich verhält es sich bei der EBIT-Marge, hier liegt Activision (37%) knapp vor Nintendo (36%) und Capcom (36%). Trotz der hohen EK-Quote ist die EK-Rendite von Capcom mit knapp 21% noch sehr ordentlich. Lediglich mal wieder Nintendo (26%) legt noch eins oben drauf.

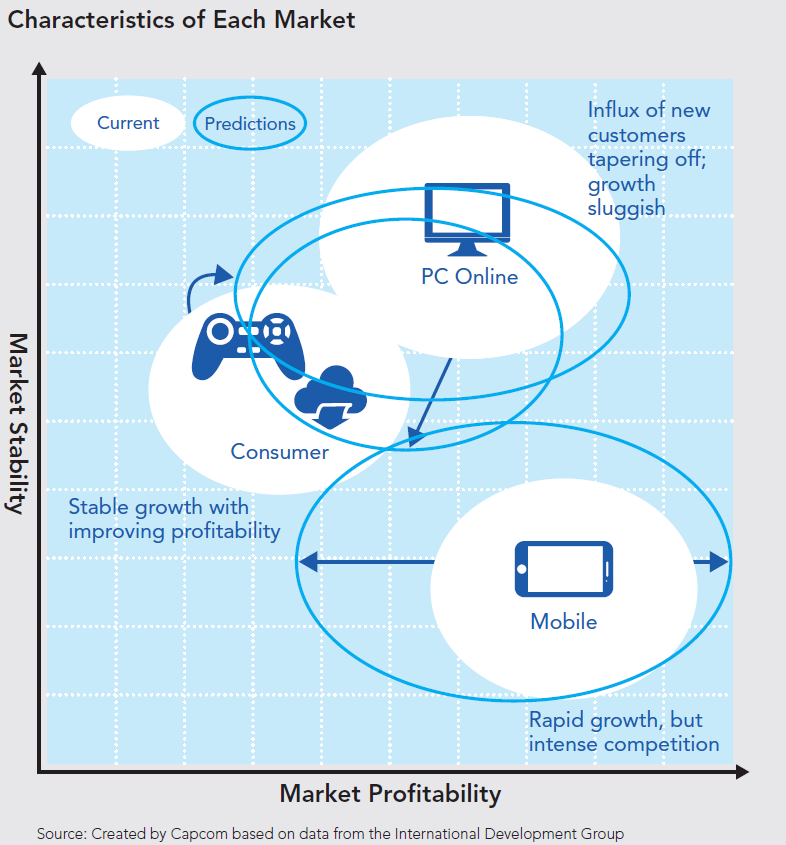

Sehen wir uns das Wettbewerbsumfeld von Capcom noch etwas genauer an

Bei den verkauften Spielen („verpackt“ und Downloads) geht Capcom, wie oben bereits erwähnt, davon aus, dass dieser Markt von 42,9 Mrd. US-$ in 2020 auf 70.6 Mrd. US-$ in 2025 wächst. Die Japaner sagen, dass die Konsumentenbasis aus loyalen Kunden besteht, die auch sehr gerne Fortsetzungen der Spiele kaufen. Dieselbe Aussage lässt sich auch auf die Mobile Games ummünzen, allerdings ist hier die Konkurrenz noch einmal wesentlich höher und der Markt dementsprechend umkämpfter.

Zu guter Letzt wird noch der PC Online Markt betrachtet, der aufgrund der Loyalität der Kunden die höchste Stabilität aufweist. Durch die steigende Beliebtheit und immer besser werdenden „Online-Möglichkeiten“ bei den Konsolen erwartet man hier aber das geringste Wachstum.

In einer hauseigenen Analyse des Wettbewerbsumfeldes kommt man daher auf folgende Ergebnisse:

Die Gefahr durch neue Konkurrenz im etablierten Konsolenmarkt wird als eher gering betrachtet, da einfach zu viel initiales Kapital nötig wäre um konkurrenzfähige Produkte aufzubauen. Kunden sind bereit für Spiele auch mal mehr Geld auszugeben, allerdings müssen diese dann hohen Qualitätsstandards genügen. Ein interessanter Aspekt ist auch, dass sich die verschiedenen Videospiele zwar insgesamt voneinander unterschieden, man jedoch immer mehr um sowohl das Geld als auch die Zeit der Nutzer konkurriert. Der Tag hat nun mal nur 24 Stunden und hier bleibt die Frage wie viel Zeit zocken einnimmt und was man dann zockt.

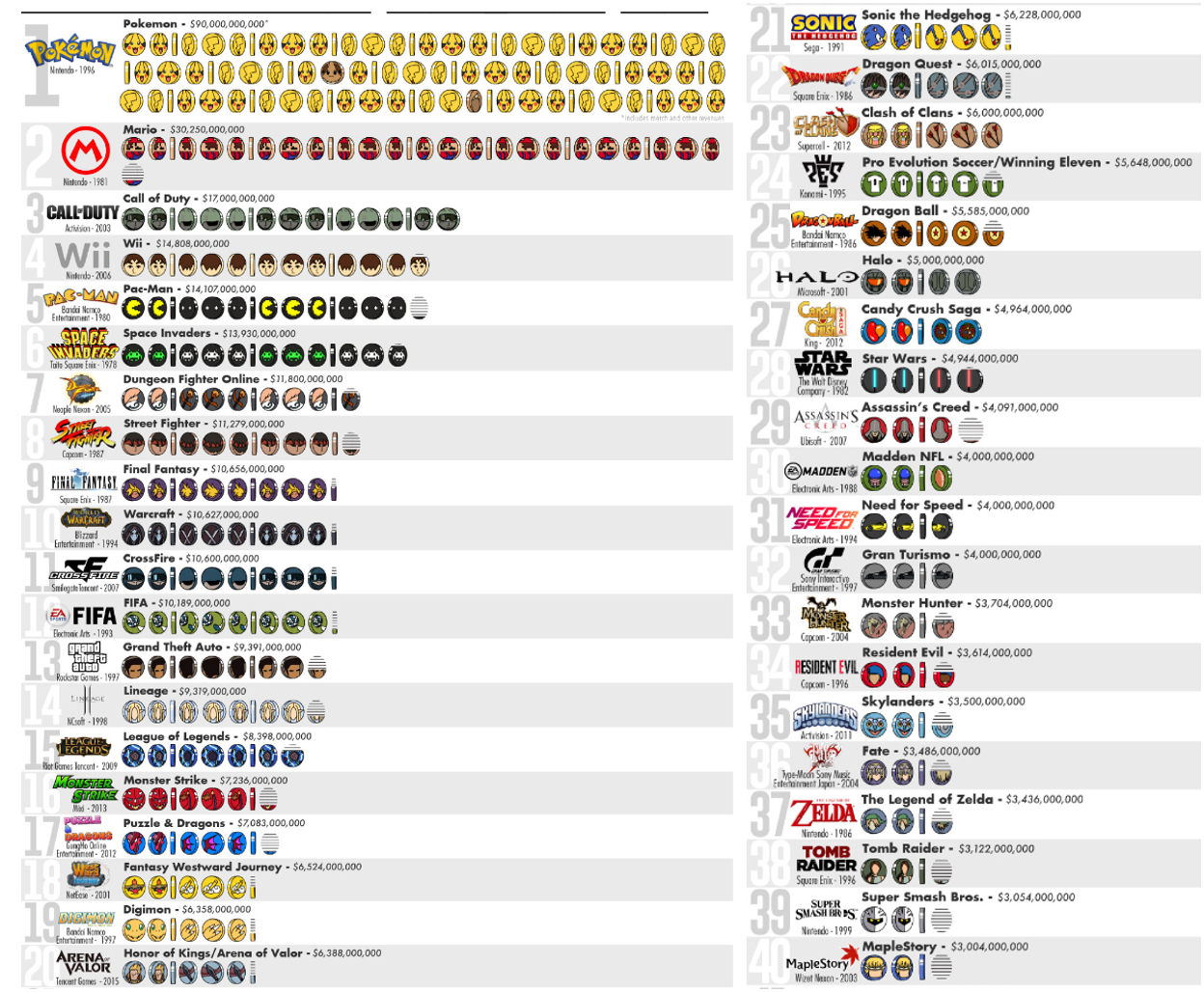

Unter den 50 größten Videospiel-Franchises ist Capcom dreimal vertreten und zwar mit Street Fighter auf Rang 8, Monster Hunter auf Rang 33 und Resident Evil auf Rang 34.

Wie nicht anders zu erwarten führt die Liste Nintendo mit Pokémon (Platz 1), Mario (Platz 2), Wii (Platz 4), Zelda (Platz 37) und Super Smash Bros. (Platz 39) an.

Risiken

Wir konzentrieren uns hier auf die Risiken im Growth Business, da Capcom ja auch selbst weiß, dass das Stable Business in Zukunft immer weniger relevant für den Unternehmenserfolg sein wird. Die Japaner haben zwar aktuell mit Resident Evil und Monster Hunter zwei Blockbuster-Franchises mit einer treuen Fanbase, aber dahinter kommt wenig. Die erfolgreichen Titel, die Capcom selbst daneben noch nennt, spielen unserer Meinung nach nicht in der gleichen Liga. Da sind Unternehmen wie Nintendo und Activision Blizzard doch deutlich breiter und teilweise in der Spitze auch stärker aufgestellt. Sollte also nun, aus welchen Gründen auch immer (bspw. die Qualität der Spiele nimmt ab), die Beliebtheit eines der beiden Flaggschiffe der Japaner sinken, wird das Unternehmen große Probleme bekommen. Aber auf der anderen Seite muss man auch erwähnen, dass es das Unternehmen bisher geschafft hat die Beliebtheit der beiden Spielreihen über Jahre hinweg hoch zu halten.

Der Bereich Mobile Games verspricht hohe Wachstumschancen, aber das zieht auch viel Wettbewerb nach sich. Wie die Japaner selbst schon erkannt haben sind die Markteintrittsbarrieren für neue Wettbewerber gering und Capcom hat auch ehrlicherweise zugegeben, dass es dem Unternehmen bisher an Hit-Titeln mangelt und das Management auch nicht unbedingt die größte Erfahrung in diesem Bereich hat. Es ist somit gut möglich, dass die Japaner diesen Zug verpassen, aber gegebenenfalls davor noch viel Geld dafür verbrennen.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 4,5% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 2,5% zusammen.

Bei aktuellen Owner Earnings von 26 Mio. € (2021) ergeben sich folgende Werte:

Fairer Wert: 11 €

10% Sicherheitsmarge: 10 €

20% Sicherheitsmarge: 9 €

30% Sicherheitsmarge: 8 €

40% Sicherheitsmarge: 7 €

Buchwert: 3 €

Derzeitiger Aktienkurs (16.04.2022): 22 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Capcom ist irgendwie sympathisch, hat aber doch ein paar Makel. Die Zahlen der Japaner sind mehr als solide und man ist in zwei Wachstumsbereichen (Gaming & eSports) tätig. Man hat einige Videospiel-Franchises, die teilweise seit Jahrzehnten eine treue Fanbase haben – allen voran Resident Evil und Monster Hunter.

Aber jetzt kommen auch schon unsere Kritikpunkte: Hinter den beiden Blockbustern Resident Evil und Monster Hunter kommt derzeit nicht wirklich mehr viel und daher ist man von diesen beiden Serien sehr abhängig. Da sind Unternehmen wie bspw. Nintendo sowohl in der Breite als auch in der Spitze stärker aufgestellt. Auch der Single Content Multiple Usage Ansatz ist ganz nett und klingt toll, aber das ist auch nichts weltbewegend Neues oder Einzigartiges – das macht z.B. Disney ebenfalls, nur ein gutes Stückchen erfolgreicher.

Wir haben Capcom schon mit einem Anime verglichen und damit meinen wir vor allem das Berichtswesen. Es sind zwar alle Informationen vorhanden, aber irgendwie alles zu bunt, unstrukturiert und konfus. Wir haben jetzt nicht den Eindruck, dass die Japaner irgendetwas bewusst verbergen wollen, aber diese unstrukturierte Informationsmüllhalde („So wurde vor Jahren meine Facharbeit im Englisch-LK mal bezeichnet, ich weiß also wovon ich rede.“ 😉 – Dani) gefällt uns als Investoren nicht wirklich, da es die Analyse deutlich verkompliziert bzw. erschwert.

Und dann haben wir noch einen ganz persönlichen Grund warum Capcom für uns derzeit nicht in Frage, das hat aber rein gar nichts mit der Qualität des Unternehmens zu tun. In Japan ist Glücksspiel zwar verboten, aber die Pachinko– & Pachislo-Spielautomaten, die auch Capcom produziert, sind mehr oder weniger Glücksspielautomaten, die dieses Verbot umgehen. „Da in Japan – mit Ausnahme der staatlichen Lotterie und des staatlich kontrollierten Wettsystems – ein allgemeines Verbot für Geldgewinne besteht, gibt es beim Pachinko keine Geldpreise. Der Spielgewinn, der aus Metallkügelchen besteht, darf nur in Sachpreise mit einem jeweiligen Wert von weniger als 10.000 Yen wie etwa Feuerzeuge oder Parfümfläschchen eingetauscht werden. Zu den Sachpreisen gehören jedoch auch Feingoldbarren mit einem jeweiligen Einzelwert unter 10.000 Yen. Hiervon können entsprechend dem Gewinn beliebig viele ausgegeben werden.

In der unmittelbaren Umgebung der meisten Pachinkospielhallen gibt es Buden, die diese Sachpreise, vor allem die Feingoldbarren gegen Bargeld ankaufen, wobei Verkäufer und Ankäufer sich häufig aufgrund eines Sichtschutzes gegenseitig nicht zu sehen bekommen. Hierdurch wird das Verbot der Geldgewinne umgangen.“ (Vgl. Wikipedia: https://en.wikipedia.org/wiki/Pachinko)

Als Teil unserer Investmentphilosophie haben wir von Anfang an festgelegt, dass wir nicht in Glücksspiel investieren und somit ist Capcom für uns aktuell einfach raus. Aber wie gesagt, hat dieser Punkt nichts mit der Qualität des Unternehmens zu tun und ist lediglich unsere persönliche Einstellung dazu. Das muss jeder Investor für sich selbst bewerten.

Daher werden wir das japanische Unternehmen aktuell lediglich auf unserer Watchlist als „Benchmark-Unternehmen“ (unsere eigene Bezeichnung) behalten. Sollte Capcom sein Amusement Equipments Geschäft aber irgendwann einmal veräußern, würden sich für uns die Fakten ändern und wir müssten die Sache neu bewerten – ganz im Sinne von John Maynard Keynes: „When the facts change, I change my mind – what do you do, sir?“

Jetzt seid ihr wieder gefragt: Wie schätzt ihr Capcom ein? Welche Spiele von Capcom habt ihr schon gespielt? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

30 Tage kostenlos testen

Weitere Quellen

Capcom: https://www.capcom.co.jp/ir/english/data.html

Capcom: https://www.capcom.co.jp/ir/english/company/business.html

Capcom: https://www.capcom.co.jp/ir/english/company/history.html

Capcom: https://www.capcom.co.jp/ir/english/data/annual.html

Capcom: https://www.capcom.co.jp/ir/english/data/result.html

Capcom: https://www.capcom.co.jp/ir/english/business/salesdata.html

Statista: https://www.statista.com/statistics/253816/value-of-the-global-video-game-market-in-by-region/

Visual Capitalist: https://www.visualcapitalist.com/50-biggest-video-game-franchises-revenue/

Box Office Mojo: https://www.boxofficemojo.com/title/tt6920084/

Box Office Mojo: https://www.boxofficemojo.com/release/rl1862895105/

Wikipedia: https://en.wikipedia.org/wiki/Pachinko

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Eine sehr umfangreiche Darstellung. Der Grund warum ich nie bei Capcom eingestiegen bin ist mir die zu große Abhängigkeit von einigen Blockbuster-Titeln wie Monster Hunter Rise. Die Spezialisierung auf wenige, gute Titel ist natürlich schon sinnig und effektiv. Aber das Gameportfolio ist tatsächlich anfällig wenn ein XXL-Game floppen sollte.

Hallo Volker,

vielen Dank für deinen Kommentar. 🙂

Da hast du Recht. Die Abhängigkeit von eigentlich nur 2 Franchises (Resident Evil und Monster Hunter) ist ein Risiko, welches man sich bei Capcom immer vor Augen führen sollte bevor man in irgendeiner Form aktiv werden möchte.

Beste Grüße

Dani