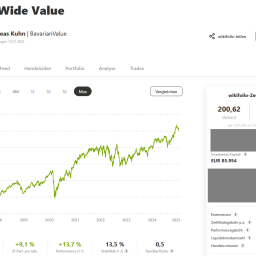

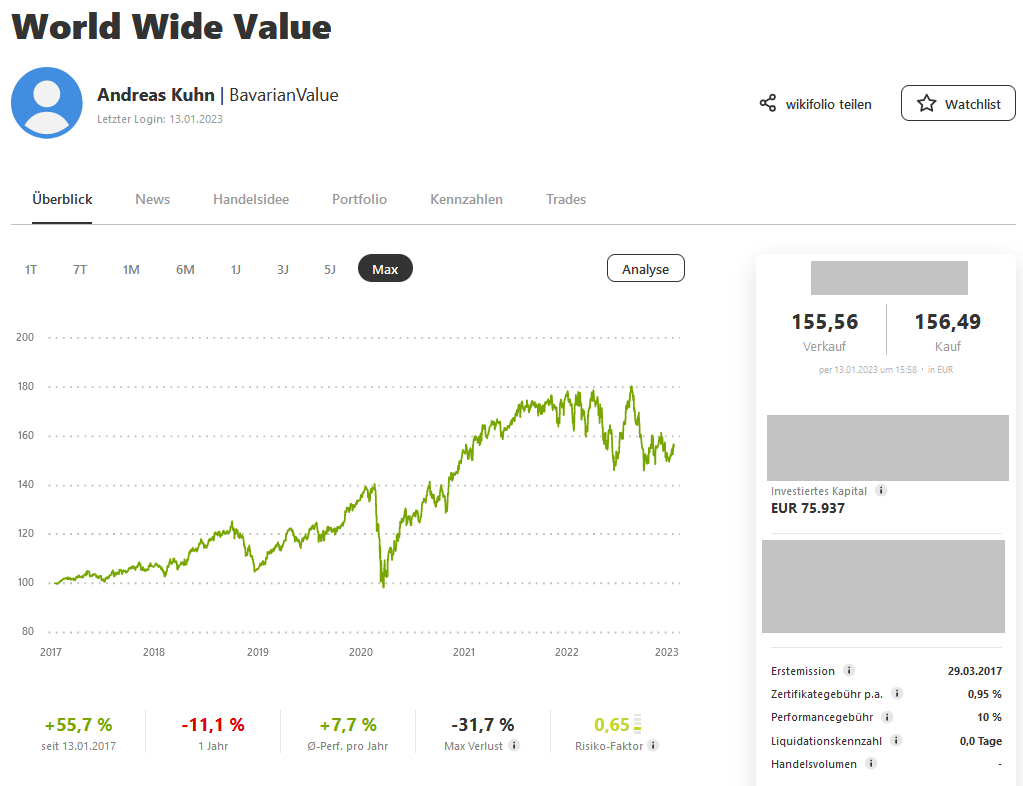

Willkommen zum jährlichen Review unseres wikifolios “World Wide Value”:

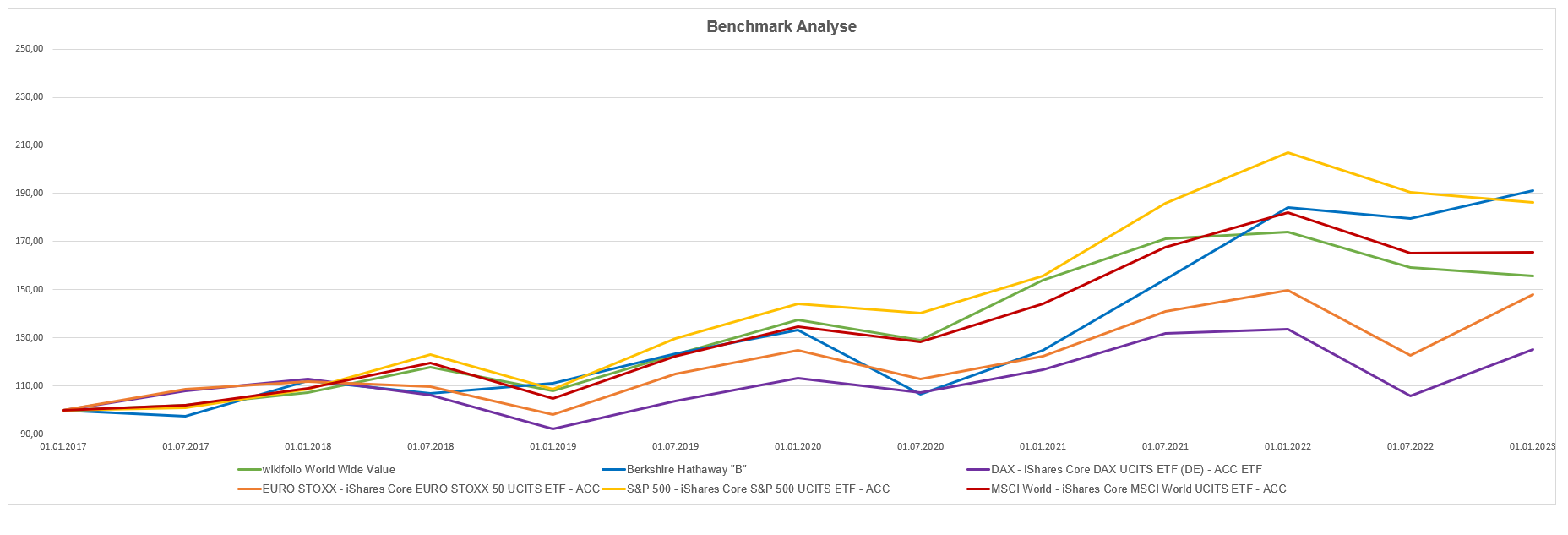

First things first: Zunächst wollen wir kurz auf das Update zu unserem letzten Review und der damit einhergehend Benchmarkanpassung eingehen: „Markus hat uns mit seinem Kommentar darauf aufmerksam gemacht, dass unsere Benchmark-Auswahl nicht ideal ist. Zwar macht der MSCI World weiterhin Sinn, aber es ist natürlich aussagekräftiger, wenn wir uns mit dem Performanceindex (inklusive Dividenden und deren Wiederanlage) und nicht mit dem Kursindex (Preisindex ohne Berücksichtigung von Dividenden) vergleichen. Daher haben wir uns entschieden, dass wir uns ab jetzt mit thesaurierenden ETFs (Dividenden werden automatisch reinvestiert), die die jeweiligen Indices abbilden, vergleichen – auch, wenn wir die Handicaps haben, dass wir im wikifolio keine Dividenden von US-amerikanischen Unternehmen gutgeschrieben bekommen und in der wikifolio-Performance die Gebühren bereits abgezogen wurden. Aber ohne Herausforderung wär’s ja auch langweilig.“

Unser bisheriger Benchmarkvergleich war jetzt nicht wirklich falsch, aber eben auch nicht ideal. Das haben wir nun korrigiert und damit hoffentlich die Aussagekraft des Vergleichs weiter erhöht.

Sonst hat sich in den letzten Monaten an den Börsen eigentlich gar nicht so viel verändert. Die Geldpolitik der Zentralbanken ist immer noch das bestimmende Thema und auch Rezessionsängste spielen weiterhin eine Rolle. Lediglich die Inflation nimmt in den USA – im Gegensatz zur Eurozone, wo die Kerninflation (ohne Energie und Lebensmittel) im Dezember weiter gestiegen ist – ab, auch wenn sie immer noch deutlich über dem Inflationsziel liegt.

Performancetechnisch stehen wir eigentlich fast genau da wo wir vor einem Halbjahr auch standen. Nach der Bärenmarktrally im Sommer, ging es wieder relativ steil nach unten und jetzt stehen der MSCI World, der S&P 500 und auch wir wieder ungefähr da wo wir Anfang Juli auch standen – also irgendwie alles beim Alten. Trotzdem können wir mit der Performance des letzten Jahres nicht wirklich zufrieden sind, da vor allem im letzten Quartal 2022 einige unserer größten Positionen geschwächelt haben.

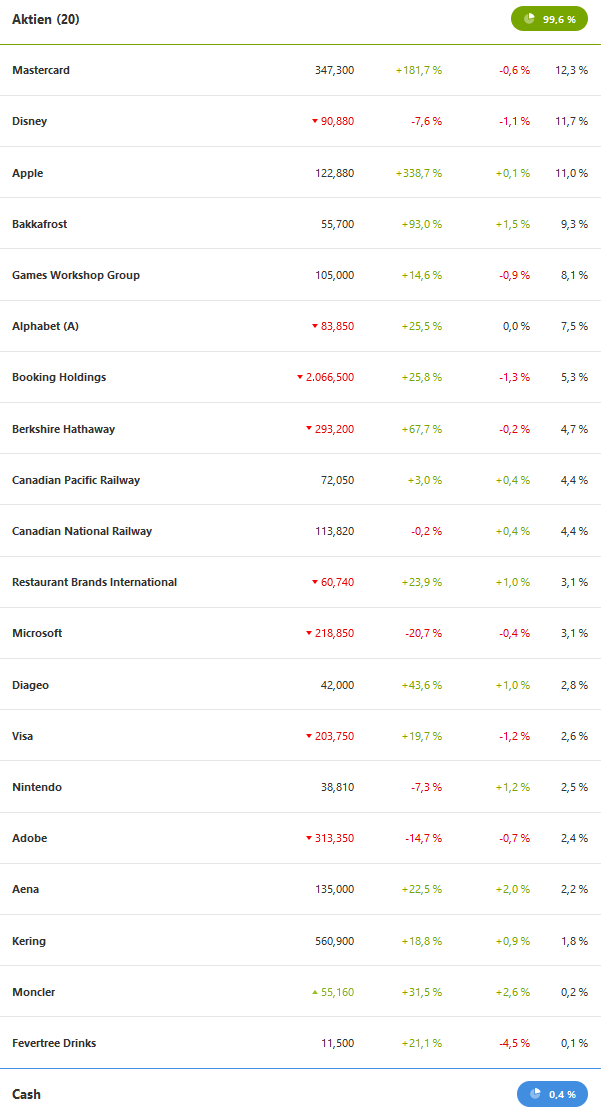

Unsere Positionen

Bei unseren größten Positionen hat sich etwas getan. Mastercard hat sich auch in den letzten Monaten sehr gut gehalten und ist mittlerweile unsere größte Position und das obwohl wir diese Position im letzten Halbjahr etwas reduziert haben. Apple haben wir zwar auch reduziert, aber hier war dann wohl doch eher der Kurseinbruch im vierten Quartal der Grund weshalb der iPhone-Hersteller nur noch auf Platz 3 landet und sich ein Kopf-an-Kopf-Rennen mit Disney liefert, welches sich derzeit ebenfalls nicht mit Ruhm bekleckert. Dahinter folgt weiterhin Bakkafrost auf Platz 4. Alphabet musste den fünften Platz an Games Workshop abtreten. Zwar haben wir unsere Position beim „Nerd-Unternehmen“ leicht erhöht, aber die beiden haben den Platz vor allem aufgrund der schlechten Performance von Alphabet und der guten Entwicklung von Games Workshop getauscht. Insgesamt muss man festhalten, dass sich viele unserer Schwergewichte im letzten Halbjahr nicht gut geschlagen haben. Mastercard und Games Workshop waren hier die Lichtblicke und haben uns vor einer schlechteren Performance bewahrt. Games Workshop konnte vor allem zum Jahresende zulegen nachdem im Dezember der Deal mit Amazon zur Produktion von Warhammer-40K-Filmen &-Serien von und mit Superman Henry Cavill veröffentlicht wurde. Apple und Alphabet wiederum kämpfen mit einer drohenden Rezession und ein paar anderen Baustellen. Apple rechnet laut Medienberichten wohl mit einer schwächeren Nachfrage und hat scheinbar einige Zulieferer angewiesen deswegen die Produktion zu drosseln. Vorher hatte man durch die Ausschreitungen in China im Zusammenhang mit der dortigen Null-Covid-Politik Produktionsausfälle im größten iPhone-Werk der Welt von Foxconn. In wirtschaftlich harten Zeiten werden gerne zu allererst die Marketingausgaben zurückgefahren und das kriegt dementsprechend Alphabet zu spüren. Zudem erhöht Microsoft durch den Druck auf Alphabet. Der auf künstlicher Intelligenz basierende Chatbot ChatGPT von OpenAI, an dem Microsoft auch beteiligt ist und scheinbar auch noch mehr investieren will, soll in die Suchmaschine Bing integriert werden und damit zu einer ernsthaften Konkurrenz für Google werden. Disney und Bakkafrost hingegen befinden sich im Umbau. Disney muss sich bei den Streaming Wars durchsetzen und zeigen, dass es mit seinem Streaming-Angebot nachhaltig Geld verdienen kann und Bakkafrost kämpft weiter mit der Integration der Scottish Salmon Company. Bei beiden Unternehmen wollen wir dieses Jahr aber zumindest eine positive Entwicklung sehen. Es gab für „unsere“ Unternehmen schon einfachere Zeiten, aber wir sind der Meinung, dass alle vier Unternehmen gute Chancen haben die aktuelle Phase zu meistern.

Insgesamt kommen unsere Top 4 (Mastercard, Disney, Apple, Bakkafrost) auf ca. 44% nachdem es vor sechs Monaten noch 51% waren. Der Anteil der Top 5 (jetzt mit Games Workshop anstatt Alphabet) kommt auf ca. 52%, vor einem halben Jahr noch auf ca. 61%. Zwar haben wir Ende Juli und August ein paar Aktien verkauft, aber größtenteils haben sich die Positionen von selbst reduziert.

Wie eben angemerkt, haben wir das Zwischenhoch im Sommer genutzt um unsere Positionen bei Mastercard und Apple etwas zu reduzieren. Das war’s aber dann auch schon mit unseren Tätigkeiten auf der Verkäuferseite.

Bei den Käufen waren wir bis Anfang Oktober wieder recht aktiv, weshalb wir unsere Käufe wieder in Nachkäufe (Position war schon vor dem 13.07.2022 im wikifolio) und neue Positionen (Erstkauf ins wikifolio nach dem 13.07.2022) untergliedern:

Nachkäufe

Adobe (Käufe von August bis Oktober)

Kering (Kauf im August)

Nintendo (Kauf im August)

Games Workshop Group (Kauf im Oktober)

Neue Positionen

Microsoft (Käufe von August bis Oktober)

Fevertree Drinks (Kauf im Oktober)

Moncler (Kauf im Oktober)

Warum haben wir nur bis Anfang Oktober gekauft? Die Antwort ist ziemlich einfach – uns ging das Cash aus. Waren wir vor einem halben Jahr bereits ziemlich voll investiert, sind wir jetzt noch voller … ähm … voller investiert … oder voll investierter … egal. Unsere Cash-Position ist mittlerweile bei unter einem halben Prozent angekommen, wobei wir vor sechs Monaten auch schon bei unter 1% waren.

Quo vadis 2023?

Der Start ins Börsenjahr 2023 verlief überraschend positiv. Wird es so weitergehen? Wir haben keine Ahnung … aber zumindest kann das auch niemand anderes mit Gewissheit sagen. Wir sehen es zumindest folgendermaßen: Unser Meinung nach war die Stimmung im letzten Jahr – mit Ausnahme des Sommers – an den Finanzmärkten sehr schlecht, vor allem auch wieder zum Ende des Jahres. Wenn die Stimmung eh schon schlecht ist, haben negative Nachrichten wenig Überraschungspotential, weil man sowieso schon einplant, dass alles sche&%$e wird … und das hat der Markt auch schon entsprechend eingepreist. Positive Meldungen haben wiederum viel Überraschungspotential. Somit gäbe es momentan – zumindest unserer Meinung nach – wohl mehr Potential nach oben als nach unten, aber wir haben auch generell immer eine positive Grundeinstellung. Können wir mit unserer Vermutung falsch liegen? Aber sowas von! Können die Zentralbanken einer positiven Börsenentwicklung einen Strich durch die Rechnung machen? Immer! Aber trotzdem schätzen zumindest wir die Lage derzeit so ein. Da wir fast zu 100% investiert sind, würden wir einen Aufschwung wohl gut mitmachen … einen Abschwung aber leider auch. Nichtsdestotrotz haben wir im letzten Jahr sehr viel lernen dürfen und der Bärenmarkt hat uns aufgezeigt wo die Schwächen in unserem Portfolio, in unserer Strategie und auch bei uns liegen. Darüber haben wir ja in unserem letzten Review und unseren Letters bereits gesprochen. Und dementsprechend versuchen wir auch dieses Jahr wieder unsere Schwachstellen zu beheben und uns stetig zu verbessern … und natürlich erstmal den Bärenmarkt zu überleben. 😉

Hier geht’s zum wikifolio: https://www.wikifolio.com/de/de/w/wf10000wwv

Weitere Infos gibt’s hier: http://bavarian-value.de/wikifolio/

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren! 😉

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Vollversion Stox Box Blue: 30 Tage kostenlos testen

Kostenlose Version Stox Box Light: Ohne Angaben von Zahlungsinformationen

Disclaimer

Hinweis nach §34b WpHG: Wir besitzen privat teilweise selbst die im wikifolio enthaltenen Aktien. Das wikifolio stellt keine Anlageberatung oder Anlageempfehlungen dar.

Risikohinweis: Die in unserem wikifolio enthaltenen Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.