Wie ihr mitbekommen habt, sind wir dieses Jahr aufgrund einiger anderer Themen, auf unserem Blog leider eher auf Sparflamme unterwegs – sorry. Daher freut es uns selbst umso mehr, dass wir wieder einmal eine Inside-Analyse fertig stellen konnten. Dieses Mal geht es um ein US-amerikanisches Getränkeunternehmen, das im deutschsprachigen Raum – unserer Meinung nach zumindest – eher weniger analysiert wird. Finden wir heraus, ob das berechtigt ist, indem wir uns Keurig Dr Pepper einmal genauer ansehen.

Keurig Dr Pepper Inc.

Keurig Dr Pepper ist ein US-amerikanisches Getränkeunternehmen, welches kohlensäurehaltige und nicht-kohlensäurehaltige Softdrinks, Ready-to-Drink-Tees &-Kaffees und Säfte herstellt und ebenso ein führender Produzent von Einzelportion-Brühsystemen (Kaffeemaschinen) und K-Cups (Kaffeekapseln) ist. Das Unternehmen entstand 2018 durch die Fusion des Kaffeemaschinenherstellers Keurig mit dem Softdrink-Produzenten Dr Pepper Snapple (DPS). Keurig Dr Pepper (KDP) bietet mehr als 125 eigene, lizenzierte und Partnermarken an. Zu den wichtigsten Marken des Produktportfolios zählen Keurig (Kaffeemaschinen), Dr Pepper (Softdrink), Canada Dry (Softdrink), Snapple (Eistee & Säfte), 7Up (nur in den USA, außerhalb der USA liegen die Rechte bei PepsiCo) und Schweppes (nur in den USA und Kanada, sonst bspw. bei Coca-Cola).

Und dieses Produktportfolio kann sich durchaus sehen lassen. Dr Pepper ist bspw. in den USA die Nummer 2 unter den kohlensäurehaltigen Softdrinks, Canada Dry und Schweppes findet man in den USA und Kanada auf den ersten beiden Plätzen der beliebtesten Ginger Ales, Sunkist ist die führende Orangenlimonade in den USA, 7Up ist in den USA bei den Zitronenlimonaden auf Platz 2 und Snapple ist die US-amerikanische Nummer-2-Ready-to-Drink-Tee-Marke. Zudem gehören drei der zehn beliebtesten K-Cup-Marken (Kaffeekapseln) der USA und mit Keurig auch das beliebteste Einzelportion-Brühsystem (Kaffeemaschine) der USA und Kanada zum Unternehmen. Ist alles zwar sehr USA-& Kanada-lastig, aber trotzdem durchaus beeindruckend.

Bis Ende 2022 hat das Unternehmen seine Geschäftsaktivitäten in vier Bereiche unterteilt:

- Coffee Systems: Herstellung von Einzelportion-Brühsystemen (Kaffeemaschinen) und K-Cups (Kaffeekapseln) in den USA und Kanada – auch für Unternehmenskunden wie Starbucks, Dunkin‘, Tim Hortons oder McDonald’s (Umsatzanteil 2022: Über 35,4%)

- Packaged Beverages: Produktion und Vertrieb von Getränken bspw. der Marken Dr Pepper, Canada Dry, 7UP, Sunkist, RC Cola, Mott’s, Snapple und Hawaiian Punch sowie die Herstellung von Getränkemarken von Drittunternehmen in den USA und Kanada (Umsatzanteil 2022: Ca. 47,0%)

- Beverage Concentrates: Herstellung von Getränkekonzentraten und Sirups von Marken wie bspw. Dr Pepper, Canada Dry, Schweppes, Sunkist, 7UP, Hawaiian Punch und RC Cola und Vertreib in den USA und Kanada (Umsatzanteil 2022: Knapp 12,3%)

- Latin America Beverages: Produktion und Vertrieb von Getränken bspw. der Marken Peñafiel, Mott’s, Dr Pepper, Crush und Aguafiel vor allem in Mexiko (Umsatzanteil 2022: Knapp 5,3%)

Historie

1981

Green Mountain Coffee Roasters, Inc. (GMCR) wird von Bob Stiller gegründet als dieser zusammen mit einem Partner zwei Drittel der Anteile an einer kleinen Kaffeerösterei in Waitsfield, Vermont, kauft.

1993

Green Mountain Coffee Roasters, Inc. (GMCR) geht an die Börse und investiert in das Kaffeemaschinen-Start-Up Keurig.

2006

Green Mountain Coffee Roasters (GMCR) übernimmt den Brühmaschinenhersteller Keurig, Inc..

2008

Die Dr Pepper Snapple Group wird von Cadbury Schweppes abgespalten.

2014

Green Mountain Coffee Roasters (GMCR) ändert seinen Namen in Keurig Green Mountain.

2016

Die Übernahme von Keurig Green Mountain durch eine Investorengruppe unter der Führung des Private-Equity-Unternehmens JAB Holding Company, die Holding der deutschen der Unternehmerfamilie Reimann, wird abgeschlossen und das Unternehmen von der Börse genommen.

2018

Keurig Green Mountain übernimmt die Dr Pepper Snapple Group für 18,7 Mrd. US-$, ändert seinen Namen in Keurig Dr Pepper und kehrt zurück an die Börse.

Gegenwart

Das Geschäftsjahr von Keurig Dr Pepper entspricht dem Kalenderjahr und somit endete das zweite Quartal 2023 des US-amerikanischen Getränkekonzerns am 30.06.2023.

In den ersten sechs Monaten des Geschäftsjahres 2023 konnte KDP seinen Umsatz um ca. 7,7% auf über 7,1 Mrd. US-$ steigern. Dieses Umsatzwachstum konnte trotz eines leicht rückläufigen Volumens vor allem durch Preissteigerungen erzielt werden. Das EBIT wiederum sank im Vergleich zum Vorjahreszeitraum um ca. 12,0% auf knapp 1,4 Mrd. US-$. Das lag aber auch an einer Vergleichszahlung, die man im ersten Quartal 2022 von BodyArmour erhalten hat. Auf der anderen Seite stieg der Gewinn des US-amerikanischen Getränkekonzerns um 20,8% auf 970 Mio. US-$. Für diese Entwicklung verantwortlich sind unter anderem ein in 2022 entstandener Verlust aus vorzeitig getilgten Schulden im Zuge der strategischen Refinanzierung des Unternehmens und geringere Zinsaufwendungen im aktuellen Geschäftsjahr. Insgesamt kann man festhalten, dass es in den betrachteten Zeiträumen ein paar Sondereffekte gab, die die Zahlen etwas verzerren.

Daher sehen wir uns nun die Entwicklung der einzelnen Business Units an. Seit 01.01.2023 berichtet das Unternehmen nicht mehr in vier, sondern in drei Segmenten:

- U.S. Refreshment Beverages (Erfrischungsgetränke USA): Umsätze aus dem Verkauf von Konzentraten, Sirups, fertigen Getränken in den USA

- U.S. Coffee (Kaffee USA): Umsätze aus dem Verkauf von Einzelportion-Brühsystemen (Kaffeemaschinen) und K-Cups (Kaffeekapseln) in den USA

- International (Internationales Geschäft außerhalb der USA): Umsätze aus dem Verkauf von Konzentraten, Sirups, fertigen Getränke in Kanada, Mexiko und der Karibik und von Einzelportion-Brühsystemen (Kaffeemaschinen) und K-Cups (Kaffeekapseln) in Kanada.

Das mit Abstand größte Segment ist U.S. Refreshment Beverages mit einem Umsatzanteil von ca. 60,7% in den ersten sechs Monaten des Geschäftsjahres 2023 (H1 2022: Knapp 58,3%). Dahinter folgen U.S. Coffee mit einem Umsatzanteil von ca. 26,6% (H1 2022: Über 29,7%) und International mit knapp 12,7% (H1 2022: Ca. 12,0%). Somit kommen über 87,3% der Umsätze aus den USA, aber auch der Rest kommt aus Nordamerika.

Das größte Umsatzwachstum schaffte KDP im Segment International mit einer Steigerung ggü. dem Vorjahreszeitraum von ca. 13,7% gefolgt von U.S. Refreshment Beverages mit ca. 12,2%. U.S. Coffee war das einzige Segment, das einen Umsatzrückgang hinnehmen musste mit ca. -3,6%. Der Umsatzanstieg in den Bereichen International und U.S. Refreshment Beverages lässt sich vor allem auf Preissteigerungen zurückführen, während man im Segment U.S. Coffee kaum Preissteigerungen durchsetzen konnte und die Nachfrage nach Kaffeekapseln nach der Pandemie, in der man gezwungen war seinen Kaffee vor allem zu Hause zu trinken, einbrach.

Die Profitabilität nahm jedoch in allen Bereichen außer im Segment International ab. Dort stieg die Marge um knapp 0,9%-Pkt. von ca. 20,4% auf über 21,2%. Bei U.S. Refreshment Beverages sank die Marge in den ersten sechs Monaten des Geschäftsjahres 2023 um knapp 6,1%-Pkt. von ca. 31,9% auf ca. 25,8% und bei U.S. Coffee sank sie um über 2,5%-Pkt. von ca. 27,9% auf knapp 25,4%. Damit ist das größte Segment U.S. Refreshment Beverages zwar auch immer noch das profitabelste, aber der Abstand zu den beiden anderen Business Units ist doch beträchtlich geschrumpft. Das lag zwar auch an der Vergleichszahlung von BodyArmour im Vorjahr, aber daneben unter anderem auch an aufgrund der Inflation gestiegenen Kosten und höheren Marketingausgaben. Die Inflation und höhere Marketingausgaben, sowie ein Rückgang beim abgesetzten Volumen nach dem „Pandemie-Kaffee-@-Home-Hoch“ haben auch bei U.S. Coffee die Profitabilität in Mitleidenschaft gezogen. Einzig das Segment International konnte der Inflation trotzen.

KDP ist aber der Meinung, dass sich das Kaffeegeschäft im zweiten Halbjahr wieder besser schlägt, auch deshalb, weil der Lockdown-Höhepunkt aus der Vergleichsperiode langsam verschwindet. Zudem erwartet das Unternehmen zusätzlich zu den aktuellen 38 Mio. Haushalten weitere 2 Mio. Haushalte vom Keurig-Kaffeesystem überzeugen zu können.

Außerdem investiert Keurig Dr Pepper immer mehr in schnellwachsende „trendige“ und/oder Premium-Getränkeunternehmen. Nach dem man sich letztes Jahr an A Shoc (Energy Drink), Athletic Brewing (alkoholfreies Bier) und Nutrabolt (Energy Drinks wie C4 Energy und Xtend Energy) beteiligt hat, möchte man nun 300 Mio. US-$ für 33% von La Colombe (Ready-to-Drink- & Premium-Kaffee) investieren. Der Deal soll Ende September abgeschlossen werden. Mit dieser Strategie möchte KDP auf der einen Seite natürlich vom Wachstum dieser Unternehmen profitieren, aber auch den Grundstein für eine mögliche spätere Übernahme legen.

Kennzahlenanalyse

Die Kennzahlen von KDP sind jetzt nicht wirklich überaus beeindruckend. Das Unternehmen läuft hier eher im Bereich mäßig bis bewölkt. Die Eigenkapitalquote ist mit Werten knapp an der 50%-Grenze noch ganz ansehnlich. Der dynamische Verschuldungsgrad spricht aber schon eine ganz andere Sprache, weshalb wir die finanzielle Stabilität des Unternehmens nur sehr bedingt positiv einschätzen.

Bei der Vielzahl an doch bekannten Marken, sollten die Margen eigentlich überzeugen, aber eine EBIT-Marge, die um die 20% schwankt ist für uns eher oberes Mittelfeld.

Der Umsatz erhielt natürlich durch die Übernahme von Dr Pepper Snapple Group durch Keurig Green Mountain in 2018 einen Schub, aber auch seitdem wächst dieser zumindest kontinuierlich an. Zudem steigt auch der Gewinn seit 2018 stetig. Eigenkapitalrendite und Gesamtkapitalrendite wiederum sind seit der Übernahme eher zum Wegschauen.

Zumindest eine regalmäßige Dividende schüttet das Unternehmen an seine Aktionäre aus, welche auch seit der Übernahme von Dr Pepper Snapple Group nicht gesenkt wurde.

Qualitative ANalyse

Keurig Dr Pepper (KDP) ist ein US-amerikanisches Getränkeunternehmen mit bekannten Marken wie Dr Pepper (kohlesäurehaltiges Erfrischungsgetränk und die Nummer 2 unter den kohlensäurehaltigen Softdrinks in den USA, in Deutschland auch bekannt durch den Film Forrest Gump), 7Up (zweitbeliebteste Zitronenlimonade in den USA), Sunkist (Reihe von Erfrischungsgetränken, aber vor allem bekannt für die führende Orangenlimonade in den USA), Schweppes (Vertriebsrechte für die Mixgetränke wie Tonic Water oder Ginger Ale in den USA und Kanada) und Snapple (verschiedene Eistees & Säfte) und diverse Kaffeekapselmarken (K-Cups) wie Green Mountain Coffee Roasters sowie die beliebteste Einzelportion-Brühsystemmarke (Kaffeemaschine) Keurig.

Das Portfolio von KDP umfasst mehr als 125 eigene, lizensierte und Partnermarken. Dabei lässt sich das Portfolio in die folgenden vier Produktkategorien einteilen:

- CSD (Carbonated Soft Drinks = kohlensäurehaltige Softdrinks): Z.B. Dr Pepper, Schweppes, 7Up, Sunkist

- NCB (Non-Carbonated Beverage = nicht-kohlensäurehaltige Getränke): Z.B. Snapple, Hawaiian Punch

- Single Serve Coffee (K-Cups = Kaffeekapseln): Z.B. Green Mountain Coffee Roasters

- Single Serve Brewers (Einzelportion-Brühsysteme = Kaffeemaschinen): Keurig

Das Unternehmen stellt die Produkte selbst her und vertriebt diese in den USA, Kanada, Mexiko und der Karibik. Bei der Herstellung muss man aber die einzelnen Segmente unterscheiden. Bei den Softdrinks bzw. alles was nicht mit Kaffee zu tun hat produziert KDP vor allem die Konzentrate, die dann entweder selbst für die Herstellung von fertigabgefüllten Getränken verwendet oder an externe Abfüllunternehmen verkauft werden. Genauso werden für die Gastronomie Sirups produziert und entweder selbst oder über Dritte an eben diese vertrieben. Nicht-kohlensäurehaltige Getränke (NCB = Non-Carbonated Beverage) werden primär als Ready-to-Drink, sprich fertigabgefüllte Getränke hergestellt und über das eigene Vertriebsnetz oder über Dritte vertrieben. Laut einer vom Unternehmen selbst zitierten Studie hatte KDP 2022 einen Marktanteil von 24,2 % am US-amerikanischen CSD-Markt (Carbonated Soft Drinks = kohlensäurehaltige Softdrinks) gemessen am Einzelhandelsumsatz.

Und nun zum Kaffee: Die Keurig-Kaffeemaschinen sowie die K-Cups (Kaffeekapseln) werden von KDP selbst entwickelt, hergestellt und vertrieben. Zum 31.12.2022 besaßen geschätzt knapp 38 Mio. Haushalte ein Keurig-Kaffeesystem.

Seit 01.01.2023 berichtet das Unternehmen in drei Business Units:

- U.S. Refreshment Beverages: Erfrischungsgetränke USA (Umsatzanteil H1 2023: Ca. 60,7%)

- U.S. Coffee: Kaffee USA (Umsatzanteil H1 2023: Ca. 26,6%)

- International: Erfrischungsgetränke und Kaffee außerhalb der USA – Kanada, Mexiko, Karibik (Umsatzanteil H1 2023: Knapp 12,7%)

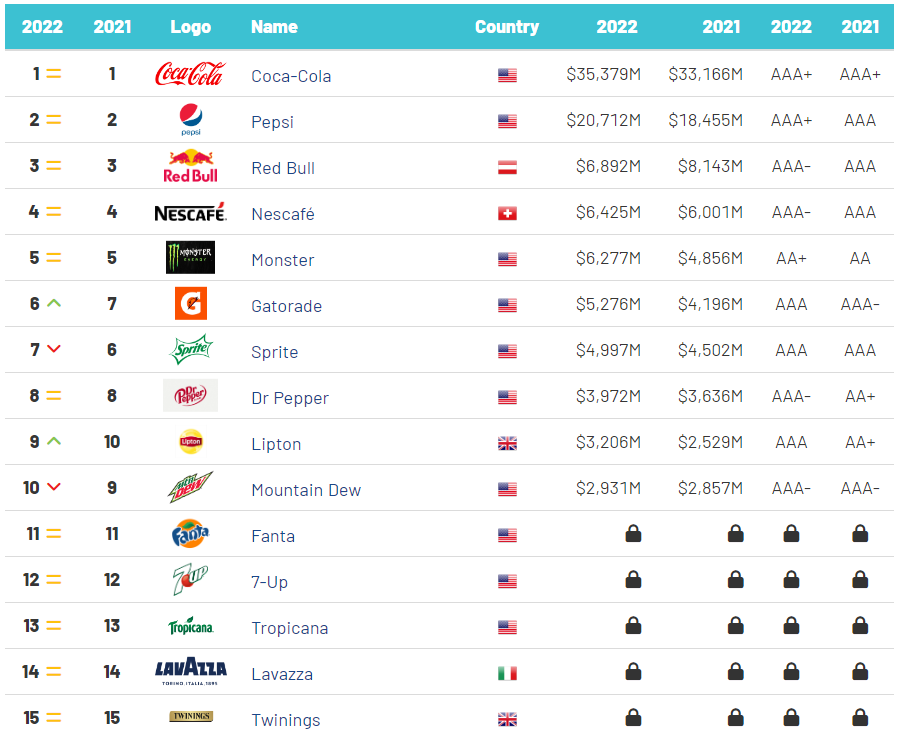

Keurig Dr Pepper hat, wie schon erwähnt, ein paar sehr bekannte Marken im Portfolio – auch, wenn die gesamte Ausrichtung des Unternehmens sehr USA- bzw. Nordamerika-lastig ist. Laut dem Non Alcoholic Drinks 25 2022 Ranking von Brand Finance gehören Dr Pepper (Platz 8) und 7Up (Platz 12) zu den 15 wertvollsten nicht-alkoholischen Getränkemarken der Welt.

Das britische Meinungsforschungsinstitut YouGov veröffentlicht quartalsweise ein Ranking der beliebtesten Getränkemarken. Im Ranking für das zweite Quartal 2023 – über alle Altersklassen hinweg – landen folgende KDP-Marken in den Top 30: 7Up auf Platz 10 (und aus irgendeinem Grund auch noch auf Platz 11), Mott’s auf der 12, Canada Dry auf der 14, Sunkist auf der 21, die eigentlich wertvollste Marke des Unternehmens, Dr Pepper, auf Platz 22, Schweppes Ginger Ale auf der 25, Snapple auf der 26 und Hawaiian Punch auf der 30

Zum Flaggschiff von KDP, Dr Pepper, gibt es aber auch noch eine interessante Studie von YouGov.

Demzufolge sind es vor allem die Gen X (Geburtsjahr 1965-1981) mit 36%, die Millennials (Geburtsjahr 1982-1999) – also unsere Generation, wobei wir persönlich Dr Pepper relativ eklig finden – mit 29% und die Baby Boomer (Geburtsjahr 1946-1964) mit 26%, welche die Fahne für Dr Pepper noch hochhalten. Die aktuellen Jahrgänge der Gen Z (2000 – X) stehen nur für 6% der Konsumenten und das ist unserer Ansicht nach doch alarmierend. Übertrieben gesagt, die Konsumenten von Dr Pepper sterben nach und nach aus und es rücken kaum neue Fans nach.

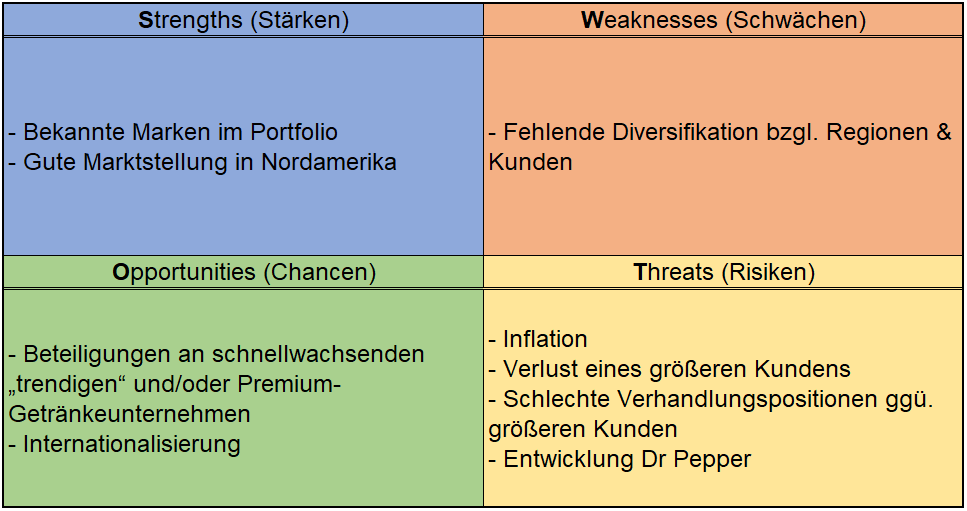

Eine gewisse Markenstärke ist bei Keurig Dr Pepper – auch wenn sich das Portfolio sehr auf die USA bzw. Nordamerika konzentriert – durchaus vorhanden. Aber die Entwicklung bei Dr Pepper gibt uns bspw. schon zu denken. Da sind Unternehmen wie z.B. Coca-Cola und PepsiCo sowohl in der Spitze als auch in der Breite besser und internationaler aufgestellt. Und das Beispiel Dr Pepper zeigt eben, dass die Beliebtheit auch schnell schwinden kann. Deswegen gibt es einen Unterschied zwischen bekannten Marken und Marken, die so in den Köpfen etabliert sind, dass sie tatsächlich einen Burggraben darstellen. Und das Markenportfolio von Keurig Dr Pepper gehört für uns leider eher zu ersterem.

Werfen wir einen Blick auf die Entwicklung des nicht-alkoholischen Getränkemarktes.

Der gesamte Markt für nicht-alkoholische Getränke soll von über 1.400 Mrd. US-$ in 2023 auf über 1.600 Mrd. US-$ in 2026 steigen.

Speziell für kohlensäurehaltige Softdrinks soll der Umsatz laut Statista von ca. 372 Mrd. US-$ in 2023 auf ca. 425 Mrd. US-$ in 2025 steigen, sprich insgesamt über 14% auf 3 Jahre.

Laut dem nicht in Mittelerde ansässigen Research-Unternehmen Mordor Intelligence wächst auch der Markt für Kaffeekapseln weiterhin mit einem durchschnittlichen jährlichen Wachstum von fast 7% auf ein Marktvolumen von voraussichtlich über 37 Mrd. US-$ in 2028.

Keurig Dr Pepper ist also in Märkten tätig, die Wachstum aufweisen, aber wir tun uns schwer KDP innerhalb dieser Märkte ein überdurchschnittliches Wachstum zuzutrauen.

CEO des Unternehmens ist Robert „Bob“ Gamgort und das seit Juli 2018 nach der Übernahme von Dr Pepper Snapple Group durch Keurig Green Mountain, da er vorher der CEO von Keurig Green Mountain war. Branchenerfahrung hat der gute Mann jedenfalls vorzuweisen, denn er war bereits in führenden Positionen bei Pinnacle Foods (Spezialist für Tiefkühllebensmittel), Kraft Heinz und Mars. Er besitzt derzeit mehr als 3,7 Millionen Aktien, sprich knapp 0,3% der Aktien von KDP und dürfte damit ein gesteigertes Interesse am Wohlergehen des Unternehmens haben.

Größter Einzelanteilseigner bleibt Maple Holdings mit 27,44% der ausstehenden Aktien. Das Tochterunternehmen von JAB Holdings, vertritt die deutsche Unternehmerfamilie Reimann und ist auch noch in andere Branchenkollegen wie JDE Peets (z.B. Jacobs, Senseo, Tassimo) und über ein anderes Tochterunternehmen an Mondelēz International beteiligt.

Konkurrenz- & Wettbewerbsanalyse

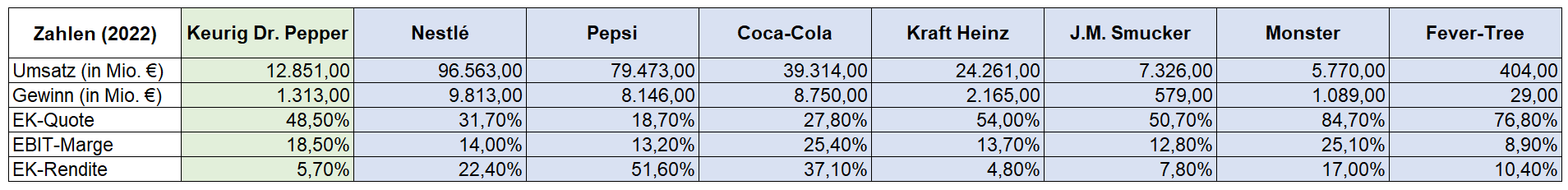

Netterweise nennt Keurig Dr Pepper seine größten direkten Konkurrenten samt passender Produktsparte gleich selbst im Geschäftsbericht und daran werden wir uns auch gleich mal orientieren.

Bei den CSDs (Carbonated Soft Drinks = kohlensäurehaltige Softdrinks) sind die Hauptkonkurrenten Coca-Cola und PepsiCo. Beim Kaffee (Single Serve Coffee (K-Cups = Kaffeekapseln) & Single Serve Brewers (Einzelportion-Brühsysteme = Kaffeemaschinen)) kämpft man vor allem mit Nestlé, J.M. Smucker und Kraft Heinz.

Der größte Nahrungsmittelkonzern der Welt Nestlé hat mit Nespresso, Nescafé, Nestea und San Pellegrino viele direkte Konkurrenzprodukte zu den KDP-Marken im Portfolio und hat mit Nespresso eben auch ein eigenes Einzelportion-Brühsystem. PepsiCo ist mit Marken wie Pepsi, Gatorade, Mountain Dew, Lipton (Joint Venture mit Unilever) und SodaStream ebenso ein direkter Konkurrent wie Branchenprimus Coca-Cola mit der namensgebenden Cola, Fanta, Sprite, Fuze Tea, Powerade und Costa Coffee. Kraft Heinz dürfte hierzulande vor allem wegen der gleichnamigen Ketchup-Marke bekannt sein, aber dem Unternehmen gehören bspw. auch Kool Aid, teilweise die Rechte an Capri Sun und Kaffees wie Kraft Café Barista. Auch J.M. Smucker ist ein US-amerikanischer Lebensmittel- & Getränkeproduzent, welcher Keurig Dr Pepper vor allem im Bereich Kaffee Konkurrenz macht mit Marken wie Café Bustelo oder Folgers. Monster Beverage, an denen Coca-Cola selbst ca. 19% hält, und das britische Unternehmen Fever-Tree machen KDP das Leben mit Energy Drinks bzw. Mixgetränken wie Tonic Water schwer.

Beim Umsatz hat natürlich Nestlé mit fast 96 Mrd. € die Nase vorn, gefolgt von PepsiCo (fast 80 Mrd. €) und etwas weiter dahinter Coca-Cola mit knapp 39 Mrd. €. Hier muss man aber Bedenken, dass sowohl Nestlé als auch PepsiCo keine reinen Getränkehersteller sind. Damit kann Keurig Dr Pepper mit einem Jahresumsatz von fast 13 Mrd. € nicht ganz mithalten.

In Sachen EK-Quote kann keiner Monster Beverage mit fast 85% das Wasser reichen. Auf den Plätzen 2 und 3 rangieren Fever-Tree (77%) und Kraft Heinz (54%). Keurig Dr Pepper findet sich hier mit fast 49% im Mittelfeld wieder. Mit einer EK-Rendite von knapp 52% ist PepsiCo in diesem Vergleich führend, hat dafür aber auch die geringste EK-Quote mit nur 13%. Dahinter folgen Coca-Cola mit 37% und Nestlé mit 22%. KDP kann hier gerade einmal knapp 6% vorweisen. Bei der EBIT-Marge sieht es schon etwas besser aus, wobei KDP hier auch abgeschlagen von Branchenprimus Coca-Cola und Monster Beverage mit jeweils ca. 25% einmal mehr im (oberen) Mittelfeld landet.

Der Softdrink-Markt der USA zeigt ein relativ eindeutiges Bild.

Coca-Cola dominiert den Markt mit ca. 42%, noch vor PepsiCo mit ca. 27% und eben auch vor Keurig Dr Pepper mit ca. 23% (Stand 2021), welche durchaus noch ein Wörtchen mitzureden haben. Das Problem ist aber, dass der Markt bei KDP für einen größeren Anteil des Umsatzes steht als bei den beiden anderen Unternehmen, da diese viel breiter aufgestellt sind. Dementsprechend ist der Markt selbst für Keurig Dr Pepper eigentlich auch noch wichtiger als für Coca-Cola und PepsiCo und trotzdem landet man nur auf Platz 3.

Risiken

Die meisten Risiken bei FMCG-Unternehmen (Fast Moving Consumer Goods) wozu auch KDP zählt sind immer wieder die gleichen. Aber wie schon bei Danone und Mondelēz werden wir diese auch bei Keurig Dr Pepper noch einmal überfliegen.

„Klassische“ FMCG-Risiken:

- Preisverhandlungen mit Supermärkten und Discountern und Kampf um die dortigen Regalflächen: Die Produzenten – auch von bekannten Marken – haben mittlerweile nicht mehr die Möglichkeit jeden Preis gegenüber dem Handel durchzudrücken, da ihre Produkte dann auch schnell mal aus den Regalen fliegen und die Händler zusätzlich auf ihre Eigenmarken verweisen. Beispiel Oktober 2022: „Der amerikanische Lebensmittelkonzern Mars beliefert die beiden größten Supermärkte in Deutschland nicht mehr. Grund dafür sind die hohen Preise, die der Hersteller fordert. Edeka und Rewe wollen diese nicht akzeptieren. […] Rewe und Edeka weisen die Kunden auf Alternativen hin, die sie mit Eigenmarken und anderen Markenprodukten bieten können.“ (Vgl. Welt: https://www.welt.de/wirtschaft/article241564989/Edeka-und-Rewe-Mars-stellt-Lieferungen-von-Snickers-Twix-und-Co-ein.html)

- Inflation: Die Inflation spielt wiederum auch in das zuvor genannte Risiko mit rein. In Zeiten hoher Inflation müssen die Produzenten ihre Preise erhöhen um ihre Margen halten zu können. Das gehen die Händler aber nicht mehr so einfach mit. Und zudem greifen immer mehr Konsumenten zu den günstigen Eigenmarkenartikeln, wenn „alles teurer“ wird. Von der einen Seite drücken also die gestiegenen Kosten, aber auf der anderen Seite kann man diese nicht mehr einfach weitergeben – eine verzwickte Situation. Hier wird dann entscheidend welche Unternehmen tatsächlich einen Burggraben auf Basis ihrer Markenstärke vorweisen können und bei welchen Unternehmen es eher viel heiße Luft ist.

Und dann gibt es unserer Meinung nach bei Keurig Dr Pepper noch ein ganz unternehmensspezifisches Risiko. Im ersten Halbjahr 2023 erzielte das Unternehmen über 87% des Umsatzes in den USA und auch die restlichen knapp 13% kamen aus Nordamerika. Diversifikation über verschiedene Regionen hinweg? Fehlanzeige! Und es kommt noch „schlimmer“.

2022 waren Walmart and Costco die größten Kunden des damaligen Segments Coffee Systems, im Segment Beverage Concentrates wurde Walmart als alleiniger größter Kunde aufgeführt, ebenso im Bereich Latin America Beverages. Walmart allein kam laut Unternehmensangaben 2022 auf einen Umsatzanteil von ca. 16%. Bricht ein solch große Kunde weg, kann das großen Schaden für KDP nach sich ziehen. Zudem hat man durch diese Abhängigkeit auch nicht unbedingt die beste Verhandlungsposition gegenüber dem Händler – um ein vorher genanntes Risiko nochmals aufzugreifen.

Zum Schluss haben wir auch noch den „Niedergang“ der wohl wertvollsten Marke von KDP – Dr Pepper. Diese Entwicklung – nur 6% der Konsumenten von Dr Pepper gehören zur Gen Z (2000 – X) – zeigt wie auch eine bekannte Marke an Relevanz verlieren kann. Und das macht die schon ein paar Mal angesprochenen Preisverhandlungen nicht leichter und generell ist es für jedes Unternehmen kritisch, wenn eine der wichtigsten Marken droht an Beliebtheit zu verlieren.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 10,0% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 1,0% zusammen.

Bei aktuellen Owner Earnings von 2.002 Mio. € (2022) ergeben sich folgende Werte:

Fairer Wert: 19 €

10% Sicherheitsmarge: 17 €

20% Sicherheitsmarge: 15 €

30% Sicherheitsmarge: 13 €

40% Sicherheitsmarge: 11 €

Buchwert: 18 €

Derzeitiger Aktienkurs (23.08.2023): 31 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Ist es nun gerechtfertigt, dass Keurig Dr Pepper in der deutschsprachigen Finanzblogszene kaum Beachtung geschenkt wird? Wir finden … irgendwie schon. Es gibt irgendwie keinen Aspekt der uns so wirklich von einem Investment überzeugt. Man hat ein nettes Markenportfolio, besitzt halbwegs gute Margen … aber dann hörts auch schon wieder auf. Das Wachstum ist generell eher überschaubar (auch, wenn nach dem „Pandemie-Kaffee-@-Home-Hoch“ das Wachstum im Kaffee-Segment wieder anziehen dürfte), andere Lebensmittelkonzerne sind sowohl in der Spitze als auch in der Breite besser aufgestellt und die fehlende Diversifikation über verschiedene Regionen bzw. Kunden (Stichwort Walmart) ist ein echtes Risiko. Und die mögliche Entwicklung bei Dr Pepper ist ebenfalls ein Punkt, der dann doch eher gegen als für Keurig Dr Pepper spricht. Also für uns ist KDP daher nicht wirklich interessant, aber durch die Analyse können wir andere Getränkeunternehmen dafür wiederum besser einschätzen, daher war’s auch nicht ganz umsonst.

Jetzt seid ihr wieder gefragt: Wie schätzt ihr Keurig Dr Pepper ein? Was spricht für euch für das Unternehmen? Welche Getränkekonzerne sind eure Favoriten? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Verabschiede dich von deinen manuellen Excel-Vorlagen und erstelle deine persönlichen, individuellen Kennzahlenanalysen von knapp 3.000 Unternehmen automatisiert in wenigen Sekunden für nur 2,90 € im Monat.

Vollversion Stox Box Blue: 30 Tage kostenlos testen

Kostenlose Version Stox Box Light: Ohne Angaben von Zahlungsinformationen

Weitere Quellen

Keurig Dr Pepper: https://www.keurigdrpepper.com/en/our-company/overview

Keurig Dr Pepper: https://investors.keurigdrpepper.com/

Keurig Dr Pepper: https://investors.keurigdrpepper.com/sec-filings

Keurig Dr Pepper: https://investors.keurigdrpepper.com/annual-reports

BrandFinance: https://brandirectory.com/rankings/food

YouGov: https://today.yougov.com/ratings/consumer/popularity/beverages/all

YouGov: https://business.yougov.com/content/44972-us-dr-pepper-gathering-steam-when-soda-segment-goi

Food Business News: https://www.foodbusinessnews.net/articles/24320-keurig-dr-pepper-ceo-expects-coffee-sales-to-perk-up

Food Dive: https://www.fooddive.com/news/keurig-dr-pepper-pays-300m-for-33-stake-in-la-colombe-strikes-licensing/688496/

CompaniesHistory.com: https://www.companieshistory.com/keurig-dr-pepper/

Wikipedia: https://en.wikipedia.org/wiki/Keurig_Dr_Pepper

MarketScreener: https://de.marketscreener.com/boersen-barone/Robert-Gamgort-5717/biography/

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.