Heute nehmen wir uns mal wieder ein Unternehmen aus der Tourismusbranche vor. Nachdem wir letztes Jahr bereits Booking Holdings analysiert hatten, ist jetzt auch wieder eine Reiseplattform dran, die wohl jeder kennen dürfte. Wir sehen uns an wie die wohl führende Reisebewertungsseite Tripadvisor durch die Pandemie kommt.

Tripadvisor, Inc.

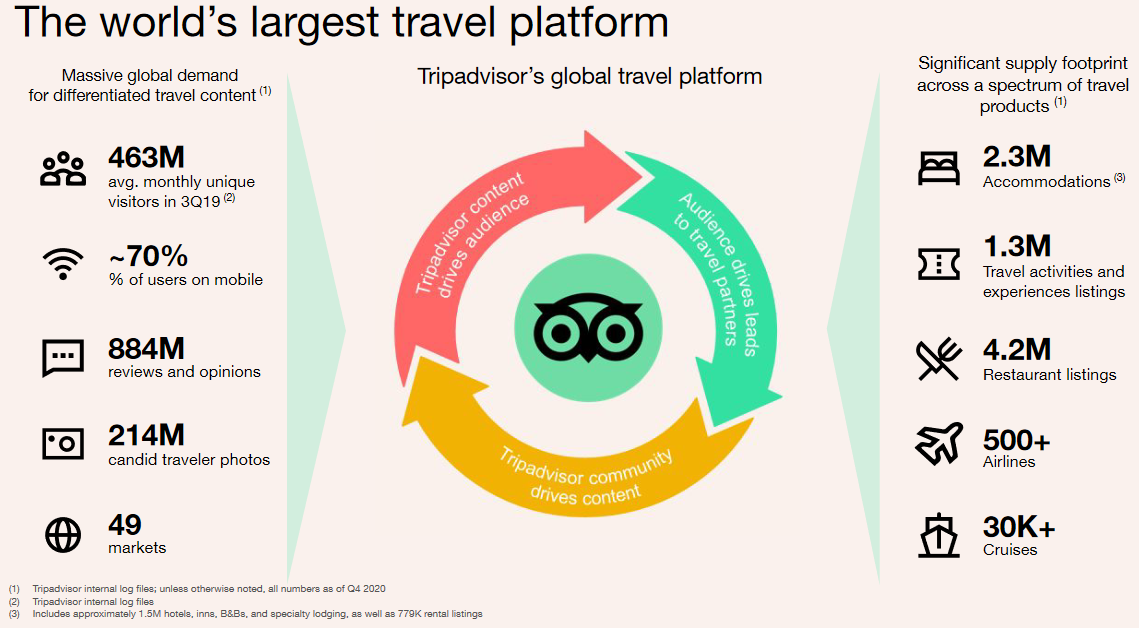

Tripadvisor ist eines der führenden Online-Touristik-Unternehmen der Welt. Man ist nach eigenen Angaben die weltgrößte Reiseplattform mit 463 Millionen Average Monthly Unique Visitors (Anzahl der durchschnittlich eindeutigen monatlichen Seitenbesucher). Dabei ist Tripadvisor vor allem eine Reiseberatungsplattform. Das Unternehmen bringt Reisende und Partnerunternehmen aus der Touristikbranche mit Hilfe von „Reise-Content“, Preisvergleich-Tools und Online-Reisebuchungen zusammen. Kernmarke des Konzerns ist natürlich die im Jahr 2000 entstandene Webseite www.tripadvisor.com/, welche in 28 Sprachen übersetzt wurde und von der es weitere 48 lokale Versionen gibt.

Tripadvisor ist vor allem für die Fülle an „Reise-Content“ bekannt. Wer kennt‘s nicht? Egal welchen Urlaub man plant, es hilft immer bei Tripadvisor vorbeizuschauen um zu sehen in welches Hotel man gehen sollte, wo es die guten Restaurants gibt oder welche Sehenswürdigkeiten und Aktivitäten interessant sind. Mittlerweile kann man sich anhand von über 880 Millionen Bewertungen einen Eindruck zu 7,9 Millionen Unterkünften, Restaurants, etc. verschaffen.

Aber es gehören auch weitere Webseiten zum Unternehmen wie, www.bokun.io/ (Tripadvisor’s führende Buchungsmanagement-Technologie und Reservierungssoftware für die Reisebranche aus Island), www.cruisecritic.com/ (Bewertungsseite für Kreuzfahrten) und www.thefork.com/ (führende Online-Restaurantreservierungsseite in Europa).

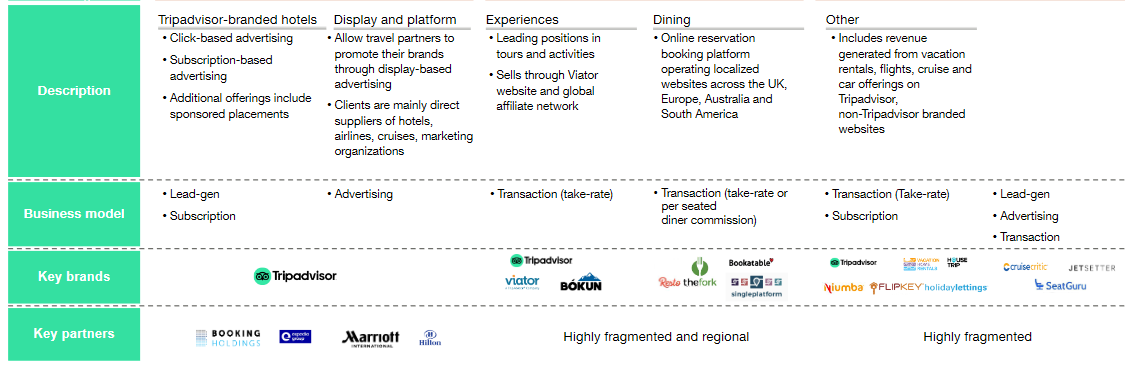

Das Unternehmen teilt sein Geschäft primär in zwei zu reportende Bereiche ein:

- Hotels, Media & Platform

- Experiences & Dining

Dann gibt es noch Other (Autovermietungen, Flüge Kreuzfahrten), also irgendwie der „Rest“, welcher aber nicht als eigener zu reportender Geschäftsbereich betrachtet wird.

Historie

2000

Tripadvisor wird von Stephen Kaufer, Langley Steinert, Nick Shanny und Thomas Palka gegründet.

2004

InterActiveCorp übernimmt Tripadvisor.

2005

InterActiveCorp bringt Tripadvisor als Teil von Expedia, Inc. an die Börse.

2011

Tripadvisor wird von Expedia abgespalten und notiert als eigenständiges Unternehmen an der NASDAQ.

Gegenwart

Im Februar hat die Reiseplattform ihre Zahlen für das vierte Quartal und das Gesamtjahr 2020 veröffentlicht. Durch die Pandemie konnte man sich zwar schon auf katastrophale Ergebnisse einstellen, aber es kam noch schlimmer … naja, nicht wirklich – es ist so #@$%&*! wie erwartet.

Schauen wir uns zunächst das Schlussquartal und dann das gesamte Geschäftsjahr 2020 an:

Der Umsatz brach im vierten Quartal im Vergleich zum Vorjahreszeitraum um 65% von 335 Mio. US-$ auf 116 Mio. US-$ ein. Die Average Monthly Unique Visitors beliefen sich in den Monaten Oktober, November und Dezember nur auf ca. 68%, 58% und 59% der Besucher in den Vorjahresmonaten

Das größte Segment von Tripadvisor ist der Bereich Hotels, Media & Platform mit einem Umsatzanteil von knapp 64% in Q4. Hier fließen die beiden Umsatzströme Tripadvisor-branded Hotels Revenue und Tripadvisor-branded Display and Platform Revenue ein. Die größere Einnahmequelle Tripadvisor-branded Hotels Revenue (292 Mio. US-$ in 2020) erzielt Umsätze durch klickbasierte Werbung auf den Webseiten von Tripadvisor (i.d.R. kontextbezogene Buchungslinks zu den Websites der sog. Travel Partners wie Hotelketten und Online-Reiseanbieter). Tripadvisor-branded Display and Platform Revenue (69 Mio. US-$ in 2020) wiederum generiert Einnahmen durch displaybasierte Werbeplatzierungen auf den Tripadvisor-Webseiten. Insgesamt ging der Umsatz bei Hotels, Media & Platform im vierten Quartal um knapp 62% im Vergleich zum Vorjahr auf 74 Mio. US-$ zurück.

Das zweitgrößte Segment Experiences & Dining war in Q4 für 31% des Umsatzes verantwortlich und brach im Vergleich zum Vorjahresquartal um ca. 67% ein. Bei Experiences entstehen die Umsätze durch Provisionen für die Buchung von Touren und anderen Reiseaktivitäten über das Erlebnisangebot von Viator oder über die Tripadvisor-Website. Dining erzielt Einnahmen durch Restaurantreservierungen über TheFork oder Tripadvisor selbst. Hierbei handelt es sich hauptsächlich um Transaktionsgebühren je vergebenen Sitzplatz, die von den Restaurants bezahlt werden.

Der „Rest“ – auch genannt Other – ist mit einem Umsatzanteil von 5% in Q4 das mit Abstand kleinste Segment. Mit einem Minus von über 81% ggü. dem Vorjahresquartal gab es aber auch am stärksten nach und steuerte lediglich 6 Mio. US-$ bei. In diesem Bereich fließt das Vermietungsangebot von Tripadvisor zusammen wie bspw. Ferienhäuser & -wohnungen, aber auch klick- & displaybasierte Werbung für Flüge, Kreuzfahrten und Autovermietungen.

Wenn man das gesamte Jahr betrachtet wird’s nicht wirklich viel besser. Auf das komplette Jahr gesehen brach der Umsatz um über 61% auf 604 Mio. US-$ ein. Im Geschäftsjahr 2020 hat Hotels, Media & Platform knapp 60% zum Umsatz beigetragen (2019: 60%), Experiences & Dining knapp 31% (2019: 29%) und Other über 9% (2019: 11%). Dabei fiel der Umsatzrückgang über alle Segmente hinweg ziemlich gleich aus.

Für die Profitabilität je Segment verwendet Tripadvisor die Kennzahl Total Adjusted EBITDA (EBITDA = Earnings Before Interest, Taxes, Depreciation and Amortization = Gewinn vor Zinsen, Steuern und Abschreibungen). Dabei sollen zahlungsunwirksame Posten und Ergebnisse, die nichts mit dem Kerngeschäft zu tun haben, ignoriert werden um laut Management einen besseren Periodenvergleich zu erhalten.

Und auch hier ging es bergab. Hatte man 2019 noch ein Total Adjusted EBITDA von insgesamt 438 Mio. US-$, war es im Pandemiejahr negativ. Obwohl alle Segmente einbrachen, traf es Experiences & Dining am härtesten mit einem Total Adjusted EBITDA von -79 Mio. US-$. Da der Bereich vorher schon nicht wirklich profitabel war, rutschte man durch den Umsatzrückgang aufgrund der corona-bedingten Einschränkungen ins Negative. Hotels, Media & Platform und Other blieben hier gerade noch so positiv.

Wenn wir unseren Blick jetzt auf das klassische EBIT und den Gewinn richten, wird es auch nicht besser. Das EBIT sank von 187 Mio. US-$ in 2019 auf -329 Mio. US-$, der Gewinn von 126 Mio. US-$ auf -289 Mio. US-$. Was soll man sagen? Was zu erwarten war. Die Tourismusindustrie wurde von Corona voll erwischt. Wenn dein Geschäft auf Reisen – und wie bei Tripadvisor zusätzlich noch auf Essengehen – ausgelegt ist und man dies in einem Pandemiejahr nicht wirklich tun kann, nimmt man kein Geld ein.

Trotzdem hat man das Jahr überstanden, indem man bspw. variable Kosten wie Marketingausgaben reduziert hat. Das Management blickt aufgrund der fortschreitenden Impfungen – in manchen Ländern schneller, in anderen wiederum nicht so schnell – durchaus positiv auf das Jahr 2021 und sieht das Unternehmen für jegliches „Recovery-Szenario“ gut aufgestellt. Wie CEO Steve Kaufer zudem sagt, möchte man sogar stärker als zuvor aus der Pandemie herauskommen und die Monetarisierung vorantreiben: „“Most importantly, we have taken exciting steps to orient the business to emerge from the pandemic even stronger. In 2021 and in the years to come, we will remain focused on building direct, durable customer relationships that will enable us to more effectively convert Tripadvisor’s influence into monetization.”“ (Vgl. Tripadvisor: https://ir.tripadvisor.com/financial-information/quarterly-results)

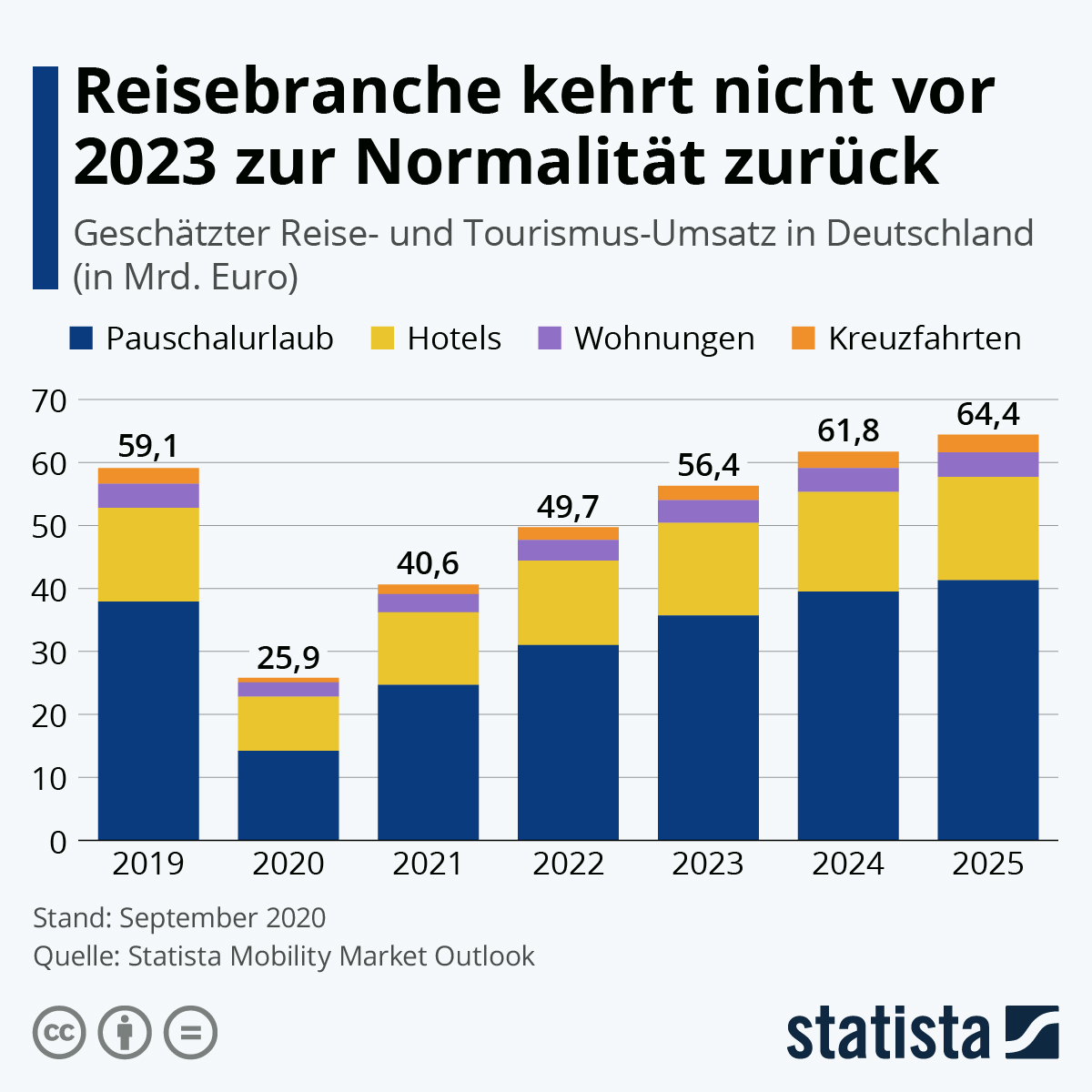

Dabei spielt Tripadvisor, trotz des pandemie-bedingten Einbruchs, in die Karten, dass die Reisebranche und vor allem Online-Reiseportale wohl wieder auf ihren Wachstumspfad zurückkehren werden.

Kennzahlenanalyse

Fangen wir bei der Kennzahlenbetrachtung mit den positiven Aspekten an. Die Eigenkapitalquote ist auch im Krisenjahr 2020 noch hoch mit 45%, wobei uns der Trend hier nicht gefällt, da diese innerhalb von nur drei Jahren um knapp 23%-Punkte gesunken ist. Auch die operative Cashflow Marge kann sich abgesehen von 2020 durchaus sehen lassen und war fast immer über 20%. Leider kommen jetzt auch schon die negativen Punkte. Das bei einem Unternehmen, dass sich mit Reisen beschäftigt, COVID-19 sehr negativ auswirkt war zu erwarten, weswegen man viele Kennzahlen in die Tonne treten kann. Trotzdem waren auch davor viele Zahlen nicht besonders beeindruckend. Den höchsten Gewinn gab’s in 2014 und seitdem gibt es zwar Konstanz, diese geht aber in die falsche Richtung. Auch die EBIT-Marge und die EK-Rendite sind mehr als mau.

Qualitative ANalyse

Das Geschäftsmodell von Tripadvisor besteht darin seinen Kunden dabei zu helfen eine Urlaubsreise zu planen mit Hilfe von Hotelbewertungen, Erfahrungsberichten zu Sehenswürdigkeiten, Aktivitäten und Restaurantbesuchen.

Im Segment Hotels, Media & Platform gibt es zwei verschiedene Einnahmequellen. Zum einen wäre da der Tripadvisor-branded Hotel Revenue, wo Buchungslinks zu den jeweiligen Hotels bereitgestellt werden. Darüber hinaus bietet Tripadvisor bei Tripadvisor-branded Hotel Revenue quasi Werbeflächen auf seiner Website an. Hotels oder Eigentümer von B&Bs können hier gegen eine fixe Gebühr für eine bestimmte Zeit ihr Unternehmen bewerben.

Für Aktivitäten bietet Tripadvisor im Bereich Experience & Dining direkt über die eigene Website oder über Viator Buchungen für beispielweise Touren an und hilft dabei dem jeweiligen Partner die Hütte voll zu kriegen. In Sachen Restaurants werden auf der eigenen Seite oder auf TheFork Buchungsoption angeboten, um direkt einen Platz im Restaurant zu reservieren, wodurch wieder Einkommen generiert wird.

Obige Grafik gibt noch einmal einen schönen Überblick über die einzelnen Einnahmequellen. Dabei hat Tripadvisor auch strategische Partnerschaften beispielsweise mit Booking oder Marriott geschlossen.

Im Vergleich zu Tripadvisor verdient z.B. Booking Holdings hauptsächlich (ca. 93%) sein Geld durch Kommissionen für bspw. Hotelbuchungen. Das ist somit ähnlich zum Tripadvisor-branded Hotel Revenue von Tripadvisor mit einem feinen Unterschied: “Booking.com is contracted with hotels, inns, etc. and features their partnered companies on their list of items. TripAdvisor collects hotel, lodging, etc. rates across different websites and adds that to their current glossary.” (Vgl. What Competitors: https://whatcompetitors.com/tripadvisor/)

Damit kommen wir schon zum Thema Burggraben. Hier handelt es sich genauer gesagt um Netzwerkeffekte, ähnlich wie bei Facebook. Je mehr User Hotels & Co. bewerten, desto mehr Nutzer können davon profitieren. Dadurch wird wieder mehr Content (Bewertungen) erstellt, der wiederum mehr Nutzer anzieht. Die schiere Größe von Tripadvisor hat deswegen gewisse Vorteile. Dem entgegen steht natürlich die anhaltend große Konkurrenz. Ja, sie sind groß, aber schon ein Blick auf die Zahlen lässt vermuten, dass es einen harten Konkurrenzkampf um Marktanteile gibt. Auch bei Booking oder Google gibt es die Möglichkeit Hotels zu bewerten. Man kann hier also wohl eher von einem Burggräbchen sprechen. Ein großes Problem von Tripadvisor ist unserer Meinung nach, dass sie schlicht und ergreifend nicht so richtig wissen wie sie ihre Netzwerkeffekte richtig monetarisieren können. Ja, Tripadvisor hat das größte Netzwerk, macht aber sehr wenig daraus.

Das Gründungsmitglied Stephen Kaufer ist seit der Gründung im Jahre 2000 CEO des Unternehmens, womit er ein richtiges Urgestein auf diesem Gebiet ist, der die Firma mit einer klaren Vision ins Leben gerufen hat:

„We started as a site where we were focused more on those official words from guidebooks or newspapers or magazines. We also had a button in the very beginning that said, ‚Visitors add your own review‘, and boy, did that just take off.“ (Vgl. Uncle Buffett: https://unclebuffett.wordpress.com/)

Eine Besonderheit ist, dass Tripadvisor eigentlich eine Tochtergesellschaft von Liberty Tripadvisor Holdings, Inc. ist. Liberty Tripadvisor (LTRIP) besitzt zwar „lediglich“ 13,5% der ausstehenden Aktien, aber noch zusätzlich alle Class B Aktien, welche das 10-fache Stimmrecht haben. Damit hat Liberty Tripadvisor die Mehrheit der Stimmrechte und kontrolliert Tripadvisor. 2020 ist bei Liberty Tripadvisor die Private Equity Firma Certares eingestiegen, was dessen Gründer Greg O’Hara den Posten als Vice Chairman bei LTRIP einbrachte.

In Sachen aktivem Shareholder Value sieht’s eher mau aus. Es gibt kein aktives Aktienrückkaufprogramm. Es werden eher sporadisch dennoch ab und zu Aktien des eigenen Unternehmens zurückgekauft.

Konkurrenz- & Wettbewerbsanalyse

Tripadvisor ist zwar eine der größten Reise-& Bewertungsplattformen der Welt, das schlägt sich aber nur bedingt im Umsatz nieder, wenn man sich ein paar Konkurrenten näher ansieht. Sie schreiben dazu selbst:

“We compete with other companies in attractive, rapidly evolving categories of the travel industry. In these areas, we compete for content, traffic, advertising dollars and, more generally, to attract and retain our consumers’ attention, both in terms of reach and engagement. Since our products and those of our competitors are typically free, we compete based on our brand, the quality and nature of our product offerings and our online travel search and price comparison services (or metasearch), rather than on price. As such, we invest heavily in constantly improving our consumer experience and expanding content, listings and bookable inventory.” (Vgl. Tripadvisor: https://ir.tripadvisor.com/financial-information/sec-filings)

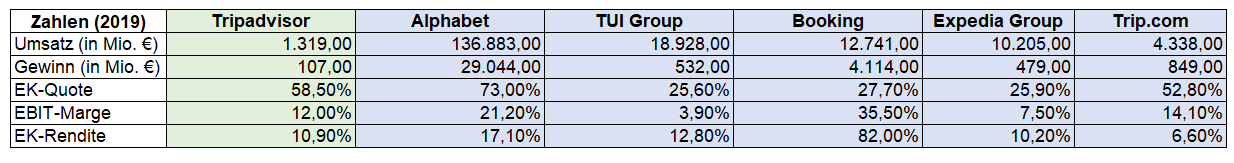

Man könnte sagen die Konkurrenzlandschaft ist durchaus divers. Im Bereich Hotels, Media & Platform sind Unternehmen wie Booking Holdings, Expedia Group (mit Trivago), Trip.com oder TUI Group die Hauptkonkurrenten. Insgesamt fast mehr als zehnmal so viel Umsatz generieren Booking, Expedia und TUI. In Sachen EK-Quote kann Tripadvisor relativ gut mithalten mit knapp 59% in 2019. Dennoch ist die Profitabilität hinsichtlich der EBIT-Marge mit 12% doch recht mager, verglichen mit den sehr starken 36% von Booking oder den 14% von Trip. Man ist allerdings immer noch besser unterwegs als die alteingesessene TUI Group (4%) oder Expedia (8%). Allgemein steht man natürlich auch im Wettbewerb mit allen gängigen Suchmaschinen wie Google, Yahoo, Baidu oder spezielle Plattformen wie Airbnb.

Wenn der Begriff „Suche“ fällt, hat ja selbstverständlich Alphabet seine Finger im Spiel. Die haben seit 2016 auch Google Trips im Angebot und können, wenn sie ernst machen, für jeden zur Bedrohung werden.

Dennoch schlägt Tripadvisor zumindest in 2020 keiner, wenn es um Traffic geht. Hier ist man nach wie vor die klare Nummer 1 und das sogar noch vor Booking, Expedia & Co. Die Konkurrenz in der Reisebranche ist gewaltig und der Weg aus der Pandemie noch lang. Tripadvisor ist zunächst einmal die größte Plattform, der viele User weltweit ihr Vertrauen schenken. In Sachen Profitabilität machen es hingegen ein paar Konkurrenten deutlich besser.

Vergleicht man hier beispielsweise das Pandemiejahr 2020 von Booking und Tripadvisor kristallisiert sich ein eindeutiger Sieger heraus. Booking ist eindeutig besser durch die Krise gekommen. Unterm Strich konnte Booking zwar „nur“ 59 Mio. US-$ verdienen, blieb aber immerhin im positiven Bereich. In Sachen Profitabilität ist Booking einfach von Grund auf besser und hat normalerweise EBIT-Margen über 30%. Hiervon kann Tripadvisor nur träumen.

Risiken

Das größte derzeitige Risiko von Tripadvisor können wir eigentlich aus unserer Inside-Analyse zu Booking Holdings übernehmen: „Wir hatten ja schon berichtet, dass einige Branchen wie beispielsweise Restaurants stärker von der COVID-19 Krise betroffen sind als andere. Und wenn es eine Branche gibt, welche noch mehr leidet, dann ist es die Reiseindustrie. Diese kam zeitweise fast vollständig zum Erliegen. Besserung ist zwar in Sicht, aber niemand kann ernsthaft wissen, wie die Situation in Zukunft aussieht.“ (Vgl. Bavarian Value: https://bavarian-value.de/2020/07/02/ausgabe-113-inside-booking-holdings-last-man-standing/)

Damals gab es zwar noch keine Impfstoffe, aber das Risiko ist doch weiterhin ähnlich, wenn auch anders. 😉

Vor ca. einem dreiviertel Jahr waren die Unbekannten noch, ob es eine zweite Welle geben wird – wie wir wissen ein eindeutiges „Ja“ – und wann es einen Impfstoff gibt – auch wieder „Ja“. Heute ist jedoch unklar, wann die Menschen durchgeimpft sind und wieder in ihr normales Vor-Corona-Leben zurückkehren können und auch, ob sich am Verhalten der Menschen (wie. z.B. die Reiselust) etwas grundlegend verändert hat.

Es wird aktuell mit unterschiedlichen Szenarien um sich geworfen und man ist sich nicht wirklich einig wie lange es dauert, aber wir persönlich gehen stark davon aus, dass der Tourismus, so wie wir ihn kennen, zurückkommen wird – aber vor 2022 wird’s ziemlich sicher nix.

Und hier spielt auch gleich das zweite Risiko von Tripadvisor rein. Man hat das mit der Monetarisierung noch nicht so wirklich hinbekommen. Man konnte in der Krise erkennen, dass das Unternehmen noch nicht wirklich profitabel arbeitet. Tripadvisor ist tief in die roten Zahlen gerutscht, Booking konnte hingegen noch einen Jahresgewinn ausweisen. Da man in einer durchaus konkurrenzintensiven Branche arbeitet – unabhängig von der Pandemie – kann das über kurz oder lang auch andere Probleme hervorbringen, weil man dadurch generell nicht so viel Spielraum für bspw. Investitionen hat wie die Konkurrenten.

Zudem ist man von einer kleinen Anzahl von Travel Partners sehr abhängig. Booking und Expedia sorgen zusammen für 25% der Einnahmen von Tripadvisor. Eine starke Abhängigkeit von wenigen Kunden birgt immer ein gewisses Risiko. Wendet sich der Kunde ab, ist auch sein Anteil um Umsatz weg.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 4,0% aus. Diese setzt sich aus einer Inflationsrate von 1,5% und einem angenommen organischen Wachstum von 2,5% zusammen.

Bei aktuellen Owner Earnings von -281 Mio. € (2020) ergeben sich folgende Werte:

Fairer Wert: 14 €

10% Sicherheitsmarge: 13 €

20% Sicherheitsmarge: 11 €

30% Sicherheitsmarge: 10 €

40% Sicherheitsmarge: 9 €

Buchwert: 7 €

Derzeitiger Aktienkurs (11.04.2021): 52 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Wir selbst benutzen Tripadvisor häufig und gerne. Nirgends sonst kann man sich wohl ein so gutes Bild über Restaurants und Hotels machen wie auf dieser Seite. Und der Meinung sind scheinbar nicht nur wir, da man mit 463 Millionen Average Monthly Unique Visitors die größte Reiseplattform ist. Das Unternehmen hat damit durchaus einen Burggraben im Sinne von Netzwerkeffekten. Je mehr Besucher die Seite hat, desto mehr „Reise-Content“ (Bewertungen) wird erstellt, was wiederum mehr Besucher anlockt, die Bewertungen veröffentlichen und so weiter und sofort.

Trotzdem schafft es das Unternehmen bisher nicht diesen vorhandenen Burggraben wirklich profitabel zu monetarisieren. Dies hat auch die Coronakrise wieder verdeutlicht. Man ist in die roten Zahlen abgerutscht. Aber auch schon vorher waren die Margen eher dürftig.

Es bleibt die Frage wie und ob Tripadvisor seine Marktstellung in ein wirklich profitables Geschäftsmodell ummünzen kann. Aktuell ist es jedenfalls so, dass dies ein Unternehmen ist, dessen Produkt bzw. hier eher Dienstleistung wir mögen und nutzen, welches uns aber nicht von einem Investment überzeugt. Sollte es Tripadvisor jedoch schaffen nach der Pandemie die Profitabilität deutlich zu steigern, kann sich unsere Einschätzung zukünftig dementsprechend ändern.

Jetzt seid ihr wieder gefragt: Wie schätzt ihr Tripadvisor ein? Überzeugt euch das Unternehmen? Nutzt ihr Tripadvisor selbst? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen. Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Tripadvisor: https://ir.tripadvisor.com/

Tripadvisor: https://ir.tripadvisor.com/financial-information

Tripadvisor: https://ir.tripadvisor.com/financial-information/sec-filings

Tripadvisor: https://ir.tripadvisor.com/financial-information/quarterly-results

Tripadvisor: https://ir.tripadvisor.com/stock-information/ownership-profile

Skift: https://skift.com/2020/03/16/tripadvisors-controlling-shareholder-gets-325-million-investment-from-certares/

Wikipedia: https://de.wikipedia.org/wiki/TripAdvisor

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Wie immer super geschrieben! Bei den Financials sind mir die Zahlen rund um die Dividende in 2019 ins Auge gestochen — irgendeine Idee, was da passiert ist? Knapp 400% Auszahlungsquote und über 11% Dividendenrendite sind für ein nicht-Krisenjahr ziemlich weird. ?

Vielen Dank Daniel! 🙂

2019 gab es eine bisher einmalige Sonderdividende i.H.v. $3.50 per share.

Beste Grüße

Dani