Nach Restaurant Brands International und Chipotle Mexican Grill nehmen wir uns jetzt das nächste Unternehmen aus der Gastronomiebranche vor. Dieses vereint sowohl Chicken als auch Pizza und Tacos. Auch wenn der Name des Unternehmens in Deutschland eher weniger bekannt ist, dürften wohl die meisten zumindest eine der vier Restaurantketten des Konzerns kennen. Heute geht es um Yum! Brands.

Yum! Brands, Inc.

Yum! Brands ist mit über 50.000 Filialen in über 150 Ländern das größte Restaurantunternehmen der Welt. Auch wenn die Muttergesellschaft, die 1997 durch die Abspaltung von PepsiCo entstanden ist, den meisten in Deutschland wenig sagen wird, so kennt man trotzdem bei uns die Restaurantketten, die unter dem Dach von Yum! vereint sind, nur zu gut. Denn dazu zählen die größte auf Hühnchen spezialisierte und allseits bekannte Kette Kentucky Fried Chicken (KFC), eine der weltweit führenden Pizzaketten Pizza Hut und die auf mexikanisches Essen spezialisierte Kette Taco Bell. Darüber hinaus hat man 2020 noch die Fast Casual Restaurantkette The Habit Burger Grill übernommen, die sich auf Burger und Sandwiches konzentriert. Dabei arbeitet der Fast Food Konzern mit über 2.000 Franchisenehmern zusammen. Stand 31.12.2020 betrieben diese ca. 98% der Restaurants von Yum!. 2016 hat man das China-Geschäft abgespalten und als eigenständiges Unternehmen unter dem Namen Yum China an die Börse gebracht.

Yum! Brands vergibt sowohl Lizenzen an Franchisenehmer auf „Einzel-Restaurant-Basis“ als auch sogenannte Masterlizenzen. Masterlizenznehmer können damit in bestimmten Regionen eigene Restaurants betreiben und haben zusätzlich das Recht dort selbst Lizenzen an „Sub-Franchisenehmer“ zu vergeben. Ende 2020 liefen ca. 30% der Yum!-Restaurants unter diesen Masterlizenzen. Der größte Master-Franchisenehmer – mit ca. 9.500 Filialen in China – ist Yum China, welcher eine fortlaufende Gebühr von 3% auf die System Sales an Yum! Brands zahlt.

Bei Restaurantketten, die mit Franchisenehmern zusammenarbeiten sind die System Sales eine wichtige Kennzahl. Yum! Brands gibt damit die kumulierten Umsätze der einzelnen Filialen an – unabhängig davon, ob das Restaurant von Yum! selbst oder von einem Franchisenehmer betrieben wird.

KFC ist sowohl nach Anzahl der Filialen als auch nach System Sales die größte Kette von Yum!. Dahinter folgen und Pizza Hut auf der 2 und Taco Bell auf der 3. Der neuste Zugang der Yum!-Familie, Habit Burger Grill, ist mit Abstand die kleineste Kette des Konzerns.

Historie

1890

Harland D. Sanders wird in Henryville, Indiana, geboren.

1930

Harland Sanders eröffnet eine Tankstelle in Corbin, Kentucky und kocht dort für die Gäste – hauptsächlich Brathähnchen. Aufgrund der Beliebtheit seiner Kochkünste eröffnet er gegenüber das Restaurant Harland Sanders Cafe.

1935

Sanders wird zum Colonel of Kentucky ehrenhalber durch den Gouverneur von Kentucky für seine besonderen Verdienste um die Landesküche ernannt.

1952

Colonel Sanders findet in Pete Harman seinen ersten KFC-Franchisenehmer.

1958

Die Brüder Frank und Dan Carney eröffnen das erste Pizza Hut Restaurant in Wichita, Kansas.

1962

Glen Bell eröffnet das erste Taco Bell Restaurant.

1977

PepsiCo übernimmt Pizza Hut.

1978

PepsiCo übernimmt Taco Bell.

1986

PepsiCo übernimmt KFC.

1987

KFC eröffnet das erste „westliche“ Fast Food Restaurant in China.

1997

PepsiCo spaltet seine Fast Food Restaurantketten bestehend aus KFC, Pizza Hut & Taco Bell ab und bringt diese als Tricon Global Restaurants, Inc. an die Börse.

2002

Tricon Global Restaurants, Inc. nennt sich in Yum! Brands, Inc. um.

2016

Das China-Geschäft wird abgespalten und als Yum China an die Börse gebracht.

2020

Yum! Brands übernimmt The Habit Burger Grill.

Gegenwart

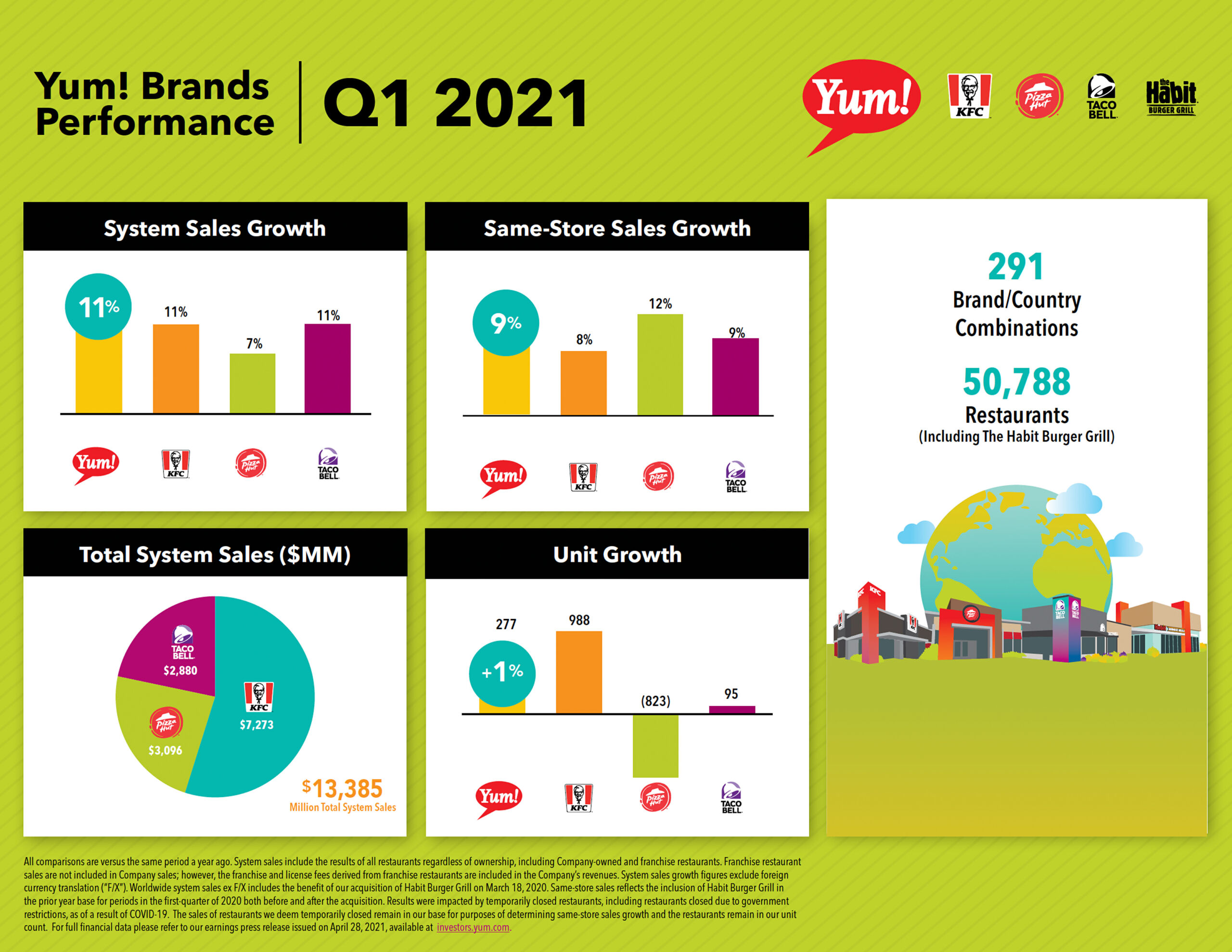

Werfen wir einen Blick auf das abgelaufene erste Quartal 2021, welches am 31.03.2021 endete. Um die Entwicklung besser einschätzen zu können vergleichen wir vorab kurz Q1 2020 mit Q1 2019 um zu sehen, wie stark sich die damals beginnenden weltweiten Lockdowns auf Yum! Brands ausgewirkt haben. Die Antwort ist „noch kaum“. Obwohl die Regierungen im März damit begonnen haben Maßnahmen zu ergreifen um die Pandemie einzudämmen, konnte Yum! Brands im ersten Quartal 2020 den Umsatz mit 1,26 Mrd. US-$ minimal über dem Vorjahresquartal (Q1 2019: 1,25 Mrd. US-$) halten. Beim Gewinn jedoch zeigten sich schon die ersten Pandemieauswirkungen auf Yum!. Dieser brach um ca. 68% auf 83 Mio. US-$ ein. Damit können wir jetzt auch die Ergebnisse des aktuell abgelaufenen Quartals besser einordnen, welche wir uns jetzt vornehmen.

Und wie lief es im aktuellen Quartal? So als gäbe es kein Corona. Der Umsatz konnte im Vergleich zu Q1 2020 um knapp 18% auf ca. 1,49 Mrd. US-$ gesteigert werden. Dabei gab es einen Zuwachs über alle Umsatzströme hinweg. Die Company Sales, also die Umsätze der von Yum! selbst betriebenen Restaurants konnten um 34% auf 476 Mio. US-$ gesteigert werden. Die Franchise and property revenues stiegen um über 10% auf 658 Mio. US-$. Hierunter fallen die Gebühren, die die Franchisenehmer (auf Einzel-Restaurant-Basis und Masterlizenzen) an Yum! Brands entrichten. Die monatlichen Franchisegebühren sind ein prozentualer Anteil des Restaurantumsatzes – i.d.R. 4%- 6% auf Einzel-Restaurants-Basis und etwas weniger bei Masterlizenzen. Wird ein neuer Franchisevertrag geschlossen gibt es meistens noch eine zusätzliche, nennen wir es „Initialgebühr“, die Yum! erhält. Die Property revenues, die ebenfalls unter Franchise and property revenues laufen, sind Mieteinnahmen für Restaurants. Diese Mietverträge zwischen Yum! und den Franchisenehmern werden aber nicht allzu häufig geschlossen. Und dann gibt es noch die Franchise contributions for advertising and other services, die um knapp 13% auf 352 Mio. US-$ gestiegen sind. Hier erhält Yum! Brands auch wieder einen prozentualen Anteil des Umsatzes der Franchisenehmer für Werbemaßnahmen. Zudem erhält der Konzern teilweise Geld von den Franchisenehmern für weitere Services (Other Services), die bspw. die Supply Chain, das Qualitätsmanagement oder die IT betreffen.

Die Kette, die Yum! am meisten Umsatz beschert, ist KFC mit einem Umsatzanteil von über 42% in Q1 2021. Damit konnte KFC den Umsatz im Vergleich zum Vorjahresquartal um über 10% steigern. Knapp 11% erwirtschaftete KFC in den USA, knapp 10% über die chinesisches Masterlizenz (Yum China) und über 79% im Rest der Welt. Die Einnahmen aus China stiegen sogar um knapp 32%. Auf Platz 2 folgt Taco Bell mit einem Umsatzanteil von knapp 33% im abgelaufenen Quartal (Umsatzsteigerung knapp 8%). Über 98% des Umsatzes erzielt Taco Bell in den USA. Dahinter folgt Pizza Hut mit einem Umsatzanteil von knapp 17% (Umsatzsteigerung knapp 7%). Der Umsatz, den Yum! über Pizza Hut erzielte verteilt sich zu ca. 60% auf die USA, über 6% auf China und über 33% auf den Rest. Zum Schluss entfallen noch über 8% des Umsatzes auf Habit Burger Grill. Ein Vergleich mit den Einnahmen von Yum! aus dem Vorjahresquartal macht hier wenig Sinn, da Habit erst im März 2020 übernommen wurde. Bei Habit werden die meisten Restaurants durch Yum! Brands selbst betrieben.

Bisher haben wir uns die Einnahmen angesehen, die Yum! von den einzelnen Ketten erhalten hat. Aber jetzt werfen wir noch einen Blick auf die System Sales. Bei Restaurantunternehmen sind die System Sales eine der wichtigsten Kennzahlen, da man dadurch sehen kann wie viel Geld die einzelnen Ketten tatsächlich erzielt haben, egal ob es an die Franchisenehmer geht oder an Yum!.

Insgesamt stiegen die System Sales um über 14% auf ca. 13,4 Mrd. US-$. Auch hier ist KFC die größte Kette mit einem Anteil von über 54%. KFC konnte eine Steigerung von knapp 16% ggü. dem Vorjahresquartal aufweisen. Dahinter folgen Pizza Hut mit ca. 23% (Steigerung: über 10%) und Taco Bell mit über 21% (Steigerung: knapp 11%). Auch hinsichtlich der System Sales ist Habit Burger die kleinste Kette mit einem Anteil von ca. 1%.

Sehen wir uns die drei großen Ketten des Konzerns etwas genauer an beginnend mit KFC. Vom Hähnchenbrater gab es zum Ende des Quartals weltweit 25.292 Filialen. 99% davon wurden von Franchisenehmern betrieben (25.002 Filialen), 84% der Filialen befanden sich außerhalb der USA (21.344 Filialen) – inklusive China. Damit hat sich das Filialnetz im Vergleich zum ersten Quartal 2020 um 988 Filialen bzw. ca. 4% vergrößert. Die Same-Store Sales – System Sales von Restaurants, die mindestens ein Jahr geöffnet hatten (entspricht also Like-for-like Sales, die man hin und wieder hört) – stiegen ggü. dem Vorjahreszeitraum um ca. 8%. Das operative Ergebnis konnte um 76 Mio. US-$ bzw. 34% gesteigert werden, wodurch die Marge um knapp 8%-Punkte auf 48% gesteigert werden konnte. Es läuft mit dem Hühnchen.

Als nächstes ist Pizza Hut an der Reihe. Der Pizzabäcker war zum Quartalsende weltweit mit 17.710 Filialen vertreten (17.657 bzw. 99% von Franchisenehmer betrieben; 11.159 bzw. 63% außerhalb der USA). Hier ging die Filialanzahl um ca. 4% zurück. Jedoch konnte das durch ein Wachstum der Same-Store Sales von 12% ausgeglichen werden. Das operative Ergebnis stieg um 26 Mio. bzw. über 34%, wodurch die Marge um über 8%-Punkte auf knapp über 41% anstieg.

Machen wir weiter mit Taco Bell. Zum Ende des Quartals wurde in 7.493 Restaurants mexikanisches Essen zubereitet (7.019 bzw. 94% von Franchisenehmer betrieben; 642 bzw. 9% außerhalb der USA). Ende Q1 2021 gab es 95 bzw. 1% mehr Filialen als im Vorjahr. Das Wachstum der Same-Store Sales belief sich auf 9%. Das operative Ergebnis konnte um knapp 24% bzw. 34 Mio. US-$ gesteigert und die Marge um ca. 5%-Punkte auf über 36% erhöht werden.

Damit wird sehr schnell klar, dass zwar alle Ketten wirklich gut laufen, aber vor allem KFC hinsichtlich Wachstum und Profitabilität hervorsticht. Hier spielt sicherlich das starke China-Geschäft eine wesentliche Rolle.

Insgesamt stieg das EBIT von Yum! Brands um 293 Mio. US-$ bzw. über 117% auf 543 Mio. US-$, wobei man sich daran erinnern sollte, dass COVID-19 hier letztes Jahr schon auf die Profitabilität gedrückt hat. Der Gewinn konnte ebenfalls auf 326 Mio. US-$ (293% über Q1 2020 und 24% über Q1 2019) gesteigert werden.

Das Pandemiejahr hat bei Yum! einiges ins Rollen gebracht. So bieten mittlerweile über 35.000 Restaurants weltweit einen Lieferservice an. Zudem hat man, wie erwähnt, im März 2020 die Fast Casual Restaurantkette The Habit Burger Grill für 14 US-$ pro Aktie bzw. insgesamt ca. 375 Mio. US-$ übernommen. Yum! sieht bei der prämierten Restaurantkette (Best Regional Fast Food in USA Today’s 2019 Best Readers’ Choice Awards) ein großes Wachstumspotential – sowohl national als auch international.

Und auch dieses Jahr hat man schon zwei Übernahmen getätigt, wobei es sich hier nicht um Restaurantketten handelt. Yum! möchte das beste digitale Angebot der Branche anbieten und Online und Offline perfekt verbinden: „Yum! Brands’ global technology strategy, in partnership with the KFC, Pizza Hut, Taco Bell and The Habit Burger Grill divisions, is focused on providing a best-in-class digital journey across mobile, online, delivery and restaurant operations. The Company continues to accelerate its digital commerce strategy through data and advanced analytics, and innovative emerging technologies to elevate the customer and employee experience, strengthen restaurant unit economics and unlock new sources of global growth.“ (Vgl. Yum! Brands: https://www.yum.com/wps/portal/yumbrands/Yumbrands/news/press-releases/yum+brands+to+acquire+kvantums+leading+artificial+intelligence-based+consumer+insights+and+marketing+performance+analytics+business)

So hat man im März die Vereinbarung verkündet, die auf künstlicher Intelligenz basierende Sparte zur Analyse von Konsumentendaten von Kvantum, Inc. zu übernehmen. Zusätzlich hat man ebenfalls diesen März die israelische Omnichannel-Bestellplattform Tictuk Technologies übernommen. Yum! digitalisiert sich mit großen Schritten und der Erfolg stellt sich auch schon ein. So konnten die Digital Sales von 2019 auf 2020 um 45% auf 17 Mrd. US-$ gesteigert werden. Digital Sales sind in der Regel der Anteil der System Sales, der durch eine „digitale“ (App, Website, …) Bestellung generiert wurde.

Kennzahlenanalyse

Fangen wir mit dem Thema finanzielle Stabilität an. Hier springt uns gleich ein dickes, fettes Minus im Bereich der Eigenkapitalquote an. Das ist im Bereich der Restaurants teilweise Usus (siehe weiter unten im Abschnitt Konkurrenz), da hier viele Unternehmen über ein Franchise-Modell agieren und die Immobilien oft selbst kaufen und weitervermieten. Diese Immobilien tauchen zum Kaufpreis in der Bilanz auf, sind mittlerweile aber teilweise um das Vielfache mehr Wert. Würden sie diese verkaufen, hätten sie gleich mehr Cash, so zumindest die Theorie. Dennoch gefällt uns das nicht.

Apropos finanzielle Stabilität. Hier hilft ein Blick auf den dynamischen Verschuldungsgrad, der mit über 1.000% schon mehr als happig ist. Das Thema EBIT-Marge sieht mit konstant hohen Werten über 25% schon wesentlich besser aus. Auch die Gesamtkapitalrendite kann sich mit über 15% im Krisenjahr 2020 durchaus sehen lassen. Bei einer negativen EK-Quote fällt natürlich auch die Eigenkapitalrendite entsprechend negativ aus und ist damit nicht wirklich bewertbar. Der Gewinn ist leider auch seit mehreren Jahren rückläufig. Beispielsweise hatte man 2016 auch schon mal einen stattlichen Gewinn von 1,6 Mrd. US-$ erwirtschaftet (2020: ca. 0,9 Mrd. US-$; 2019: ca. 1,5 Mrd. US-$). Alles in allem halten sich damit Licht und Schatten die Waage. Eine sehr gute Profitabilität trifft auf eine schlechte finanzielle Stabilität.

Qualitative ANalyse

Yum! Brands vereint weltweit über 50.000 Restaurants der bekannten und beliebten Fastfood-Ketten Kentucky Fried Chicken (frittiertes Hähnchen), Pizza Hut (Pizza), Taco Bell (mexikanisches Essen) und The Habit Burger Grill (Burger).

Die drei erstgenannten sind klassische Fast-Food-Ketten, bei denen es schnell geht und man weiß was man bekommt. Habit Burger setzt hier ähnlich wie Chipotle auf Fast Casual. Bei diesem Konzept gibt es ebenfalls einen rudimentären Service wie bei klassischen Fast Food Restaurants, aber es wird ein höherer Fokus auf die Qualität und Frische der Produkte gelegt.

Yum! setzt – wie so viele andere der Branche – primär auf ein Franchise-Modell bei dem hauptsächlich Einnahmen über Franchisegebühren erzielt werden. Allgemein hat Yum!, wie bereits beschrieben, neben den Company Sales (Umsatz der von Yum! selbst betriebenen Restaurants) zwei große Einnahmequellen aus dem Franchise-Modell. Primär die Franchise and property revenues, die hauptsächlich die Franchisegebühren enthalten, die die Franchisenehmer monatlich an Yum! Brands abtreten (prozentualer Anteil des Restaurantumsatzes – i.d.R. 4%- 6% auf Einzel-Restaurants-Basis, etwas weniger bei Masterlizenzen). Die zweite große Umsatzkategorie sind die sogenannten Franchise contributions for advertising and other services, bei denen Yum! vor allem einen prozentualen Anteil des Restaurantumsatzes für Werbemaßnahmen von den Franchisenehmern erhält.

Eine Besonderheit von Yum! ist, dass das China-Geschäft 2016 als Yum China an die Börse gebracht wurde. Allerdings „darf“ Yum China weiterhin 3% des Umsatzes an Yum! Brands selbst abtreten. Damit ist Yum! indirekt weiter am boomenden chinesischen Markt beteiligt.

Weltweit sind ca. 98% der Restaurants dem Franchise-Modell unterworfen, lediglich Habit Burger tanzt mit einem Anteil von lediglich 12% aus der Reihe. Den Löwenanteil des Umsatzes von Yum! generieren nach wie vor KFC (knapp 42% Umsatzanteil), Taco Bell (33% Umsatzanteil) und Pizza Hut (17% Umsatzanteil). Die Strategie von Yum! sieht vor einzigartige Marken mit hohem Wiedererkennungswert über verschiedene Kulturen hinweg zu schaffen. Lust auf Hähnchen? Ab zu KFC. Heute doch lieber mexikanisch? Leckere Tacos von Taco Bell. Das Franchise-Modell spült dabei monatlich frisches Geld in die Kassen und verhilft dem Unternehmen damit zu einem stetigen Cashflow.

“Franchisees also pay monthly continuing fees based on a percentage of their restaurants’ sales (typically between 4% to 6%) and are required to spend a certain amount to advertise and promote the brand.” (Vgl. Yum! Brands: https://investors.yum.com/corporateprofile/default.aspx)

Im Global 500 Brand Report 2021 belegen KFC Platz 120, Taco Bell Platz 337 und Pizza Hut Platz 383. Noch spezifischer wird’s im Brand Report speziell für Restaurantketten. Hier ist Yum! in den weltweiten Top 10 gleich dreimal vertreten. KFC ist auf Platz 3 hinter Starbucks (Platz 1) und McDonald’s (Platz 2). Die weiteren Plätze gehen an Taco Bell (Platz 6) und Pizza Hut (Platz 8).

Hinter dem Punkt starke Marken kann man damit durchaus ein Ausrufezeichen setzen, womit wir auch schon beim Burggraben wären. Die Marken sind weltweit bekannt und zudem war Yum! eines der ersten Restaurantunternehmen, das nach China expandierte, was ihnen dort einen großen Vorteil einbrachte.

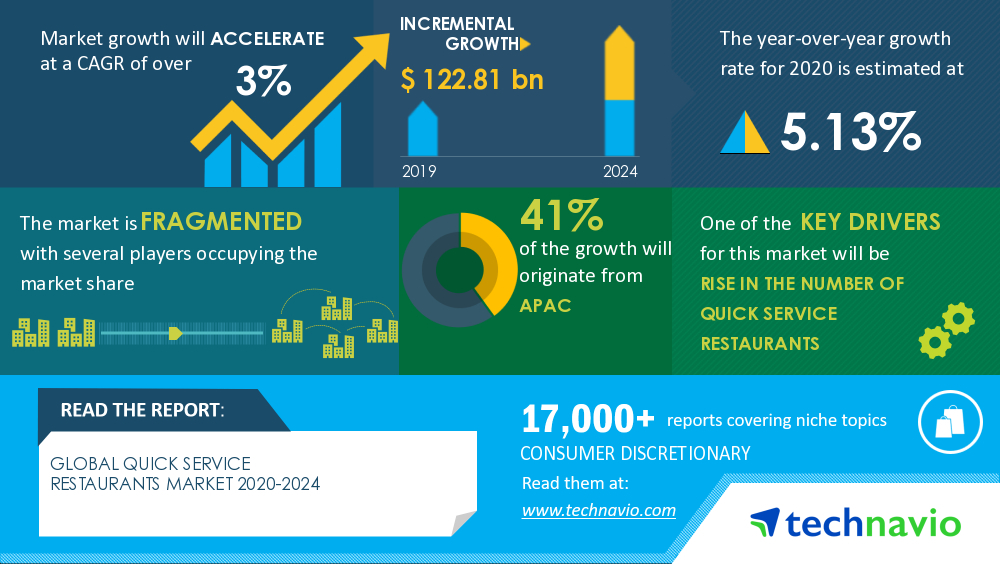

Durch eine immer größer werdende globale Mittelschicht und durch die generelle Hektik im Alltag bleiben immer mehr Menschen in Fast Food Restaurants hängen, was dem Geschäft von Yum! logischerweise sehr guttut.

Trotz Corona steigt die Zahl von Schnellrestaurants weltweit und die Branche soll bis 2024 mit ca. 3% jährlich wachsen – manche Studien gehen auch von einem Wachstum von über 4% aus. Dies liegt vor allem daran, dass Beliebtheit von Fast Food in Entwicklungsländern immer weiter zunimmt und sich durch die steigende Kaufkraft speziell Länder wie China und Indien als Wachstumsmärkte etablieren.

Bei Yum! Brands stechen keine individuellen Shareholder hervor, lediglich die großen institutionellen Anleger wie T. Rowe Price (10%), Vanguard (8%) und Blackrock (6%) haben größere Anteile am Unternehmen.

Seit Januar 2020 ist David Gibbs CEO des Unternehmens. Er selbst ist bereits seit 1989 mit an Bord und hat sich klassisch über mehrere Führungspositionen nach oben gearbeitet.

Yum! kauft regelmäßig Aktien zurück. Während es in 2013 noch 450 Mio. Aktien gab, hat sich diese Zahl (Stand: 2020) auf 307 Mio. reduziert, was einem Rückgang von knapp einem Drittel entspricht und somit den Anteil der Aktionäre erhöht.

Darüber hinaus ist Yum! ein regelmäßiger Dividendenzahler und hat durchschnittlich – je nach Kurs – eine Dividendenrendite zwischen 1% und 2% jährlich in petto.

Konkurrenz- & Wettbewerbsanalyse

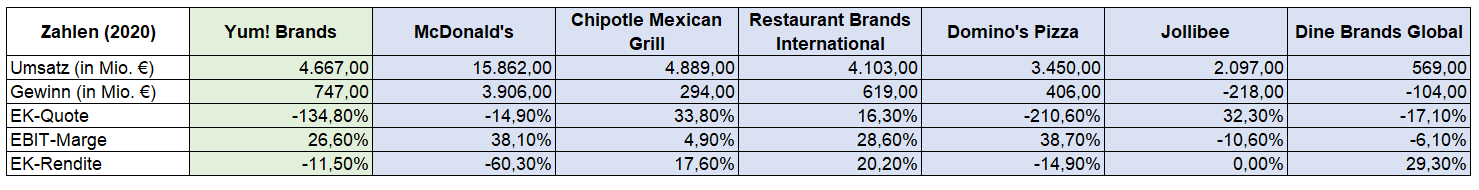

Unter den Konkurrenten tummeln sich ein paar alte Bekannte, die ihr auf unserem Blog schon teilweise gesehen habt. Ein Hauptkonkurrent ist natürlich McDonald’s itself, dazu müssen wir wahrscheinlich nicht mehr viel erklären. Erst kürzlich haben wir eine Inside-Analyse zu Chipotle angefertigt, welches sich auf mexikanisches Fast Casual spezialisiert. Mit von der Partie ist das in unserem wikifolio und privaten Depots auffindbare Restaurant Brands International, die Dachgesellschaft von Burger King, Tim Hortons und Popeyes. Bei Jollibee handelt es sich um ein philippinisches Fastfoodunternehmen, welches sich – wie KFC – auf Hühnchen spezialisiert hat. Domino’s Pizza, Inc. als großen Pizzalieferanten und Dine Brands Global mit den in den USA bekannten Ketten Applebee’s (Casual Diner)und IHOP (steht für International House of Pancakes und stellt ganztätig amerikanisches Frühstück bereit) runden die Konkurrenzauswahl ab.

Wie schon des Öfteren von uns angemerkt, ist die Eigenkapitalquote bei Restaurantunternehmen so eine Sache. Der Grund hierfür ist, dass viele Unternehmen der Branche mit einem Franchise-Modell arbeiten und damit oftmals die zu betreibenden Immobilien selbst kaufen oder leasen und dann weiter an die Franchisenehmer vermieten. Die Immobilien tauchen zum Kaufpreis in der Bilanz auf. Deshalb werden etwaige Wertsteigerungen der Immobilien dort eben nicht aufgezeigt. Die Logik vieler geht dann so, dass diese Unternehmen eigentlich viel mehr Geld in der Hinterhand hätten, wenn sie diese verkaufen und deshalb benötigen sie nicht so viel Eigenkapital. Uns gefällt’s trotzdem nicht.

Leider ist hier Yum! keine Ausnahme mit einer negativen Eigenkapitalquote von -135%. Bei Yum! kommt hier noch zusätzlich hinzu, dass sie seit längerem langfristige Schulden in Form von „Senior Unsecured Notes“ anhäufen und sich so massiv fremdfinanzieren. Das sind größtenteils langfristig platziere Unternehmensanleihen. Chipotle (EK-Quote von 34%) und Restaurant Brands International (EK-Quote von 16%) machen vor, dass es auch anders gehen kann. Die EBIT-Marge von Yum! Brands im Bereich von knapp 27% ist gut und auf Augenhöhe mit Restaurant Brands International (29%), beide können jedoch nicht mit den Klassenstrebern Domino’s Pizza, Inc. (39%) und McDonald’s (38%) mithalten. In Sachen Umsatz nehmen sich auch hier Yum! (4,7 Mrd. €), Chipotle (4,9 Mrd. €) und RBI (4,1 Mrd. €) nicht viel, lediglich McDonald’s übertrumpft alle (15,9 Mrd. €).

Yum! sagt zum Thema Konkurrenz selbst:

„Competition has also increased from and been enabled by delivery aggregators and other food delivery services in recent years, particularly in urbanized areas, which trend has accelerated following the onset of the COVID-19 pandemic. Our Concepts also face competition as a result of convergence in grocery, convenience, deli and restaurant services, including the offering by the grocery industry of convenient meals, including pizzas and entrees with side dishes.” (Vgl. Yum! Brands: https://investors.yum.com/corporateprofile/default.aspx)

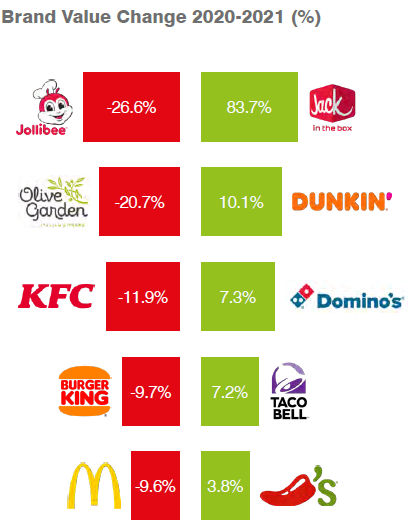

Interessantes enthüllt auch ein Blick auf die Veränderung des Markenwertes von 2020 auf 2021.

Hier sieht man, dass alteingesessene Unternehmen wie KFC, Burger King oder McDonald’s etwas von ihrem Glanz verlieren und relativ kleine Unternehmen ihren Wert vor allem durch die Coronakrise massiv steigern konnten, wie beispielsweise Jack in the Box (+83,7%) – eine Burgerkette, die 90% ihres Umsatzes schon vor der Coronakrise mit Takeaway machte – oder Papa John’s

(+3,8%), eine US-amerikanische Pizza Fast-Food-Kette.

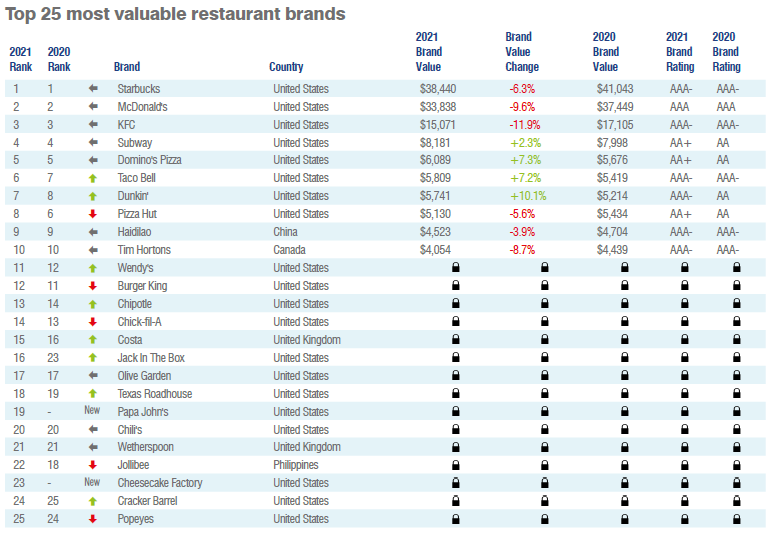

Der Weltmeister in Sachen Fast Food ist und bleibt die USA. Von den 25 wertvollsten Marken, kommen 20 aus den USA. Insgesamt machen diese auch 92% des absoluten Wertes insgesamt aus.

Das nachfolgende Ranking der 25 wertvollsten Restaurant-Marken der Welt zeigt zudem, dass die Restaurants von Yum! weiterhin ganz oben mitspielen:

Risiken

Man muss hier die Pandemie zwar aufführen, aber wir sind der Meinung, dass Yum! einen dadurch entstehenden Schaden zukünftig relativ gut abfedern kann. Wenn die Filialen schließen müssen, ist das für ein Restaurantunternehmen natürlich nie wirklich prickelnd, aber durch die vorhandenen Drive-Thrus, den Ausbau des Lieferserviceangebots und auch den immer weiter steigenden Digital Sales hat sich Yum! Brands auch für mögliche zukünftige – was wir alle natürlich nicht hoffen – Lockdowns gerüstet. Daher gehen wir davon aus, dass sich ein dadurch entstehender Schaden eher in Grenzen hält.

Was wir aber schon bei Chipotle gesehen haben, trifft auf alle Restaurantketten zu und kann den zukünftigen Unternehmenserfolg deutlich beeinflussen. Hygieneskandale (wie bspw. Norovirus-& E.coli-Fälle) bei Restaurants sind ein nicht zu unterschätzendes Risiko, welches oftmals den Ruf der Kette über Jahre hinweg schädigen kann und dementsprechend sich negativ auf das Geschäft der jeweiligen Unternehmen auswirkt. Yum! hat jedoch im Vergleich zu Chipotle den Vorteil ein diversifiziertes Portfolio an Restaurantketten zu haben. Sollte es einen derartigen Skandal bei z.B. Pizza Hut geben, werden die wenigsten wohl die Brücke schlagen können, dass zum selben Unternehmen auch KFC und Taco Bell gehören, wodurch deren Unternehmenserfolg wahrscheinlich nicht beeinträchtigt wird.

Des Weiteren sind die Restaurants von Yum! nicht wirklich für „gesundes“ Essen bekannt. An in Fett frittiertes Hühnchen, Pizza, Tacos oder Quesadillas – wie lecker sie auch sein mögen – denkt man nicht wirklich, wenn man an eine gesunde und ausgewogene Ernährung denkt. Der Trend zu gesunder Ernährung und das steigende Bewusstsein dafür kann Yum! zukünftig Probleme machen, wenn sich das Unternehmen darauf nicht einstellt. Zudem könnten – ähnlich wie bei Zigaretten – regulatorische Anforderungen auf Yum! zukommen wie bspw. die Kennzeichnung von „ungesundem“ Essen – je nachdem was die einzelnen Regierungen in Zukunft planen.

Außerdem ist die Verschuldung bei Yum! so eine Sache. Wir legen großen Wert auf finanzielle Stabilität, da der wichtigste Punkt bei einer Investition (noch vor der erwarteten Rendite) erst einmal der ist, die Wahrscheinlichkeit eines Verlustes zu gering wie möglich zu halten. Bei Restaurantunternehmen ist ein negatives Eigenkapital nicht unbedingt ungewöhnlich, wobei es uns nicht gefällt. Aber bei Yum! ist auch der dynamische Verschuldungsgrad nicht wirklich überzeugend, wodurch man hier nicht von einem sicheren Fundament sprechen kann.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 3,5% aus. Diese setzt sich aus einer Inflationsrate von 1,5% und einem angenommen organischen Wachstum von 2,0% zusammen.

Bei aktuellen Owner Earnings von 656 Mio. € (2020) ergeben sich folgende Werte:

Fairer Wert: 84 €

10% Sicherheitsmarge: 76 €

20% Sicherheitsmarge: 67 €

30% Sicherheitsmarge: 59 €

40% Sicherheitsmarge: 51 €

Buchwert: -26 €

Derzeitiger Aktienkurs (16.05.2021): 98 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

Wir können verstehen warum einige Investoren Yum! im Portfolio haben und wir können auch verstehen warum andere nicht investiert sind.

Yum! Brands besitzt ein für die Branche breit diversifiziertes Portfolio an bekannten Restaurantketten. KFC, Pizza Hut und Taco Bell laufen wirklich sehr gut. Die Ketten sind beliebt und machen operativ eine wirklich gute Figur. Da sich Yum! auch gut in China positioniert hat, kann man damit sehr schön vom dortigen Wachstum profitieren. Durch das Franchise-Modell sichert sich das Unternehmen auch einen angenehm stetigen Cashflow.

Die Risiken, wie Hygieneskandale oder der Trend zu gesundem Essen, sind im Vergleich zur Konkurrenz auch nicht wirklich höher als bei anderen Fast Food Unternehmen. Wo es aber bei uns scheitert ist die Verschuldung. Diese ist sowohl bezogen auf die Eigenkapitalquote als auch auf den Verschuldungsgrad auf einem Niveau, welches Yum! für uns als Investment aktuell disqualifiziert. Auch, wenn uns bei Yum! vieles gefällt, kommt hier dann doch die Multiplikation mit Null zum Tragen. Gibt es in der Gleichung eine „0“ (für uns jetzt die hohe Verschuldung), ist das Ergebnis – egal mit was man es auch immer multiplizieren möchte – immer „0“. Und damit ist Yum! Brands für uns (aktuell) raus. Aber wie schon erwähnt, können wir durchaus nachvollziehen warum andere Investoren hier zu einem anderen Ergebnis kommen.

Jetzt seid ihr wieder gefragt: Kennt ihr Yum! Brands? Was ist eure Lieblingsrestaurantkette des Unternehmens? Wie schätzt ihr das Unternehmen ein? Was ist generell euer Lieblingsunternehmen aus der Restaurantbranche? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Weitere Quellen

Yum! Brands: https://www.yum.com/wps/portal/yumbrands/Yumbrands/company/

Yum! Brands: https://investors.yum.com/corporateprofile/default.aspx

Yum! Brands: https://investors.yum.com/financial-information/sec-filings/

Yum! Brands: https://investors.yum.com/financial-information/annual-reports/

Yum! Brands: https://investors.yum.com/financial-information/financial-reports/

Yum! Brands: https://www.yum.com/wps/portal/yumbrands/Yumbrands/company/about-yum-brands/milestones

Yum! Brands: https://www.yum.com/wps/portal/yumbrands/Yumbrands/news/press-releases/yum+brands+completes+acquisition+of+the+habit+restaurants

Yum! Brands: https://www.yum.com/wps/portal/yumbrands/Yumbrands/news/press-releases/yum+brands+to+acquire+kvantums+leading+artificial+intelligence-based+consumer+insights+and+marketing+performance+analytics+business

Yum! Brands: https://www.yum.com/wps/portal/yumbrands/Yumbrands/news/press-releases/yum+brands+to+acquire+leading+omnichannel+ordering+and+marketing+platform+company

Brand Finance: https://brandirectory.com/rankings/global/

KFC Deutschland: https://www.kfc.de/historie/

Wikipedia: https://en.wikipedia.org/wiki/Yum!_Brands

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Hallo Daniel und Andreas,

vielen Dank für diese tolle und detaillierte Analyse über Yum! Brands, da habt ihr sicherlich eine Menge Arbeit reingesteckt! Ich habe mir tatsächlich auch Yum! Brands vor kurzem angeschaut und bin ebenfalls zu einem zwiegespaltenen Ergebnis gekommen.

Die Marke ist stark, diversifiziert und hat gute Aussichten in den Wachstumsmärkten der Welt, aber der Mega-Trend hin zu gesünderer Ernährung scheint doch eher eine Risiko für das Unternehmen zu sein.

Ihr könnt ja hier einmal bei meiner Analyse von Yum! Brands vorbeischauen:

http://equityandeconomy.com/2021/09/10/is-yum-brands-a-tasty-share-for-your-portfolio/

Bis dahin,

Markus

Servus Markus,

es ist immer schön auch andere Perspektiven zu lesen und wir geben uns immer Mühe ein umfassendes Bild in usneren Analysen mit allen pro und contras zu zeichnen. Danke für den Link zu deiner Analyse. 🙂

Beste Grüße

Andi