Bayern und Bier … müssen wir noch mehr sagen? Aufgrund unserer bereits durch die Geburt in Bayern erlangten „Bier-Expertise“ 😉 knöpfen wir uns heute The Boston Beer Company vor.

The Boston Beer Company, Inc.

The Boston Beer Company produziert alkoholische Getränke und verkauft diese in den USA und in ausgewählten internationalen Märkten. Zum Produktportfolio des Unternehmens mit Hauptsitz in Boston, Massachusetts – alles andere wäre jetzt eine große Überraschung gewesen – gehören Biere, Hard Seltzer (alkoholhaltiges Sprudelwasser) und Cider (Apfelschaumwein). Neben den beiden Flaggschiffen, der Craft-Beer-Marke Samuel Adams und Truly Hard Seltzer (Hard Seltzer), vereint Boston Beer auch die Marken Twisted Tea (aromatisierte, alkoholische Malzgetränke, also aromatisiertes Bier – für uns bayrische Investoren eigentlich schon ein Minuspunkt 😉 ), Angry Orchard (Cider), Dogfish Head (Craft Beer und Spirituosen) und die drei lokalen Biermarken Angel City, Coney Island und Havana Lager.

Zudem gehören dem Unternehmen auch fünf – unserem Verständnis nach – Brauereigaststätten mit Verkauf vor Ort. Diese fünf befinden sich in Boston, Massachusetts (Samuel Adams Boston Downtown Tap Room), Rehoboth, Delaware (Dogfish Head Brewings and Eats), Los Angeles, Kalifornien (Angel City Brewery), Brooklyn, New York (Coney Island Brewery) und Miami, Florida (Dogfish Head Miami Brewery). Man kann sich diese wohl tatsächlich am besten als eine Art Brauereigaststätte – ähnlich wie der Kneitinger am Arnulfsplatz in Regensburg – vorstellen. Vielleicht noch etwas größer mit Souvenirladen, etc..

Darüber hinaus besitzt The Boston Beer Company eine Apfelplantage und Cidery in Walden, New York, ein Restaurant in Rehoboth, Delaware (Chesapeake & Maine) und ein Boutique-Hotel in Lewes, Delaware (Dogfish Inn).

Das Unternehmen fokussiert sich auf den Premium-Biermarkt (High End) – bessere Qualität und höhere Preise. Diese Kategorie ist in den letzten 10 Jahren durchschnittlich im hohen einstelligen Bereich pro Jahr gewachsen. Boston Beer schätzt 2021 den Anteil von High End am gesamten US-amerikanischen Biermarkt auf über 38% und den Anteil von Boston Beer am High-End-Bereich auf 11%.

Hierbei muss man zum Verständnis aber noch erwähnen, dass in den USA Craft Beer eigentlich eine andere Bedeutung hat als in Deutschland:

„Craft Beer (auch Craftbier oder Craft-Bier) bedeutet übersetzt soviel wie „handwerklich gemachtes Bier“. Eine offizielle Craft Beer Definition auf Deutsch gibt es nicht, in den USA jedoch schon. Würden die amerikanischen Kriterien auch in Deutschland gelten, wäre fast jede Brauerei eine Craft-Brauerei.

[…] Die US Brewers Association definiert eine Craft Beer Brauerei als

…klein: Maximal 6 Millionen Barrel (etwa 7 Millionen Hektoliter) Ausstoß im Jahr – in Deutschland fiele sogar Bitburger mit 6,8 Millionen Hektoliter (2017) darunter.

…unabhängig: Maximal 25 Prozent der Brauerei dürfen zu einem Getränkegroßkonzern gehören.

…traditionell: Der Brauer muss sich traditionellen, handwerklichen Methoden verpflichten, der Geschmack darf nicht durch künstliche Aromatisierung entstehen, sondern muss aus „reinen“ Brauzutaten kommen.

[…] Gibt es dann auch eine Craft Beer Definition auf Deutsch? Hierzulande wird Craft Beer oft als Kreativbier bezeichnet, eine klare Eingrenzung gibt es aber nicht.“ (Vgl. Beerwulf: https://www.beerwulf.com/de-de/artikel-uber-craft-bier/was-ist-craft-beer)

Schlussendlich ist Craft Beer eigentlich nichts anderes als handwerklich gebrautes Bier aus kleineren und mittelgroßen Brauereien – also so wie bspw. in Bayern hauptsächlich gebraut wird. In Deutschland verbindet man Craft Beer dann eher mit bei uns „neuen“ Sorten wie India Pale Ale (IPA).

Historie

1984

Die Boston Beer Company wird von James „Jim“ Koch gegründet, welcher Bier nach dem Rezept seines Ururgroßvaters braut und es als Samuel Adams Boston Lager, benannt nach dem US-amerikanischen Patrioten, verkauft.

1985

Samuel Adams Boston Lager wird auf dem Patriot’s Day in Bosten zum ersten Mal der Öffentlichkeit präsentiert und sechs Wochen später zum „Best Beer in America“ auf dem Great American Beer Festival gewählt.

1988

Die Samuel Adams Boston Brewery eröffnet in Boston.

1995

The Boston Beer Company, Inc. geht an der New York Stock Exchange an die Börse.

1997

The Boston Beer Company bringt die Marke Hardcore Cider auf den Markt.

2000

Die Marke Twisted Tea wird von The Boston Beer Company eingeführt.

2007

Samuel Adams stellt das Samuel Adams Boston Lager Pint Glass vor, welches speziell für Boston Lager entwickelt wurde.

2010

Nach zwei Jahren Zusammenarbeit mit der Bayerischen Staatsbrauerei Weihenstephan präsentiert Samuel Adams Infinium, welches der erste neue Bierstil nach Bayerischem Reinheitsgebot seit über 100 Jahren ist.

2011

Der erste Craft Beer Incubator wird von A&S Brewing, einer Tochtergesellschaft von Samuel Adams, gegründet um außergewöhnliche Bierstile zu entdecken.

2012

The Boston Beer Company gründet das Hard-Cider-Unternehmen Angry Orchard.

2013

Samuel Adams Boston Lager wird nach zwei Jahren Entwicklung zum ersten Mal in der neuen Sam Can, einem neuem Dosendesign, angeboten.

2019

The Boston Beer Company übernimmt die Dogfish Head Brewery für 300 Mio. US-$ und im Zuge der Übernahme werden der Besitzer der Dogfish Head Brewery, Sam Calagione, und seine Frau Mariah die zweitgrößten nicht-institutionellen Eigentümer der Boston Beer Company.

Gegenwart

Im Oktober hat The Boston Beer Company die Zahlen zum dritten Quartal 2022 veröffentlicht, welches am 24.09.2022 endete.

Der Nettoumsatz des Unternehmens aus Boston ist in den ersten neun Monaten 2022 um ca. 3,9% im Vergleich zum Vorjahreszeitraum von ca. 1,7 Mrd. US-$ auf über 1,6 Mrd. US-$ gesunken. Dieser Umsatzrückgang kam vor allem dadurch zustande, dass so ziemlich alle Marken wie Truly Hard Seltzer, Angry Orchard, Dogfish Head und Samuel Adams schwächelten. Lediglich Twisted Tea und Hard Mountain Dew (eine alkoholische Variante von Mountain Dew aus einer Partnerschaft mit PepsiCo) konnten sich dem allgemeinen Trend bei Boston Beer in den ersten neun Monaten 2022 entziehen und eine gestiegene Nachfrage vorweisen. Insgesamt ging die Menge der verkauften Fässer (Barrels) um ca. 8,0% im Vergleich zum Vorjahreszeitraum zurück. Zumindest der Nettoumsatz pro Fass konnte in den ersten neun Monaten im Vergleich zum Vorjahr um ca. 4,5% gesteigert werden. Erfreulicherweise konnten aber EBIT und Gewinn um 33,0% bzw. 18,6% gesteigert werden. Das lag aber vor allem daran, dass im Vorjahr hohe Kosten aufgrund der enttäuschenden Nachfrage nach Hard Seltzer angefallen sind (Inventar-bezogene Kosten und „Vernichtungs“-/Entsorgungskosten), aber auch an diesjährigen Preiserhöhungen und Kürzungen der Marketing-Ausgaben. Trotzdem hat sich 2022 natürlich das allgegenwärtige Thema Inflation durch höhere Kosten für Verpackungsmaterialien, Zutaten oder auch und Energiekosten negativ auf das Ergebnis von Boston Beer ausgewirkt.

Um gegebenenfalls einen Trend hinsichtlich der Unternehmensentwicklung zu erkennen werfen wir auch noch einen gesonderten Blick auf das dritte Quartal.

Im dritten Quartal konnte Boston Beer beim Umsatz wieder zulegen und steigerte den Nettoumsatz im Vergleich zum dritten Quartal 2021 um ca. 6,2%, was sich sowohl auf eine höhere Menge an verkauften Barrels als auch auf Preissteigerungen zurückführen lässt. Zudem konnte man im Gegensatz zum Vorjahr einen positives EBIT und einen Gewinn ausweisen. Neben den Preiserhöhungen auf der einen und den inflationsgetriebenen Kostensteigerungen auf der anderen Seite spielen hier vor allem die letztjährigen hohen Kosten bezüglich der hinter den Erwartungen zurückgebliebenen Nachfrage nach Hard Seltzer eine gewichtige Rolle.

Trotzdem lässt uns die Entwicklung aufhorchen. Nach den „Pandemiejahren“ sinkt der Umsatz eines Bierbrauers? Das klingt nicht wirklich gut. Wie hat sich Bosten Beer während Corona geschlagen? Im Vergleich zu 2019 konnte der Nettoumsatz in den Geschäftsjahren 2020 und 2021um über 39,3% bzw. um über 64,6% gesteigert werden. Somit kann man zumindest festhalten, dass die Bostoner Brauer auch während der Pandemie weitergewachsen sind, was die aktuelle Entwicklung etwas ins Verhältnis rückt. Nichtsdestotrotz ist die aktuelle Entwicklung nicht gerade schön, weshalb wir noch einen Blick auf den Craft-Beer-Markt an sich werfen.

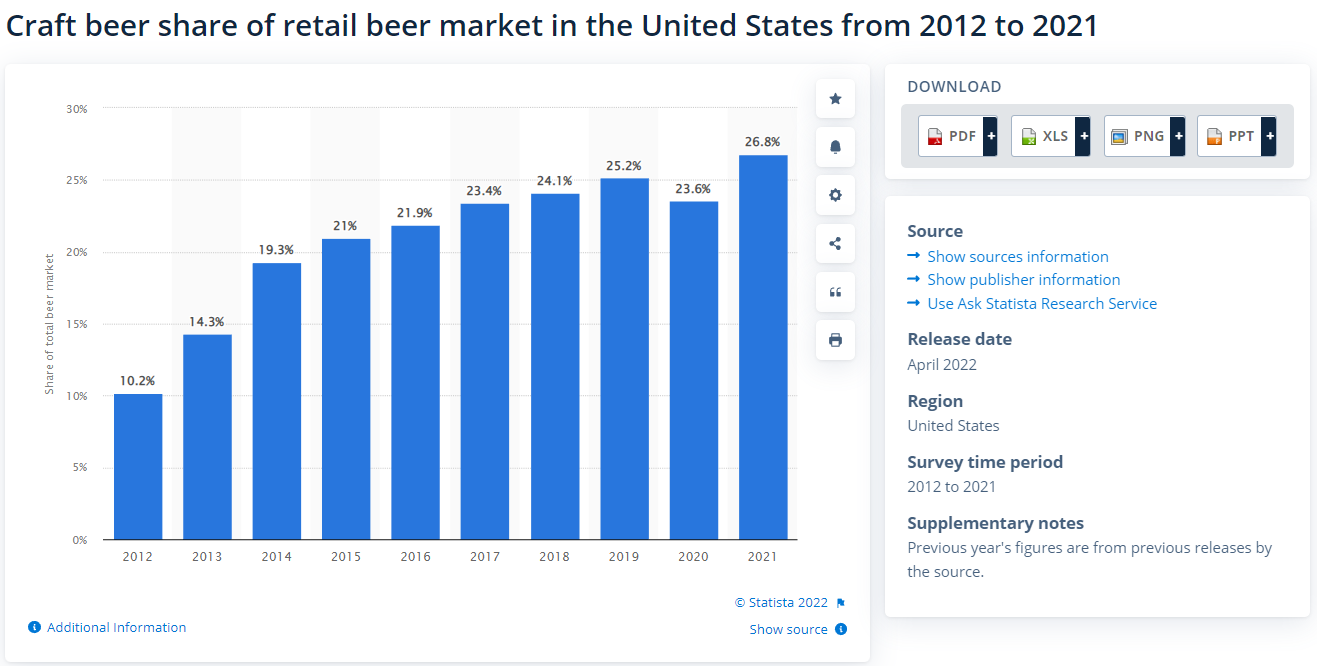

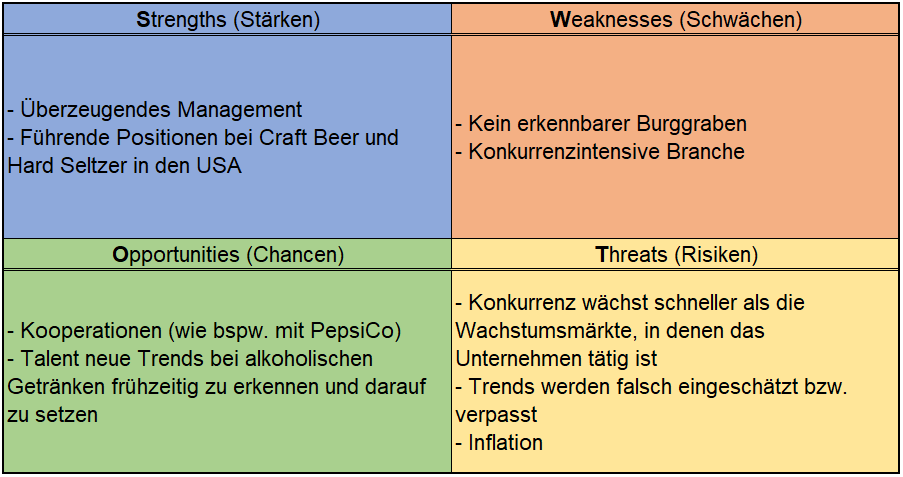

Wie man anhand der Entwicklung im US-amerikanischen Einzelhandel sehen kann, ist Craft Beer in den USA – mit einer kleinen Delle im ersten Pandemiejahr – weiterhin auf dem Vormarsch und holt sich immer mehr Marktanteile – wenn auch langsamer. Und hier sehen wir unserer Meinung nach ein aktuelles Problem von Boston Beer. Der High-End-Biermarkt ist jetzt schon von vielen Wettbewerbern geprägt, sprich viel Konkurrenz und da es sich hierbei in den USA immer noch um einen Wachstumsmarkt handelt, drängen immer mehr Wettbewerber in den Markt, seien es kleinere Brauereien oder die großen Konzerne wie AB Inbev, die den Markt für sich entdecken. Auch Getränkekonzerne, die eigentlich nichts mit Alkohol zu tun haben, möchten sich Marktanteile sichern – vor allem in der Hard-Seltzer-Kategorie. Coca-Cola versucht sich bspw. mit seinem Topo Chico Hard Seltzer in diesem Bereich.

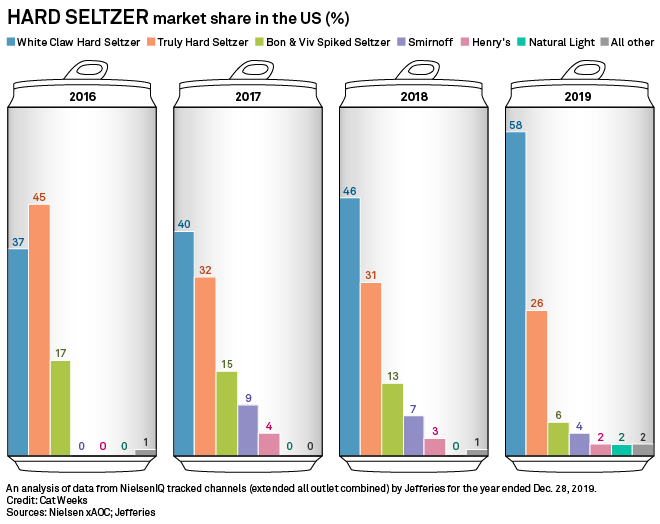

Und mit dieser immer größer werdenden Konkurrenz hat Boston Beer zu kämpfen. Erschwerend hinzu kommt auch noch, dass sich der Hard-Seltzer-Markt nach den Boomjahren abkühlt. Laut Boston Beer ist der Markt in den USA in 2020 noch um ca. 158% gewachsen, während er in 2021 „nur“ noch ein Wachstum von 13% aufweisen konnte. Diese Abkühlung hat schlussendlich auch zu den gestiegenen Inventar-bezogenen Kosten in 2021 geführt. Unserer Meinung nach wächst der Markt zwar weiterhin, aber es sieht so aus als würde die Anzahl der Wettbewerber schneller wachsen als der Markt selbst – und das sehen wir als Investoren jetzt nicht so gerne.

Um sich in diesem anspruchsvollen Markt besser zu positionieren springen die Bostoner Brauer ebenfalls auf den Zug auf mit großen, nicht im alkoholischen Bereich beheimateten Getränkekonzernen zu kooperieren. Die großen Produzenten von alkoholfreien Getränken erschließen den Markt normalerweise nicht im Alleingang für sich, sondern über Lizenzvereinbarungen mit Produzenten von alkoholischen Getränken um in der Regel alkoholische Versionen von bestehenden, alkoholfreien Marken zu entwickeln – oder ganz klassisch durch Übernahmen wie Monster Beverage mit der Übernahme von CANarchy Craft Brewery Collective. Coca-Cola kooperiert bezüglich Entwicklung, Vermarktung und dem Verkauf von Topo Chico Hard Seltzer mit Molson Coors (z.B. Molsen, Coors und Nikšićko).

Boston Beer hat sich z.B. PepsiCo geschnappt und kooperiert mit dem Getränkeriesen hinsichtlich der Entwicklung, Vermarktung und dem Verkauf von Hard Mountain Dew – was sich in diesem Jahr bisher als durchaus erfolgreich erwiesen hat.

Ebenso kooperieren die Bostoner Brauer mit Beam Suntory (Jim Beam) um auf der einen Seite Ready-to-Drink-Varianten von Beam’s Sauza Tequila zu entwickeln und auf der anderen Seite die Marke Truly Hard Seltzer in den Spirituosenmarkt zu bringen.

Kennzahlenanalyse

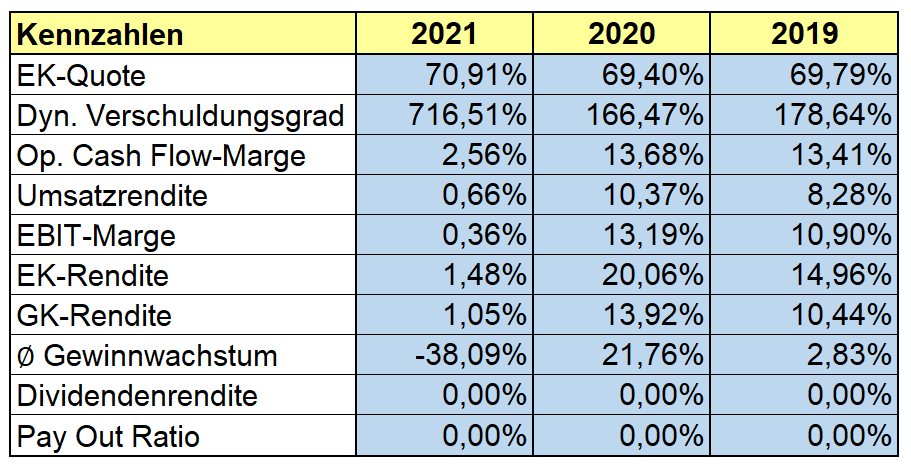

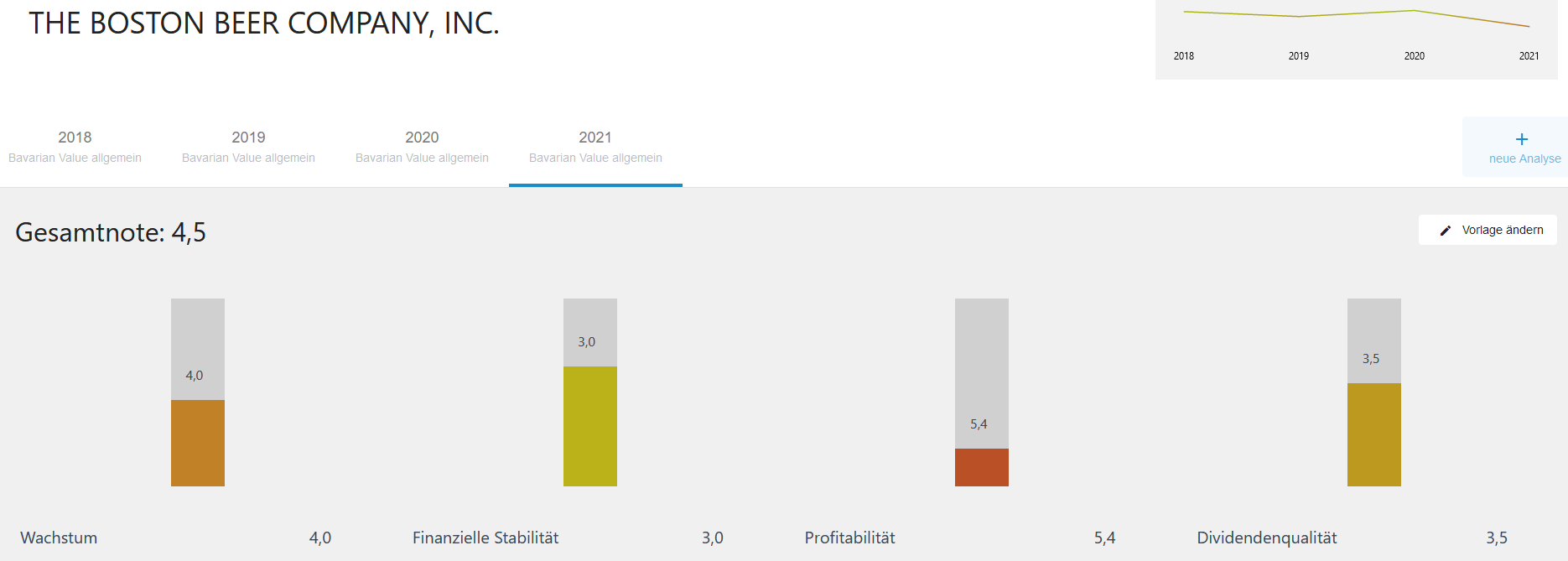

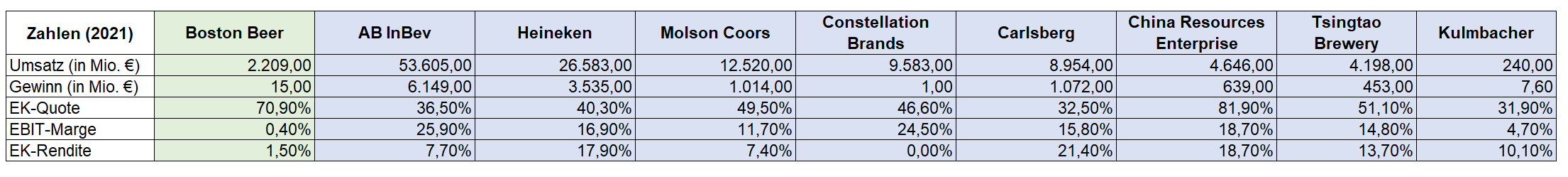

Fangen wir mit dem Positiven an. Die Eigenkapitalquote ist in 2021 bei knapp 71% auf einem sehr hohen Niveau. Jedoch wurde aufgrund der enttäuschenden Hard-Seltzer-Nachfrage (hohe Inventar-bezogene Kosten und „Vernichtungs“-/Entsorgungskosten) der operative Cashflow 2021 etwas in Mitleidenschaft gezogen, weswegen der dynamische Verschuldungsgrad (sonst bei sehr guten Werten um die 100% – 200%) mit über 700% etwas mau daherkommt. Das betrifft auch die EBIT-Marge, welche sich 2021 mit ein bisschen über null Prozent nicht gerade mit Ruhm bekleckert. In den Jahren zuvor schwankte diese bei auch nicht so berauschenden 10% bis 14%. Die Eigenkapitalrendite ist bei der generell relativ hohen EK-Quote mit Werten zwischen 15% und 23% eigentlich relativ gut – eben mit Ausnahme 2021, hier sind es noch mickrige 1,5%.

Dafür kann Boston Beer für ein Brauereiunternehmen und trotz einer Pandemie mit einem tollen Umsatzwachstum glänzen. Von 2016 bis 2021 ist der Umsatz um über 125% gestiegen, hat sich also mehr als verdoppelt. Der Gewinn hat sich bis 2020 eigentlich ähnlich positiv entwickelt, aber dann kam ja das Hard-Seltzer-Fiasko von 2021.

Dividende gibt’s bisher noch keine. Insgesamt schmecken die Kennzahlen doch ein bisschen abgestanden.

Qualitative ANalyse

The Boston Beer Company verkauft alkoholische Getränke hauptsächlich in den USA und ein paar ausgewählten Märkten außerhalb der USA. Zu den alkoholischen Getränken gehören neben Hard Seltzer („hartes Sprudelwasser“, ein hauptsächlich in den USA verbreitetes alkoholisches Getränk mit kohlensäurehaltigem Wasser, Alkohol und teilweise Fruchtgeschmack), Malzgetränke (manche nennen es Bier) und Cider (zu Deutsch ebenfalls Cider oder etwas sperriger Apfelschaumwein, ein alkoholisches Getränk aus vergorenem Apfel mit Kohlensäure). Dabei hat Boston Beer eigene Brauereien, die sich um die Produktion kümmern, z.B. in Boston (Massachusetts), Cincinnati (Ohio), Milton (Delaware) und Breinigsville (Pennsylvania). Zudem gehören dem Unternehmen auch noch fünf Brauereigaststätten mit Verkauf vor Ort – so würden wir diese zumindest beschreiben. Ca. 56% der Produktion läuft in den Brauereien von Boston Beer ab, der Rest in Brauereien, die anderen und nicht dem Unternehmen selbst gehören. Der Vertrieb erfolgt hauptsächlich über ein Netzwerk von über 400 Großhändlern in den USA und ein Netzwerk von internationalen Großhändlern. Diese vertreiben die Getränke dann entweder in Dosen oder Flaschen hauptsächlich an Einzelhändler (Off-Premise Retailer wie z.B. Lebensmittelgeschäfte, Spirituosengeschäfte und E-Commerce Outlets) oder in großen Fässern an die Gastronomie (On-Premise Retailer wie z.B. Bars, Restaurants, Stadien, etc.). Das Unternehmen verkauft seine Produkte vor allem in den USA, aber bspw. auch in Kanada, Europa, Australien, der Karibik, Mexiko und in Mittel-& Südamerika.

Die meisten Produkte laufen unter der Kategorie High End, also Premium-Produkte mit Fokus auf höhere Qualität, besseren Geschmack und schlussendlichen höheren Preisen als „normales“ Bier. Der Markt für Premium-Produkte wächst stärker als der „normale“ Bier-Markt – die High-End-Kategorie macht laut Boston Beer mittlerweile ca. 38% am gesamten Biermarkt der USA aus.

Zu den bekanntesten Marken von Boston Beer zählen Truly Hard Seltzer, Twisted Tea, Samuel Adams, Angry Orchard und Dogfish Head. Zudem gibt es noch Kooperationen mit z.B. PepsiCo (Hard Mountain Dew) und Beam Suntory zur Entwicklung, Vermarktung und Verkauf von alkoholischen Getränken. Diese Kooperationen sollen 2022 ca. 4% des Umsatzes ausmachen.

Truly Hard Seltzer gehört logischerweise in die Hard-Seltzer-Kategorie. Bosten Beer selbst schätzt den Anteil von Hard-Seltzer-Produkten auf ca. 8% des gesamten Bierkonsums in den USA – warum auch immer das unter Bier läuft. Boston Beer bietet ca. 30 verschiedene Sorten von Hard Seltzer an wie beispielsweise Truly Original Lemonade, Truly Wild Berry und noch etliche andere sprudelhaltige alkoholische Getränke mit Fruchtzeugs.

Die Twisted Tea ist in der Sparte Flavored Malt Beverages (kurz FMB, aromatisierte Malzgetränke – das tut einem Bayer weh) beheimatet. Die FMB-Kategorie macht nach Einschätzung von Boston Beer ca. 5% des gesamten US-Bierkonsums aus. Die bekanntesten Produkte hierbei sind vor allem Twisted Tea Original und Twisted Tea Half and Half.

Samuel Adams und Dogfish Head gehören zur Kategorie Craft Beer. Bosten Beer selbst schätzt den Anteil der Kategorie auf ca. 6% des gesamten US-Biermarktes. Samuel Adams produziert über 20 verschiedene Sorten, das Flaggschiff ist jedoch das Samuel Adams Boston Lager.

Der Anteil von Hard Cider am gesamten US-Biermarkt beläuft sich nach Einschätzung von Boston Beer auf rund 1%. Boston Beer deckt diese Kategorie vor allem mit der Marke Angry Orchard Hard Cider (z.B. Angry Orchard Crisp Apple oder Angry Orchard Strawberry Fruit Cider) ab.

Boston Beer hat (hauptsächlich) in den USA relativ bekannte Marken, aber hier schon von einem wirklichen Burggraben zu reden wäre bereits arg übertrieben. In „seinen“ Kategorien mag das Unternehmen kleine Wettbewerbsvorteile haben, da man bspw. die Craft-Beer-Bewegung in den USA mitbegründet hat und sich dadurch über Jahre eine Fanbase aufbauen konnte, aber mehr ist das dann auch nicht.

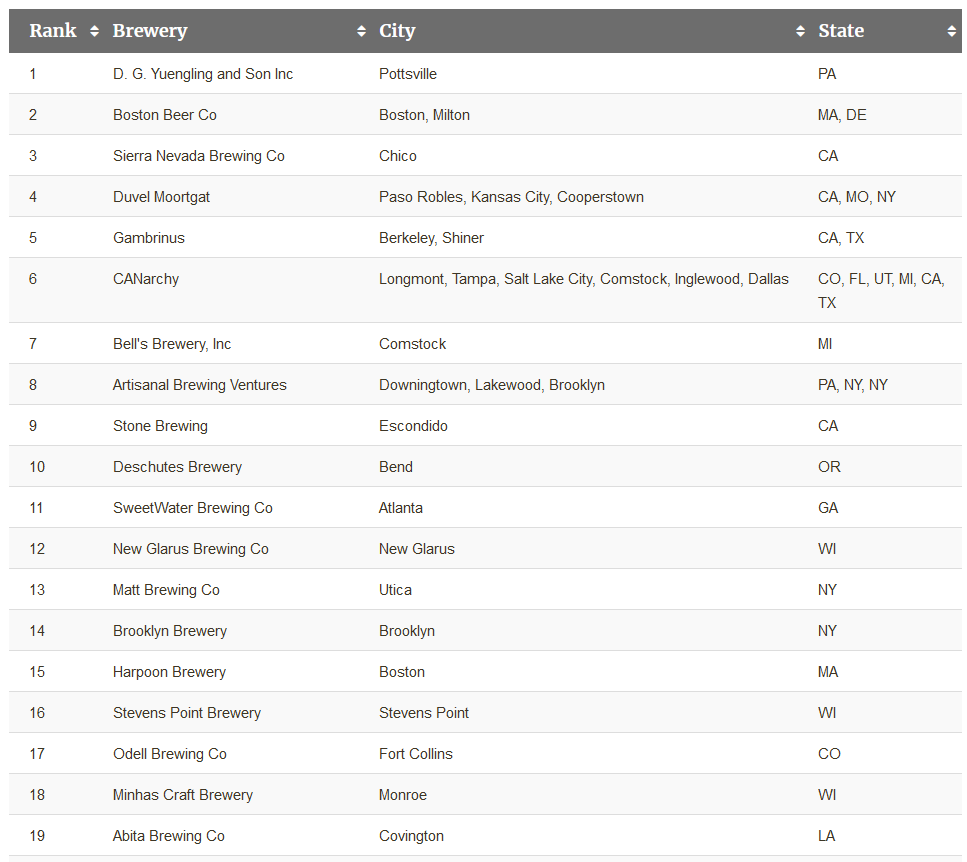

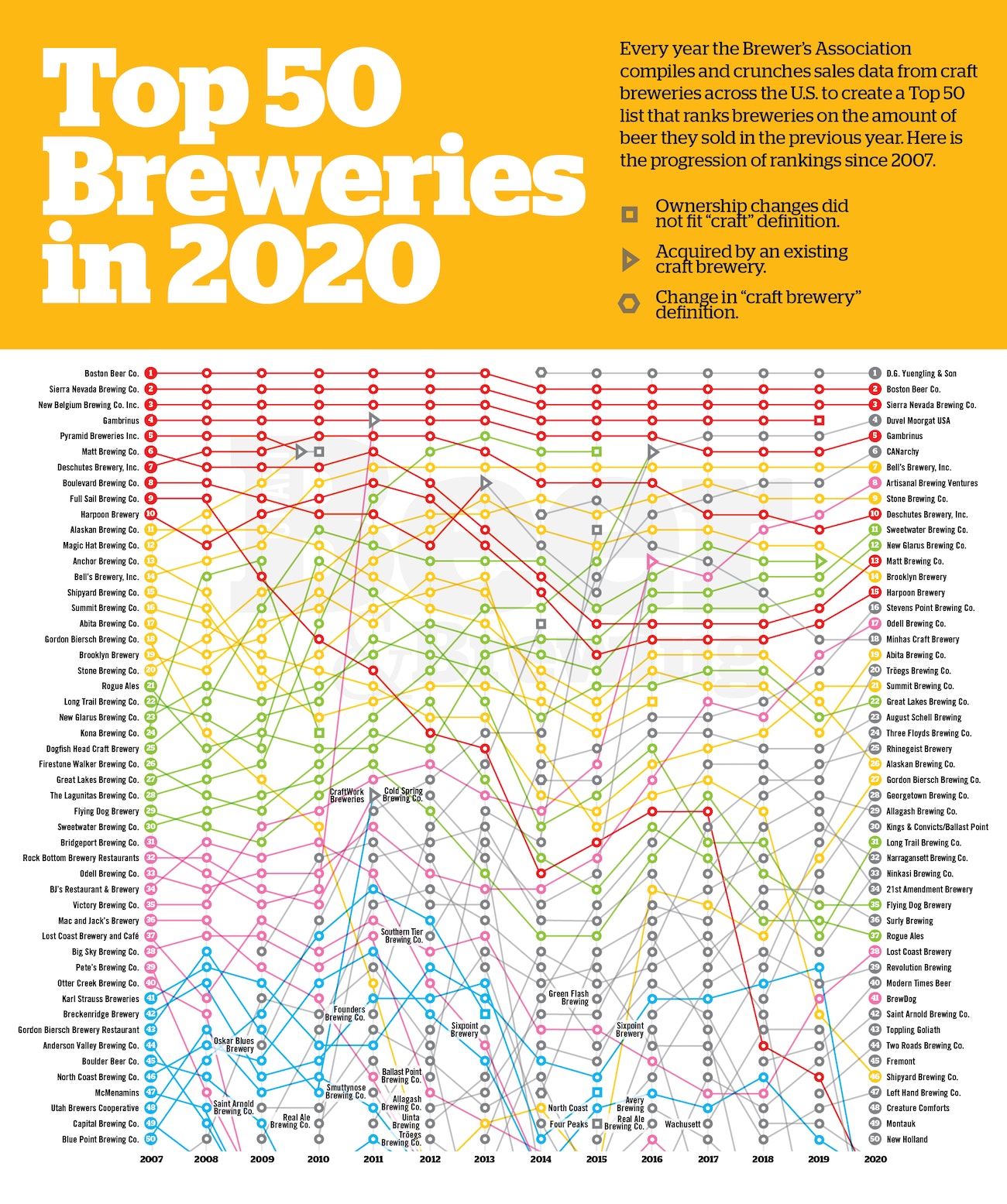

Unter den Top Craft-Beer-Marken der USA liegt Boston Beer seit langem auf Platz 2, knapp hinter D.G. Yuengling and Son Inc. (kurz auch Yuengling genannt) mit den Marken Golden Pilsner, Traditional Lager, Flight oder Bongo Fizz. Der Vorteil von Boston Beer liegt unserer Meinung nach vor allen in seiner Pionierstellung in der Craft-Beer-Szene.

„Biere der Boston Beer Company haben mehr Preise gewonnen als jede andere Biermarke der Welt. Samuel Adams hat den Craft Beer Boom in den USA mit ausgelöst.“ (Vgl. BrauKon: https://braukon.de/referenzen/projekte/samueladams/)

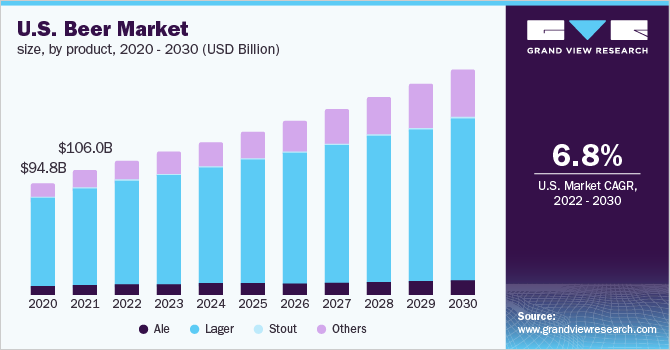

Der Biermarkt in den USA soll weiterhin wachsen.

Ein durchschnittliches jährliches Wachstum von ca. 6,8% bis 2030 kann sich für ein so alteingesessenes Produkt durchaus sehen lassen.

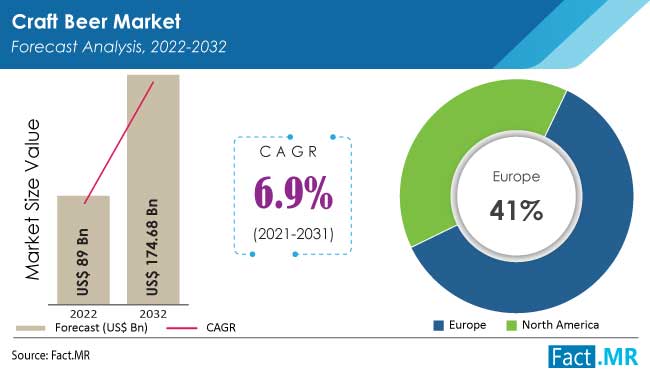

In eine ähnliche Richtung marschiert auch der Craft-Beer-Markt.

Weltweit rechnet eine Studie von Fact.MR mit einem durchschnittlichen jährlichen von ca. 6,9% bis 2032.

Noch größeres Wachstum verspricht der Hard-Seltzer-Markt in den USA.

Ein annualisiertes Wachstum von 21,7% bis 2030 ist schon eine Hausnummer. Auf der anderen Seite hatte man sich 2021 schon mit dem Hard-Seltzer-Wachstum verkalkuliert und daher schadet es sicher nicht hier etwas konservativer zu schätzen.

Generell hat Boston Beer ein Management nach unserem Geschmack hat. Vor allem Jim Koch, der sich selbst als Willy Wonka des Bieres sieht, hinterlässt nicht nur einen sympathischen Eindruck, sondern wirkt auch authentisch und dementsprechend vertrauenswürdig. Man nimmt ihm die Begeisterung für seine Produkte in jedem Interview ab und wir sind auch der Meinung, dass er weiß welchen Fokus ein erfolgreicher Bierbrauer setzen muss.

Er ist Gründer von Boston Beer und hält nach wie vor ca. 26% der Aktien. Er ist Chairman und war bis 2001 auch CEO des Unternehmens.

Nach der Übernahme der Dogfish Head Brewery sind deren ehemalige Besitzer Sam Calagione und seine Frau Mariah zu den zweitgrößten nicht-institutionellen Eigentümer der Boston Beer Company aufgestiegen. Zusammen halten sie ca. 3,6% der Aktien des Unternehmens.

Seit 2018 ist David A. Burwick CEO des Unternehmens. Er ist bereits seit 2005 Boardmitglied und war vor seiner Tätigkeit als Boston Beer CEO beispielsweise bei PepsiCo. Er besitzt ca. 45.000 Aktien (Stand Mai 2022) und hat somit doch einen nicht geringfügigen Teil seines Vermögens (ca. 17 Mio. US-$) im Unternehmen.

Boston Beer hat ein seit 1998 laufendes Aktienrückkaufprogramm, dass mal mehr und mal weniger genutzt wird. Beispielsweise gab es keine Aktienrückkäufe in den Jahren 2019 bis 2021, die Zahl der Aktien stieg sogar.

Konkurrenz- & Wettbewerbsanalyse

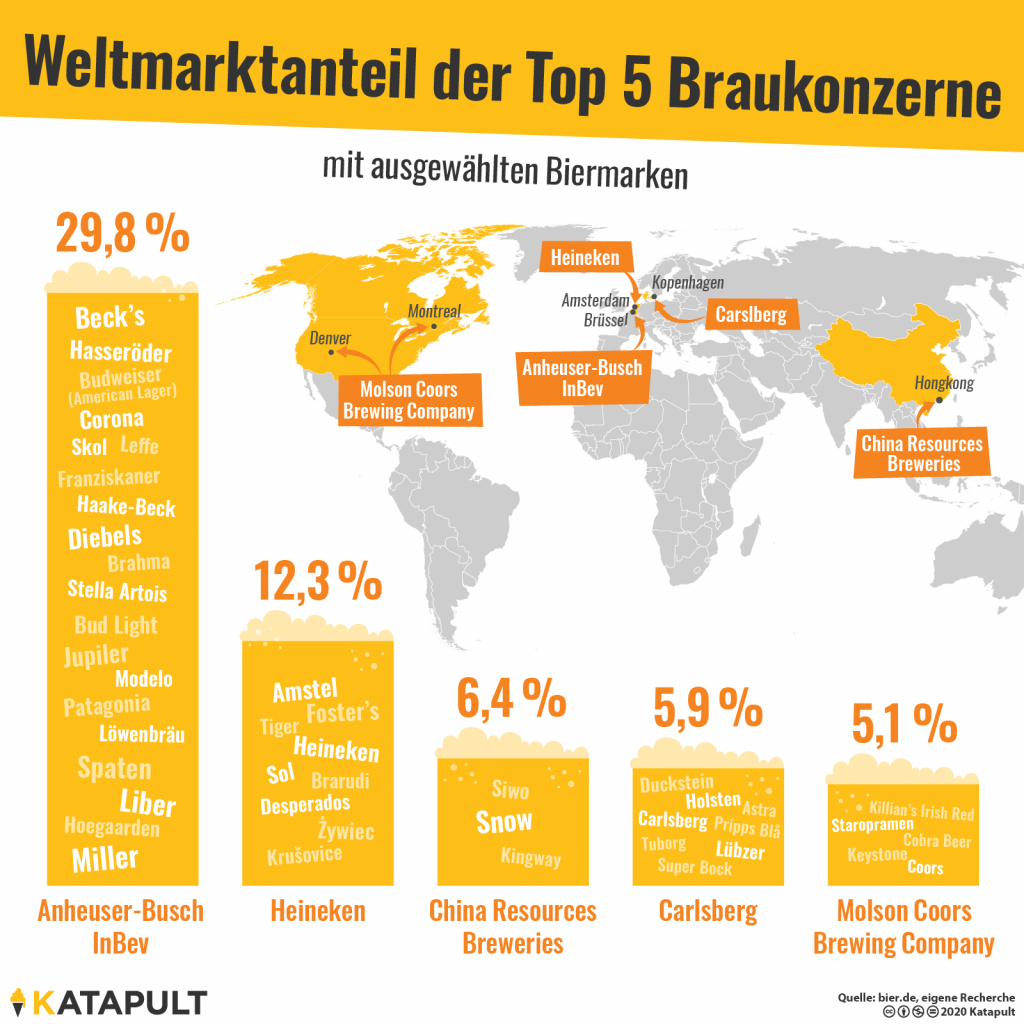

Boston Beer konkurriert mit zahlreichen großen Braueiergruppen, international tätigen Spirituosenherstellern und natürlich auch mit kleinen, lokalen Brauereien. Zu den Konkurrenten zählen unter anderem die größte Brauereigruppe der Welt AB InBev (z.B. Budweiser, Beck’s, Franziskaner), Heineken (z.B. Heineken, Amstel, Desperados), Molson Coors (z.B. Molsen, Coors, Nikšićko), Constellation Brands (z.B. Corona in den USA, aber auch Wein und Spirituosen), Carlsberg (z.B. Carlsberg, Holsten, Lübzer, Super Bock), die beiden chinesischen Großkonzerne China Resources Enterprise sowie Tsingtao Brewery sowie die im Vergleich recht kleine Kulmbacher Brauerei (z.B. Kulmbacher, Mönchshof, EKU, Kapuziner) aus Deutschland.

In Sachen Umsatz kann AB InBev mit knapp 54 Mrd. € Umsatz in 2021 niemand auch nur annähernd das Wasser reichen. Die nächstgrößeren Konkurrenten Heineken (27 Mrd. € Umsatz) und Molson Coors (13 Mrd. € Umsatz) kommen auf rund die Hälfte bzw. ein Viertel des Umsatzes von AB InBev.

Bei den EK-Quoten glänzen vor allem China Resources Enterprise (82%), Boston Beer (71%) und Tsingtao Brewery (51%) mit starken Werten, wobei die Branche insgesamt eher höhere EK-Quoten aufweist. Die EK-Rendite von Boston Beer ist dagegen mit 1,5% in 2021 nicht wirklich berauschend, aber die Ursachen haben wir ja schon erläutert (Hard-Seltzer-Fiasko). Hier haben Carlsberg (21%), China Resources Enterprise (19%) und Heineken (18%) die Nase vorn. Vor 2021 kam Boston Beer bei der Eigenkapitalrendite gut und gerne auf Werte zwischen 15% und 20% und wäre damit in der Spitzengruppe vertreten.

Auch bei der EBIT-Marge gibt es größere Unterschiede. Vor allem AB InBev (knapp 26%), Constellation Brands (25%) und China Resources Enterprise (19%) tun sich hier hervor. Auch ohne das Hard-Seltzer-Fiasko von 2021 würde sich Boston Beer mit Werte zwischen 10% und 15% in den letzten Jahren (vor 2021) eher im unteren Mittelfeld wiederfinden.

Weltweit gesehen teilen sich 60% des Biermarktes auf die fünf Großkonzerne AB InBev, Heineken, China Resources, Carlsberg und Molson Coors auf.

Der Craft-Beer-Markt wiederum ist sehr zersplittert wird von keinem Unternehmen wirklich dominiert. Hier gibt es zahlreiche kleine Brauereien, die die Bewegung überhaupt erst ins Rollen gebracht haben, aber mittlerweile drängen auch immer stärker die großen Brauereigruppen und auch andere Getränkekonzerne in den Markt und versuchen noch irgendwie auf den Zug aufzuspringen.

Da Boston Beer vor allem in den USA tätig ist, werfen wir einen gesonderten Blick auf den dortigen Craft-Beer-Markt, den Ursprung der Bewegung. Hier belegte Boston Beer 2020 den zweiten Platz unter allen dort tätigen Craft-Beer-Brauereien – nach verkauftem Biervolumen.

Boston Beer ist in dieser Liste seit 2014 auf Platz 2 hinter D.G. Yuengling & Son zurückgefallen, diesen Platz verteidigen den Bostoner Brauer aber seitdem erfolgreich. Vorher war man sogar jahrelang Spitzenreiter. Die Brauerei Yuengling geht auf den deutschen Einwanderer David G. Yuengling zurück und wurde bereits 1829 gegründet. Der Grund wieso diese erst 2014 auftaucht ist relativ einfach. Der Craft-Beer-Anteil war vor 2014 noch so klein, dass sich Yuengling nicht als Craft-Beer-Brauerei qualifizierte.

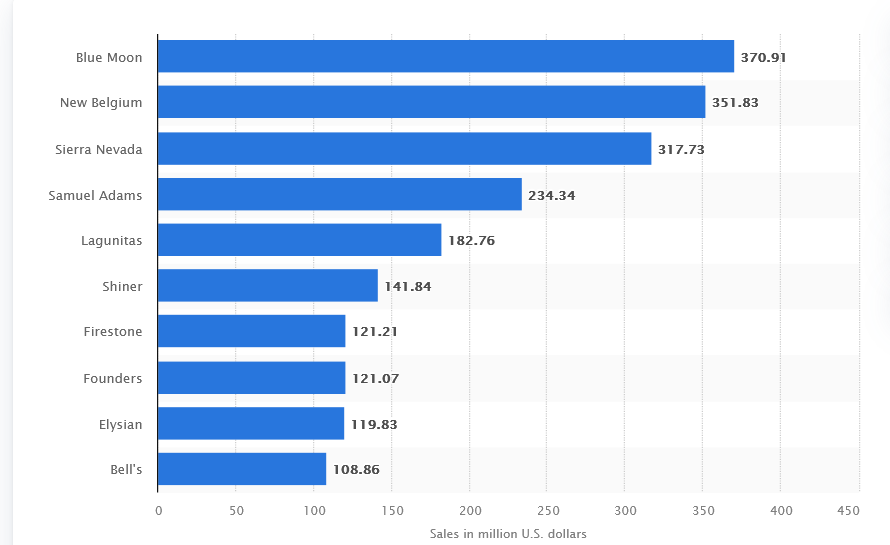

Interessant ist auch noch ein Blick auf die umsatzstärksten Craft-Beer-Marken 2021 in den USA. Auf Platz 1 befindet sich mit ca. 371. Mio. US-$ Blue Moon, das zu Molson Coors gehört. Platz 2 belegt New Belgium (Kirin Beer aus Japan). Die drittgrößte Craft-Beer-Brauerei Sierra Nevada Brewing Company aus Kalifornien stellt mit Sierra Nevada Platz 3 in 2021 mit einem Umsatz von ca. 318 Mio. US-$. Auf Platz 4 folgt schließlich Samuel Adams mit einem Umsatz von ca. 234 Mio. US-$.

Risiken

Ein Problemfeld haben wir bereits angesprochen. Der Markt für Premium-Bier bzw. Craft Beer wächst in den USA noch immer. Das ist jetzt an sich kein Problem für Boston Beer, aber Wachstumsmärkte ziehen immer neue Wettbewerber an, egal ob andere kleine Brauereien, große Braukonzerne (AB Inbev) oder sogar Getränkeunternehmen, die noch nie etwas mit Alkohol am Hut hatten (Coca-Cola mit Topo Chico Hard Seltzer) – und der Markt war auch in den letzten Jahren schon von eher mehr als weniger Konkurrenz geprägt. Mehr Konkurrenz kann auf der einen Seite natürlich dazu führen, dass man Marktanteile verliert, und auf der anderen Seite drückt es in der Regel auch immer auf die Margen. Samuel Adams steht zwar bspw. in den USA für eine qualitativ gute Biermarke, aber ob das auf Dauer reicht um sich von der Konkurrenz abzuheben, vor allem wenn diese ebenfalls den Fokus auf Qualität legt, bleibt abzuwarten. Wenn man hier z.B. nach Deutschland mit all den regionalen Brauereien blickt, erkennt man sehr schnell wie zersplittert der Biermarkt sein kann und auch der US-amerikanische Markt entwickelt er sich durch die Craft-Beer-Bewegung in diese Richtung. Zudem bekommt man den Eindruck, dass die Anzahl der Wettbewerber schneller wächst als der Markt selbst. Das ist alles ist eine … sagen wir mal „sehr herausfordernde“ Situation für Boston Beer. Aber man sollte trotzdem nicht vergessen, dass Boston Beer als Mitbegründer der Craft-Beer-Bewegung eine gewisse Pionierstellung hat, die der Marke sicherlich nicht schadet. Zudem versuchen die Bostoner sich über Kooperationen (PepsiCo mit Hard Mountain Dew) besser am Markt zu positionieren.

Ein weiteres Risiko hat man 2021 bei Boston Beer gesehen. Das Bostoner Unternehmen hat es von Beginn an geschafft sich in Wachstumsmärkten zu positionieren. Man hat entweder Trends selbst ins Rollen gebracht oder frühzeitig erkannt und daraufgesetzt (Craft Beer, Hard Seltzer). Wenn sich so ein Trend aber abkühlt oder ganz abbricht dann sehen wir so etwas wie letztes und dieses Jahr bei Hard Seltzer. Es gehen nicht nur die Umsätze zurück, sondern es können auch erhebliche Kosten entstehen und auf das Ergebnis drücken. „Berauscht“ von den tollen Wachstumsraten der Vergangenheit hat sich Boston Beer für 2021 die Läger vollgemacht und ist aufgrund der zurückgegangenen Wachstumsraten darauf sitzen geblieben – und das kostet (Inventar-bezogene Kosten und „Vernichtungs“-/Entsorgungskosten).

Jim Koch hat die Situation wie folgt beschrieben: „“We were very aggressive about adding capacity, adding inventory, buying raw materials, like cans and flavors, and, frankly, we overbought,” Koch, […]“And when the growth stopped, we had more of all those things than we were going to be able to use, because there is a shelf life.”

[…] Asked by CNBC’s Sara Eisen why Boston Beer decided to toss the product instead of offering sales promotions to try spurring demand, Koch said the company had reservations about that strategy.

“You know, that’s just not what we do at Boston Beer Co.,” Koch said. “Our mission is to sell high-quality products and to build high-quality brands. So rather than take a chance of it getting out in the market and going stale and consumers having a bad experience, we decided to make the hard decision and eat a lot of product, just to make sure consumers didn’t get stale product and have a bad Truly.”

[…] The hard seltzer category became a “crazy gold rush,” Koch said, but he added he expects it to “clean up” and evolve in a manner similar to that of energy drinks. That’s consolidated into a financially healthy space, with Red Bull and Monster Beverage serving as the clear leaders at a combined market share of around 70%, he said.

“I think us and [Mark Anthony Group’s] White Claw together are close to that 70%, and then there’s a lot of clutter, and I think a lot of that long-tail clutter will go away,” Koch said.” (Vgl. CNBC: https://www.cnbc.com/2021/10/22/boston-beer-tossed-millions-of-cases-of-excess-truly-hard-seltzer-chairman-says.html)

Hier spielt auch wieder der Punkt der steigenden Konkurrenz („Goldrausch“) mit rein. Uns gefällt zwar, dass man mit Jim Koch einen scheinbar ehrlichen Chairman hat der den richtigen Fokus setzen kann, aber generell ist und bleibt eine sich verändernde Nachfrage ein Risiko dem sich Boston Beer stellen muss. Aber mit Craft Beer, Hard Seltzer, Cider, diesen lustigen (oder für uns Bayern vielleicht eher traurigen) aromatisierten, alkoholischen Malzgetränken und Kooperationen (PepsiCo mit Hard Mountain Dew) ist man zumindest breit aufgestellt um die ein oder andere unerwartete Nachfrageveränderung abfangen zu können.

Und natürlich haben wir auch hier das allseits „beliebte“ Thema Inflation. Da wir es schon öfters aufgeführt haben und man es im Laufe des Jahres auch schon überall sehen bzw. lesen konnte, nur ganz kurz: Steigen die Kosten für die Unternehmen und die Unternehmen können die Kosten über Preissteigerungen nicht an die Kunden weitergeben, dann … schlecht für das Unternehmen. Zwar konnte Boston Beer dieses Jahr gewisse Preissteigerungen durchsetzen und man kann höhere Margen als im Vorjahr aufweisen, aber der Vergleich hinkt aufgrund des „Hard-Seltzer-Fiaskos 2021“ doch deutlich. An die Margen von vor 2021 kommen die Bostoner aktuell noch nicht ran und es bleibt abzuwarten, ob man diese mittel- oder langfristig wieder erreicht.

Bewertung

Wir gehen von einer langfristigen Wachstumsrate der Owner Earnings von 4,0% aus. Diese setzt sich aus einer Inflationsrate von 2,0% und einem angenommen organischen Wachstum von 2,0% zusammen.

Bei aktuellen Owner Earnings von -2,83 Mio. € (2021) ergeben sich folgende Werte:

Fairer Wert: 76 €

10% Sicherheitsmarge: 68 €

20% Sicherheitsmarge: 61 €

30% Sicherheitsmarge: 53 €

40% Sicherheitsmarge: 46 €

Buchwert: 79 €

Derzeitiger Aktienkurs (04.12.2022): 367 €

Die Erklärung unserer Unternehmensbewertung findet ihr in Ausgabe #11.

Fazit

An sich ist uns Boston Beer schon sympathisch. Brauereien haben ein leicht verständliches Geschäftsmodell, für Bier haben wir als Bayern sowieso ein Faible und das Management, allen voran Jim Koch, macht einen authentischen und vertrauenswürdigen Eindruck. Aber jetzt kommen wir auch schon zu dem Punkt weshalb die Bostoner Brauer derzeit für uns trotzdem nicht in Frage kommen. Wir sehen bei Boston Beer keinen Burggraben und das in einer sehr wettbewerbsintensiven Brache, in der der Konkurrenzdruck – zumindest unserer Einschätzung nach – noch weiter zunimmt. Boston Beer ist zwar in – vor allem für die Getränkebranche – wachstumsstarken Märkten unterwegs, aber gefühlt wächst die Konkurrenz, die natürlich durch dieses Marktwachstum angezogen wird, noch schneller. Das drückt in der Regel auf die Margen und es besteht zudem die Gefahr Marktanteile zu verlieren – und die Bostoner haben unserer Meinung nach keinen ausreichenden „Schutz“ um die Konkurrenz auf Abstand zu halten. Daher bleibt Bosten Beer zwar auf unserer Watchlist, aber momentan ist auch nicht mehr drinnen … und mit dem Preis wollen wir erst gar nicht anfangen.

Jetzt seid ihr wieder gefragt: Wie ist eure Meinung zu Boston Beer? Habt ihr selbst schon Getränke des Bostoner Unternehmens probiert? Schreibt uns eure Meinung! Gerne könnt ihr euch auch unserer Facebook-Gruppe The Value Investing Circle anschließen.

Außerdem könnt ihr hier einen Blick auf unser wikifolio werfen.

Abschließend wünschen wir euch wie immer noch einen schönen Tag und viel Spaß und Erfolg beim Investieren!

Eure freundlichen Value Investoren aus der bayrischen Nachbarschaft

Vollversion Stox Box Blue: 30 Tage kostenlos testen

Kostenlose Version Stox Box Light: Ohne Angaben von Zahlungsinformationen

Weitere Quellen

Boston Beer Company: https://www.bostonbeer.com/about-us

Boston Beer Company: https://www.bostonbeer.com/our-company/brands

Boston Beer Company: https://www.bostonbeer.com/financial-information/sec-filings

Boston Beer Company: https://www.bostonbeer.com/investor-relations/earnings-releases

Boston Beer Company: https://www.bostonbeer.com/news-releases/news-release-details/boston-beer-company-partners-pepsico-us-launch-new-hard-mtn-dew

Boston Beer Company: https://www.bostonbeer.com/our-company/company-faq

Brewbound: https://www.brewbound.com/news/boston-beer-and-beam-suntory-forge-long-term-strategic-partnership/

CNBC: https://www.cnbc.com/2021/10/22/boston-beer-tossed-millions-of-cases-of-excess-truly-hard-seltzer-chairman-says.html

Wikipedia: https://en.wikipedia.org/wiki/Boston_Beer_Company

Wallmine: https://wallmine.com/people/28772/david-a-burwick

Marketscreener: https://www.marketscreener.com/quote/stock/THE-BOSTON-BEER-COMPANY-14318/company/

Disclaimer

Hinweis nach §34b WpHG: Wir können teilweise selbst direkt oder indirekt im Besitz der angesprochenen Wertpapiere sein. Die Unternehmensanalyse stellt keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Risikohinweis: Die analysierten Aktien unterliegen Kursschwankungen. Im Extremfall ist auch ein Totalverlust möglich.

Vielen Dank für diesen informativen Ausflug.

Rate mal, wer bei der aktuellen Nummer 1 vor rund einem Monat eine Brauereiführung gemacht hat 🙂

Ich wusste dabei aber gar nicht, dass die so gut aufgestellt sind.

Sehr cool! Wie war die Führung? 🙂

Die war super. Kostenlos (natürlich gibt man dann Trinkgeld) und Bier zum Probieren gab es auch!

Ist zwar wirklich am AdW, lohnt sich aber!